Tiền điện tử được đánh thuế như thế nào ở Ấn Độ vào năm 2024

Tiền điện tử, một dạng tiền kỹ thuật số, được thiết kế để mua hàng hóa và dịch vụ, tương tự như tiền tệ truyền thống. Nó hoạt động độc lập với các cơ quan tập trung như ngân hàng và tổ chức tài chính, vốn là nguồn gây tranh cãi kể từ khi thành lập. Hiện tại, không gian tiền kỹ thuật số toàn cầu giao dịch hơn 1.500 loại tiền điện tử, bao gồm Bitcoin, Ethereum, Litecoin, Dogecoin, Ripple và Matic, với các khoản đầu tư đáng kể đổ vào giao dịch của chúng.

Ở Ấn Độ, tiền điện tử và mã thông báo không thể thay thế ( NFT ) vẫn không được kiểm soát. Nỗ lực của Ngân hàng Dự trữ Ấn Độ (RBI) nhằm cấm tiền điện tử vào năm 2018 đã bị Tòa án Tối cao bác bỏ, khiến tình trạng pháp lý của chúng nằm trong vùng xám — không hoàn toàn hợp pháp cũng như không rõ ràng là bất hợp pháp. Tương tự, NFT không phải đối mặt với nhiều sự giám sát của cơ quan quản lý nhưng lại có tình trạng pháp lý không chắc chắn này. Mặc dù đã có các cuộc thảo luận liên quan đến Dự luật tiền điện tử toàn diện, nhưng chính phủ Ấn Độ vẫn chưa công khai luật đó và cách tiếp cận quy định của họ đối với tiền điện tử và NFT vẫn chưa rõ ràng.

Tạm thời, chính phủ đã thực hiện chế độ thuế dành riêng cho các tài sản kỹ thuật số ảo (VDA) như tiền điện tử và NFT. Chế độ này áp dụng mức thuế 30% cộng với khoản phụ phí 4% đối với lợi nhuận thu được từ giao dịch, hoán đổi hoặc bán những tài sản này, cho dù được coi là thu nhập kinh doanh hay lãi vốn. Tuy nhiên, khoản thuế này không áp dụng cho chứng từ hoặc thẻ quà tặng. Bất chấp các biện pháp này, khung pháp lý rộng hơn cho tiền điện tử và NFT ở Ấn Độ vẫn tiếp tục mơ hồ, ảnh hưởng đến cách xem và sử dụng các tài sản kỹ thuật số này trong nước.

Tiền điện tử có bị đánh thuế ở Ấn Độ không?

Có, tiền điện tử bị đánh thuế ở Ấn Độ. Việc đánh thuế những gì được phân loại là "Tài sản kỹ thuật số ảo" (VDA) đã chính thức được thiết lập trong Ngân sách Liên minh năm 2022, do Bộ trưởng Tài chính Nirmala Sitharaman đưa ra. Danh mục này bao gồm tất cả các loại tiền điện tử như Bitcoin và Ethereum, cũng như các định dạng kỹ thuật số khác như Mã thông báo không thể thay thế (NFT). Bản cập nhật lập pháp này đánh dấu một sự thay đổi đáng kể, chính thức công nhận những tài sản này trong hệ thống tài chính của Ấn Độ.

Lợi nhuận từ các giao dịch liên quan đến các tài sản kỹ thuật số này phải chịu thuế, thể hiện quan điểm của chính phủ về việc điều chỉnh và tích hợp tiền điện tử vào khuôn khổ kinh tế rộng lớn hơn. Động thái này nhằm mục đích cung cấp sự rõ ràng và cấu trúc cho thị trường tiền điện tử, đảm bảo rằng tất cả các giao dịch đều được hạch toán trong chế độ thuế của quốc gia. Hướng dẫn này nhằm mục đích tìm hiểu sự phức tạp của thuế tiền điện tử ở Ấn Độ sau những thay đổi về quy định này.

Tìm hiểu về tài sản kỹ thuật số ảo: Chúng là tiền tệ hay tài sản?

Trong bối cảnh luật thuế của Ấn Độ, tiền điện tử và mã thông báo không thể thay thế (NFT) thuộc danh mục "Tài sản kỹ thuật số ảo" (VDA), như được định nghĩa trong Mục 2(47A) của Đạo luật thuế thu nhập. Định nghĩa này khá toàn diện, bao gồm mọi thông tin, mã, số hoặc ký hiệu có được thông qua các phương tiện mật mã, không được công nhận là tiền Ấn Độ hoặc ngoại tệ. Về cơ bản, điều này bao gồm tất cả các loại tài sản tiền điện tử, bao gồm NFT, mã thông báo và tiền điện tử, nhưng loại trừ rõ ràng các tài sản kỹ thuật số truyền thống như thẻ quà tặng hoặc thẻ quà tặng.

Tài sản kỹ thuật số ảo được định nghĩa là các biểu diễn kỹ thuật số thiếu hình thức vật lý hoặc hữu hình. Nói một cách đơn giản hơn, danh mục này bao gồm tiền điện tử, ứng dụng tài chính phi tập trung (DeFi) và NFT, nhưng đáng chú ý là không bao gồm vàng kỹ thuật số, tiền kỹ thuật số của ngân hàng trung ương ( CBDC ) và các tài sản kỹ thuật số truyền thống tương tự. Trọng tâm chính của phân loại này là tạo điều kiện thuận lợi cho việc đánh thuế tiền điện tử và các tài sản kỹ thuật số có liên quan, đánh dấu một bước quan trọng trong bối cảnh pháp lý nhằm giải quyết bản chất phát triển của các công cụ tài chính kỹ thuật số.

Cách thức áp dụng thuế tiền điện tử ở Ấn Độ

Ở Ấn Độ, tiền điện tử và mã thông báo không thể thay thế (NFT) được định nghĩa là "Tài sản kỹ thuật số ảo" (VDA) theo Đạo luật thuế thu nhập, được làm rõ đáng kể trong phiên họp Ngân sách 2022. Định nghĩa toàn diện này bao gồm mọi loại dữ liệu, mã, số hoặc ký hiệu không được công nhận là tiền Ấn Độ hoặc ngoại tệ nhưng được tạo thông qua phương tiện mật mã hoặc cách khác. Danh mục rộng này bao gồm tất cả các loại tiền điện tử, mã thông báo và NFT, nhưng loại trừ rõ ràng các tài sản kỹ thuật số truyền thống như thẻ quà tặng hoặc thẻ quà tặng.

Ý nghĩa về thuế đối với các giao dịch liên quan đến các tài sản kỹ thuật số này là cụ thể:

- Thu nhập có được từ việc chuyển nhượng VDA bị đánh thuế ở mức cố định là 30%, cộng thêm 4% thuế y tế và giáo dục.

- Chi phí được khấu trừ duy nhất được phép khi tính thu nhập chịu thuế từ VDA là chi phí mua lại.

- Các khoản lỗ từ việc chuyển nhượng một loại VDA không thể được bù đắp vào lợi nhuận từ loại khác, cũng như không thể được bù đắp vào bất kỳ loại thu nhập nào khác.

- Việc tặng VDA dẫn đến việc người nhận phải chịu thuế theo giá trị thị trường của quà tặng.

Từ ngày 1 tháng 7 năm 2022, mức thuế khấu trừ tại nguồn (TDS) 1% sẽ áp dụng cho mọi giao dịch VDA vượt quá ngưỡng tiền tệ cụ thể trong một năm tài chính, như được quy định trong Mục 194S. Ngoài ra, theo Mục 206AB, những cá nhân chưa khai thuế thu nhập trong hai năm qua và có khoản khấu trừ TDS với tổng trị giá 50.000 INR trở lên mỗi năm sẽ phải đối mặt với tỷ lệ TDS cao hơn 5% đối với các giao dịch liên quan đến tiền điện tử.

Bất chấp khuôn khổ pháp lý về thuế, tình trạng pháp lý rộng hơn của tiền điện tử và NFT vẫn còn hơi mơ hồ ở Ấn Độ. Chính phủ vẫn chưa làm rõ đầy đủ những loại NFT hoặc tài sản kỹ thuật số bổ sung nào sẽ được thông báo chính thức theo danh mục VDA vì mục đích thuế, vẫn còn một số chỗ để giải thích và quy định tiềm năng trong tương lai. Sự không chắc chắn đang diễn ra này cho thấy các bên liên quan nên thận trọng và cập nhật bất kỳ thay đổi pháp lý nào.

Ý nghĩa về thuế đối với các giao dịch tiền điện tử ở Ấn Độ

Ở Ấn Độ, giao dịch tiền điện tử phải chịu thuế suất 30%. Điều này bao gồm một loạt các hoạt động, bao gồm sử dụng tiền điện tử để mua hàng hóa hoặc dịch vụ, trao đổi tiền điện tử này với tiền điện tử khác, giao dịch tiền điện tử với tiền tệ pháp định như Rupee Ấn Độ (INR), nhận tiền điện tử dưới dạng thanh toán cho dịch vụ, làm quà tặng, hoặc như một phần của hoạt động khai thác mỏ. Ngoài ra, kiếm tiền điện tử thông qua đặt cược hoặc dưới dạng tiền lương và nhận airdrop đều là những hoạt động phải chịu thuế.

Các nghĩa vụ thuế cụ thể theo Đạo luật thuế thu nhập như sau:

- Nếu một người mua Tài sản kỹ thuật số ảo (VDA) mà không cần cân nhắc và giá trị thị trường hợp lý của tài sản đó vượt quá 50.000 INR thì tổng giá trị thị trường sẽ phải chịu thuế vào tay người nhận theo thuế suất thuế thu nhập áp dụng của họ.

- Nếu một VDA được nhận để xem xét thấp hơn giá trị thị trường hợp lý của nó và giá trị thị trường hợp lý vượt quá số tiền đã trả hơn 50.000 INR, thì phần chênh lệch sẽ bị đánh thuế là thu nhập theo thuế suất áp dụng của người nhận.

- Thu nhập từ việc chuyển nhượng VDA, được giảm bớt chi phí mua lại, cũng bị đánh thuế ở mức 30%. Ngoài ra, có một khoản thuế cân bằng 2% được áp dụng cho các giao dịch liên quan đến các thực thể không cư trú sở hữu chuỗi khối nơi giao dịch NFT.

Các quy định này phản ánh cách tiếp cận của chính phủ Ấn Độ trong việc tích hợp các giao dịch tiền điện tử vào hệ thống tài chính và thuế hiện có, đảm bảo rằng lợi nhuận từ các tài sản kỹ thuật số này đóng góp cho nền kinh tế quốc gia đồng thời cung cấp khung pháp lý cho việc đánh thuế của họ.

Cách tính thuế tiền điện tử ở Ấn Độ

Ở Ấn Độ, tất cả các giao dịch tiền điện tử đều phải chịu mức thuế thống nhất là 30%, bất kể chúng có liên quan đến giao dịch tiền điện tử với tiền điện tử, trao đổi tiền điện tử hay sử dụng để mua hàng hóa hoặc dịch vụ hay không. Tỷ lệ này áp dụng như nhau cho các nhà đầu tư bán lẻ, nhà giao dịch và bất kỳ tổ chức nào liên quan đến việc chuyển giao tài sản tiền điện tử. Điều quan trọng là thuế suất nhất quán trên cả lợi ích ngắn hạn và dài hạn mà không có bất kỳ sự phân biệt nào.

Những điểm chính về bù lỗ và tính thuế:

- Khoản lỗ từ việc bán hoặc chuyển nhượng Tài sản kỹ thuật số ảo (VDA) không thể được bù đắp bằng lợi nhuận từ các loại thu nhập khác hoặc thậm chí các VDA khác nhau trong cùng một năm tài chính.

- Thuế được đánh vào lợi nhuận ròng thu được từ các giao dịch này, được tính bằng chênh lệch giữa giá bán và giá vốn.

- Việc xử lý thuế cụ thể cũng mở rộng đến việc nhận tiền điện tử dưới dạng quà tặng có giá trị trên 50.000 INR, trong đó toàn bộ giá trị thị trường sẽ phải chịu thuế trong tay người nhận.

Kịch bản ví dụ:

- Nếu bạn đầu tư 100.000 INR vào tiền điện tử và sau đó bán nó với giá 150.000 INR, thì lợi nhuận chịu thuế sẽ là 50.000 INR, dẫn đến nghĩa vụ thuế là 15.000 INR, cộng với các khoản phụ phí và thuế áp dụng.

- Trong trường hợp bạn mua Bitcoin với giá 5 vạn INR và bán nó với giá 6 vạn INR, đồng thời bán Ethereum đã mua với giá 2 vạn INR với giá 1,5 vạn INR, thu nhập chịu thuế ròng sẽ là 1 vạn INR, thu hút khoản thuế 30.000 INR.

Khấu trừ thuế tại nguồn (TDS) đối với các giao dịch tiền điện tử:

- Từ ngày 1 tháng 7 năm 2022, TDS 1% sẽ áp dụng cho tất cả các giao dịch tiền điện tử, bao gồm cả hoạt động mua và bán. TDS này được khấu trừ tại thời điểm giao dịch và được áp dụng cho dù giao dịch được xử lý thông qua sàn giao dịch Ấn Độ hay liên quan đến giao dịch P2P.

- Điều quan trọng là các cá nhân phải quản lý và nộp TDS, đặc biệt là trong các tình huống P2P hoặc ngoại hối, để đảm bảo tuân thủ nghĩa vụ thuế.

Khuôn khổ này đảm bảo tất cả các giao dịch tiền điện tử đều bị đánh thuế tại thời điểm chuyển tiền, cung cấp sự rõ ràng cho các nhà đầu tư về nghĩa vụ thuế của họ. Hệ thống thuế của Ấn Độ yêu cầu phải theo dõi cẩn thận tất cả các giao dịch như vậy để đáp ứng chính xác các yêu cầu tuân thủ.

Thuế tiền điện tử 30% sẽ được áp dụng như thế nào đối với tiền điện tử dưới dạng tiền lương?

Ở Ấn Độ, thuế 30% đối với các giao dịch tiền điện tử cũng áp dụng cho mọi thu nhập kiếm được dưới dạng tiền điện tử, bao gồm cả tiền lương. Thuế này được đánh bất kể bảng thuế thu nhập chung của cá nhân.

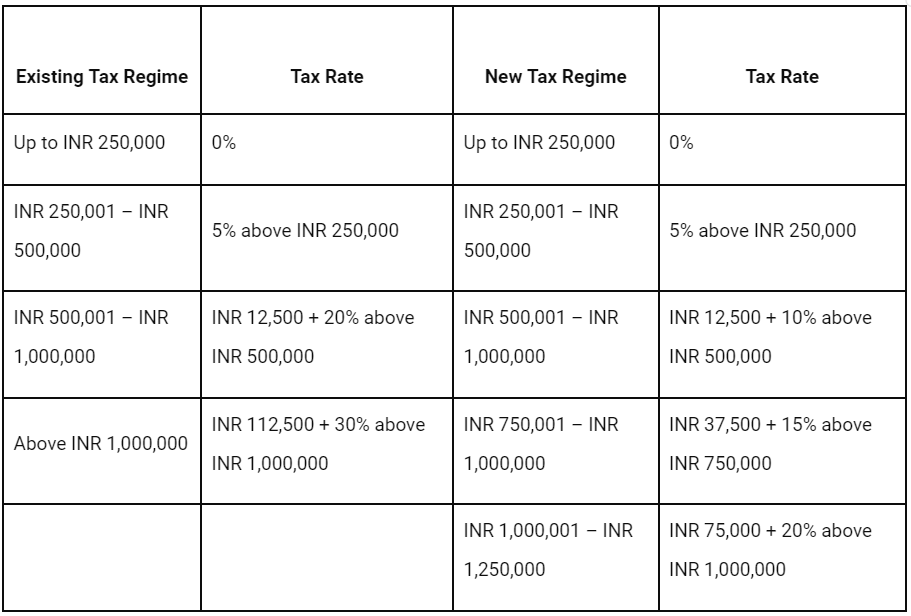

Mức thuế thu nhập cá nhân cho năm tài chính 2022-23 (AY 2023-24):

Lưu ý: Các mức thuế này áp dụng cho người nộp thuế cá nhân dưới 60 tuổi. Thuế suất tiền điện tử 30% không bao gồm phụ phí áp dụng và mức thuế 4%. Người nộp thuế có thu nhập lên tới 500.000 INR có thể đủ điều kiện được giảm giá theo Mục 87A lên tới 12.500 INR.

Tính thuế đối với tiền điện tử dưới dạng tiền lương:

Khi tiền điện tử được nhận như một phần của gói lương, nó sẽ bị đánh thuế ở mức cố định 30%, bất kể nguồn thu nhập khác của cá nhân hay bảng thuế thu nhập hiện hành. Khoản thuế này bổ sung cho thuế suất thu nhập tiêu chuẩn và được tính dựa trên giá trị thị trường hợp lý của tiền điện tử tại thời điểm nó được nhận.

Kịch bản ví dụ:

Nếu một cá nhân kiếm được 500.000 INR bằng tiền điện tử như một phần tiền lương của họ, họ sẽ nợ 30% thuế đối với số tiền này, tương đương với 150.000 INR cộng với các khoản phụ phí và thuế áp dụng. Việc này tách biệt với việc tính thuế đối với các nguồn thu nhập khác của họ.

Cân nhắc bổ sung:

- TDS đối với các giao dịch tiền điện tử: Bắt đầu từ ngày 1 tháng 7 năm 2022, khoản khấu trừ thuế 1% tại nguồn (TDS) sẽ được áp dụng đối với các giao dịch tiền điện tử vượt quá các ngưỡng nhất định. TDS này phải được cá nhân quản lý và lưu trữ, đặc biệt đối với các giao dịch trên sàn giao dịch nước ngoài hoặc nền tảng P2P.

- Không bù lỗ: Các khoản lỗ từ một loại giao dịch tiền điện tử không thể được bù đắp bằng lợi nhuận từ một loại giao dịch khác hoặc bất kỳ loại thu nhập nào khác. Mỗi giao dịch phải được báo cáo riêng cho mục đích thuế.

Cách tiếp cận toàn diện này đảm bảo rằng tất cả thu nhập từ tiền điện tử, bao gồm cả tiền lương, đều bị đánh thuế đầy đủ, phù hợp với khung pháp lý rộng hơn đối với tài sản kỹ thuật số ở Ấn Độ.

Thuế đối với tiền điện tử Airdrops

Trong thế giới tiền điện tử, airdrop tương tự như các mẫu sản phẩm được các thương hiệu tặng để thu thập phản hồi hoặc nâng cao khả năng hiển thị sản phẩm. Đối với tiền điện tử và NFT, airdrop đóng vai trò là phương pháp phân phối mã thông báo mới trực tiếp đến ví của người dùng, thường miễn phí, để nâng cao nhận thức và lưu thông trong giai đoạn ra mắt ban đầu.

Xử lý thuế đối với Airdrop:

- Khi nhận được, giá trị thị trường hợp lý của tiền điện tử hoặc mã thông báo được airdrop được coi là thu nhập chịu thuế trong danh mục "thu nhập khác", theo Quy tắc 11UA. Điều này dựa trên giá trị thị trường của mã thông báo vào ngày chúng được nhận, trên sàn giao dịch hoặc sàn giao dịch phi tập trung (DEX).

- Nếu người nhận quyết định giữ, bán, trao đổi hoặc chi tiêu mã thông báo thì mọi lợi nhuận thu được từ các giao dịch này đều phải chịu thuế suất 30%. Thuế này áp dụng cho chênh lệch giữa giá trị thị trường tại thời điểm airdrop và giá tại thời điểm giao dịch tiếp theo.

Ví dụ về tính thuế:

Ví dụ: nếu bạn nhận được 100 mã thông báo XYZ vào ngày 6 tháng 2 năm 2023 và giá trị của mỗi mã thông báo tại thời điểm nhận là 10 INR thì tổng thu nhập chịu thuế sẽ là 1.000 INR. Nếu những token này tăng giá trị và sau đó được bán hoặc trao đổi, lợi nhuận kiếm được từ giao dịch đó cũng sẽ bị đánh thuế ở mức 30%.

Cân nhắc bổ sung:

- Thuế đối với airdrop được tính tại thời điểm mua và bất kỳ sự gia tăng giá trị nào sau đó sẽ bị đánh thuế dưới dạng lãi vốn khi mã thông báo được chuyển nhượng.

- Không có hàm ý về thuế đối với việc chỉ giữ các token được airdrop cho đến khi chúng được bán hoặc trao đổi.

Khuôn khổ này đảm bảo rằng tất cả các hình thức thu nhập từ tài sản kỹ thuật số ảo, bao gồm cả airdrop, đều bị đánh thuế phù hợp, phản ánh mục tiêu rộng hơn là tích hợp các giao dịch tiền điện tử trong chế độ thuế của Ấn Độ.

Ý nghĩa về thuế của việc khai thác tiền điện tử ở Ấn Độ

Khai thác tiền điện tử liên quan đến việc hỗ trợ các giao dịch Bitcoin và mạng blockchain thông qua các máy tính mạnh mẽ, một quy trình then chốt cho tính toàn vẹn của hoạt động blockchain. Những người tham gia hoạt động này, được gọi là thợ mỏ, đóng một vai trò quan trọng trong việc xử lý các giao dịch và duy trì chuỗi khối.

Xử lý thuế đối với hoạt động khai thác mỏ:

- Mặc dù bản thân hoạt động khai thác không phải chịu thuế trực tiếp nhưng bất kỳ loại tiền điện tử nào kiếm được thông qua hoạt động khai thác đều phải được báo cáo là thu nhập kinh doanh chịu thuế.

- Người khai thác bị đánh thuế ở mức cố định 30% đối với thu nhập có được từ tiền điện tử được khai thác, chẳng hạn như khi họ bán, trao đổi hoặc chi tiêu mã thông báo mà họ đã khai thác.

- Điều quan trọng cần lưu ý là cơ sở chi phí cho bất kỳ loại tiền điện tử nào có được thông qua hoạt động khai thác được coi là bằng '0'. Do đó, toàn bộ số tiền nhận được từ việc bán các loại tiền điện tử được khai thác này sẽ phải chịu thuế.

- Các chi phí phát sinh trong quá trình hoạt động khai thác mỏ như chi phí điện hoặc cơ sở hạ tầng không thể được khấu trừ khỏi thu nhập chịu thuế.

Kịch bản ví dụ:

Nếu người khai thác bán 0,25 BTC đã được khai thác và có giá trị 19.000 INR tại thời điểm nhận thì toàn bộ số tiền bán sẽ phải chịu thuế 30%, được tính dựa trên giá trị thị trường tại thời điểm nhận được.

Hướng dẫn bổ sung:

- Giá trị thị trường của tiền điện tử được khai thác tại thời điểm chúng được nhận (trên sàn giao dịch hoặc sàn giao dịch phi tập trung) là cơ sở để tính thuế phải nộp, như được quy định trong Quy tắc 11UA.

- Luôn cập nhật về các luật thuế mới nhất và đảm bảo tuân thủ là điều quan trọng đối với người khai thác để tránh các hình phạt có thể xảy ra.

Khung thuế này được thiết kế để đảm bảo rằng tất cả các lợi ích tài chính thu được từ việc khai thác tiền điện tử đều bị đánh thuế phù hợp theo luật pháp Ấn Độ, phù hợp với mục tiêu rộng hơn là điều tiết thị trường tiền điện tử đồng thời ghi nhận những đóng góp về mặt công nghệ và kinh tế của các nhà khai thác.

Ý nghĩa về thuế đối với quà tặng tiền điện tử ở Ấn Độ

Ở Ấn Độ, việc nhận quà tặng bằng tiền điện tử phải tuân theo các hướng dẫn về thuế cụ thể như được nêu trong các quy định tài chính gần đây. Tiền điện tử, cùng với các mã thông báo không thể thay thế (NFT) khác, được phân loại là Tài sản kỹ thuật số ảo (VDA) và được coi là tài sản di chuyển theo Đạo luật thuế thu nhập.

Xử lý thuế đối với quà tặng bằng tiền điện tử:

- Bất kỳ loại tiền điện tử nào nhận được dưới dạng quà tặng có giá trị trên 50.000 INR từ một người không phải là thành viên gia đình đều phải chịu thuế. Người nhận có trách nhiệm nộp thuế thu nhập theo giá trị thị trường của tài sản tiền điện tử nhận được.

- Quà tặng từ các thành viên trong gia đình hoặc những món quà nhận được trong những dịp đặc biệt như thừa kế, kết hôn hoặc theo di chúc đều được miễn thuế.

- Đối với các quà tặng tiền điện tử khác không được miễn thuế theo mối quan hệ hoặc dịp đặc biệt, thuế thu nhập được đánh ở mức cố định là 30%, cộng với các khoản phụ phí và thuế áp dụng.

Kịch bản ví dụ:

Nếu một người nhận được Ethereum (ETH) trị giá 5.000 INR làm quà tặng từ một người bạn vào ngày 5 tháng 7, số tiền này sẽ được thêm vào thu nhập chịu thuế hàng năm của họ trong danh mục 'Thu nhập từ nguồn khác'. Sau đó, thuế suất 30% sẽ được áp dụng cho 5.000 INR, dẫn đến việc đánh thuế dựa trên tổng thu nhập hàng năm của người nhận.

Cân nhắc bổ sung:

- Điều quan trọng là phải ghi lại và báo cáo mọi tài sản tiền điện tử nhận được dưới dạng quà tặng vì mục đích thuế.

- Hiểu được giá trị của món quà tại thời điểm nhận là rất quan trọng vì điều này quyết định nghĩa vụ thuế.

Các quy định này đảm bảo tính minh bạch và tuân thủ các nghĩa vụ thuế liên quan đến việc chuyển và nhận tiền điện tử dưới dạng quà tặng, phản ánh mục tiêu rộng hơn trong việc điều chỉnh thị trường tiền điện tử ở Ấn Độ.

Cách tiết lộ Tiền điện tử bằng cách khai thuế thu nhập

Để nộp thuế chính xác, điều cần thiết là phải báo cáo chính xác mọi khoản lợi nhuận thu được từ các giao dịch tiền điện tử. Những khoản thu nhập này có thể được phân loại là thu nhập kinh doanh hoặc lãi vốn, tùy thuộc vào tần suất hoạt động giao dịch của bạn và tính chất của giao dịch. Các chuyên gia tư vấn và thuế khuyên rằng thu nhập đó nên được khai báo trong 'Bảng kê VDA' của biểu mẫu ITR-2 hoặc ITR-3. Điều quan trọng cần lưu ý là biểu mẫu ITR-1 hoặc ITR-4 không phù hợp để báo cáo các loại thu nhập này.

Đối với những người nộp thuế tham gia vào các giao dịch tiền điện tử, việc hiểu được sự khác biệt giữa thu nhập kinh doanh và lãi vốn là rất quan trọng. Thu nhập kinh doanh có thể phát sinh từ giao dịch tần suất cao hoặc các hoạt động kinh doanh thông thường khác liên quan đến tiền điện tử, trong khi lợi nhuận từ vốn thường là kết quả của việc thỉnh thoảng bán tài sản nắm giữ vì mục đích đầu tư.

Ngoài ra, đảm bảo tất cả các giao dịch được ghi lại một cách tỉ mỉ là chìa khóa để cung cấp báo cáo thuế chính xác và tuân thủ, hỗ trợ quá trình xử lý tờ khai thuế của bạn một cách suôn sẻ.

Bạn có thể tránh được 30% thuế tiền điện tử ở Ấn Độ không?

Không có phương pháp hợp pháp nào để lách mức thuế 30% đối với các giao dịch tiền điện tử ở Ấn Độ. Các hình phạt đối với hành vi trốn thuế liên quan đến tiền điện tử là nghiêm khắc và tương xứng với mức độ nghiêm trọng của hành vi vi phạm. Dưới đây là những điều bạn cần biết về các hình phạt liên quan:

- Báo cáo dưới mức hoặc báo cáo sai thu nhập: Nếu bạn báo cáo dưới mức hoặc báo cáo sai thu nhập liên quan đến tiền điện tử của mình, bạn có thể phải đối mặt với mức phạt từ 50% đến 200% số tiền thuế trốn. Trường hợp nghiêm trọng hơn còn có thể bị phạt tù tới 7 năm.

- Nộp tờ khai thuế thu nhập muộn: Không nộp tờ khai thuế thu nhập trong thời hạn quy định có thể bị phạt nhiều lần. Các khoản này bao gồm khoản lãi suất 1% mỗi tháng đối với số thuế chưa nộp và phí nộp muộn từ 1.000 INR đến 5.000 INR. Sự chậm trễ nghiêm trọng cũng có thể dẫn đến án tù lên tới 7 năm.

- Không tuân thủ Nghĩa vụ khấu trừ thuế tại nguồn (TDS): Việc không khấu trừ hoặc gửi TDS bắt buộc cho cơ quan có thẩm quyền có thể dẫn đến các khoản lãi suất và tiền phạt đáng kể nếu không tuân thủ.

- Không nộp tờ khai TDS: Không nộp tờ khai TDS đúng hạn có thể phải chịu khoản phí trễ hàng ngày là 200 INR.

Để điều hướng các quy định nghiêm ngặt này, điều quan trọng là phải tuân thủ nghiêm ngặt các nghĩa vụ thuế. Báo cáo kịp thời và chính xác, cùng với việc tuân thủ chặt chẽ các yêu cầu TDS, sẽ giúp bạn quản lý các vấn đề thuế tiền điện tử của mình một cách hợp pháp và có trách nhiệm, tránh các hình phạt có thể xảy ra.

Cập nhật của G20 về các quy định về tiền điện tử

Trong nhiệm kỳ chủ tịch G20, chính phủ Ấn Độ đã ưu tiên thảo luận về quy định Tài sản kỹ thuật số ảo (VDA), với thông báo quan trọng từ Thủ tướng Narendra Modi tại cuộc họp G20 nêu bật cam kết của nước này trong việc định hình các quy định về tiền điện tử toàn cầu.

Những phát triển chính từ cuộc họp bao gồm sự tiến bộ của Khung báo cáo tài sản tiền điện tử (CARF) và sửa đổi Tiêu chuẩn báo cáo chung (CRS). Các nhà lãnh đạo quốc gia tham gia nhấn mạnh sự cần thiết của sự minh bạch và phối hợp các nỗ lực quốc tế trong việc quản lý tài sản tiền điện tử. Họ giao nhiệm vụ cho Diễn đàn toàn cầu về tính minh bạch và trao đổi thông tin vì mục đích thuế xác định mốc thời gian phù hợp để bắt đầu trao đổi giữa các khu vực pháp lý liên quan.

Một khía cạnh quan trọng của các cuộc thảo luận là sự đồng thuận rằng tiền điện tử không nên được công nhận là tiền hợp pháp. Ngoài ra, các nhà lãnh đạo thừa nhận rằng việc áp đặt lệnh cấm đối với các tài sản kỹ thuật số này có thể phản tác dụng và gây khó khăn cho việc thực thi.

Thủ tướng Modi nhấn mạnh tiềm năng biến đổi của tài sản tiền điện tử trong việc xác định lại cấu trúc xã hội và tác động đến sự ổn định tài chính và tiền tệ. Ông ủng hộ việc tạo ra các tiêu chuẩn chung để quản lý và giám sát hiệu quả lĩnh vực đang phát triển, thừa nhận tầm quan trọng của cách tiếp cận toàn cầu phối hợp để giải quyết sự phức tạp do tiền điện tử gây ra.

Nhà đầu tư nên làm gì?

Trước sự phát triển của luật pháp Ấn Độ về Tài sản kỹ thuật số ảo (VDA), các nhà đầu tư và nhà giao dịch phải cân nhắc kỹ lưỡng sự phức tạp của chế độ thuế mới. Do các quy định có thể sẽ được hoàn thiện nên việc cập nhật thông tin và tham khảo ý kiến của các chuyên gia thuế là điều bắt buộc trước khi tham gia vào các giao dịch VDA.

Khuyến nghị chính cho nhà đầu tư VDA:

- Luôn cập nhật thông tin: Liên tục cập nhật cho mình những thay đổi quy định mới nhất và hướng dẫn của chính phủ về VDA, bao gồm tiền điện tử và NFT.

- Tham khảo ý kiến của cố vấn thuế: Trước khi bắt đầu đầu tư hoặc giao dịch, hãy tham khảo ý kiến của cố vấn thuế để hiểu ý nghĩa của luật thuế hiện hành đối với các giao dịch của bạn.

- Sử dụng các sàn giao dịch được công nhận: Nên giao dịch trên các sàn giao dịch hoặc thị trường được công nhận thay vì các giao dịch ngoài thị trường để giúp thiết lập giá trị thị trường hợp lý của VDA, đảm bảo tuân thủ trong trường hợp không có hướng dẫn rõ ràng của chính phủ.

- Theo dõi chi phí và tổn thất: Lưu ý rằng khoản lỗ từ một VDA này không thể được bù trừ với lợi nhuận từ một VDA khác và các chi phí liên quan đến việc mua hoặc tạo VDA (như chi phí khai thác hoặc đúc tiền) không được khấu trừ khỏi lợi nhuận chịu thuế.

- Tuân thủ quy định: Đảm bảo tuân thủ tất cả các nghĩa vụ thuế, bao gồm nộp thuế kịp thời và tuân thủ các yêu cầu TDS, để tránh bị phạt.

Phần kết luận

Việc điều hướng bối cảnh thuế tiền điện tử ở Ấn Độ đòi hỏi một cách tiếp cận chủ động để tuân thủ quy định. Bằng cách hiểu rõ mức thuế, yêu cầu báo cáo và các hình phạt có thể xảy ra cũng như bằng cách sử dụng các công cụ và tài nguyên từ các nền tảng như CoinDCX cho các quy trình hợp lý, các nhà đầu tư có thể duy trì tính minh bạch và hợp pháp trong các giao dịch tiền điện tử của mình. Theo kịp những thay đổi trong luật thuế là rất quan trọng để đảm bảo sự an tâm và tránh những cạm bẫy pháp lý trong thế giới năng động của tài sản kỹ thuật số ảo.