Как криптовалюты облагаются налогом в Индии в 2024 году

Криптовалюта, форма цифровой валюты, предназначена для покупки товаров и услуг, аналогично традиционным валютам. Он действует независимо от централизованных органов власти, таких как банки и финансовые учреждения, что является источником разногласий с момента его создания. В настоящее время в глобальном пространстве цифровых валют торгуется более 1500 типов криптовалют, включая Биткойн, Ethereum, Litecoin, Dogecoin, Ripple и Matic, при этом в их торговлю вкладывают значительные инвестиции.

В Индии криптовалюты и невзаимозаменяемые токены ( NFT ) остаются нерегулируемыми. Попытка Резервного банка Индии (RBI) запретить криптовалюты в 2018 году была отменена Верховным судом, в результате чего их правовой статус остался в серой зоне — ни полностью законным, ни явно незаконным. Аналогичным образом, НФТ не подвергались такому тщательному контролю со стороны регулирующих органов, но имеют неопределенный правовой статус. Несмотря на то, что были дискуссии относительно всеобъемлющего законопроекта о криптовалютах, индийское правительство еще не обнародовало такой закон, и его нормативный подход к криптовалютам и NFT остается неясным.

Тем временем правительство ввело налоговый режим специально для виртуальных цифровых активов (VDA), таких как криптовалюты и NFT. Этот режим взимает налог в размере 30% плюс надбавку в размере 4% на прибыль, полученную от торговли, обмена или продажи этих активов, независимо от того, рассматривается ли она как доход от бизнеса или прирост капитала. Однако это налогообложение не распространяется на ваучеры или подарочные карты. Несмотря на эти меры, более широкая правовая база для криптовалют и NFT в Индии по-прежнему остается неоднозначной, что влияет на то, как эти цифровые активы рассматриваются и используются внутри страны.

Облагаются ли криптовалюты налогом в Индии?

Да, криптовалюты облагаются налогом в Индии. Налогообложение того, что классифицируется как «виртуальные цифровые активы» (VDA), было официально установлено в бюджете Союза на 2022 год, представленном министром финансов Нирмалой Ситхараман. Эта категория охватывает все криптовалюты, такие как Биткойн и Эфириум, а также другие цифровые форматы, такие как невзаимозаменяемые токены (NFT). Это обновление законодательства ознаменовало собой существенное изменение, официально признав эти активы в финансовой системе Индии.

Прибыль от транзакций с этими цифровыми активами подлежит налогообложению, что указывает на позицию правительства по регулированию и интеграции криптовалюты в более широкую экономическую структуру. Этот шаг направлен на обеспечение ясности и структуры рынка криптовалют, гарантируя, что все транзакции учитываются в рамках налогового режима страны. Это руководство призвано разобраться в сложностях криптовалютных налогов в Индии после этих нормативных изменений.

Понимание виртуальных цифровых активов: это валюты или активы?

В контексте налогового законодательства Индии криптовалюты и невзаимозаменяемые токены (NFT) подпадают под категорию «Виртуальные цифровые активы» (VDA), как это определено в разделе 2 (47A) Закона о подоходном налоге. Это определение является весьма всеобъемлющим и охватывает любую информацию, код, число или символ, полученные с помощью криптографических средств, которые не признаются индийской или иностранной валютой. По сути, это охватывает все типы криптоактивов, включая NFT, токены и криптовалюты, но явно исключает традиционные цифровые активы, такие как подарочные карты или пропуска.

Виртуальные цифровые активы определяются как цифровые представления, не имеющие физической или материальной формы. Проще говоря, в эту категорию входят криптовалюты, приложения децентрализованного финансирования (DeFi) и NFT, но, в частности, исключаются цифровое золото, цифровые валюты центральных банков ( CBDC ) и аналогичные традиционные цифровые активы. Основная цель этой классификации — облегчить налогообложение криптовалют и связанных с ними цифровых активов, что знаменует собой значительный шаг в нормативной сфере, направленной на решение проблемы меняющейся природы цифровых финансовых инструментов.

Как работает налогообложение криптовалюты в Индии

В Индии криптовалюты и невзаимозаменяемые токены (NFT) определяются как «виртуальные цифровые активы» (VDA) в соответствии с Законом о подоходном налоге, что было существенно разъяснено во время заседания по бюджету 2022 года. Это всеобъемлющее определение включает в себя любые типы данных, кодов, чисел или символов, не признанных индийской или иностранной валютой, но созданных с помощью криптографических средств или иным образом. Эта широкая категория охватывает все криптовалюты, токены и NFT, но явно исключает традиционные цифровые активы, такие как подарочные карты или пропуска.

Налоговые последствия для транзакций с этими цифровыми активами специфичны:

- Доход, полученный от передачи VDA, облагается налогом по фиксированной ставке 30% с дополнительным налогом на здравоохранение и образование в размере 4%.

- Единственным вычитаемым расходом, разрешенным при расчете налогооблагаемого дохода от VDA, является стоимость приобретения.

- Убытки от передачи одного вида VDA не могут быть зачтены в счет прибыли от другого, а также не могут быть зачтены в счет любого другого вида доходов.

- Дарение VDA приводит к тому, что получатель несет ответственность за уплату налогов с рыночной стоимости подарка.

С 1 июля 2022 года к любой транзакции VDA, превышающей определенные денежные пороги в течение финансового года, как указано в разделе 194S, будет применяться налоговый вычет у источника в размере 1 %. Кроме того, в соответствии с разделом 206AB физические лица, которые не подавали декларации о подоходном налоге за последние два года и имеют вычет TDS на общую сумму 50 000 индийских рупий или более в каждом году, будут иметь более высокую ставку TDS в размере 5% для транзакций, связанных с криптовалютой.

Несмотря на нормативную базу налогообложения, более широкий правовой статус криптовалют и NFT в Индии остается несколько неоднозначным. Правительство еще не полностью уточнило, какие типы NFT или дополнительных цифровых активов будут официально уведомлены по категории VDA для целей налогообложения, что оставляет некоторое пространство для интерпретации и потенциального будущего регулирования. Эта сохраняющаяся неопределенность предполагает, что заинтересованным сторонам следует сохранять осторожность и быть в курсе любых законодательных изменений.

Налоговые последствия для транзакций с криптовалютой в Индии

В Индии операции с криптовалютой облагаются налогом по ставке 30%. Это охватывает широкий спектр действий, включая использование криптовалют для покупки товаров или услуг, обмен одной криптовалюты на другую, операции с криптовалютами с использованием бумажной валюты, такой как индийская рупия (INR), получение криптовалюты в качестве оплаты за услуги, в качестве подарка или в рамках горнодобывающих работ. Кроме того, заработок криптовалюты посредством ставок или в качестве зарплаты, а также получение раздач — все это облагается налогом.

Конкретные налоговые обязательства в соответствии с Законом о подоходном налоге заключаются в следующем:

- Если человек приобретает виртуальный цифровой актив (VDA) без вознаграждения и справедливая рыночная стоимость актива превышает 50 000 индийских рупий, общая рыночная стоимость подлежит налогообложению в руках получателя по применимой ставке подоходного налога.

- Если VDA получено за возмещение, меньшее его справедливой рыночной стоимости, и справедливая рыночная стоимость превышает уплаченное возмещение более чем на 50 000 индийских рупий, разница облагается налогом как доход по применимой налоговой ставке получателя.

- Доход от передачи VDA, уменьшенный на стоимость приобретения, также облагается налогом по ставке 30%. Кроме того, к транзакциям с участием организаций-нерезидентов, владеющих блокчейном, на котором торгуются NFT, взимается уравнительный сбор в размере 2%.

Эти правила отражают подход индийского правительства к интеграции криптовалютных транзакций в существующие финансовые и налоговые системы, гарантируя, что прибыль от этих цифровых активов будет способствовать развитию национальной экономики, одновременно обеспечивая правовую основу для их налогообложения.

Как рассчитать налоги на криптовалюту в Индии

В Индии все транзакции с криптовалютой облагаются единой ставкой налога в размере 30%, независимо от того, включают ли они сделки между криптовалютами, обмены криптовалюты на фиат или использование для покупки товаров или услуг. Эта ставка в равной степени применяется к розничным инвесторам, трейдерам и любому лицу, участвующему в передаче криптоактивов. Важно отметить, что ставка налога одинакова как для краткосрочных, так и для долгосрочных выгод без каких-либо различий.

Ключевые моменты по зачету убытков и расчету налогов:

- Убытки от продажи или передачи виртуальных цифровых активов (VDA) не могут быть зачтены против прибыли от других видов дохода или даже от других VDA в течение одного и того же финансового года.

- Налогом взимается чистая прибыль, полученная от этих сделок, рассчитываемая как разница между ценой продажи и себестоимостью.

- Особый налоговый режим также распространяется на получение криптовалют в качестве подарков на сумму более 50 000 индийских рупий, при этом полная рыночная стоимость становится облагаемой налогом в руках получателя.

Примеры сценариев:

- Если вы инвестировали 100 000 индийских рупий в криптовалюту и позже продали ее за 150 000 индийских рупий, налогооблагаемая прибыль составит 50 000 индийских рупий, что приведет к налоговому обязательству в размере 15 000 индийских рупий плюс применимая надбавка и франшиза.

- В сценарии, где вы покупаете биткойн за 5 лакхов индийских рупий и продаете их за 6 лакхов индийских рупий, а также одновременно продаете Ethereum, купленный за 2 лакха индийских рупий, по цене 1,5 лакха индийских рупий, чистый налогооблагаемый доход составит 1 лакх индийских рупий, что приведет к уплате налога в размере 30 000 индийских рупий.

Налоговый вычет у источника (TDS) по криптотранзакциям:

- С 1 июля 2022 года TDS в размере 1% будет применяться ко всем криптовалютным транзакциям, включая покупки и продажи. Этот TDS вычитается в момент транзакции и применяется независимо от того, осуществляется ли транзакция через индийскую биржу или включает в себя P2P-сделки.

- Физическим лицам важно управлять и подавать TDS, особенно в сценариях P2P или валютного обмена, чтобы обеспечить соблюдение налоговых обязательств.

Эта система гарантирует, что все транзакции с криптовалютой облагаются налогом в момент передачи, обеспечивая инвесторам ясность в отношении их налоговых обязательств. Индийская налоговая система требует тщательного отслеживания всех подобных транзакций для точного соблюдения требований.

Как 30% налог на криптовалюту будет применяться к криптовалюте в качестве зарплаты?

В Индии 30% налог на транзакции с криптовалютой также применяется к любому доходу, полученному в форме криптовалюты, включая зарплату. Этот налог взимается независимо от общей налоговой ставки физического лица.

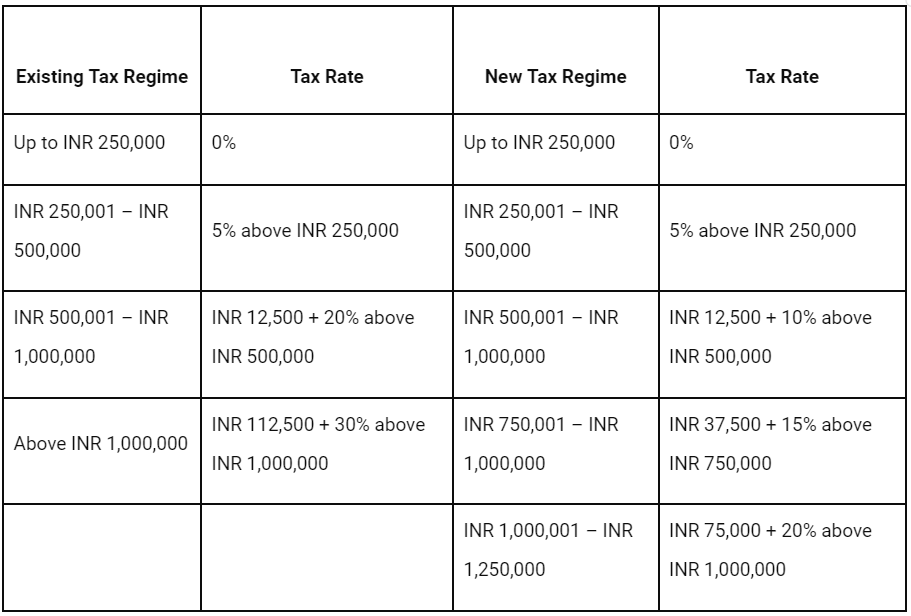

Ставки индивидуального подоходного налога на 2022–2023 финансовый год (2023–24 AY):

Примечание. Эти ставки применяются к индивидуальным налогоплательщикам в возрасте до 60 лет. Ставка налога на криптовалюту в размере 30 % не включает применимую надбавку и сбор в размере 4 %. Налогоплательщики с доходом до 500 000 индийских рупий могут иметь право на скидку в соответствии с разделом 87A в размере до 12 500 индийских рупий.

Расчет налога на криптовалюту в качестве зарплаты:

Когда криптовалюта получена как часть заработной платы, она облагается налогом по фиксированной ставке 30%, независимо от других источников дохода человека или применимой налоговой ставки. Это налогообложение является дополнением к стандартным ставкам подоходного налога и рассчитывается на основе справедливой рыночной стоимости криптовалюты на момент ее получения.

Пример сценария:

Если человек зарабатывает 500 000 индийских рупий в криптовалюте как часть своей зарплаты, он должен будет уплатить налог в размере 30% от этой суммы, что соответствует 150 000 индийских рупий плюс применимые надбавки и сборы. Это отдельно от расчета налога на другие источники дохода.

Дополнительные соображения:

- TDS для криптовалютных транзакций: с 1 июля 2022 года к транзакциям с криптовалютой, превышающим определенные пороговые значения, применяется налог в размере 1 %, вычитаемый у источника (TDS). Этот TDS должен управляться и подаваться отдельным лицом, особенно для транзакций на иностранных биржах или платформах P2P.

- Без зачета убытков: убытки от одного типа криптовалютных транзакций не могут быть зачтены ни против прибыли от другого, ни против любого другого типа дохода. Для целей налогообложения каждая транзакция должна отражаться отдельно.

Такой комплексный подход гарантирует, что все доходы от криптовалют, включая заработную плату, облагаются адекватным налогом, что соответствует более широкой нормативной базе для цифровых активов в Индии.

Налоги на криптовалютные раздачи

В мире криптовалют аирдропы похожи на образцы продуктов, которые бренды раздают для сбора отзывов или повышения видимости продукта. Для криптовалют и NFT аирдропы служат методом распространения новых токенов непосредственно в кошельки пользователей, обычно бесплатно, для повышения осведомленности и распространения на начальных этапах запуска.

Налоговый режим Airdrops:

- После получения справедливая рыночная стоимость переданной по воздуху криптовалюты или токена считается налогооблагаемым доходом по категории «другие доходы» в соответствии с Правилом 11UA. Это основано на рыночной стоимости токенов в день их получения либо на бирже, либо на децентрализованной бирже (DEX).

- Если получатель решает хранить, продавать, обменивать или тратить токены, любая прибыль, полученная от этих транзакций, облагается налогом по ставке 30%. Этот налог применяется к разнице между рыночной стоимостью на момент раздачи и ценой на момент последующей транзакции.

Пример расчета налога:

Например, если вы получили 100 токенов XYZ 6 февраля 2023 года и стоимость каждого токена на момент получения составляла 10 индийских рупий, общий налогооблагаемый доход составит 1000 индийских рупий. Если стоимость этих токенов увеличится, а затем они будут проданы или обменены, прибыль, полученная от этой транзакции, также будет облагаться налогом по той же ставке 30%.

Дополнительные соображения:

- Налог на раздачу токенов рассчитывается во время приобретения, и любое последующее увеличение стоимости облагается налогом как прирост капитала при передаче токенов.

- Простое хранение токенов, выброшенных по воздуху, до тех пор, пока они не будут проданы или обменяны, не влечет за собой никаких налоговых последствий.

Эта система гарантирует, что все формы доходов от виртуальных цифровых активов, включая airdrop, облагаются соответствующим налогом, что отражает более широкую цель интеграции криптовалютных транзакций в индийский налоговый режим.

Налоговые последствия майнинга криптовалюты в Индии

Майнинг криптовалюты предполагает поддержку транзакций биткойнов и сети блокчейна с помощью мощных компьютеров — процесса, который имеет решающее значение для целостности операций блокчейна. Участники этой деятельности, известные как майнеры, играют решающую роль в обработке транзакций и поддержании блокчейна.

Налоговый режим для горнодобывающей деятельности:

- Хотя сам процесс майнинга не подлежит прямому налогообложению, любая криптовалюта, полученная в результате майнинга, должна указываться как налогооблагаемый доход от бизнеса.

- Майнеры облагаются налогом по фиксированной ставке 30% на доход, полученный от добытых криптовалют, например, когда они продают, обменивают или тратят добытые ими жетоны.

- Важно отметить, что стоимость любой криптовалюты, полученной посредством майнинга, считается «нулевой». Таким образом, вся сумма, полученная от продажи этих добытых криптовалют, облагается налогом.

- Расходы, понесенные во время горнодобывающей деятельности, такие как затраты на электроэнергию или инфраструктуру, не могут быть вычтены из налогооблагаемого дохода.

Пример сценария:

Если майнер продает 0,25 BTC, которые были добыты и оценены в 19 000 индийских рупий на момент получения, вся сумма от продажи облагается налогом в размере 30%, рассчитанным на основе рыночной стоимости на момент ее получения.

Дополнительные рекомендации:

- Рыночная стоимость добытых криптовалют на момент их получения (либо на бирже, либо на децентрализованной бирже) формирует основу для расчета налога, подлежащего уплате, как указано в Правиле 11UA.

- Быть в курсе последних налоговых законов и обеспечивать их соблюдение имеет решающее значение для майнеров, чтобы избежать потенциальных штрафов.

Эта система налогообложения призвана гарантировать, что все финансовые выгоды, полученные от майнинга криптовалюты, облагаются надлежащим налогом в соответствии с индийским законодательством, что соответствует более широкой цели регулирования рынка криптовалют при одновременном признании технологического и экономического вклада майнеров.

Налоговые последствия для подарков в криптовалюте в Индии

В Индии получение подарков в криптовалюте подпадает под действие особых налоговых правил, изложенных в последних финансовых правилах. Криптовалюты, наряду с другими невзаимозаменяемыми токенами (NFT), классифицируются как виртуальные цифровые активы (VDA) и считаются движимыми активами в соответствии с Законом о подоходном налоге.

Налоговый режим для подарков в криптовалюте:

- Любая криптовалюта, полученная в подарок на сумму более 50 000 индийских рупий от лица, не являющегося членом семьи, облагается налогом. Получатель несет ответственность за уплату подоходного налога с рыночной стоимости полученных криптоактивов.

- Подарки от членов семьи или подарки, полученные во время особых случаев, таких как наследование, брак или как часть завещания, освобождаются от налога.

- Для других криптоподарков, не освобожденных от налога в зависимости от родства или случая, подоходный налог взимается по фиксированной ставке в размере 30%, плюс применимые надбавки и сборы.

Пример сценария:

Если человек получает Ethereum (ETH) на сумму 5000 индийских рупий в подарок от друга 5 июля, эта сумма добавляется к его годовому налогооблагаемому доходу по категории «Доход из других источников». Затем к 5000 индийских рупий будет применена ставка налога в размере 30%, что приведет к налоговым последствиям, основанным на общем годовом доходе получателя.

Дополнительные соображения:

- Важно документировать и сообщать о любых криптоактивах, полученных в качестве подарков, для целей налогообложения.

- Понимание стоимости подарка на момент его получения имеет решающее значение, поскольку от этого зависит налоговое обязательство.

Эти правила обеспечивают прозрачность и соблюдение налоговых обязательств, связанных с передачей и получением криптовалют в качестве подарков, отражая более широкую цель регулирования рынка криптовалют в Индии.

Как раскрыть криптовалюту в налоговой декларации

Чтобы правильно подать налоговую декларацию, важно точно указывать любую прибыль, полученную от транзакций с криптовалютой. Эти доходы можно отнести либо к деловому доходу, либо к приросту капитала, в зависимости от частоты вашей торговой деятельности и характера транзакций. Эксперты по налогам и консалтингу советуют декларировать такие доходы в «Приложении VDA» форм ITR-2 или ITR-3. Важно отметить, что формы ITR-1 или ITR-4 не подходят для отчетности по этим видам доходов.

Для налогоплательщиков, участвующих в операциях с криптовалютой, понимание различий между доходом от бизнеса и приростом капитала имеет решающее значение. Доход от бизнеса может быть получен от высокочастотной торговли или другой регулярной деятельности, связанной с криптовалютой, тогда как прирост капитала обычно возникает в результате периодической продажи активов, предназначенных для инвестиционных целей.

Кроме того, тщательное документирование всех транзакций является ключом к предоставлению точных и соответствующих налоговым отчетам, что способствует бесперебойной обработке ваших налоговых деклараций.

Можете ли вы избежать 30% налога на криптовалюту в Индии?

В Индии не существует законного способа обойти 30% налог на транзакции с криптовалютой. Наказания за уклонение от уплаты налогов в отношении криптовалют суровы и пропорциональны серьезности нарушения. Вот что вам нужно знать о возможных штрафах:

- Занижение или искажение дохода: Если вы занижаете или неверно сообщаете свой доход, связанный с криптовалютой, вам может грозить штраф в размере от 50% до 200% от суммы уклоненного налога. Более серьезные случаи также могут привести к тюремному заключению на срок до 7 лет.

- Несвоевременная подача декларации о подоходном налоге. Неподача декларации о подоходном налоге в установленный срок может повлечь за собой различные штрафы. К ним относятся проценты в размере 1% в месяц по неуплаченному налогу и плата за позднюю подачу декларации в размере от 1000 до 5000 индийских рупий. Серьезные задержки могут также привести к тюремному заключению на срок до 7 лет.

- Несоблюдение обязательств по налогу, удержанному у источника (TDS): Невычет или депонирование требуемого TDS в органы власти может привести к начислению процентов и существенным штрафам за несоблюдение.

- Непредоставление декларации TDS: Несвоевременная подача декларации TDS может повлечь за собой ежедневную плату за просрочку в размере 200 индийских рупий.

Чтобы ориентироваться в этих строгих правилах, крайне важно строго соблюдать налоговые обязательства. Своевременная и точная отчетность, а также тщательное соблюдение требований TDS помогут вам законно и ответственно управлять своими делами по налогообложению криптовалюты, избегая потенциальных штрафов.

Обновления G20 по правилам криптовалюты

Во время своего председательства в G20 правительство Индии уделяло приоритетное внимание обсуждениям регулирования виртуальных цифровых активов (VDA), после чего премьер-министр Нарендра Моди сделал важное заявление на встрече G20, подчеркнув приверженность страны формированию глобального регулирования криптовалют.

Ключевые события встречи включали развитие системы отчетности CryptoAsset (CARF) и изменения в Общем стандарте отчетности (CRS). Лидеры стран-участниц подчеркнули необходимость прозрачности и координации международных усилий по управлению криптоактивами. Они поручили Глобальному форуму по прозрачности и обмену информацией для целей налогообложения определить подходящие сроки для начала обмена информацией между соответствующими юрисдикциями.

Ключевым аспектом обсуждений стал консенсус в отношении того, что криптовалюты не должны признаваться законным платежным средством. Кроме того, лидеры признали, что введение запрета на эти цифровые активы может быть контрпродуктивным и сложным для обеспечения соблюдения.

Премьер-министр Моди подчеркнул преобразующий потенциал криптоактивов в переосмыслении социальных структур и влиянии на денежно-кредитную и финансовую стабильность. Он выступал за создание универсальных стандартов для эффективного регулирования и надзора за растущим сектором, признавая важность скоординированного глобального подхода для решения сложностей, связанных с криптовалютами.

Что делать инвесторам?

В свете развивающегося индийского законодательства о виртуальных цифровых активах (VDA) инвесторы и трейдеры должны вдумчиво ориентироваться в сложностях нового налогового режима. Поскольку правила, вероятно, будут усовершенствованы, крайне важно оставаться в курсе и консультироваться с налоговыми специалистами, прежде чем участвовать в сделках VDA.

Ключевые рекомендации для инвесторов VDA:

- Будьте в курсе: постоянно будьте в курсе последних нормативных изменений и правительственных указаний относительно VDA, включая криптовалюты и NFT.

- Проконсультируйтесь с налоговыми консультантами. Прежде чем начинать инвестиции или сделки, проконсультируйтесь с налоговым консультантом, чтобы понять последствия действующего налогового законодательства для ваших транзакций.

- Используйте признанные биржи. Торговля на признанных биржах или торговых площадках рекомендуется вместо внерыночных транзакций, чтобы помочь установить справедливую рыночную стоимость VDA и обеспечить соблюдение требований в отсутствие четких указаний правительства.

- Отслеживайте расходы и убытки. Имейте в виду, что убытки от одного VDA не могут быть зачтены в счет прибыли от другого, а расходы, связанные с приобретением или созданием VDA (например, затраты на добычу полезных ископаемых или чеканку), не вычитаются из налогооблагаемой прибыли.

- Соблюдение нормативных требований: обеспечьте соблюдение всех налоговых обязательств, включая своевременную подачу налоговых деклараций и соблюдение требований TDS, чтобы избежать штрафов.

Заключение

Навигация по ландшафту налогообложения криптовалют в Индии требует активного подхода к соблюдению нормативных требований. Понимая налоговые ставки, требования к отчетности и потенциальные штрафы, а также используя инструменты и ресурсы таких платформ, как CoinDCX, для оптимизации процессов, инвесторы могут поддерживать прозрачность и законность своих криптовалютных транзакций. Быть в курсе изменений налогового законодательства имеет решающее значение для обеспечения душевного спокойствия и избежания юридических ошибок в динамичном мире виртуальных цифровых активов.