Як оподатковуються криптовалюти в Індії 2024

Криптовалюта, форма цифрової валюти, призначена для купівлі товарів і послуг, подібно до традиційних валют. Він діє незалежно від централізованих органів влади, таких як банки та фінансові установи, що було джерелом суперечок з моменту його створення. Зараз у глобальному цифровому валютному просторі торгують понад 1500 типами криптовалют, у тому числі біткойнами, ефіріумом, лайткоїнами, доджкойнами, Ripple і Matic, у торгівлю якими вливаються значні інвестиції.

В Індії криптовалюти та незамінні токени ( NFT ) залишаються нерегульованими. Спроба Резервного банку Індії (RBI) заборонити криптовалюти в 2018 році була скасована Верховним судом, залишивши їхній правовий статус у сірій зоні — ні повністю законним, ні явно незаконним. Подібним чином NFT не стикалися з таким регулятивним контролем, але поділяють цей невизначений правовий статус. Незважаючи на те, що були дискусії щодо комплексного законопроекту про криптовалюту, уряд Індії ще не оприлюднив таке законодавство, і його регуляторний підхід до криптовалют і NFT залишається незрозумілим.

Тим часом уряд запровадив податковий режим спеціально для віртуальних цифрових активів (VDA), таких як криптовалюти та NFT. Цей режим накладає податок у розмірі 30% плюс додатковий збір у розмірі 4% на прибуток, отриманий від торгівлі, обміну чи продажу цих активів, незалежно від того, розглядаються вони як дохід від бізнесу чи приріст капіталу. Однак це оподаткування не поширюється на ваучери чи подарункові картки. Незважаючи на ці заходи, ширша правова база для криптовалют і NFT в Індії продовжує бути неоднозначною, що впливає на те, як ці цифрові активи розглядаються та використовуються в країні.

Чи оподатковуються криптовалюти в Індії?

Так, в Індії криптовалюти оподатковуються. Оподаткування того, що класифікується як «віртуальні цифрові активи» (VDA), було офіційно встановлено в бюджеті Союзу на 2022 рік, представленому міністром фінансів Нірмалою Сітхараман. Ця категорія охоплює всі криптовалюти, такі як Bitcoin та Ethereum, а також інші цифрові формати, такі як незамінні токени (NFT). Це законодавче оновлення ознаменувало значні зміни, офіційно визнавши ці активи у фінансовій системі Індії.

Прибуток від операцій із залученням цих цифрових активів підлягає оподаткуванню, що вказує на позицію уряду щодо регулювання та інтеграції криптовалюти в ширшу економічну систему. Цей крок спрямований на забезпечення ясності та структури крипторинку, гарантуючи, що всі транзакції обліковуються в рамках податкового режиму країни. Цей посібник має на меті ознайомитися зі складнощами криптовалютних податків в Індії після цих нормативних змін.

Розуміння віртуальних цифрових активів: це валюти чи активи?

У контексті індійського податкового законодавства криптовалюти та незамінні токени (NFT) підпадають під категорію «Віртуальних цифрових активів» (VDA), як визначено в Розділі 2(47A) Закону про податок на прибуток. Це визначення є досить вичерпним і охоплює будь-яку інформацію, код, число або символ, отримані за допомогою криптографічних засобів, які не визнаються індійською чи іноземною валютою. По суті, це охоплює всі типи криптоактивів, у тому числі NFT, токени та криптовалюти, але явно виключає традиційні цифрові активи, як-от подарункові картки чи абонементи.

Віртуальні цифрові активи визначаються як цифрові представлення, які не мають фізичної або матеріальної форми. Простіше кажучи, ця категорія включає криптовалюти, програми децентралізованого фінансування (DeFi) і NFT, але, зокрема, виключає цифрове золото, цифрові валюти центральних банків ( CBDC ) і подібні традиційні цифрові активи. Основна мета цієї класифікації полягає в тому, щоб полегшити оподаткування криптовалют і пов’язаних цифрових активів, що є значним кроком у нормативно-правовому ландшафті, спрямованому на вирішення проблеми зміни природи цифрових фінансових інструментів.

Як працює оподаткування криптовалюти в Індії

В Індії криптовалюти та незамінні токени (NFT) визначаються як «віртуальні цифрові активи» (VDA) відповідно до Закону про податок на прибуток, який було значно уточнено під час сесії бюджету на 2022 рік. Це вичерпне визначення включає будь-які типи даних, кодів, чисел або символів, які не розпізнаються як індійська або іноземна валюта, але створені за допомогою криптографічних засобів або іншим чином. Ця широка категорія охоплює всі криптовалюти, токени та NFT, але явно виключає традиційні цифрові активи, як-от подарункові картки чи абонементи.

Податкові наслідки для операцій із залученням цих цифрових активів є специфічними:

- Дохід, отриманий від передачі VDA, оподатковується за фіксованою ставкою 30%, з додатковими 4% податку на охорону здоров’я та освіту.

- Єдиними витратами, які підлягають вирахуванню, дозволеними при розрахунку оподатковуваного доходу від VDA, є вартість придбання.

- Збитки від передачі одного типу VDA не можуть бути зараховані проти доходів від іншого, а також вони не можуть бути зараховані проти будь-якого іншого виду доходу.

- Дарування VDA призводить до того, що одержувач несе відповідальність за сплату податків від ринкової вартості подарунка.

З 1 липня 2022 року 1% податку, що вираховується з джерела (TDS), застосовується до будь-якої транзакції VDA, яка перевищує певні порогові грошові суми протягом фінансового року, як зазначено в Розділі 194S. Крім того, згідно з Розділом 206AB, особи, які не подавали свої податкові декларації про доходи протягом останніх двох років і мають вирахування TDS на загальну суму 50 000 INR або більше щороку, стикаються з вищою ставкою TDS у розмірі 5% на транзакції, пов’язані з криптовалютою.

Незважаючи на нормативну базу для оподаткування, ширший правовий статус криптовалют і NFT залишається в Індії дещо неоднозначним. Уряд ще не повністю уточнив, які типи NFT або додаткових цифрових активів будуть офіційно повідомлені відповідно до категорії VDA для цілей оподаткування, залишаючи певний простір для тлумачення та можливого майбутнього регулювання. Ця триваюча невизначеність свідчить про те, що зацікавлені сторони повинні бути обережними та бути в курсі будь-яких законодавчих змін.

Податкові наслідки для транзакцій з криптовалютою в Індії

В Індії операції з криптовалютою обкладаються податком у розмірі 30%. Це охоплює широкий спектр дій, зокрема використання криптовалют для придбання товарів або послуг, обмін однієї криптовалюти на іншу, операції з криптовалютами з фіатною валютою, такою як індійська рупія (INR), отримання криптовалюти як плату за послуги, як подарунок або в рамках гірничих робіт. Крім того, заробіток криптовалюти через стейкинг або як зарплату, а також отримання еірдропів є подіями, що оподатковуються.

Конкретні податкові зобов’язання відповідно до Закону про податок на прибуток є такими:

- Якщо особа придбає віртуальний цифровий актив (VDA) без компенсації, а справедлива ринкова вартість активу перевищує 50 000 індійських рупій, загальна ринкова вартість оподатковується в руках одержувача за його застосовною ставкою податку на прибуток.

- Якщо VDA отримано за винагороду, меншу за її справедливу ринкову вартість, і справедлива ринкова вартість перевищує сплачену компенсацію більш ніж на 50 000 індійських рупій, різниця оподатковується як дохід за застосовною податковою ставкою одержувача.

- Дохід від передачі VDA, зменшений на вартість придбання, також оподатковується за ставкою 30%. Крім того, існує вирівнювальний збір у розмірі 2%, який застосовується до транзакцій за участю нерезидентів, які володіють блокчейном, де торгуються NFT.

Ці нормативні акти відображають підхід уряду Індії до інтеграції транзакцій з криптовалютою в існуючі фінансові та податкові системи, гарантуючи, що прибутки від цих цифрових активів сприятимуть національній економіці, одночасно забезпечуючи правову основу для їх оподаткування.

Як розрахувати податки на криптовалюту в Індії

В Індії всі транзакції з криптовалютою оподатковуються за єдиною ставкою податку в розмірі 30 %, незалежно від того, чи стосуються вони торгівлі криптовалютою на криптовалюту, обміну криптовалюти на фіат або використання для придбання товарів чи послуг. Ця ставка однаково застосовується до роздрібних інвесторів, трейдерів та будь-якої організації, яка бере участь у передачі криптоактивів. Важливо, що ставка податку є однаковою для короткострокових і довгострокових прибутків без будь-яких відмінностей.

Ключові моменти щодо заліку збитків і розрахунку податків:

- Збитки від продажу або передачі віртуальних цифрових активів (VDA) не можна компенсувати прибутками від інших видів доходу або навіть різних VDA протягом того самого фінансового року.

- Податком стягується чистий прибуток, отриманий від цих операцій, розрахований як різниця між ціною продажу та собівартістю.

- Особливий режим оподаткування також поширюється на отримання криптовалют як подарунків на суму понад 50 000 індійських рупій, де повна ринкова вартість підлягає оподаткуванню в руках одержувача.

Приклади сценаріїв:

- Якщо ви інвестували 100 000 індійських рупій у криптовалюту та продали її пізніше за 150 000 індійських рупій, оподатковуваний прибуток становитиме 50 000 індійських рупій, що призведе до податкових зобов’язань у розмірі 15 000 індійських рупій плюс відповідні додаткові збори та мито.

- За сценарію, коли ви купуєте біткойн за 5 лакх індійських рупій і продаєте його за 6 лакхів індійських рупій, і одночасно продаєте Ethereum, придбаний за 2 лакхи індійських рупій, за 1,5 лакхів індійських рупій, чистий оподатковуваний дохід становитиме 1 лакх індійських рупій, притягуючи податок у розмірі 30 000 індійських рупій.

Податкові вирахування у джерела (TDS) на криптовалютні транзакції:

- З 1 липня 2022 року 1% TDS застосовується до всіх криптовалютних транзакцій, включаючи купівлю та продаж. Цей TDS вираховується в момент здійснення транзакції та застосовується незалежно від того, чи транзакція обробляється через індійську біржу, чи включає операції P2P.

- Особам важливо керувати та подавати TDS, особливо в P2P або валютних сценаріях, щоб забезпечити дотримання податкових зобов’язань.

Ця структура гарантує, що всі операції з криптовалютою оподатковуються під час переказу, забезпечуючи ясність інвесторам щодо їхніх податкових зобов’язань. Індійська податкова система вимагає ретельного відстеження всіх таких операцій, щоб точно відповідати вимогам.

Як 30% податок на криптовалюту застосовуватиметься до криптовалюти як зарплати?

В Індії податок у розмірі 30% на операції з криптовалютою також поширюється на будь-який дохід, отриманий у формі криптовалюти, включаючи зарплату. Цей податок стягується незалежно від загального доходу фізичної особи.

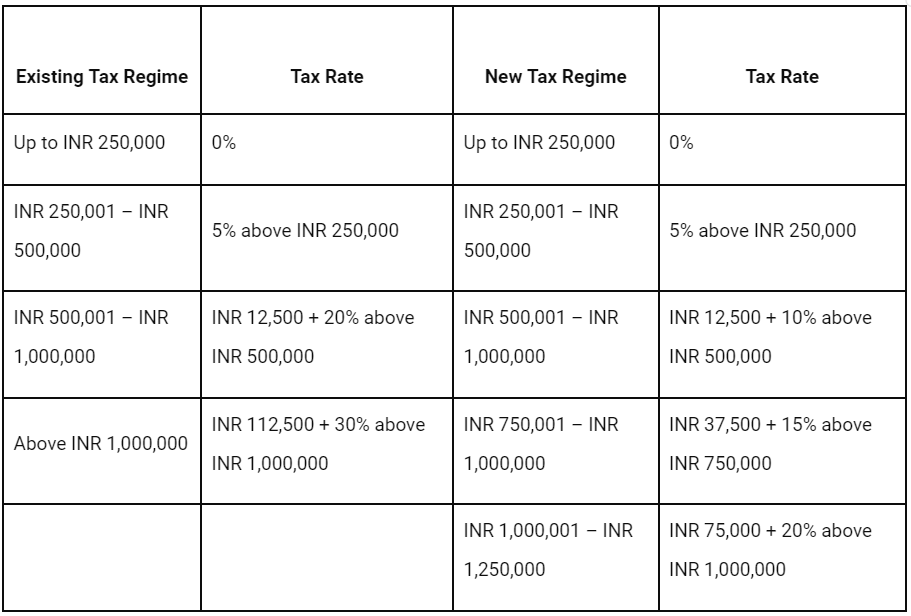

Індивідуальні ставки податку на доходи фізичних осіб на 2022-2023 фінансовий рік (AY 2023-24):

Примітка. Ці ставки застосовуються до фізичних осіб-платників податків віком до 60 років. Ставка 30% податку на криптовалюту не включає відповідні додаткові збори та 4% податку. Платники податків із доходом до 500 000 індійських рупій можуть мати право на отримання знижки відповідно до розділу 87A до 12 500 індійських рупій.

Розрахунок податку на криптовалюту як зарплату:

Коли криптовалюта отримується як частина пакету заробітної плати, вона оподатковується за фіксованою ставкою 30%, незалежно від інших джерел доходу особи чи застосовної податкової ставки. Це оподаткування є доповненням до стандартних ставок податку на прибуток і розраховується на основі справедливої ринкової вартості криптовалюти на момент її отримання.

Приклад сценарію:

Якщо особа заробляє 500 000 індійських рупій у криптовалюті як частину своєї зарплати, вона повинна буде сплатити 30% податку на цю суму, що дорівнює 150 000 індійських рупій плюс відповідні додаткові збори та мито. Це окремо від розрахунку податку з інших джерел доходу.

Додаткові міркування:

- TDS щодо криптовалютних транзакцій: з 1 липня 2022 року податок у розмірі 1% вираховується з джерела (TDS) застосовується до криптовалютних транзакцій, які перевищують певні порогові значення. Цей TDS має керувати та подавати особа, особливо для операцій на іноземних біржах або платформах P2P.

- Відсутність заліку збитків: збитки від одного типу транзакції криптовалюти не можуть бути компенсовані прибутками від іншого чи будь-яким іншим видом доходу. Для цілей оподаткування кожну операцію потрібно звітувати окремо.

Цей комплексний підхід гарантує належне оподаткування всіх доходів від криптовалют, включаючи зарплати, відповідно до ширшої нормативної бази для цифрових активів в Індії.

Податки на Crypto Airdrops

У світі криптовалют airdrops схожі на зразки продуктів, які роздають бренди для збору відгуків або підвищення видимості продукту. Для криптовалют і NFT airdrops слугує методом розповсюдження нових токенів безпосередньо в гаманці користувачів, як правило, безкоштовно, для підвищення обізнаності та поширення на початкових етапах запуску.

Податковий режим Airdrops:

- Після отримання справедлива ринкова вартість розміщеної криптовалюти або токена вважається оподатковуваним доходом у категорії «інші доходи» відповідно до Правила 11UA. Це базується на ринковій вартості токенів у день їх отримання на біржі або децентралізованій біржі (DEX).

- Якщо одержувач вирішує утримувати, продавати, обмінювати або витрачати токени, будь-який прибуток, отриманий від цих операцій, підлягає оподаткуванню за ставкою 30%. Цей податок стягується з різниці між ринковою вартістю на момент аірдропу та ціною на момент наступної транзакції.

Приклад розрахунку податку:

Наприклад, якщо ви отримали 100 токенів XYZ 6 лютого 2023 року, а вартість кожного токена на момент отримання становила 10 індійських рупій, загальний оподатковуваний дохід становитиме 1000 індійських рупій. Якщо ці токени збільшаться в ціні та пізніше будуть продані або обміняні, прибуток, отриманий від цієї транзакції, також оподатковуватиметься за тією ж ставкою 30%.

Додаткові міркування:

- Податок на airdrops розраховується на момент придбання, а будь-яке подальше збільшення вартості оподатковується як приріст капіталу під час передачі токенів.

- Немає жодних податкових наслідків для простого утримання токенів, доки вони не будуть продані або обміняні.

Ця структура гарантує належне оподаткування всіх форм доходу від віртуальних цифрових активів, включаючи airdrops, що відображає ширшу мету інтеграції транзакцій з криптовалютою в податковий режим Індії.

Податкові наслідки майнінгу криптовалюти в Індії

Видобуток криптовалюти передбачає підтримку транзакцій біткойн і мережі блокчейн за допомогою потужних комп’ютерів, процес, який є ключовим для цілісності операцій блокчейну. Учасники цієї діяльності, відомі як майнери, відіграють вирішальну роль в обробці транзакцій і підтримці блокчейна.

Режим оподаткування гірничодобувної діяльності:

- Хоча сам акт майнінгу не підлягає прямому оподаткуванню, будь-яка криптовалюта, зароблена шляхом майнінгу, повинна відображатися як оподатковуваний дохід від бізнесу.

- Майнери оподатковуються за фіксованою ставкою 30% доходу, отриманого від видобутих криптовалют, наприклад, коли вони продають, обмінюють або витрачають видобуті токени.

- Важливо зазначити, що вартість будь-якої криптовалюти, отриманої шляхом майнінгу, вважається «нульовою». Таким чином, повна сума, отримана від продажу цих видобутих криптовалют, оподатковується.

- Витрати, понесені під час діяльності з видобутку корисних копалин, такі як витрати на електроенергію або інфраструктуру, не можуть бути вираховані з оподатковуваного доходу.

Приклад сценарію:

Якщо майнер продає 0,25 BTC, які були видобуті і оцінені в 19 000 індійських рупій на момент отримання, вся сума від продажу підлягає податку в розмірі 30%, розрахованому на основі ринкової вартості на момент її отримання.

Додаткові вказівки:

- Ринкова вартість видобутих криптовалют на момент їх отримання (на біржі чи децентралізованій біржі) є основою для розрахунку податку, що підлягає сплаті, як зазначено в Правилі 11UA.

- Залишатися в курсі останніх податкових законів і гарантувати відповідність має вирішальне значення для майнерів, щоб уникнути можливих штрафів.

Ця система оподаткування розроблена для того, щоб усі фінансові вигоди, отримані від майнінгу криптовалюти, відповідним чином оподатковувалися згідно із законодавством Індії, узгоджуючи його з більш широкою метою регулювання ринку криптовалют, одночасно визнаючи технологічний та економічний внесок майнерів.

Податкові наслідки для подарунків у криптовалюті в Індії

В Індії отримання подарунків у криптовалюті підпадає під спеціальні правила оподаткування, як зазначено в останніх фінансових правилах. Криптовалюти разом з іншими незамінними токенами (NFT) класифікуються як віртуальні цифрові активи (VDA) і вважаються рухомими активами відповідно до Закону про податок на прибуток.

Режим оподаткування подарунків у криптовалюті:

- Будь-яка криптовалюта, отримана як подарунок на суму понад 50 000 індійських рупій від особи, яка не є членом сім’ї, оподатковується. Одержувач несе відповідальність за сплату податку на прибуток від ринкової вартості отриманих криптоактивів.

- Подарунки від членів сім'ї або отримані під час особливих випадків, таких як успадкування, шлюб або як частина заповіту, звільняються від податку.

- Для інших криптовалютних подарунків, які не звільняються від оподаткування через стосунки чи випадки, податок на прибуток стягується за фіксованою ставкою 30%, а також відповідні додаткові збори та мито.

Приклад сценарію:

Якщо 5 липня особа отримує Ethereum (ETH) на суму 5000 індійських рупій у подарунок від друга, ця сума додається до її річного оподатковуваного доходу в категорії «Дохід з інших джерел». Тоді до 5000 індійських рупій буде застосовано ставку податку 30%, що призведе до податкових наслідків на основі загального річного доходу одержувача.

Додаткові міркування:

- Для цілей оподаткування важливо документувати та звітувати про будь-які криптовалютні активи, отримані як подарунки.

- Розуміння вартості подарунка під час отримання має вирішальне значення, оскільки це визначає податкове зобов’язання.

Ці правила забезпечують прозорість і дотримання податкових зобов’язань, пов’язаних із передачею та отриманням криптовалют у якості подарунків, що відображає ширшу мету регулювання ринку криптовалют в Індії.

Як розкрити криптовалюту в декларації про податок на прибуток

Щоб правильно подавати податки, важливо точно звітувати про будь-які прибутки, отримані від транзакцій з криптовалютою. Ці прибутки можна класифікувати як дохід від бізнесу або приріст капіталу, залежно від частоти вашої торгової діяльності та характеру транзакцій. Експерти з питань оподаткування та консалтингу радять декларувати такі доходи в «Розкладі VDA» форм ITR-2 або ITR-3. Важливо відзначити, що форми ІТР-1 або ІТР-4 не підходять для звітності про ці види доходів.

Для платників податків, які здійснюють транзакції з криптовалютою, розуміння відмінностей між доходом від бізнесу та приростом капіталу має вирішальне значення. Бізнес-дохід може виникати від високочастотної торгівлі або іншої регулярної бізнес-діяльності, пов’язаної з криптовалютою, тоді як приріст капіталу зазвичай є результатом випадкового продажу активів, утримуваних для інвестиційних цілей.

Крім того, ретельне документування всіх транзакцій є ключовим фактором для надання точних і відповідних податкових звітів, що сприяє безперебійній обробці ваших податкових декларацій.

Чи можете ви уникнути 30% податку на криптовалюту в Індії?

В Індії не існує законного способу обійти 30% податок на транзакції з криптовалютою. Штрафи за ухилення від сплати податків щодо криптовалют є суворими та пропорційними тяжкості порушення. Ось що вам потрібно знати про відповідні штрафи:

- Заниження чи спотворення доходу: якщо ви занижите або спотворите звіт про свій дохід, пов’язаний із криптовалютою, ви можете зіткнутися зі штрафом у розмірі від 50% до 200% ухиленого податку. Більш тяжкі випадки також можуть призвести до позбавлення волі на строк до 7 років.

- Несвоєчасне подання декларації з податку на прибуток: неподання декларації з податку на прибуток у встановлений термін може призвести до різноманітних штрафів. Вони включають відсоток у розмірі 1% на місяць від несплаченого податку та комісію за несвоєчасне подання від 1000 до 5000 індійських рупій. Серйозні затримки також можуть призвести до позбавлення волі на строк до 7 років.

- Невиконання зобов’язань щодо податкових вирахувань з джерела (TDS): невирахування або внесення необхідного TDS до органів влади може призвести до стягнення відсотків і значних штрафів за недотримання.

- Неподання декларації TDS: несвоєчасне подання декларації TDS може стягнути щоденну плату за прострочення в розмірі 200 індійських рупій.

Щоб керуватися цими суворими правилами, дуже важливо суворо дотримуватися податкових зобов’язань. Своєчасна та точна звітність разом із ретельним дотриманням вимог TDS допоможе вам законно та відповідально керувати своїми справами щодо оподаткування криптовалют, уникаючи можливих штрафів.

Оновлення G20 щодо правил криптовалют

Під час свого головування у G20 уряд Індії надав пріоритет дискусіям щодо регулювання віртуальних цифрових активів (VDA), з важливою заявою прем’єр-міністра Нарендри Моді на зустрічі G20, яка підкреслила прихильність країни формуванню глобальних правил криптовалюти.

Ключові події зустрічі включали вдосконалення CryptoAsset Reporting Framework (CARF) і модифікації Загального стандарту звітності (CRS). Лідери країн-учасниць наголосили на необхідності прозорості та скоординованих міжнародних зусиль в управлінні криптоактивами. Вони доручили Глобальному форуму з прозорості та обміну інформацією для цілей оподаткування визначити відповідний графік для початку обміну між відповідними юрисдикціями.

Ключовим аспектом дискусій був консенсус щодо того, що криптовалюти не слід визнавати законним платіжним засобом. Крім того, лідери визнали, що введення заборони на ці цифрові активи може бути контрпродуктивним і складним для виконання.

Прем’єр-міністр Моді підкреслив трансформаційний потенціал криптоактивів у переосмисленні суспільних структур і впливі на монетарну та фінансову стабільність. Він виступав за створення універсальних стандартів для ефективного регулювання та нагляду за сектором, що розвивається, визнаючи важливість скоординованого глобального підходу до вирішення проблем, пов’язаних із криптовалютами.

Що робити інвесторам?

З огляду на розвиток індійського законодавства про віртуальні цифрові активи (VDA), інвестори та трейдери повинні вдумливо орієнтуватися у складнощах нового податкового режиму. Оскільки нормативні документи, ймовірно, будуть уточнені, необхідно бути поінформованим і консультуватися з податковими фахівцями, перш ніж брати участь у транзакціях VDA.

Основні рекомендації для інвесторів VDA:

- Будьте в курсі: постійно оновлюйте інформацію про останні нормативні зміни та урядові вказівки щодо VDA, зокрема криптовалют і NFT.

- Проконсультуйтеся з податковими консультантами: перш ніж починати інвестиції або торгівлю, проконсультуйтеся з податковим консультантом, щоб зрозуміти наслідки чинного податкового законодавства для ваших операцій.

- Використовуйте визнані біржі. Рекомендується торгувати на визнаних біржах або ринкових майданчиках замість позаринкових угод, щоб допомогти встановити справедливу ринкову вартість VDA, забезпечуючи дотримання вимог за відсутності чітких державних вказівок.

- Відстежуйте витрати та збитки: майте на увазі, що збитки від одного VDA не можуть бути зараховані проти прибутку від іншого, а витрати, пов’язані з придбанням або створенням VDA (наприклад, витрати на майнінг або карбування), не підлягають вирахуванню з оподатковуваних прибутків.

- Відповідність нормативним вимогам: забезпечте дотримання всіх податкових зобов’язань, включаючи своєчасне подання податкової звітності та дотримання вимог TDS, щоб уникнути штрафів.

Висновок

Навігація в криптоподаткуванні в Індії вимагає проактивного підходу до дотримання нормативних вимог. Розуміючи податкові ставки, вимоги до звітності та потенційні штрафи, а також використовуючи інструменти та ресурси таких платформ, як CoinDCX для оптимізації процесів, інвестори можуть підтримувати прозорість і законність у своїх криптовалютних транзакціях. Бути в курсі змін у податковому законодавстві має вирішальне значення для забезпечення душевного спокою та уникнення юридичних пасток у динамічному світі віртуальних цифрових активів.