भारत में 2024 में क्रिप्टोकरेंसी पर कैसे लगेगा टैक्स

क्रिप्टोकरेंसी, डिजिटल मुद्रा का एक रूप है, जिसे पारंपरिक मुद्राओं के समान वस्तुओं और सेवाओं की खरीद के लिए डिज़ाइन किया गया है। यह बैंकों और वित्तीय संस्थानों जैसे केंद्रीकृत प्राधिकरणों से स्वतंत्र रूप से संचालित होता है, जो अपनी स्थापना के बाद से विवाद का स्रोत रहा है। वर्तमान में, वैश्विक डिजिटल मुद्रा क्षेत्र बिटकॉइन, एथेरियम, लिटकोइन, डॉगकोइन, रिपल और मैटिक सहित 1,500 से अधिक प्रकार की क्रिप्टोकरेंसी का व्यापार करता है, और उनके व्यापार में महत्वपूर्ण निवेश होता है।

भारत में, क्रिप्टोकरेंसी और नॉन-फंजिबल टोकन ( NFT ) अभी भी अनियमित हैं। 2018 में भारतीय रिजर्व बैंक (RBI) द्वारा क्रिप्टोकरेंसी पर प्रतिबंध लगाने के प्रयास को सुप्रीम कोर्ट ने पलट दिया, जिससे उनकी कानूनी स्थिति एक ग्रे क्षेत्र में रह गई - न तो पूरी तरह से कानूनी और न ही स्पष्ट रूप से अवैध। इसी तरह, NFT को उतनी विनियामक जांच का सामना नहीं करना पड़ा है, लेकिन वे इस अनिश्चित कानूनी स्थिति को साझा करते हैं। हालाँकि एक व्यापक क्रिप्टोकरेंसी बिल के बारे में चर्चा हुई है, लेकिन भारत सरकार ने अभी तक इस तरह के कानून को सार्वजनिक नहीं किया है, और क्रिप्टोकरेंसी और NFT के लिए इसका विनियामक दृष्टिकोण अस्पष्ट बना हुआ है।

इस बीच, सरकार ने क्रिप्टोकरेंसी और एनएफटी जैसी वर्चुअल डिजिटल संपत्तियों (वीडीए) के लिए विशेष रूप से एक कर व्यवस्था लागू की है। यह व्यवस्था इन परिसंपत्तियों के व्यापार, अदला-बदली या बिक्री से प्राप्त लाभ पर 30% कर और 4% अधिभार लगाती है, चाहे इसे व्यावसायिक आय या पूंजीगत लाभ के रूप में माना जाए। हालाँकि, यह कराधान वाउचर या उपहार कार्ड तक नहीं फैला है। इन उपायों के बावजूद, भारत में क्रिप्टोकरेंसी और एनएफटी के लिए व्यापक कानूनी ढांचा अस्पष्ट बना हुआ है, जिसका असर देश के भीतर इन डिजिटल परिसंपत्तियों को देखने और उपयोग करने के तरीके पर पड़ता है।

क्या भारत में क्रिप्टोकरेंसी पर टैक्स लगता है?

हां, भारत में क्रिप्टोकरेंसी पर कर लगाया जाता है। वित्त मंत्री निर्मला सीतारमण द्वारा पेश किए गए केंद्रीय बजट 2022 में "वर्चुअल डिजिटल एसेट्स" (VDA) के रूप में वर्गीकृत की गई चीज़ों पर कर आधिकारिक तौर पर स्थापित किया गया था। इस श्रेणी में बिटकॉइन और एथेरियम जैसी सभी क्रिप्टोकरेंसी के साथ-साथ नॉन-फंजिबल टोकन (NFT) जैसे अन्य डिजिटल प्रारूप शामिल हैं। इस विधायी अद्यतन ने एक महत्वपूर्ण बदलाव को चिह्नित किया, जिसने आधिकारिक तौर पर भारत की वित्तीय प्रणाली के भीतर इन परिसंपत्तियों को मान्यता दी।

इन डिजिटल परिसंपत्तियों से जुड़े लेन-देन से होने वाले लाभ कराधान के अधीन हैं, जो क्रिप्टोकरेंसी को व्यापक आर्थिक ढांचे में विनियमित करने और एकीकृत करने के सरकार के रुख को दर्शाता है। इस कदम का उद्देश्य क्रिप्टो बाजार को स्पष्टता और संरचना प्रदान करना है, यह सुनिश्चित करना है कि सभी लेन-देन देश की कर व्यवस्था के भीतर किए जाएं। इस गाइड का उद्देश्य इन नियामक परिवर्तनों के बाद भारत में क्रिप्टो करों की जटिलताओं को नेविगेट करना है।

आभासी डिजिटल परिसंपत्तियों को समझना: क्या वे मुद्राएं हैं या परिसंपत्तियां?

भारतीय कर कानून के संदर्भ में, क्रिप्टोकरेंसी और नॉन-फंजिबल टोकन (NFT) आयकर अधिनियम की धारा 2(47A) द्वारा परिभाषित "वर्चुअल डिजिटल एसेट्स" (VDA) की श्रेणी में आते हैं। यह परिभाषा काफी व्यापक है, जिसमें क्रिप्टोग्राफ़िक माध्यमों से प्राप्त कोई भी जानकारी, कोड, संख्या या प्रतीक शामिल है, जिसे भारतीय या विदेशी मुद्रा के रूप में मान्यता नहीं दी जाती है। अनिवार्य रूप से, इसमें NFT, टोकन और क्रिप्टोकरेंसी सहित सभी प्रकार की क्रिप्टो संपत्तियाँ शामिल हैं, लेकिन पारंपरिक डिजिटल संपत्तियाँ जैसे कि गिफ्ट कार्ड या पास स्पष्ट रूप से शामिल नहीं हैं।

वर्चुअल डिजिटल एसेट्स को डिजिटल प्रतिनिधित्व के रूप में परिभाषित किया जाता है जिसमें भौतिक या मूर्त रूप का अभाव होता है। सरल शब्दों में, इस श्रेणी में क्रिप्टोकरेंसी, विकेंद्रीकृत वित्त (DeFi) अनुप्रयोग और NFT शामिल हैं, लेकिन विशेष रूप से डिजिटल सोना, केंद्रीय बैंक डिजिटल मुद्राएँ ( CBDC ) और इसी तरह की पारंपरिक डिजिटल संपत्तियाँ शामिल नहीं हैं। इस वर्गीकरण का मुख्य उद्देश्य क्रिप्टोकरेंसी और संबंधित डिजिटल परिसंपत्तियों के कराधान को सुविधाजनक बनाना है, जो नियामक परिदृश्य में एक महत्वपूर्ण कदम है जो डिजिटल वित्तीय साधनों की विकसित प्रकृति को संबोधित करना चाहता है।

भारत में क्रिप्टो कराधान कैसे काम करता है

भारत में, क्रिप्टोकरेंसी और नॉन-फंजिबल टोकन (NFT) को आयकर अधिनियम के तहत "वर्चुअल डिजिटल एसेट्स" (VDA) के रूप में परिभाषित किया गया है, जिसे बजट 2022 सत्र के दौरान स्पष्ट रूप से स्पष्ट किया गया है। इस व्यापक परिभाषा में किसी भी प्रकार का डेटा, कोड, संख्या या प्रतीक शामिल है जिसे भारतीय या विदेशी मुद्रा के रूप में मान्यता नहीं दी गई है, लेकिन क्रिप्टोग्राफ़िक माध्यमों या अन्यथा के माध्यम से बनाया गया है। इस व्यापक श्रेणी में सभी क्रिप्टोकरेंसी, टोकन और NFT शामिल हैं, लेकिन पारंपरिक डिजिटल संपत्ति जैसे कि गिफ्ट कार्ड या पास को स्पष्ट रूप से बाहर रखा गया है।

इन डिजिटल परिसंपत्तियों से जुड़े लेनदेन के लिए कर निहितार्थ विशिष्ट हैं:

- वीडीए के हस्तांतरण से प्राप्त आय पर 30% की एक समान दर से कर लगाया जाता है, साथ ही 4% अतिरिक्त स्वास्थ्य एवं शिक्षा उपकर भी लगाया जाता है।

- वीडीए से कर योग्य आय की गणना करते समय अनुमत एकमात्र कटौती योग्य व्यय अधिग्रहण की लागत है।

- एक प्रकार के वीडीए के हस्तांतरण से होने वाले नुकसान को दूसरे से होने वाले लाभ के विरुद्ध समायोजित नहीं किया जा सकता है, न ही उन्हें किसी अन्य प्रकार की आय के विरुद्ध समायोजित किया जा सकता है।

- वीडीए उपहार में देने पर प्राप्तकर्ता को उपहार के बाजार मूल्य पर कर देना पड़ता है।

1 जुलाई, 2022 से, धारा 194S के तहत निर्दिष्ट किसी भी वित्तीय वर्ष के भीतर विशिष्ट मौद्रिक सीमा से अधिक किसी भी VDA लेनदेन पर 1% स्रोत पर कर कटौती (TDS) लागू होगी। इसके अतिरिक्त, धारा 206AB के तहत, जिन व्यक्तियों ने पिछले दो वर्षों से अपना आयकर रिटर्न दाखिल नहीं किया है और जिनके पास प्रत्येक वर्ष INR 50,000 या उससे अधिक की कुल TDS कटौती है, उन्हें क्रिप्टोकरेंसी से संबंधित लेनदेन पर 5% की उच्च TDS दर का सामना करना पड़ेगा।

कराधान के लिए विनियामक ढांचे के बावजूद, भारत में क्रिप्टोकरेंसी और एनएफटी की व्यापक कानूनी स्थिति कुछ हद तक अस्पष्ट बनी हुई है। सरकार ने अभी तक पूरी तरह से स्पष्ट नहीं किया है कि कराधान उद्देश्यों के लिए वीडीए श्रेणी के तहत किस प्रकार के एनएफटी या अतिरिक्त डिजिटल परिसंपत्तियों को आधिकारिक तौर पर अधिसूचित किया जाएगा, जिससे व्याख्या और संभावित भविष्य के विनियमन के लिए कुछ जगह बची हुई है। यह चल रही अनिश्चितता बताती है कि हितधारकों को सतर्क रहना चाहिए और किसी भी विधायी परिवर्तन के साथ अद्यतित रहना चाहिए।

भारत में क्रिप्टोकरेंसी लेनदेन के लिए कर निहितार्थ

भारत में, क्रिप्टोकरेंसी लेनदेन 30% की कर दर के अधीन हैं। इसमें कई तरह की गतिविधियाँ शामिल हैं, जिसमें सामान या सेवाएँ खरीदने के लिए क्रिप्टोकरेंसी का उपयोग करना, एक क्रिप्टोकरेंसी को दूसरे के लिए एक्सचेंज करना, भारतीय रुपया (INR) जैसी फ़िएट करेंसी के साथ क्रिप्टोकरेंसी का लेन-देन करना, सेवाओं के भुगतान के रूप में क्रिप्टोकरेंसी प्राप्त करना, उपहार के रूप में या खनन कार्यों के हिस्से के रूप में क्रिप्टोकरेंसी प्राप्त करना शामिल है। इसके अतिरिक्त, स्टेकिंग या वेतन के रूप में क्रिप्टोकरेंसी अर्जित करना और एयरड्रॉप प्राप्त करना, सभी कर योग्य घटनाएँ हैं।

आयकर अधिनियम के अंतर्गत विशिष्ट कर देयताएं इस प्रकार हैं:

- यदि कोई व्यक्ति बिना किसी प्रतिफल के वर्चुअल डिजिटल एसेट (वीडीए) प्राप्त करता है और एसेट का उचित बाजार मूल्य 50,000 रुपये से अधिक है, तो प्राप्तकर्ता के हाथों में कुल बाजार मूल्य उनके लागू आयकर दर पर कर योग्य होगा।

- यदि वीडीए को उसके उचित बाजार मूल्य से कम मूल्य पर प्राप्त किया जाता है, तथा उचित बाजार मूल्य, भुगतान किए गए मूल्य से 50,000 रुपये से अधिक है, तो यह अंतर प्राप्तकर्ता की लागू कर दर पर आय के रूप में कर योग्य होगा।

- वीडीए के हस्तांतरण से होने वाली आय, अधिग्रहण लागत से कम होने पर भी 30% कर लगाया जाता है। इसके अतिरिक्त, गैर-निवासी संस्थाओं से जुड़े लेन-देन पर 2% का समानीकरण शुल्क लगाया जाता है, जो ब्लॉकचेन के मालिक हैं जहाँ NFT का कारोबार होता है।

ये विनियमन क्रिप्टोकरेंसी लेनदेन को मौजूदा वित्तीय और कर प्रणालियों में एकीकृत करने के लिए भारत सरकार के दृष्टिकोण को दर्शाते हैं, जो यह सुनिश्चित करते हैं कि इन डिजिटल परिसंपत्तियों से होने वाले लाभ राष्ट्रीय अर्थव्यवस्था में योगदान दें, साथ ही उनके कराधान के लिए एक कानूनी ढांचा प्रदान करें।

भारत में क्रिप्टो पर करों की गणना कैसे करें

भारत में, सभी क्रिप्टोकरेंसी लेनदेन 30% की एक समान कर दर के अधीन हैं, भले ही वे क्रिप्टो-टू-क्रिप्टो ट्रेड, क्रिप्टो-टू-फ़िएट एक्सचेंज, या सामान या सेवाओं की खरीद के लिए उपयोग में शामिल हों। यह दर खुदरा निवेशकों, व्यापारियों और क्रिप्टो परिसंपत्तियों को स्थानांतरित करने में शामिल किसी भी इकाई पर समान रूप से लागू होती है। महत्वपूर्ण बात यह है कि कर की दर बिना किसी भेद के अल्पकालिक और दीर्घकालिक लाभ दोनों पर एक समान है।

हानि सेट-ऑफ और कर गणना पर मुख्य बिंदु:

- वर्चुअल डिजिटल परिसंपत्तियों (वीडीए) की बिक्री या हस्तांतरण से होने वाले नुकसान की भरपाई अन्य प्रकार की आय या उसी वित्तीय वर्ष के भीतर विभिन्न वीडीए से होने वाले लाभ से नहीं की जा सकती।

- इन लेनदेन से प्राप्त शुद्ध लाभ पर कर लगाया जाता है, जिसकी गणना विक्रय मूल्य और लागत मूल्य के बीच के अंतर के रूप में की जाती है।

- विशिष्ट कर उपचार 50,000 रुपये से अधिक मूल्य की क्रिप्टोकरेंसी को उपहार के रूप में प्राप्त करने पर भी लागू होता है, जहां प्राप्तकर्ता के हाथों में पूरा बाजार मूल्य कर योग्य हो जाता है।

उदाहरण परिदृश्य:

- यदि आपने किसी क्रिप्टोकरेंसी में 100,000 रुपये का निवेश किया और बाद में उसे 150,000 रुपये में बेच दिया, तो कर योग्य लाभ 50,000 रुपये होगा, जिसके परिणामस्वरूप 15,000 रुपये की कर देयता होगी, साथ ही लागू अधिभार और उपकर भी लगेगा।

- ऐसी स्थिति में, जहां आप 5 लाख रुपये में बिटकॉइन खरीदते हैं और उसे 6 लाख रुपये में बेचते हैं, तथा साथ ही 2 लाख रुपये में खरीदी गई इथेरियम को 1.5 लाख रुपये में बेचते हैं, शुद्ध कर योग्य आय 1 लाख रुपये होगी, जिस पर 30,000 रुपये का कर लगेगा।

क्रिप्टो लेनदेन पर स्रोत पर कर कटौती (टीडीएस):

- 1 जुलाई, 2022 से, खरीद और बिक्री सहित सभी क्रिप्टो लेनदेन पर 1% टीडीएस लागू होगा। यह टीडीएस लेनदेन के बिंदु पर काटा जाता है और यह लागू होता है चाहे लेनदेन भारतीय एक्सचेंज के माध्यम से किया गया हो या पी2पी डीलिंग शामिल हो।

- कर दायित्वों के अनुपालन को सुनिश्चित करने के लिए व्यक्तियों के लिए टीडीएस का प्रबंधन और फाइल करना आवश्यक है, विशेष रूप से पी2पी या विदेशी मुद्रा परिदृश्यों में।

यह ढांचा सुनिश्चित करता है कि सभी क्रिप्टोकरेंसी लेनदेन पर हस्तांतरण के समय कर लगाया जाए, जिससे निवेशकों को उनकी कर देनदारियों के बारे में स्पष्टता मिलती है। भारतीय कर प्रणाली को अनुपालन आवश्यकताओं को सटीक रूप से पूरा करने के लिए ऐसे सभी लेनदेन की सावधानीपूर्वक ट्रैकिंग की आवश्यकता होती है।

वेतन के रूप में क्रिप्टो पर 30% क्रिप्टो टैक्स कैसे लागू होगा?

भारत में, क्रिप्टोकरेंसी लेनदेन पर 30% कर वेतन सहित क्रिप्टोकरेंसी के रूप में अर्जित किसी भी आय पर भी लागू होता है। यह कर व्यक्ति के समग्र आयकर स्लैब से परे लगाया जाता है।

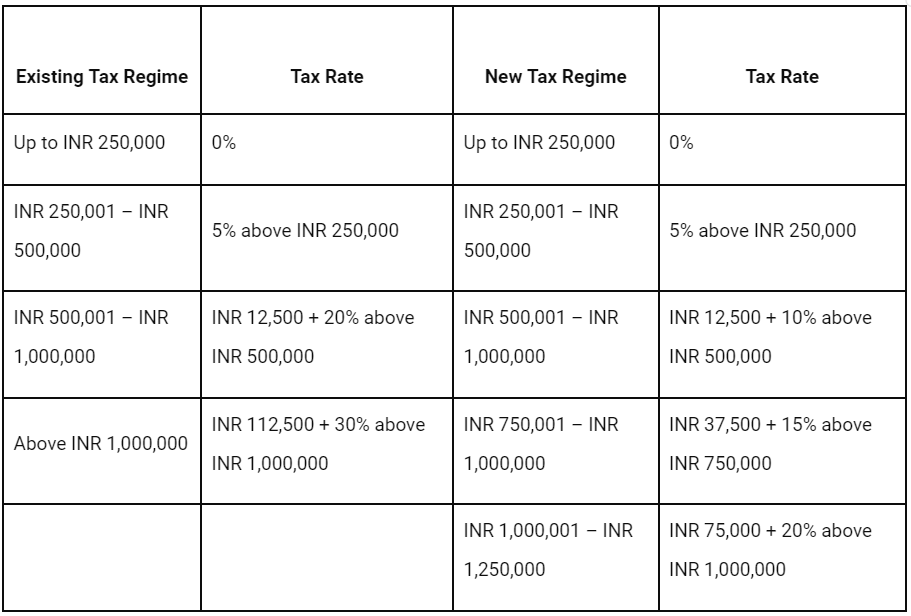

वित्त वर्ष 2022-23 (वित्त वर्ष 2023-24) के लिए व्यक्तिगत आयकर स्लैब दरें:

नोट: ये दरें 60 वर्ष से कम आयु के व्यक्तिगत करदाताओं पर लागू होती हैं। 30% क्रिप्टो कर दर में लागू अधिभार और 4% उपकर शामिल नहीं है। 500,000 रुपये तक की आय वाले करदाता धारा 87A के तहत 12,500 रुपये तक की छूट के लिए पात्र हो सकते हैं।

वेतन के रूप में क्रिप्टो पर कर गणना:

जब क्रिप्टोकरेंसी को वेतन पैकेज के हिस्से के रूप में प्राप्त किया जाता है, तो उस पर 30% की दर से कर लगाया जाता है, भले ही व्यक्ति के अन्य आय स्रोत या लागू आयकर स्लैब कुछ भी हों। यह कराधान मानक आयकर दरों के अतिरिक्त है और इसे प्राप्त होने के समय क्रिप्टोकरेंसी के उचित बाजार मूल्य के आधार पर परिकलित किया जाता है।

उदाहरण परिदृश्य:

अगर कोई व्यक्ति अपने वेतन के हिस्से के रूप में क्रिप्टोकरेंसी में 500,000 रुपये कमाता है, तो उसे इस राशि पर 30% कर देना होगा, जो 150,000 रुपये के बराबर है और इसमें लागू अधिभार और उपकर शामिल हैं। यह उनके अन्य आय स्रोतों पर कर गणना से अलग है।

अतिरिक्त मुद्दो पर विचार करना:

- क्रिप्टो ट्रांजैक्शन पर टीडीएस: 1 जुलाई, 2022 से, एक निश्चित सीमा से अधिक क्रिप्टोकरंसी ट्रांजैक्शन पर 1% टैक्स डिडक्टेड एट सोर्स (टीडीएस) लागू होगा। इस टीडीएस को व्यक्ति द्वारा प्रबंधित और दाखिल किया जाना चाहिए, खासकर विदेशी एक्सचेंजों या पी2पी प्लेटफॉर्म पर लेनदेन के लिए।

- कोई नुकसान सेट-ऑफ नहीं: एक प्रकार के क्रिप्टोकुरेंसी लेनदेन से होने वाले नुकसान को दूसरे से होने वाले लाभ के विरुद्ध या किसी अन्य प्रकार की आय के विरुद्ध ऑफसेट नहीं किया जा सकता है। कर उद्देश्यों के लिए प्रत्येक लेनदेन को अलग से रिपोर्ट किया जाना चाहिए।

यह व्यापक दृष्टिकोण यह सुनिश्चित करता है कि वेतन सहित क्रिप्टोकरेंसी से प्राप्त सभी आय पर पर्याप्त कर लगाया जाए, जो भारत में डिजिटल परिसंपत्तियों के लिए व्यापक नियामक ढांचे के अनुरूप है।

क्रिप्टो एयरड्रॉप पर कर

क्रिप्टोकरेंसी की दुनिया में, एयरड्रॉप्स ब्रांड द्वारा फीडबैक इकट्ठा करने या उत्पाद की दृश्यता बढ़ाने के लिए दिए जाने वाले उत्पाद नमूनों के समान हैं। क्रिप्टोकरेंसी और एनएफटी के लिए, एयरड्रॉप्स शुरुआती लॉन्च चरणों के दौरान जागरूकता और प्रचलन बढ़ाने के लिए, आम तौर पर निःशुल्क, उपयोगकर्ताओं के वॉलेट में सीधे नए टोकन वितरित करने की एक विधि के रूप में कार्य करते हैं।

एयरड्रॉप्स का कर उपचार:

- नियम 11UA के अनुसार, एयरड्रॉप की गई क्रिप्टोकरेंसी या टोकन के उचित बाजार मूल्य को "अन्य आय" श्रेणी के तहत कर योग्य आय माना जाता है। यह टोकन के बाजार मूल्य पर आधारित होता है, जिस दिन वे किसी एक्सचेंज या विकेन्द्रीकृत एक्सचेंज (DEX) पर प्राप्त होते हैं।

- यदि प्राप्तकर्ता टोकन रखने, बेचने, एक्सचेंज करने या खर्च करने का फैसला करता है, तो इन लेन-देन से होने वाले किसी भी लाभ पर 30% कर लगेगा। यह कर एयरड्रॉप के समय बाजार मूल्य और बाद के लेनदेन के समय कीमत के बीच के अंतर पर लागू होता है।

कर गणना का उदाहरण:

उदाहरण के लिए, अगर आपको 6 फरवरी, 2023 को 100 XYZ टोकन मिले और प्राप्ति के समय प्रत्येक टोकन का मूल्य 10 रुपये था, तो कुल कर योग्य आय 1,000 रुपये होगी। अगर इन टोकन का मूल्य बढ़ जाता है और बाद में उन्हें बेचा या एक्सचेंज किया जाता है, तो उस लेनदेन से अर्जित लाभ पर भी उसी 30% की दर से कर लगाया जाएगा।

अतिरिक्त मुद्दो पर विचार करना:

- एयरड्रॉप पर कर की गणना अधिग्रहण के समय की जाती है, तथा टोकन स्थानांतरित होने पर मूल्य में होने वाली किसी भी बाद की वृद्धि पर पूंजीगत लाभ के रूप में कर लगाया जाता है।

- एयरड्रॉप किए गए टोकन को बेचे जाने या विनिमय किए जाने तक अपने पास रखने पर कोई कर-प्रभाव नहीं पड़ता।

यह ढांचा यह सुनिश्चित करता है कि एयरड्रॉप सहित आभासी डिजिटल परिसंपत्तियों से होने वाली सभी प्रकार की आय पर उचित रूप से कर लगाया जाए, जो भारतीय कर व्यवस्था के भीतर क्रिप्टोकरेंसी लेनदेन को एकीकृत करने के व्यापक उद्देश्य को दर्शाता है।

भारत में क्रिप्टोकरेंसी माइनिंग के कर निहितार्थ

क्रिप्टोकरेंसी माइनिंग में शक्तिशाली कंप्यूटरों के माध्यम से बिटकॉइन लेनदेन और ब्लॉकचेन नेटवर्क का समर्थन करना शामिल है, यह एक ऐसी प्रक्रिया है जो ब्लॉकचेन संचालन की अखंडता के लिए महत्वपूर्ण है। इस गतिविधि में भाग लेने वाले, जिन्हें माइनर्स के रूप में जाना जाता है, लेनदेन को संसाधित करने और ब्लॉकचेन को बनाए रखने में महत्वपूर्ण भूमिका निभाते हैं।

खनन गतिविधियों के लिए कर उपचार:

- हालांकि खनन का कार्य स्वयं प्रत्यक्ष कराधान के अधीन नहीं है, लेकिन खनन के माध्यम से अर्जित किसी भी क्रिप्टोकरेंसी को कर योग्य व्यावसायिक आय के रूप में रिपोर्ट किया जाना चाहिए।

- खननकर्ताओं को खनन की गई क्रिप्टोकरेंसी से प्राप्त आय पर 30% की एक समान दर से कर लगाया जाता है, जैसे कि जब वे खनन किए गए टोकन बेचते हैं, विनिमय करते हैं या खर्च करते हैं।

- यह ध्यान रखना महत्वपूर्ण है कि खनन के माध्यम से प्राप्त किसी भी क्रिप्टोकरेंसी के लिए लागत आधार 'शून्य' माना जाता है। इसलिए, इन खनन की गई क्रिप्टोकरेंसी को बेचने से प्राप्त पूरी राशि कर योग्य है।

- खनन गतिविधियों के दौरान होने वाले व्यय, जैसे बिजली की लागत या बुनियादी ढांचे की लागत, को कर योग्य आय से नहीं घटाया जा सकता।

उदाहरण परिदृश्य:

यदि कोई खनिक 0.25 बीटीसी बेचता है, जिसका खनन किया गया था और प्राप्ति के समय इसका मूल्य 19,000 रुपये था, तो बिक्री से प्राप्त पूरी राशि 30% कर के अधीन होगी, जिसकी गणना प्राप्ति के समय बाजार मूल्य के आधार पर की जाएगी।

अतिरिक्त दिशानिर्देश:

- खनन की गई क्रिप्टोकरेंसी का बाजार मूल्य, जब वे प्राप्त होती हैं (चाहे किसी एक्सचेंज पर या विकेन्द्रीकृत एक्सचेंज पर), देय कर की गणना का आधार बनता है, जैसा कि नियम 11UA के तहत निर्दिष्ट किया गया है।

- नवीनतम कर कानूनों के बारे में जानकारी रखना तथा उनका अनुपालन सुनिश्चित करना, खननकर्ताओं के लिए संभावित दंड से बचने के लिए महत्वपूर्ण है।

यह कराधान ढांचा यह सुनिश्चित करने के लिए बनाया गया है कि क्रिप्टोकरेंसी माइनिंग से प्राप्त सभी वित्तीय लाभों पर भारतीय कानून के तहत उचित रूप से कर लगाया जाए, जो कि खनिकों के तकनीकी और आर्थिक योगदान को मान्यता देते हुए क्रिप्टोकरेंसी बाजार को विनियमित करने के व्यापक उद्देश्य के साथ संरेखित हो।

भारत में क्रिप्टोकरेंसी उपहारों पर कर प्रभाव

भारत में, क्रिप्टोकरेंसी उपहार प्राप्त करना हाल ही में वित्तीय विनियमों में उल्लिखित विशिष्ट कर दिशानिर्देशों के अंतर्गत आता है। क्रिप्टोकरेंसी, अन्य गैर-परिवर्तनीय टोकन (NFT) के साथ, वर्चुअल डिजिटल एसेट्स (VDA) के रूप में वर्गीकृत हैं और आयकर अधिनियम के तहत चल संपत्ति मानी जाती हैं।

क्रिप्टोकरेंसी उपहारों के लिए कर उपचार:

- किसी गैर-परिवारिक सदस्य से उपहार के रूप में प्राप्त 50,000 रुपये से अधिक मूल्य की कोई भी क्रिप्टोकरेंसी कर योग्य है। प्राप्तकर्ता को प्राप्त क्रिप्टो परिसंपत्तियों के बाजार मूल्य पर आयकर का भुगतान करने की जिम्मेदारी है।

- परिवार के सदस्यों से प्राप्त उपहार, या विशेष अवसरों जैसे विरासत, विवाह, या वसीयत के रूप में प्राप्त उपहार, कर से मुक्त होते हैं।

- अन्य क्रिप्टो उपहारों के लिए, जो संबंध या अवसर के आधार पर छूट प्राप्त नहीं हैं, आयकर 30% की एक समान दर से लगाया जाता है, साथ ही लागू अधिभार और उपकर भी लगाया जाता है।

उदाहरण परिदृश्य:

यदि किसी व्यक्ति को 5 जुलाई को किसी मित्र से उपहार के रूप में 5,000 रुपये मूल्य का इथेरियम (ETH) प्राप्त होता है, तो यह राशि 'अन्य स्रोत आय' की श्रेणी के अंतर्गत उनकी वार्षिक कर योग्य आय में जोड़ दी जाती है। फिर 5,000 रुपये पर 30% कर की दर लागू होगी, जिससे प्राप्तकर्ता की कुल वार्षिक आय के आधार पर कर निहितार्थ होगा।

अतिरिक्त मुद्दो पर विचार करना:

- कर उद्देश्यों के लिए उपहार के रूप में प्राप्त किसी भी क्रिप्टो संपत्ति का दस्तावेजीकरण और रिपोर्ट करना महत्वपूर्ण है।

- उपहार प्राप्ति के समय उसका मूल्य समझना महत्वपूर्ण है, क्योंकि इसी से कर देयता निर्धारित होती है।

ये विनियमन उपहार के रूप में क्रिप्टोकरेंसी के हस्तांतरण और प्राप्ति से संबंधित कर दायित्वों के संबंध में पारदर्शिता और अनुपालन सुनिश्चित करते हैं, जो भारत में क्रिप्टोकरेंसी बाजार को विनियमित करने के व्यापक उद्देश्य को दर्शाता है।

आयकर रिटर्न द्वारा क्रिप्टो करेंसी का खुलासा कैसे करें

अपने करों को सही ढंग से दाखिल करने के लिए, क्रिप्टोकरेंसी लेनदेन से प्राप्त किसी भी लाभ की सही रिपोर्ट करना आवश्यक है। आपकी ट्रेडिंग गतिविधियों की आवृत्ति और लेनदेन की प्रकृति के आधार पर इन आय को व्यावसायिक आय या पूंजीगत लाभ के रूप में वर्गीकृत किया जा सकता है। कर और परामर्श विशेषज्ञ सलाह देते हैं कि ऐसी आय को ITR-2 या ITR-3 फ़ॉर्म के 'VDA शेड्यूल' में घोषित किया जाना चाहिए। यह ध्यान रखना महत्वपूर्ण है कि ITR-1 या ITR-4 फ़ॉर्म इस प्रकार की आय की रिपोर्टिंग के लिए उपयुक्त नहीं हैं।

क्रिप्टोकरेंसी लेनदेन में शामिल करदाताओं के लिए, व्यावसायिक आय और पूंजीगत लाभ के बीच अंतर को समझना महत्वपूर्ण है। व्यावसायिक आय उच्च आवृत्ति व्यापार या अन्य नियमित क्रिप्टो-संबंधित व्यावसायिक गतिविधियों से उत्पन्न हो सकती है, जबकि पूंजीगत लाभ आमतौर पर निवेश उद्देश्यों के लिए रखी गई संपत्तियों की कभी-कभार बिक्री से उत्पन्न होता है।

इसके अतिरिक्त, यह सुनिश्चित करना कि सभी लेन-देन सावधानीपूर्वक प्रलेखित किए गए हैं, सटीक और अनुपालन कर रिपोर्ट प्रदान करने के लिए महत्वपूर्ण है, जो आपके कर रिटर्न के सुचारू प्रसंस्करण में सहायता करता है।

क्या आप भारत में 30% क्रिप्टो टैक्स से बच सकते हैं?

भारत में क्रिप्टोकरेंसी लेनदेन पर 30% कर से बचने का कोई वैध तरीका नहीं है। क्रिप्टोकरेंसी से संबंधित कर चोरी के लिए दंड गंभीर हैं और उल्लंघन की गंभीरता के अनुपात में हैं। यहां आपको शामिल दंडों के बारे में जानने की आवश्यकता है:

- आय को कम बताना या गलत बताना: अगर आप अपनी क्रिप्टो-संबंधित आय को कम बताते हैं या गलत बताते हैं, तो आपको कर चोरी की गई राशि का 50% से 200% तक जुर्माना भरना पड़ सकता है। अधिक गंभीर मामलों में 7 साल तक की कैद भी हो सकती है।

- आयकर रिटर्न देर से दाखिल करना: निर्धारित समय सीमा के भीतर अपना आयकर रिटर्न दाखिल न करने पर कई तरह के दंड लग सकते हैं। इनमें अवैतनिक कर पर 1% प्रति माह का ब्याज शुल्क और 1,000 से 5,000 रुपये के बीच देरी से दाखिल करने का शुल्क शामिल है। गंभीर देरी के परिणामस्वरूप 7 साल तक की जेल की सजा भी हो सकती है।

- स्रोत पर कर कटौती (टी.डी.एस.) दायित्वों का गैर-अनुपालन: प्राधिकारियों के पास आवश्यक टी.डी.एस. कटौती या जमा करने में विफल रहने पर गैर-अनुपालन के लिए ब्याज शुल्क और भारी जुर्माना लग सकता है।

- टीडीएस रिटर्न दाखिल करने में विफलता: समय पर टीडीएस रिटर्न जमा नहीं करने पर 200 रुपये प्रतिदिन का विलम्ब शुल्क लग सकता है।

इन सख्त नियमों से निपटने के लिए, कर दायित्वों का सख्ती से पालन करना महत्वपूर्ण है। समय पर और सटीक रिपोर्टिंग, साथ ही TDS आवश्यकताओं का सावधानीपूर्वक अनुपालन, आपको अपने क्रिप्टो कराधान मामलों को कानूनी और जिम्मेदारी से प्रबंधित करने में मदद करेगा, जिससे संभावित दंड से बचा जा सकेगा।

क्रिप्टो विनियमन पर G20 अपडेट

अपनी जी20 अध्यक्षता के दौरान, भारत सरकार ने वर्चुअल डिजिटल एसेट्स (वीडीए) के विनियमन पर चर्चा को प्राथमिकता दी, जिसमें जी20 बैठक में प्रधान मंत्री नरेंद्र मोदी की एक महत्वपूर्ण घोषणा ने वैश्विक क्रिप्टो विनियमों को आकार देने के लिए देश की प्रतिबद्धता पर प्रकाश डाला।

बैठक में मुख्य घटनाक्रमों में क्रिप्टोएसेट रिपोर्टिंग फ्रेमवर्क (CARF) की उन्नति और कॉमन रिपोर्टिंग स्टैंडर्ड (CRS) में संशोधन शामिल थे। भाग लेने वाले देश के नेताओं ने क्रिप्टो परिसंपत्तियों के प्रबंधन में पारदर्शिता और समन्वित अंतर्राष्ट्रीय प्रयासों की आवश्यकता पर जोर दिया। उन्होंने कर उद्देश्यों के लिए पारदर्शिता और सूचना के आदान-प्रदान पर वैश्विक मंच को संबंधित अधिकार क्षेत्रों के बीच आदान-प्रदान शुरू करने के लिए उपयुक्त समयरेखा निर्धारित करने का काम सौंपा।

चर्चा का एक महत्वपूर्ण पहलू यह था कि क्रिप्टोकरेंसी को कानूनी मुद्रा के रूप में मान्यता नहीं दी जानी चाहिए। इसके अतिरिक्त, नेताओं ने स्वीकार किया कि इन डिजिटल परिसंपत्तियों पर प्रतिबंध लगाना प्रतिकूल हो सकता है और इसे लागू करना चुनौतीपूर्ण हो सकता है।

प्रधानमंत्री मोदी ने सामाजिक संरचनाओं को फिर से परिभाषित करने और मौद्रिक और वित्तीय स्थिरता को प्रभावित करने में क्रिप्टो परिसंपत्तियों की परिवर्तनकारी क्षमता को रेखांकित किया। उन्होंने उभरते क्षेत्र को प्रभावी ढंग से विनियमित करने और उसकी देखरेख करने के लिए सार्वभौमिक मानकों के निर्माण की वकालत की, क्रिप्टोकरेंसी द्वारा पेश की गई जटिलताओं को दूर करने के लिए एक समन्वित वैश्विक दृष्टिकोण के महत्व को पहचाना।

निवेशकों को क्या करना चाहिए?

वर्चुअल डिजिटल एसेट्स (वीडीए) पर विकसित हो रहे भारतीय कानून के मद्देनजर, निवेशकों और व्यापारियों को नई कर व्यवस्था की जटिलताओं को सोच-समझकर समझना चाहिए। चूंकि नियमों में सुधार किए जाने की संभावना है, इसलिए वीडीए लेनदेन में शामिल होने से पहले जानकारी रखना और कर पेशेवरों से परामर्श करना अनिवार्य है।

वीडीए निवेशकों के लिए मुख्य सिफारिशें:

- सूचित रहें: क्रिप्टोकरेंसी और एनएफटी सहित वीडीए के संबंध में नवीनतम नियामक परिवर्तनों और सरकारी मार्गदर्शन पर खुद को लगातार अपडेट रखें।

- कर सलाहकार से परामर्श करें: निवेश या व्यापार शुरू करने से पहले, अपने लेन-देन पर वर्तमान कर कानूनों के प्रभाव को समझने के लिए एक कर सलाहकार से परामर्श करें।

- मान्यता प्राप्त एक्सचेंजों का उपयोग करें: वीडीए के उचित बाजार मूल्य को स्थापित करने में मदद करने के लिए, स्पष्ट सरकारी मार्गदर्शन के अभाव में अनुपालन सुनिश्चित करने के लिए, ऑफ-मार्केट लेनदेन की तुलना में मान्यता प्राप्त एक्सचेंजों या बाजारों पर ट्रेडिंग की सिफारिश की जाती है।

- व्यय और हानि पर नज़र रखें: ध्यान रखें कि एक VDA से होने वाली हानि को दूसरे VDA से होने वाले लाभ के विरुद्ध समायोजित नहीं किया जा सकता है, तथा VDA के अधिग्रहण या निर्माण से संबंधित व्यय (जैसे खनन या खनन लागत) कर योग्य लाभ से कटौती योग्य नहीं हैं।

- विनियामक अनुपालन: दंड से बचने के लिए समय पर कर दाखिल करने और टीडीएस आवश्यकताओं के अनुपालन सहित सभी कर दायित्वों का पालन सुनिश्चित करें।

निष्कर्ष

भारत में क्रिप्टो कराधान परिदृश्य को नेविगेट करने के लिए विनियामक अनुपालन के लिए एक सक्रिय दृष्टिकोण की आवश्यकता है। कर दरों, रिपोर्टिंग आवश्यकताओं और संभावित दंडों को समझकर और सुव्यवस्थित प्रक्रियाओं के लिए CoinDCX जैसे प्लेटफ़ॉर्म से टूल और संसाधनों का उपयोग करके, निवेशक अपने क्रिप्टो लेनदेन में पारदर्शिता और वैधता बनाए रख सकते हैं। वर्चुअल डिजिटल परिसंपत्तियों की गतिशील दुनिया में मन की शांति सुनिश्चित करने और कानूनी नुकसान से बचने के लिए कर कानूनों में बदलावों से अवगत रहना महत्वपूर्ण है।