Jak kryptowaluty są opodatkowane w Indiach w 2024 r

Kryptowaluta, forma waluty cyfrowej, przeznaczona jest do zakupu towarów i usług, podobnie jak tradycyjne waluty. Działa niezależnie od scentralizowanych władz, takich jak banki i instytucje finansowe, co od początku budzi kontrowersje. Obecnie na globalnym rynku walut cyfrowych handluje się ponad 1500 rodzajami kryptowalut, w tym Bitcoinem, Ethereum, Litecoinem, Dogecoinem, Ripple i Matic, przy czym w ich handel wpływają znaczące inwestycje.

W Indiach kryptowaluty i tokeny niewymienne ( NFT ) pozostają nieuregulowane. Próba wprowadzenia zakazu kryptowalut przez Bank Rezerw Indii (RBI) w 2018 r. została odrzucona przez Sąd Najwyższy, pozostawiając ich status prawny w szarej strefie – ani w pełni legalny, ani wyraźnie nielegalny. Podobnie NFT nie podlegały tak szczegółowej kontroli regulacyjnej, ale mają niepewny status prawny. Chociaż toczyły się dyskusje na temat kompleksowej ustawy o kryptowalutach, rząd Indii nie upublicznił jeszcze takich przepisów, a jego podejście regulacyjne do kryptowalut i NFT pozostaje niejasne.

W międzyczasie rząd wdrożył system podatkowy specjalnie dla wirtualnych aktywów cyfrowych (VDA), takich jak kryptowaluty i NFT. System ten nakłada 30% podatek plus 4% dopłatę na zyski uzyskane z handlu, zamiany lub sprzedaży tych aktywów, niezależnie od tego, czy są traktowane jako dochód z działalności gospodarczej, czy zyski kapitałowe. Jednakże opodatkowanie to nie obejmuje bonów ani kart podarunkowych. Pomimo tych środków szersze ramy prawne dotyczące kryptowalut i NFT w Indiach nadal są niejednoznaczne, co wpływa na sposób postrzegania i wykorzystywania tych zasobów cyfrowych w kraju.

Czy kryptowaluty są opodatkowane w Indiach?

Tak, kryptowaluty są opodatkowane w Indiach. Opodatkowanie tego, co zalicza się do „wirtualnych zasobów cyfrowych” (VDA), zostało oficjalnie ustanowione w budżecie Unii na rok 2022 wprowadzonym przez minister finansów Nirmalę Sitharaman. Ta kategoria obejmuje wszystkie kryptowaluty, takie jak Bitcoin i Ethereum, a także inne formaty cyfrowe, takie jak tokeny niewymienne (NFT). Ta aktualizacja legislacyjna oznaczała znaczącą zmianę, oficjalnie uznając te aktywa w systemie finansowym Indii.

Zyski z transakcji obejmujących te aktywa cyfrowe podlegają opodatkowaniu, co wskazuje na stanowisko rządu w sprawie regulacji i integracji kryptowaluty z szerszymi ramami gospodarczymi. Posunięcie to ma na celu zapewnienie przejrzystości i struktury rynkowi kryptowalut, zapewniając, że wszystkie transakcje są rozliczane w ramach krajowego systemu podatkowego. Celem tego przewodnika jest omówienie zawiłości podatków od kryptowalut w Indiach w następstwie tych zmian regulacyjnych.

Zrozumienie wirtualnych aktywów cyfrowych: czy są to waluty czy aktywa?

W kontekście indyjskiego prawa podatkowego kryptowaluty i tokeny niezamienne (NFT) zaliczają się do kategorii „wirtualnych aktywów cyfrowych” (VDA), zgodnie z definicją zawartą w sekcji 2(47A) ustawy o podatku dochodowym. Definicja ta jest dość obszerna i obejmuje wszelkie informacje, kody, liczby lub symbole uzyskane za pomocą środków kryptograficznych, które nie są uznawane za walutę indyjską ani obcą. Zasadniczo obejmuje to wszystkie rodzaje aktywów kryptograficznych, w tym NFT, tokeny i kryptowaluty, ale wyraźnie wyklucza tradycyjne aktywa cyfrowe, takie jak karty podarunkowe lub karnety.

Wirtualne zasoby cyfrowe definiuje się jako reprezentacje cyfrowe, które nie mają formy fizycznej ani materialnej. Mówiąc prościej, kategoria ta obejmuje kryptowaluty, aplikacje dotyczące finansów zdecentralizowanych (DeFi) i transakcje NFT, ale w szczególności nie obejmuje cyfrowego złota, cyfrowych walut banku centralnego ( CBCC ) i podobnych tradycyjnych aktywów cyfrowych. Głównym celem tej klasyfikacji jest ułatwienie opodatkowania kryptowalut i powiązanych aktywów cyfrowych, co stanowi znaczący krok w krajobrazie regulacyjnym, który ma na celu uwzględnienie ewoluującego charakteru cyfrowych instrumentów finansowych.

Jak działa opodatkowanie kryptowalut w Indiach

W Indiach kryptowaluty i niezamienne tokeny (NFT) definiuje się jako „wirtualne aktywa cyfrowe” (VDA) zgodnie z ustawą o podatku dochodowym, szczegółowo wyjaśnioną podczas sesji budżetowej na rok 2022. Ta kompleksowa definicja obejmuje wszelkiego rodzaju dane, kody, liczby lub symbole, które nie są rozpoznawane jako waluta indyjska lub obca, ale zostały utworzone za pomocą środków kryptograficznych lub w inny sposób. Ta szeroka kategoria obejmuje wszystkie kryptowaluty, tokeny i NFT, ale wyraźnie wyklucza tradycyjne aktywa cyfrowe, takie jak karty podarunkowe czy karnety.

Konsekwencje podatkowe transakcji obejmujących te aktywa cyfrowe są specyficzne:

- Dochód uzyskany z przeniesienia VDA jest opodatkowany według stawki ryczałtowej w wysokości 30%, z dodatkowym 4% podatkiem zdrowotnym i edukacyjnym.

- Jedynym kosztem podlegającym odliczeniu przy obliczaniu dochodu podlegającego opodatkowaniu z VDA jest koszt nabycia.

- Straty wynikające z przeniesienia jednego rodzaju VDA nie mogą być kompensowane z zyskami z innego rodzaju, ani nie mogą być kompensowane z żadnym innym rodzajem dochodu.

- Wręczenie upominku VDA powoduje, że odbiorca jest zobowiązany do zapłaty podatku zależnego od wartości rynkowej prezentu.

Od 1 lipca 2022 r. w przypadku każdej transakcji VDA przekraczającej określone progi pieniężne w ciągu roku podatkowego obowiązuje stawka podatku u źródła w wysokości 1% (TDS), zgodnie z sekcją 194S. Ponadto, zgodnie z sekcją 206AB, osoby, które nie złożyły zeznań podatkowych w ciągu ostatnich dwóch lat i które w każdym roku odliczyły odliczenie TDS w wysokości 50 000 INR lub więcej, będą musiały zapłacić wyższą stawkę TDS wynoszącą 5% w przypadku transakcji związanych z kryptowalutami.

Pomimo ram regulacyjnych dotyczących opodatkowania szerszy status prawny kryptowalut i NFT pozostaje w Indiach nieco niejednoznaczny. Rząd nie wyjaśnił jeszcze w pełni, jakie rodzaje transakcji NFT lub dodatkowych aktywów cyfrowych będą oficjalnie zgłaszane w ramach kategorii VDA do celów podatkowych, pozostawiając pewne pole do interpretacji i potencjalnych przyszłych regulacji. Ta utrzymująca się niepewność sugeruje, że zainteresowane strony powinny zachować ostrożność i być na bieżąco ze wszelkimi zmianami legislacyjnymi.

Konsekwencje podatkowe transakcji kryptowalutowych w Indiach

W Indiach transakcje kryptowalutowe podlegają stawce podatku w wysokości 30%. Obejmuje to szeroki zakres działań, w tym używanie kryptowalut do zakupu towarów lub usług, wymianę jednej kryptowaluty na inną, handel kryptowalutami za pomocą waluty fiducjarnej, takiej jak rupia indyjska (INR), otrzymywanie kryptowaluty jako zapłaty za usługi, jako prezent lub w ramach działalności górniczej. Ponadto zarabianie kryptowaluty poprzez obstawianie lub w formie wynagrodzenia oraz otrzymywanie zrzutów lotniczych podlega opodatkowaniu.

Do szczegółowych zobowiązań podatkowych wynikających z ustawy o podatku dochodowym zalicza się:

- Jeśli dana osoba nabędzie wirtualny zasób cyfrowy (VDA) bez wynagrodzenia, a jego godziwa wartość rynkowa przekracza 50 000 INR, całkowita wartość rynkowa podlega opodatkowaniu w rękach odbiorcy według obowiązującej stawki podatku dochodowego.

- Jeżeli VDA zostanie otrzymane za wynagrodzeniem niższym niż jego godziwa wartość rynkowa, a godziwa wartość rynkowa przekracza zapłacone wynagrodzenie o więcej niż 50 000 INR, różnica podlega opodatkowaniu jako dochód według stawki podatkowej obowiązującej odbiorcę.

- Dochód z przeniesienia VDA, pomniejszony o cenę nabycia, również podlega opodatkowaniu stawką 30%. Ponadto w przypadku transakcji z udziałem podmiotów niebędących rezydentami będących właścicielami blockchainu, na którym przedmiotem obrotu są transakcje NFT, obowiązuje opłata wyrównawcza w wysokości 2%.

Przepisy te odzwierciedlają podejście rządu Indii do integracji transakcji kryptowalutowych z istniejącymi systemami finansowymi i podatkowymi, zapewniając, że zyski z tych aktywów cyfrowych przyczynią się do gospodarki narodowej, zapewniając jednocześnie ramy prawne dla ich opodatkowania.

Jak obliczyć podatki od kryptowalut w Indiach

W Indiach wszystkie transakcje kryptowalutami podlegają jednolitej stawce podatku w wysokości 30%, niezależnie od tego, czy dotyczą transakcji typu kryptowaluta na kryptowalutę, wymiany kryptowalut na walutę fiducjarną, czy też wykorzystania do zakupu towarów lub usług. Stawka ta ma zastosowanie w równym stopniu do inwestorów detalicznych, handlowców i wszelkich podmiotów zaangażowanych w transfer aktywów kryptograficznych. Co ważne, stawka podatku jest stała zarówno w przypadku zysków krótkoterminowych, jak i długoterminowych, bez żadnego rozróżnienia.

Kluczowe punkty dotyczące potrącenia straty i obliczenia podatku:

- Strat ze sprzedaży lub przeniesienia wirtualnych zasobów cyfrowych (VDA) nie można potrącić z zysków z innych rodzajów dochodów lub nawet z różnych VDA w tym samym roku finansowym.

- Podatek pobierany jest od zysków netto uzyskanych z tych transakcji, obliczonych jako różnica pomiędzy ceną sprzedaży a ceną nabycia.

- Szczególne traktowanie podatkowe obejmuje również otrzymywanie kryptowalut jako prezentów o wartości ponad 50 000 INR, gdzie pełna wartość rynkowa podlega opodatkowaniu w rękach odbiorcy.

Przykładowe scenariusze:

- Jeśli zainwestowałeś 100 000 INR w kryptowalutę i sprzedałeś ją później za 150 000 INR, dochód podlegający opodatkowaniu wyniósłby 50 000 INR, co skutkowałoby zobowiązaniem podatkowym w wysokości 15 000 INR plus obowiązująca dopłata i podatek.

- W scenariuszu, w którym kupujesz Bitcoin za 5 lakh INR i sprzedajesz go za 6 lakh INR, a jednocześnie sprzedajesz Ethereum kupione za 2 lakh INR po 1,5 lakh INR, dochód netto podlegający opodatkowaniu wyniósłby 1 lakh INR, co pociąga za sobą podatek w wysokości 30 000 INR.

Odliczenie podatku u źródła (TDS) od transakcji kryptowalutowych:

- Od 1 lipca 2022 r. 1% TDS ma zastosowanie do wszystkich transakcji kryptowalutowych, w tym zakupów i sprzedaży. TDS jest odejmowany w momencie transakcji i ma zastosowanie niezależnie od tego, czy transakcja jest realizowana za pośrednictwem indyjskiej giełdy, czy obejmuje transakcje P2P.

- Zarządzanie i składanie TDS jest niezbędne dla osób fizycznych, zwłaszcza w scenariuszach P2P lub wymiany walut, aby zapewnić zgodność z obowiązkami podatkowymi.

Ramy te zapewniają, że wszystkie transakcje kryptowalutami są opodatkowane w momencie transferu, zapewniając inwestorom jasność co do ich zobowiązań podatkowych. Indyjski system podatkowy wymaga dokładnego śledzenia wszystkich takich transakcji, aby dokładnie spełniać wymogi zgodności.

W jaki sposób 30% podatek od kryptowalut zostanie zastosowany do kryptowalut jako wynagrodzenia?

W Indiach 30% podatek od transakcji kryptowalutami dotyczy także wszelkich dochodów uzyskanych w formie kryptowalut, w tym wynagrodzenia. Podatek ten jest pobierany niezależnie od ogólnej stawki podatku dochodowego danej osoby.

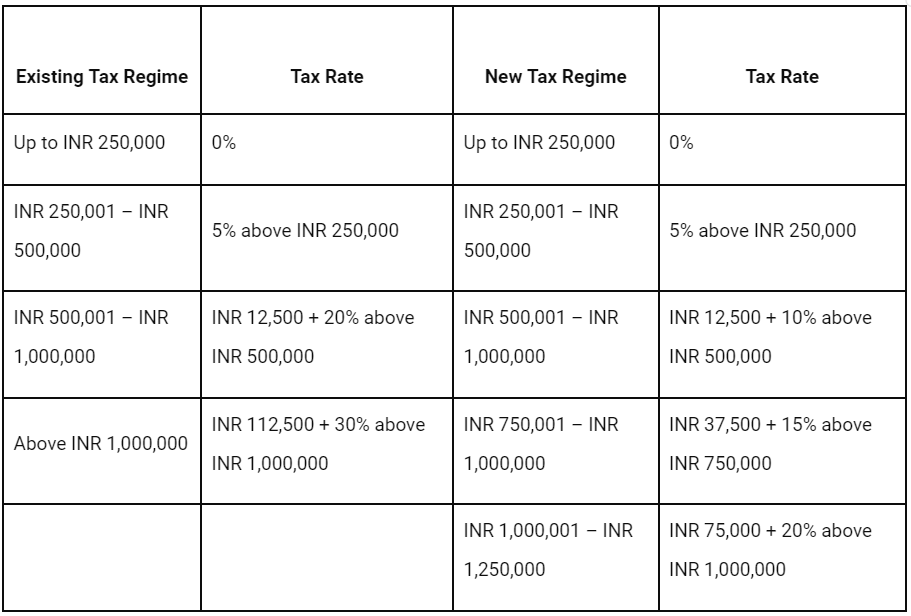

Indywidualne stawki ulg w podatku dochodowym na rok budżetowy 2022–23 (AY 2023–24):

Uwaga: Stawki te dotyczą podatników indywidualnych poniżej 60. roku życia. Stawka podatku od kryptowalut wynosząca 30% nie obejmuje obowiązującej dopłaty i 4% podatku. Podatnicy o dochodach do 500 000 INR mogą kwalifikować się do rabatu na mocy sekcji 87A do kwoty 12 500 INR.

Obliczanie podatku od kryptowalut jako wynagrodzenia:

Kiedy kryptowaluta jest otrzymywana w ramach pakietu wynagrodzeń, jest opodatkowana według zryczałtowanej stawki 30%, niezależnie od innych źródeł dochodu danej osoby lub obowiązującej stawki podatku dochodowego. Podatek ten stanowi dodatek do standardowych stawek podatku dochodowego i jest obliczany na podstawie godziwej wartości rynkowej kryptowaluty w momencie jej otrzymania.

Przykładowy scenariusz:

Jeśli dana osoba zarobi 500 000 INR w kryptowalutach w ramach swojego wynagrodzenia, będzie winna 30% podatku od tej kwoty, co równa się 150 000 INR plus obowiązujące dopłaty i cła. Jest to odrębne od obliczenia podatku od innych źródeł dochodu.

Dodatkowe uwagi:

- TDS dla transakcji kryptowalutowych: Od 1 lipca 2022 r. w przypadku transakcji kryptowalutowych przekraczających określone progi obowiązuje 1% podatek potrącony u źródła (TDS). TDS musi być zarządzany i składany przez osobę fizyczną, szczególnie w przypadku transakcji na giełdach zagranicznych lub platformach P2P.

- Potrącenie bez strat: Straty z jednego rodzaju transakcji kryptowalutowych nie mogą być kompensowane zyskami z innego rodzaju transakcji ani żadnym innym rodzajem dochodu. Każdą transakcję należy zgłosić osobno dla celów podatkowych.

To kompleksowe podejście zapewnia, że cały dochód z kryptowalut, w tym wynagrodzenia, jest odpowiednio opodatkowany, zgodnie z szerszymi ramami regulacyjnymi dotyczącymi aktywów cyfrowych w Indiach.

Podatki od zrzutów kryptowalut

W świecie kryptowalut airdropy przypominają próbki produktów rozdawane przez marki w celu zebrania opinii lub zwiększenia widoczności produktu. W przypadku kryptowalut i NFT zrzuty służą jako metoda dystrybucji nowych tokenów bezpośrednio do portfeli użytkowników, zazwyczaj bezpłatnie, w celu zwiększenia świadomości i obiegu w początkowych fazach uruchamiania.

Podatki dotyczące zrzutów:

- Po otrzymaniu godziwa wartość rynkowa zrzuconej kryptowaluty lub tokena jest uznawana za dochód podlegający opodatkowaniu w kategorii „inne dochody”, zgodnie z Zasadą 11UA. Opiera się to na wartości rynkowej tokenów w dniu ich otrzymania, na giełdzie lub na giełdzie zdecentralizowanej (DEX).

- Jeśli odbiorca zdecyduje się zatrzymać, sprzedać, wymienić lub wydać tokeny, wszelkie zyski osiągnięte z tych transakcji podlegają 30% stawce podatku. Podatek ten dotyczy różnicy pomiędzy wartością rynkową w momencie zrzutu a ceną w momencie kolejnej transakcji.

Przykład obliczenia podatku:

Na przykład, jeśli otrzymałeś 100 tokenów XYZ 6 lutego 2023 r., a wartość każdego tokena w momencie otrzymania wynosiła 10 INR, całkowity dochód podlegający opodatkowaniu wyniósłby 1000 INR. Jeśli wartość tych tokenów wzrośnie i zostaną później sprzedane lub wymienione, zysk uzyskany z tej transakcji również zostanie opodatkowany tą samą stawką 30%.

Dodatkowe uwagi:

- Podatek od zrzutów jest obliczany w momencie nabycia, a każdy kolejny wzrost wartości jest opodatkowany jako zyski kapitałowe w momencie przeniesienia tokenów.

- Samo trzymanie zrzuconych tokenów do czasu ich sprzedaży lub wymiany nie wiąże się z żadnymi konsekwencjami podatkowymi.

Ramy te zapewniają, że wszystkie formy dochodów z wirtualnych aktywów cyfrowych, w tym zrzuty, są odpowiednio opodatkowane, co odzwierciedla szerszy cel, jakim jest integracja transakcji kryptowalutowych z indyjskim systemem podatkowym.

Konsekwencje podatkowe wydobywania kryptowalut w Indiach

Wydobywanie kryptowalut polega na wspieraniu transakcji Bitcoin i sieci blockchain za pośrednictwem potężnych komputerów, co jest procesem kluczowym dla integralności operacji blockchain. Uczestnicy tej działalności, zwani górnikami, odgrywają kluczową rolę w przetwarzaniu transakcji i utrzymaniu blockchainu.

Sposób opodatkowania działalności wydobywczej:

- Chociaż samo wydobycie nie podlega opodatkowaniu bezpośredniemu, każda kryptowaluta zarobiona w wyniku wydobycia musi być zgłaszana jako dochód z działalności gospodarczej podlegający opodatkowaniu.

- Górnicy są opodatkowani ryczałtową stawką w wysokości 30% od dochodu uzyskanego z wydobywanych kryptowalut, na przykład podczas sprzedaży, wymiany lub wydawania wydobytych tokenów.

- Należy zauważyć, że podstawę kosztów wszelkich kryptowalut zdobytych w wyniku wydobycia uważa się za „zerową”. Dlatego też cała kwota uzyskana ze sprzedaży tych wydobytych kryptowalut podlega opodatkowaniu.

- Wydatki poniesione w trakcie działalności górniczej, takie jak koszty energii elektrycznej czy infrastruktury, nie mogą być odliczone od dochodu podlegającego opodatkowaniu.

Przykładowy scenariusz:

Jeśli górnik sprzeda 0,25 BTC, który został wydobyty i którego wartość w momencie otrzymania wynosiła 19 000 INR, cała kwota ze sprzedaży podlega 30% podatkowi obliczonemu na podstawie wartości rynkowej w momencie otrzymania.

Dodatkowe wytyczne:

- Wartość rynkowa wydobytych kryptowalut w momencie ich otrzymania (na giełdzie lub na giełdzie zdecentralizowanej) stanowi podstawę obliczenia należnego podatku, zgodnie z Zasadą 11UA.

- Bycie na bieżąco z najnowszymi przepisami podatkowymi i zapewnienie ich zgodności ma kluczowe znaczenie dla uniknięcia potencjalnych kar przez górników.

Te ramy podatkowe mają na celu zapewnienie, że wszystkie korzyści finansowe uzyskane z wydobywania kryptowalut będą odpowiednio opodatkowane zgodnie z prawem indyjskim, co jest zgodne z szerszym celem, jakim jest regulacja rynku kryptowalut, przy jednoczesnym uznaniu wkładu technologicznego i gospodarczego górników.

Konsekwencje podatkowe dotyczące prezentów w postaci kryptowalut w Indiach

W Indiach otrzymywanie prezentów w postaci kryptowalut podlega szczegółowym wytycznym podatkowym określonym w ostatnich przepisach finansowych. Kryptowaluty, wraz z innymi tokenami niezamiennymi (NFT), są klasyfikowane jako wirtualne aktywa cyfrowe (VDA) i są uważane za aktywa ruchome w rozumieniu ustawy o podatku dochodowym.

Podatek od prezentów w postaci kryptowalut:

- Każda kryptowaluta otrzymana jako prezent o wartości ponad 50 000 INR od osoby niebędącej członkiem rodziny podlega opodatkowaniu. Odbiorca jest odpowiedzialny za zapłatę podatku dochodowego od wartości rynkowej otrzymanych aktywów kryptograficznych.

- Prezenty od członków rodziny lub te otrzymane z okazji specjalnych okazji, takich jak dziedziczenie, małżeństwo lub w ramach testamentu, są zwolnione z podatku.

- W przypadku innych prezentów w postaci kryptowalut, które nie są zwolnione ze względu na związek lub okazję, podatek dochodowy jest pobierany według stawki ryczałtowej w wysokości 30% plus obowiązująca opłata dodatkowa i podatek.

Przykładowy scenariusz:

Jeśli 5 lipca dana osoba otrzyma Ethereum (ETH) o wartości 5000 INR w prezencie od przyjaciela, kwota ta zostanie dodana do jej rocznego dochodu podlegającego opodatkowaniu w kategorii „Dochody z innych źródeł”. Do kwoty 5000 INR zostanie wówczas zastosowana stawka podatku w wysokości 30%, co doprowadzi do skutku podatkowego opartego na całkowitym rocznym dochodzie odbiorcy.

Dodatkowe uwagi:

- Ważne jest, aby dokumentować i zgłaszać wszelkie aktywa kryptograficzne otrzymane jako prezenty dla celów podatkowych.

- Zrozumienie wartości prezentu w momencie jego otrzymania jest niezwykle istotne, gdyż od tego zależy wysokość zobowiązania podatkowego.

Przepisy te zapewniają przejrzystość i zgodność z obowiązkami podatkowymi związanymi z transferem i otrzymywaniem kryptowalut w formie prezentów, odzwierciedlając szerszy cel, jakim jest regulacja rynku kryptowalut w Indiach.

Jak ujawnić kryptowalutę w zeznaniu podatkowym

Aby prawidłowo rozliczyć podatki, konieczne jest dokładne raportowanie wszelkich zysków uzyskanych z transakcji kryptowalutowych. Zarobki te można sklasyfikować jako dochody z działalności gospodarczej lub zyski kapitałowe, w zależności od częstotliwości Twojej działalności handlowej i charakteru transakcji. Eksperci podatkowi i konsultingowi doradzają, aby taki dochód zadeklarować w „Wykazie VDA” formularzy ITR-2 lub ITR-3. Należy zauważyć, że formularze ITR-1 lub ITR-4 nie nadają się do zgłaszania tego rodzaju dochodów.

Dla podatników zajmujących się transakcjami kryptowalutowymi kluczowe znaczenie ma zrozumienie rozróżnienia między dochodami z działalności gospodarczej a zyskami kapitałowymi. Dochód biznesowy może wynikać z transakcji o wysokiej częstotliwości lub innej regularnej działalności biznesowej związanej z kryptowalutami, podczas gdy zyski kapitałowe zazwyczaj wynikają ze okazjonalnej sprzedaży aktywów utrzymywanych w celach inwestycyjnych.

Ponadto zapewnienie dokładnego udokumentowania wszystkich transakcji ma kluczowe znaczenie dla zapewnienia dokładnych i zgodnych ze sobą raportów podatkowych, co pomaga w sprawnym przetwarzaniu zeznań podatkowych.

Czy możesz uniknąć 30% podatku od kryptowalut w Indiach?

Nie ma zgodnej z prawem metody obejścia 30% podatku od transakcji kryptowalutami w Indiach. Kary za uchylanie się od płacenia podatków dotyczących kryptowalut są surowe i proporcjonalne do wagi naruszenia. Oto, co musisz wiedzieć o karach, jakie mogą za nie grozić:

- Niedostateczne lub błędne raportowanie dochodów: Jeśli zaniżysz lub błędnie zgłosisz swoje dochody związane z kryptowalutami, możesz zostać ukarany karą w wysokości od 50% do 200% unikniętego podatku. Cięższe przypadki mogą również skutkować karą pozbawienia wolności do 7 lat.

- Opóźnione złożenie zeznania podatkowego: Niezłożenie zeznania podatkowego w wyznaczonym terminie może skutkować różnymi karami. Należą do nich odsetki w wysokości 1% miesięcznie od niezapłaconego podatku oraz opłata za złożenie wniosku za zwłokę w wysokości od 1000 do 5000 INR. Poważne opóźnienia mogą skutkować karą pozbawienia wolności do 7 lat.

- Nieprzestrzeganie obowiązków związanych z podatkiem potrącanym u źródła (TDS): Nieodliczenie lub zdeponowanie wymaganego TDS u władz może skutkować naliczeniem odsetek i znacznych kar finansowych za nieprzestrzeganie przepisów.

- Niezłożenie zeznania TDS: Niezłożenie zeznania TDS w terminie może skutkować naliczeniem dziennej opłaty za opóźnienie w wysokości 200 INR.

Aby poruszać się po tych rygorystycznych przepisach, konieczne jest ścisłe przestrzeganie obowiązków podatkowych. Terminowe i dokładne raportowanie, wraz z sumiennym przestrzeganiem wymogów TDS, pomoże Ci legalnie i odpowiedzialnie zarządzać swoimi sprawami związanymi z opodatkowaniem kryptowalut, unikając potencjalnych kar.

Aktualizacje G20 dotyczące przepisów dotyczących kryptowalut

Podczas swojej prezydencji w G20 rząd indyjski nadał priorytet dyskusji na temat regulacji wirtualnych aktywów cyfrowych (VDA), wydając znaczące oświadczenie premiera Narendry Modiego na spotkaniu G20, podkreślając zaangażowanie kraju w kształtowanie globalnych przepisów dotyczących kryptowalut.

Najważniejsze wydarzenia ze spotkania obejmowały rozwój ram raportowania CryptoAsset (CARF) i modyfikacje wspólnego standardu raportowania (CRS). Przywódcy krajów uczestniczących podkreślili potrzebę przejrzystości i skoordynowanych międzynarodowych wysiłków w zarządzaniu aktywami kryptograficznymi. Zlecili Światowemu Forum ds. Przejrzystości i Wymiany Informacji do Celów Podatkowych określenie odpowiedniego harmonogramu inicjowania wymiany między właściwymi jurysdykcjami.

Kluczowym aspektem dyskusji był konsensus co do tego, że kryptowaluty nie powinny być uznawane za prawny środek płatniczy. Ponadto przywódcy przyznali, że nałożenie zakazu na te zasoby cyfrowe może przynieść efekt przeciwny do zamierzonego i być trudne do wyegzekwowania.

Premier Modi podkreślił transformacyjny potencjał aktywów kryptograficznych w zakresie redefiniowania struktur społecznych i wpływania na stabilność monetarną i finansową. Opowiadał się za stworzeniem uniwersalnych standardów w celu skutecznej regulacji i nadzorowania rozwijającego się sektora, uznając znaczenie skoordynowanego globalnego podejścia do rozwiązania złożoności wprowadzonej przez kryptowaluty.

Co powinni zrobić inwestorzy?

W świetle zmieniającego się indyjskiego ustawodawstwa dotyczącego wirtualnych aktywów cyfrowych (VDA) inwestorzy i handlowcy muszą w sposób przemyślany poruszać się po zawiłościach nowego systemu podatkowego. Ponieważ przepisy prawdopodobnie ulegną udoskonaleniu, przed przystąpieniem do transakcji VDA konieczne jest pozyskiwanie informacji i konsultowanie się ze specjalistami podatkowymi.

Kluczowe rekomendacje dla inwestorów VDA:

- Bądź na bieżąco: na bieżąco aktualizuj się o najnowsze zmiany regulacyjne i wytyczne rządowe dotyczące VDA, w tym kryptowalut i NFT.

- Skonsultuj się z doradcami podatkowymi: Przed rozpoczęciem inwestycji lub transakcji skonsultuj się z doradcą podatkowym, aby zrozumieć wpływ obecnych przepisów podatkowych na Twoje transakcje.

- Korzystaj z uznanych giełd: Zaleca się handel na uznanych giełdach lub platformach handlowych zamiast transakcji pozarynkowych, aby pomóc w ustaleniu godziwej wartości rynkowej VDA, zapewniając zgodność w przypadku braku jasnych wytycznych rządowych.

- Śledź wydatki i straty: Należy pamiętać, że strat z jednego VDA nie można potrącić z zysków z innego, a wydatki związane z nabyciem lub utworzeniem VDA (takie jak koszty wydobycia lub bicia monet) nie podlegają odliczeniu od zysków podlegających opodatkowaniu.

- Zgodność z przepisami: Zapewnij przestrzeganie wszystkich obowiązków podatkowych, w tym terminowe składanie zeznań podatkowych i zgodność z wymogami TDS, aby uniknąć kar.

Wniosek

Poruszanie się po krajobrazie opodatkowania kryptowalut w Indiach wymaga proaktywnego podejścia do zgodności z przepisami. Rozumiejąc stawki podatkowe, wymogi raportowania i potencjalne kary, a także korzystając z narzędzi i zasobów platform takich jak CoinDCX w celu usprawnienia procesów, inwestorzy mogą zachować przejrzystość i legalność swoich transakcji kryptowalutowych. Śledzenie na bieżąco zmian w przepisach podatkowych ma kluczowe znaczenie dla zapewnienia spokoju ducha i uniknięcia pułapek prawnych w dynamicznym świecie wirtualnych aktywów cyfrowych.