Hindistan`da Kripto Para Birimleri Nasıl Vergilendiriliyor 2024

Bir dijital para birimi biçimi olan kripto para, geleneksel para birimlerine benzer şekilde mal ve hizmet satın almak için tasarlanmıştır. Kuruluşundan bu yana tartışmalara konu olan bankalar ve finansal kurumlar gibi merkezi otoritelerden bağımsız olarak faaliyet göstermektedir. Şu anda, küresel dijital para birimi alanında Bitcoin, Ethereum, Litecoin, Dogecoin, Ripple ve Matic dahil olmak üzere 1.500'den fazla kripto para biriminin ticareti yapılıyor ve bunların ticaretine önemli yatırımlar yapılıyor.

Hindistan'da kripto para birimleri ve takas edilemeyen tokenler ( NFT'ler ) düzenlenmemiş durumda. Hindistan Merkez Bankası'nın (RBI) 2018'de kripto para birimlerini yasaklama girişimi Yüksek Mahkeme tarafından bozuldu ve yasal statüleri ne tamamen yasal ne de açıkça yasa dışı olan gri bir alanda kaldı. Benzer şekilde, NFT'ler de düzenleyici incelemelerle karşı karşıya kalmadı ancak bu belirsiz yasal durumu paylaşıyorlar. Kapsamlı bir Kripto Para Yasa Tasarısı ile ilgili tartışmalar olmasına rağmen, Hindistan hükümeti henüz bu tür mevzuatı kamuya açıklamadı ve kripto para birimleri ve NFT'lere yönelik düzenleyici yaklaşımı belirsizliğini koruyor.

Bu arada hükümet, özellikle kripto para birimleri ve NFT'ler gibi sanal dijital varlıklar (VDA'lar) için bir vergi rejimi uyguladı. Bu rejim, ister iş geliri ister sermaye kazancı olarak değerlendirilsin, bu varlıkların ticaretinden, takasından veya satışından elde edilen kazançlara %30 vergi artı %4 ek ücret uygular. Ancak bu vergi, kuponları veya hediye kartlarını kapsamaz. Bu önlemlere rağmen, Hindistan'daki kripto para birimleri ve NFT'lere yönelik daha geniş yasal çerçeve belirsizliğini koruyor ve bu dijital varlıkların ülke içinde nasıl görüntülendiğini ve kullanıldığını etkiliyor.

Hindistan'da Kripto Para Birimleri Vergilendiriliyor mu?

Evet, Hindistan'da kripto para birimleri vergilendirilmektedir. "Sanal Dijital Varlıklar" (VDA'lar) olarak sınıflandırılan varlıkların vergilendirilmesi , Maliye Bakanı Nirmala Sitharaman tarafından uygulamaya konulan Birlik Bütçesi 2022'de resmi olarak belirlendi. Bu kategori, Bitcoin ve Ethereum gibi tüm kripto para birimlerinin yanı sıra, Değiştirilemez Tokenlar (NFT'ler) gibi diğer dijital formatları kapsar. Bu yasal güncelleme, bu varlıkları Hindistan'ın finansal sistemi içinde resmen tanıyarak önemli bir değişikliğe işaret etti.

Bu dijital varlıkları içeren işlemlerden elde edilen karlar, hükümetin kripto para birimini daha geniş ekonomik çerçeveye düzenleme ve entegre etme konusundaki tutumunu gösteren vergiye tabidir. Hareket, kripto pazarına netlik ve yapı sağlamayı ve tüm işlemlerin ülkenin vergi rejimi kapsamında muhasebeleştirilmesini sağlamayı amaçlıyor. Bu kılavuz, bu düzenleyici değişikliklerin ardından Hindistan'daki kripto vergilerinin karmaşıklığını gidermeyi amaçlamaktadır.

Sanal Dijital Varlıkları Anlamak: Bunlar Para Birimi mi yoksa Varlık mı?

Hindistan vergi kanunu bağlamında, kripto para birimleri ve misli olmayan tokenler (NFT'ler), Gelir Vergisi Kanunu'nun Bölüm 2(47A)'sında tanımlandığı üzere "Sanal Dijital Varlıklar" (VDA'lar) kategorisine girmektedir. Bu tanım oldukça kapsamlı olup, Hint parası veya yabancı para birimi olarak tanınmayan, kriptografik yollarla elde edilen her türlü bilgi, kod, sayı veya sembolü kapsar. Temel olarak bu, NFT'ler, tokenler ve kripto para birimleri de dahil olmak üzere her türlü kripto varlığını kapsar ancak hediye kartları veya geçiş kartları gibi geleneksel dijital varlıkları açıkça hariç tutar.

Sanal Dijital Varlıklar, fiziksel veya somut formdan yoksun dijital temsiller olarak tanımlanır. Daha basit bir ifadeyle bu kategori, kripto para birimlerini, merkezi olmayan finans (DeFi) uygulamalarını ve NFT'leri içerir, ancak özellikle dijital altını, merkez bankası dijital para birimlerini ( CBDC'ler ) ve benzer geleneksel dijital varlıkları hariç tutar. Bu sınıflandırmanın ana odağı, kripto para birimlerinin ve ilgili dijital varlıkların vergilendirilmesini kolaylaştırmak ve dijital finansal araçların gelişen doğasını ele almayı amaçlayan düzenleyici ortamda önemli bir adıma işaret etmektir.

Hindistan'da Kripto Vergilendirmesi Nasıl Çalışır?

Hindistan'da, kripto para birimleri ve değiştirilemez tokenler (NFT'ler), Gelir Vergisi Yasası kapsamında "Sanal Dijital Varlıklar" (VDA'lar) olarak tanımlanıyor ve 2022 Bütçe oturumu sırasında önemli ölçüde açıklığa kavuşturuldu. Bu kapsamlı tanım, Hindistan veya yabancı para birimi olarak tanınmayan ancak kriptografik araçlarla veya başka bir şekilde oluşturulan her türlü veri, kod, sayı veya sembolü içerir. Bu geniş kategori tüm kripto para birimlerini, tokenleri ve NFT'leri kapsar ancak hediye kartları veya geçiş kartları gibi geleneksel dijital varlıkları açıkça hariç tutar.

Bu dijital varlıkları içeren işlemlere ilişkin vergi sonuçları spesifiktir:

- VDA'ların transferinden elde edilen gelir, %30'luk sabit bir oranda vergilendirilir ve ilave %4'lük sağlık ve eğitim kesintisi uygulanır.

- VDA'lardan vergiye tabi gelir hesaplanırken izin verilen tek gider, satın alma maliyetidir.

- Bir VDA türünün devredilmesinden kaynaklanan zararlar, diğerinden elde edilen kazançlardan mahsup edilemez veya başka herhangi bir gelir türünden mahsup edilemez.

- VDA'ların hediye edilmesi, hediyeyi alan kişinin, hediyenin piyasa değeri üzerinden vergi ödemekle yükümlü olmasıyla sonuçlanır.

1 Temmuz 2022'den itibaren, Bölüm 194S'de belirtildiği gibi, bir mali yıl içinde belirli parasal eşikleri aşan tüm VDA işlemlerine Kaynakta Kesilen %1 Vergi (TDS) uygulanacaktır. Ek olarak, Bölüm 206AB uyarınca, son iki yıl boyunca gelir vergisi beyannamesi vermeyen ve her yıl toplam 50.000 INR veya daha fazla TDS kesintisi olan kişiler, kripto para birimiyle ilgili işlemlerde %5'lik daha yüksek bir TDS oranıyla karşı karşıya kalacak.

Vergilendirmeye ilişkin düzenleyici çerçeveye rağmen, Hindistan'da kripto para birimlerinin ve NFT'lerin daha geniş yasal statüsü biraz belirsizliğini koruyor. Hükümet, vergilendirme amacıyla VDA kategorisi altında hangi tür NFT'lerin veya ek dijital varlıkların resmi olarak bildirileceğini henüz tam olarak açıklamadı; bu da yoruma ve gelecekteki potansiyel düzenlemelere biraz yer bırakıyor. Devam eden bu belirsizlik, paydaşların her türlü mevzuat değişikliği konusunda dikkatli ve güncel kalmaları gerektiğini göstermektedir.

Hindistan'daki Kripto Para Birimi İşlemlerine İlişkin Vergi Etkileri

Hindistan'da kripto para işlemleri %30 oranında vergiye tabidir. Bu, kripto para birimlerini mal veya hizmet satın almak için kullanmak, bir kripto para birimini diğeriyle takas etmek, Hindistan Rupisi (INR) gibi fiat para birimiyle kripto para birimleriyle işlem yapmak, kripto para birimini hizmetler için ödeme olarak, hediye olarak almak veya madencilik operasyonlarının bir parçası olarak. Ek olarak, staking yoluyla veya maaş olarak kripto para kazanmak ve airdrop almak da vergiye tabi olaylardır.

Gelir Vergisi Kanunu kapsamında spesifik vergi yükümlülükleri aşağıdaki gibidir:

- Bir kişi bir Sanal Dijital Varlığı (VDA) bedelsiz olarak edinirse ve varlığın adil piyasa değeri 50.000 INR'yi aşarsa, toplam piyasa değeri, alıcının elinde geçerli gelir vergisi oranı üzerinden vergiye tabidir.

- Bir VDA'nın adil piyasa değerinden daha düşük bir bedel karşılığında alınması ve adil piyasa değerinin ödenen bedeli 50.000 INR'den fazla aşması durumunda aradaki fark, alıcının geçerli vergi oranı üzerinden gelir olarak vergilendirilecektir.

- Bir VDA'nın devrinden elde edilen gelir, satın alma maliyeti düşüldükten sonra %30 oranında vergilendirilir. Ek olarak, NFT'lerin alınıp satıldığı blockchain'in sahibi olan yerleşik olmayan kuruluşların dahil olduğu işlemlere %2'lik bir dengeleme vergisi uygulanıyor.

Bu düzenlemeler, Hindistan hükümetinin kripto para işlemlerini mevcut finansal ve vergi sistemlerine entegre etme yaklaşımını yansıtıyor ve bu dijital varlıklardan elde edilen kazançların ulusal ekonomiye katkıda bulunmasını sağlarken vergilendirilmesi için de yasal bir çerçeve sağlıyor.

Hindistan'da Kripto Vergileri Nasıl Hesaplanır?

Hindistan'da, tüm kripto para birimi işlemleri, kriptodan kriptoya alım satımları, kriptodan itibari paraya takasları veya ürün veya hizmet satın alma amaçlı kullanımı içerip içermediğine bakılmaksızın %30'luk tek tip bir vergi oranına tabidir. Bu oran perakende yatırımcılar, tüccarlar ve kripto varlıklarının transferinde yer alan tüm kuruluşlar için eşit olarak geçerlidir. Önemli olan, vergi oranının hem kısa vadeli hem de uzun vadeli kazançlar arasında herhangi bir ayrım yapılmaksızın tutarlı olmasıdır.

Hasar Mahsup ve Vergi Hesaplamalarına İlişkin Önemli Noktalar:

- Sanal Dijital Varlıkların (VDA'lar) satışından veya devredilmesinden kaynaklanan zararlar, aynı mali yıl içinde diğer gelir türlerinden ve hatta farklı VDA'lardan elde edilen kazançlarla mahsup edilemez.

- Bu işlemlerden elde edilen net kazanç üzerinden satış fiyatı ile maliyet fiyatı arasındaki fark olarak hesaplanan vergi alınır.

- Spesifik vergi uygulaması, değeri 50.000 INR'nin üzerinde olan kripto para birimlerinin hediye olarak alınmasını da kapsar; burada tam piyasa değeri, alıcının elinde vergiye tabi hale gelir.

Örnek Senaryolar:

- Bir kripto para birimine 100.000 Hindistan rupisi yatırım yaptıysanız ve bunu daha sonra 150.000 Hindistan rupisi karşılığında sattıysanız, vergiye tabi kazanç 50.000 Hindistan rupisi olur ve bu da 15.000 Hindistan rupisi artı geçerli ek ücret ve kesinti ile sonuçlanır.

- Bitcoin'i 5 lakh INR karşılığında satın aldığınız ve bunu 6 lakh INR karşılığında sattığınız ve aynı anda 2 lakh INR karşılığında satın aldığınız Ethereum'u 1,5 lakh INR'den sattığınız bir senaryoda, net vergilendirilebilir gelir 1 lakh INR olacaktır ve bu da 30.000 INR vergiye tabi olacaktır.

Kripto İşlemlerinde Kaynakta Vergi İndirimi (TDS):

- 1 Temmuz 2022'den itibaren, satın alma ve satışlar dahil tüm kripto işlemlerine %1 TDS uygulanacaktır. Bu TDS, işlem anında düşülür ve işlemin bir Hindistan borsası aracılığıyla gerçekleştirilip gerçekleştirilmediğine veya P2P işlemlerini kapsayıp kapsamadığına bakılmaksızın geçerlidir.

- Bireylerin, özellikle P2P veya döviz senaryolarında, vergi yükümlülüklerine uyumu sağlamak için TDS'yi yönetmesi ve dosyalaması önemlidir.

Bu çerçeve, tüm kripto para işlemlerinin transfer sırasında vergilendirilmesini sağlayarak yatırımcılara vergi yükümlülükleri konusunda netlik sağlar. Hindistan vergi sistemi, uyumluluk gerekliliklerini doğru bir şekilde karşılamak için bu tür tüm işlemlerin dikkatli bir şekilde izlenmesini gerektirir.

Kriptolara Maaş Olarak %30 Kripto Vergisi Nasıl Uygulanacak?

Hindistan'da, kripto para birimi işlemlerine uygulanan %30 vergi, maaş da dahil olmak üzere kripto para birimi biçiminde kazanılan tüm gelirlere de uygulanıyor. Bu vergi, bireyin genel gelir vergisi dilimine bakılmaksızın alınır.

2022-23 Mali Yılı (2023-24 AY) için Bireysel Gelir Vergisi Levha Oranları:

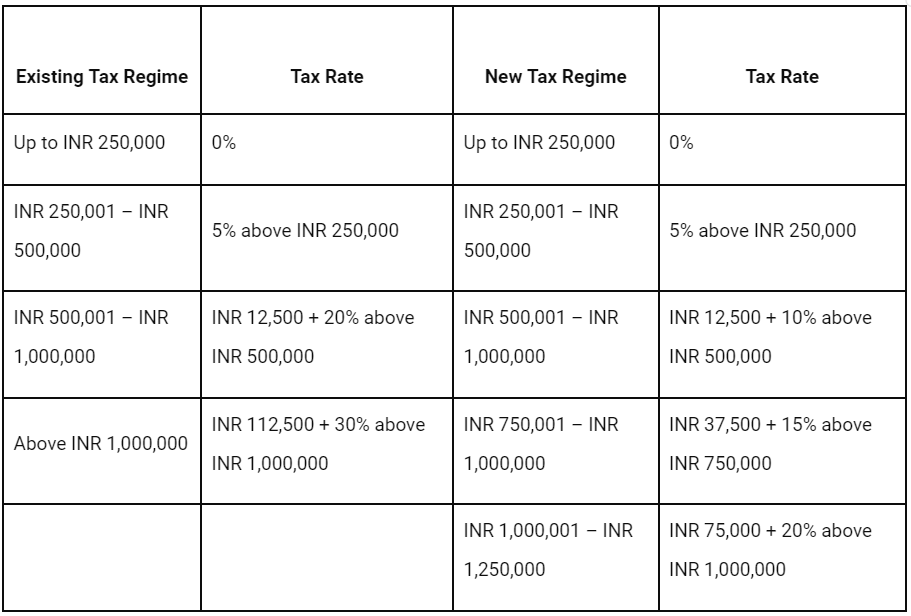

Not: Bu oranlar 60 yaşın altındaki bireysel vergi mükellefleri için geçerlidir. %30'luk kripto vergisi oranına geçerli ek ücret ve %4'lük kesinti dahil değildir. Geliri 500.000 INR'ye kadar olan vergi mükellefleri, Bölüm 87A kapsamında 12.500 INR'ye kadar indirim almaya hak kazanabilir.

Maaş Olarak Kripto Vergi Hesaplaması:

Kripto para bir maaş paketinin parçası olarak alındığında, bireyin diğer gelir kaynaklarına veya geçerli gelir vergisi dilimine bakılmaksızın %30'luk sabit bir oranda vergilendirilir. Bu vergilendirme, standart gelir vergisi oranlarına ek olup, kripto para biriminin alındığı andaki adil piyasa değerine göre hesaplanır.

Örnek Senaryo:

Bir kişi maaşının bir parçası olarak kripto para biriminde 500.000 Hindistan rupisi kazanırsa, bu tutar üzerinden %30 vergi borcu olacaktır; bu da 150.000 Hindistan rupisi artı geçerli ek ücretler ve kesintilere eşittir. Bu, diğer gelir kaynaklarına ilişkin vergi hesaplamasından ayrıdır.

Ek Hususlar:

- Kripto İşlemlerinde TDS: 1 Temmuz 2022'den itibaren, belirli eşikleri aşan kripto para birimi işlemlerinde Kaynakta %1 Vergi Kesintisi (TDS) uygulanacaktır. Bu TDS, özellikle döviz veya P2P platformlarındaki işlemler için kişi tarafından yönetilmeli ve dosyalanmalıdır.

- Kayıp Mahsupunun Olmaması: Bir tür kripto para birimi işleminden kaynaklanan kayıplar, diğerinden elde edilen kazançlarla veya başka herhangi bir gelirle mahsup edilemez. Her işlemin vergi açısından ayrı ayrı raporlanması gerekir.

Bu kapsamlı yaklaşım, maaşlar da dahil olmak üzere kripto para birimlerinden elde edilen tüm gelirlerin, Hindistan'daki dijital varlıklara yönelik daha geniş düzenleyici çerçeveye uygun şekilde yeterince vergilendirilmesini sağlıyor.

Kripto Airdroplarına İlişkin Vergiler

Kripto para dünyasında airdroplar, geri bildirim toplamak veya ürün görünürlüğünü artırmak için markaların dağıttığı ürün örneklerine benzer. Kripto para birimleri ve NFT'ler için airdroplar, ilk lansman aşamalarında farkındalığı ve dolaşımı artırmak amacıyla yeni tokenleri doğrudan kullanıcıların cüzdanlarına, genellikle ücretsiz olarak dağıtma yöntemi olarak hizmet ediyor.

Airdropların Vergi Uygulaması:

- Alındıktan sonra, havadan atılan kripto para biriminin veya tokenin adil piyasa değeri, Kural 11UA uyarınca "diğer gelirler" kategorisi altında vergiye tabi gelir olarak kabul edilir. Bu, tokenlerin bir borsada veya merkezi olmayan borsada (DEX) alındıkları günkü piyasa değerine dayanır.

- Alıcının tokenleri elinde tutmaya, satmaya, değiştirmeye veya harcamaya karar vermesi durumunda bu işlemlerden elde edilen karlar %30 vergi oranına tabi olacaktır. Bu vergi, airdrop anındaki piyasa değeri ile sonraki işlem anındaki fiyat arasındaki farka uygulanır.

Vergi Hesaplama Örneği:

Örneğin, 6 Şubat 2023'te 100 XYZ tokenı aldıysanız ve her tokenin alındığı andaki değeri 10 INR ise toplam vergiye tabi gelir 1.000 INR olacaktır. Bu tokenlerin değerinin artması ve daha sonra satılması veya takas edilmesi durumunda, bu işlemden elde edilen kâr da aynı %30 oranında vergilendirilecektir.

Ek Hususlar:

- Airdroplara ilişkin vergi, satın alma sırasında hesaplanır ve daha sonra değerde meydana gelen herhangi bir artış, tokenlar aktarıldığında sermaye kazancı olarak vergilendirilir.

- Airdrop'lanan tokenleri satılana veya takas edilene kadar tutmanın herhangi bir vergi etkisi yoktur.

Bu çerçeve, airdroplar da dahil olmak üzere sanal dijital varlıklardan elde edilen her türlü gelirin uygun şekilde vergilendirilmesini sağlar ve bu da kripto para birimi işlemlerini Hindistan vergi rejimine entegre etme yönündeki daha geniş amacı yansıtır.

Hindistan'da Kripto Para Madenciliğinin Vergi Etkileri

Kripto para madenciliği, Bitcoin işlemlerini ve blockchain ağını güçlü bilgisayarlar aracılığıyla desteklemeyi içerir; bu, blockchain operasyonlarının bütünlüğü için çok önemli bir süreçtir. Madenciler olarak bilinen bu aktiviteye katılanlar, işlemlerin gerçekleştirilmesinde ve blok zincirinin sürdürülmesinde çok önemli bir rol oynuyor.

Madencilik Faaliyetlerinde Vergi Muameleleri:

- Madencilik eyleminin kendisi doğrudan vergiye tabi olmasa da, madencilik yoluyla kazanılan herhangi bir kripto para biriminin vergiye tabi ticari gelir olarak bildirilmesi gerekir.

- Madenciler, çıkardıkları kripto para birimlerinden elde ettikleri gelir üzerinden (örneğin, çıkardıkları tokenleri satarken, takas ederken veya harcarken) %30'luk sabit bir oranda vergilendiriliyor.

- Madencilik yoluyla elde edilen herhangi bir kripto para biriminin maliyet esasının 'sıfır' olarak kabul edildiğini unutmamak önemlidir. Bu nedenle, çıkarılan bu kripto para birimlerinin satışından elde edilen tutarın tamamı vergiye tabidir.

- Madencilik faaliyetleri sırasında oluşan elektrik giderleri veya altyapı giderleri gibi giderler vergiye tabi gelirden mahsup edilemez.

Örnek Senaryo:

Bir madenci, makbuz sırasında çıkarılan ve değeri 19.000 INR olan 0,25 BTC'yi satarsa, satıştan elde edilen tutarın tamamı, alındığı andaki piyasa değerine göre hesaplanan %30 vergiye tabidir.

Ek Yönergeler:

- Çıkarılan kripto para birimlerinin alındıkları andaki piyasa değeri (bir borsada veya merkezi olmayan bir borsada), Kural 11UA'da belirtildiği gibi ödenecek verginin hesaplanmasının temelini oluşturur.

- Madencilerin olası cezalardan kaçınması için en son vergi kanunları hakkında bilgi sahibi olmak ve uyumluluğu sağlamak çok önemlidir.

Bu vergilendirme çerçevesi, kripto para madenciliğinden elde edilen tüm mali faydaların, madencilerin teknolojik ve ekonomik katkılarını tanırken kripto para birimi piyasasını düzenlemeye yönelik daha geniş hedefle uyumlu olarak Hindistan yasalarına göre uygun şekilde vergilendirilmesini sağlamak için tasarlanmıştır.

Hindistan'da Kripto Para Hediyelerine İlişkin Vergi Etkileri

Hindistan'da, kripto para birimi hediyelerinin alınması, son mali düzenlemelerde belirtildiği gibi belirli vergi kurallarına tabidir. Kripto para birimleri, diğer misli olmayan tokenler (NFT'ler) ile birlikte Sanal Dijital Varlıklar (VDA'lar) olarak sınıflandırılır ve Gelir Vergisi Kanunu kapsamında taşınır varlıklar olarak kabul edilir.

Kripto Para Hediyelerine İlişkin Vergi Muameleleri:

- Aile üyesi olmayan bir kişiden hediye olarak alınan ve değeri 50.000 INR'yi aşan herhangi bir kripto para birimi vergiye tabidir. Alıcı, alınan kripto varlıkların piyasa değeri üzerinden gelir vergisi ödemekle sorumludur.

- Aile üyelerinden veya miras, evlilik gibi özel durumlarda veya vasiyetname kapsamında alınan hediyeler vergiden muaftır.

- İlişki veya durum nedeniyle muaf tutulmayan diğer kripto hediyeleri için gelir vergisi, %30'luk sabit bir oranda artı geçerli ek ücret ve stopaj olarak alınır.

Örnek Senaryo:

Bir kişi 5 Temmuz'da bir arkadaşından hediye olarak 5.000 INR değerinde Ethereum (ETH) alırsa, bu miktar 'Diğer kaynak gelirleri' kategorisi altında yıllık vergiye tabi gelirine eklenir. Daha sonra 5.000 INR'ye %30'luk bir vergi oranı uygulanacaktır ve bu da alıcının toplam yıllık gelirine dayalı bir vergi uygulamasına yol açacaktır.

Ek Hususlar:

- Vergi amacıyla hediye olarak alınan kripto varlıkları belgelemek ve raporlamak önemlidir.

- Hediyenin alındığı andaki değerinin anlaşılması çok önemlidir, çünkü bu vergi yükümlülüğünü belirler.

Bu düzenlemeler, Hindistan'daki kripto para birimi piyasasını düzenlemeye yönelik daha geniş hedefi yansıtarak, kripto para birimlerinin hediye olarak aktarılması ve alınmasıyla ilgili vergi yükümlülüklerine şeffaflık ve uyum sağlar.

Gelir Vergisi Beyannamesi ile Kripto Para Nasıl Açıklanır?

Vergilerinizi doğru bir şekilde beyan etmek için kripto para birimi işlemlerinden elde edilen karları doğru bir şekilde raporlamanız önemlidir. Bu kazançlar, ticari faaliyetlerinizin sıklığına ve işlemlerin niteliğine bağlı olarak ticari gelir veya sermaye kazancı olarak sınıflandırılabilir. Vergi ve danışmanlık uzmanları, bu tür gelirlerin ITR-2 veya ITR-3 formlarının 'VDA Çizelgesi'nde beyan edilmesi gerektiğini tavsiye ediyor. ITR-1 veya ITR-4 formlarının bu tür gelirlerin raporlanması için uygun olmadığını belirtmek önemlidir.

Kripto para birimi işlemleriyle uğraşan vergi mükellefleri için ticari gelir ile sermaye kazançları arasındaki farkları anlamak çok önemlidir. Ticari gelir, yüksek frekanslı ticaretten veya kriptoyla ilgili diğer düzenli ticari faaliyetlerden kaynaklanabilirken, sermaye kazançları genellikle yatırım amacıyla tutulan varlıkların ara sıra satışından kaynaklanır.

Ayrıca, tüm işlemlerin titizlikle belgelenmesini sağlamak, doğru ve uyumlu vergi raporları sağlamanın anahtarıdır ve vergi beyannamelerinizin sorunsuz işlenmesine yardımcı olur.

Hindistan'da %30 Kripto Vergisinden Kaçınabilir misiniz?

Hindistan'da kripto para birimi işlemlerine uygulanan %30 vergiyi atlatmanın yasal bir yöntemi yok. Kripto para birimleriyle ilgili vergi kaçakçılığının cezaları ağırdır ve ihlalin ciddiyeti ile orantılıdır. İlgili cezalar hakkında bilmeniz gerekenler:

- Gelirin Eksik Bildirilmesi veya Yanlış Bildirilmesi: Kripto ile ilgili gelirinizi eksik bildirirseniz veya yanlış bildirirseniz, kaçırılan verginin %50 ila %200'ü arasında değişen bir cezayla karşı karşıya kalabilirsiniz. Daha ciddi vakalar da 7 yıla kadar hapis cezasına yol açabilir.

- Gelir Vergisi Beyannamesinin Geç Verilmesi: Gelir vergisi beyannamenizi öngörülen süre içinde vermemek çeşitli cezalara yol açabilir. Bunlara ödenmemiş vergi üzerinden aylık %1 faiz ücreti ve 1.000 INR ile 5.000 INR arasındaki geç başvuru ücreti dahildir. Ciddi gecikmeler ayrıca 7 yıla kadar hapis cezasıyla sonuçlanabilecek.

- Kaynakta Kesilen Vergi (TDS) Yükümlülüklerine Uyulmaması: Gerekli TDS'nin düşülmemesi veya yetkililere yatırılmaması, uyumsuzluk nedeniyle faiz masraflarına ve önemli para cezalarına yol açabilir.

- TDS İadesinin Yapılmaması: TDS beyanının zamanında sunulmaması, günlük 200 INR tutarında gecikme ücretine neden olabilir.

Bu sıkı düzenlemelere uyum sağlamak için vergi yükümlülüklerine sıkı sıkıya bağlı kalmak kritik öneme sahiptir. Zamanında ve doğru raporlamanın yanı sıra TDS gerekliliklerine titizlikle uymanız, kripto vergilendirme işlerinizi yasal ve sorumlu bir şekilde yönetmenize ve olası cezalardan kaçınmanıza yardımcı olacaktır.

Kripto Düzenlemelerine İlişkin G20 Güncellemeleri

Hindistan hükümeti, G20 başkanlığı sırasında, Başbakan Narendra Modi'nin G20 toplantısında ülkenin küresel kripto düzenlemelerini şekillendirme konusundaki kararlılığını vurgulayan önemli bir açıklamasıyla, Sanal Dijital Varlıkların (VDA'lar) düzenlenmesine ilişkin tartışmalara öncelik verdi.

Toplantıdaki önemli gelişmeler arasında Kripto Varlık Raporlama Çerçevesinin (CARF) geliştirilmesi ve Ortak Raporlama Standardında (CRS) yapılan değişiklikler yer aldı. Katılımcı ülke liderleri, kripto varlıklarının yönetilmesinde şeffaflığa ve koordineli uluslararası çabalara duyulan ihtiyacı vurguladı. Vergi Amaçlı Şeffaflık ve Bilgi Alışverişi Küresel Forumu'na, ilgili yargı bölgeleri arasındaki bilgi alışverişini başlatmak için uygun bir zaman çizelgesi belirleme görevi verdiler.

Tartışmaların en önemli yönü, kripto para birimlerinin yasal ödeme aracı olarak tanınmaması gerektiği konusundaki fikir birliğiydi. Ek olarak liderler, bu dijital varlıklara yasak getirilmesinin ters etki yaratabileceğini ve uygulanmasının zor olabileceğini kabul etti.

Başbakan Modi, toplumsal yapıları yeniden tanımlamada ve parasal ve finansal istikrarı etkilemede kripto varlıklarının dönüştürücü potansiyelinin altını çizdi. Kripto para birimlerinin getirdiği karmaşıklıkları ele almak için koordineli bir küresel yaklaşımın önemini kabul ederek, gelişen sektörü etkin bir şekilde düzenlemek ve denetlemek için evrensel standartların oluşturulmasını savundu.

Yatırımcılar Ne Yapmalı?

Sanal Dijital Varlıklara (VDA'lar) ilişkin gelişen Hindistan mevzuatı ışığında, yatırımcıların ve tüccarların yeni vergi rejiminin karmaşıklıklarını dikkatli bir şekilde yönetmeleri gerekiyor. Düzenlemelerin iyileştirilmesi muhtemel olduğundan, VDA işlemlerine başlamadan önce bilgi sahibi olmak ve vergi uzmanlarına danışmak zorunludur.

VDA Yatırımcıları için Temel Öneriler:

- Haberdar Olun: Kripto para birimleri ve NFT'ler de dahil olmak üzere VDA'larla ilgili en son düzenleyici değişiklikler ve hükümet kılavuzları hakkında kendinizi sürekli olarak güncelleyin.

- Vergi Danışmanlarına Danışın: Yatırımlara veya ticarete başlamadan önce, mevcut vergi yasalarının işlemleriniz üzerindeki etkilerini anlamak için bir vergi danışmanına danışın.

- Tanınmış Borsalardan Yararlanın: VDA'ların adil piyasa değerinin belirlenmesine yardımcı olmak ve net hükümet rehberliği olmadığında uyumluluğu sağlamak için piyasa dışı işlemler yerine tanınmış borsalarda veya pazaryerlerinde işlem yapılması önerilir.

- Giderleri ve Kayıpları Takip Edin: Bir VDA'dan kaynaklanan kayıpların diğerinden elde edilen kazançlardan mahsup edilemeyeceğini ve VDA'ların edinilmesi veya oluşturulmasıyla ilgili harcamaların (madencilik veya darphane maliyetleri gibi) vergiye tabi kazançlardan düşülemeyeceğini unutmayın.

- Mevzuata Uygunluk: Cezalardan kaçınmak için zamanında vergi beyanı ve TDS gerekliliklerine uyum da dahil olmak üzere tüm vergi yükümlülüklerine uyulmasını sağlayın.

Çözüm

Hindistan'daki kripto vergilendirme ortamında gezinmek, mevzuat uyumluluğuna yönelik proaktif bir yaklaşım gerektirir. Yatırımcılar, vergi oranlarını, raporlama gerekliliklerini ve olası cezaları anlayarak ve kolaylaştırılmış süreçler için CoinDCX gibi platformların araçlarını ve kaynaklarını kullanarak, kripto işlemlerinde şeffaflığı ve yasallığı koruyabilirler. Vergi yasalarındaki değişiklikleri takip etmek, sanal dijital varlıkların dinamik dünyasında gönül rahatlığı sağlamak ve yasal tuzaklardan kaçınmak için çok önemlidir.