Comment les crypto-monnaies sont taxées en Inde 2024

La crypto-monnaie, une forme de monnaie numérique, est conçue pour acheter des biens et des services, similaires aux monnaies traditionnelles. Il fonctionne indépendamment des autorités centralisées telles que les banques et les institutions financières, ce qui est une source de controverse depuis sa création. Actuellement, l’espace mondial des monnaies numériques négocie plus de 1 500 types de crypto-monnaies, dont Bitcoin, Ethereum, Litecoin, Dogecoin, Ripple et Matic, avec des investissements importants dans leur trading.

En Inde, les crypto-monnaies et les jetons non fongibles ( NFT ) ne sont toujours pas réglementés. Une tentative de la Reserve Bank of India (RBI) d’interdire les crypto-monnaies en 2018 a été annulée par la Cour suprême, laissant leur statut juridique dans une zone grise – ni totalement légale ni explicitement illégale. De même, les NFT n’ont pas fait l’objet d’autant de contrôle réglementaire mais partagent ce statut juridique incertain. Bien qu’il y ait eu des discussions concernant un projet de loi complet sur les crypto-monnaies, le gouvernement indien n’a pas encore rendu publique cette législation et son approche réglementaire des crypto-monnaies et des NFT reste floue.

Entre-temps, le gouvernement a mis en place un régime fiscal spécifiquement pour les actifs numériques virtuels (VDA) comme les crypto-monnaies et les NFT. Ce régime impose un impôt de 30 % plus une surtaxe de 4 % sur les gains provenant de la négociation, de l'échange ou de la vente de ces actifs, qu'ils soient traités comme des revenus d'entreprise ou des gains en capital. Toutefois, cette taxation ne s’étend pas aux chèques ou aux cartes cadeaux. Malgré ces mesures, le cadre juridique plus large des crypto-monnaies et des NFT en Inde reste ambigu, ce qui a un impact sur la façon dont ces actifs numériques sont perçus et utilisés dans le pays.

Les crypto-monnaies sont-elles taxées en Inde ?

Oui, les crypto-monnaies sont taxées en Inde. La taxation de ce qui est classé comme « actifs numériques virtuels » (VDA) a été officiellement établie dans le budget de l'Union 2022, présenté par la ministre des Finances Nirmala Sitharaman. Cette catégorie englobe toutes les crypto-monnaies comme Bitcoin et Ethereum, ainsi que d'autres formats numériques tels que les jetons non fongibles (NFT). Cette mise à jour législative a marqué un changement important, reconnaissant officiellement ces actifs au sein du système financier indien.

Les bénéfices des transactions impliquant ces actifs numériques sont soumis à l'impôt, ce qui indique la position du gouvernement sur la réglementation et l'intégration des crypto-monnaies dans le cadre économique plus large. Cette décision vise à apporter de la clarté et de la structure au marché de la cryptographie, en garantissant que toutes les transactions sont comptabilisées dans le cadre du régime fiscal du pays. Ce guide vise à comprendre les complexités des taxes cryptographiques en Inde suite à ces changements réglementaires.

Comprendre les actifs numériques virtuels : s’agit-il de devises ou d’actifs ?

Dans le contexte de la législation fiscale indienne, les crypto-monnaies et les jetons non fongibles (NFT) relèvent de la catégorie des « actifs numériques virtuels » (VDA), telle que définie par l'article 2(47A) de la loi de l'impôt sur le revenu. Cette définition est assez complète et couvre toute information, code, numéro ou symbole dérivé par des moyens cryptographiques, qui n'est pas reconnu comme monnaie indienne ou étrangère. Essentiellement, cela englobe tous les types d’actifs cryptographiques, y compris les NFT, les jetons et les crypto-monnaies, mais exclut explicitement les actifs numériques traditionnels comme les cartes-cadeaux ou les pass.

Les actifs numériques virtuels sont définis comme des représentations numériques dépourvues de forme physique ou tangible. En termes plus simples, cette catégorie comprend les crypto-monnaies, les applications de finance décentralisée (DeFi) et les NFT, mais exclut notamment l'or numérique, les monnaies numériques des banques centrales ( CBDC ) et les actifs numériques traditionnels similaires. L’objectif principal de cette classification est de faciliter la taxation des crypto-monnaies et des actifs numériques associés, marquant ainsi une étape importante dans le paysage réglementaire visant à répondre à la nature évolutive des instruments financiers numériques.

Comment fonctionne la fiscalité des crypto-monnaies en Inde

En Inde, les crypto-monnaies et les jetons non fongibles (NFT) sont définis comme des « actifs numériques virtuels » (VDA) en vertu de la Loi de l'impôt sur le revenu, ce qui a été considérablement clarifié lors de la session budgétaire 2022. Cette définition complète inclut tout type de données, codes, chiffres ou symboles non reconnus comme monnaie indienne ou étrangère mais créés par des moyens cryptographiques ou autres. Cette vaste catégorie englobe toutes les crypto-monnaies, jetons et NFT, mais exclut explicitement les actifs numériques traditionnels comme les cartes-cadeaux ou les pass.

Les implications fiscales pour les transactions impliquant ces actifs numériques sont spécifiques :

- Les revenus issus de la cession des VDA sont imposés au taux forfaitaire de 30 %, auxquels s'ajoutent une cotisation santé et éducation de 4 %.

- La seule dépense déductible autorisée lors du calcul du revenu imposable des VDA est le coût d’acquisition.

- Les pertes résultant du transfert d’un type de VDA ne peuvent être compensées avec les gains d’un autre type, ni avec tout autre type de revenus.

- Le don de VDA rend le destinataire redevable de taxes sur la valeur marchande du cadeau.

À compter du 1er juillet 2022, une taxe déduite à la source (TDS) de 1 % s'applique à toute transaction VDA dépassant des seuils monétaires spécifiques au cours d'un exercice, comme spécifié dans la section 194S. De plus, en vertu de l'article 206AB, les personnes qui n'ont pas déposé leur déclaration de revenus au cours des deux dernières années et qui bénéficient d'une déduction TDS totalisant 50 000 INR ou plus chaque année seront confrontées à un taux TDS plus élevé de 5 % sur les transactions liées aux crypto-monnaies.

Malgré le cadre réglementaire en matière de fiscalité, le statut juridique plus large des crypto-monnaies et des NFT reste quelque peu ambigu en Inde. Le gouvernement n'a pas encore complètement clarifié quels types de NFT ou d'actifs numériques supplémentaires seront officiellement notifiés dans la catégorie VDA à des fins fiscales, laissant une certaine marge d'interprétation et d'éventuelles réglementations futures. Cette incertitude persistante suggère que les parties prenantes doivent rester prudentes et informées de tout changement législatif.

Implications fiscales pour les transactions de crypto-monnaie en Inde

En Inde, les transactions en cryptomonnaies sont soumises à un taux d'imposition de 30 %. Cela englobe un large éventail d'activités, notamment l'utilisation de crypto-monnaies pour acheter des biens ou des services, l'échange d'une crypto-monnaie contre une autre, le commerce de crypto-monnaies avec une monnaie fiduciaire telle que la roupie indienne (INR), la réception de crypto-monnaies en paiement de services, en cadeau, ou dans le cadre des opérations minières. De plus, gagner de la crypto-monnaie via le jalonnement ou sous forme de salaire, et recevoir des parachutages sont tous des événements imposables.

Les obligations fiscales spécifiques en vertu de la Loi de l'impôt sur le revenu sont les suivantes :

- Si une personne acquiert un actif numérique virtuel (VDA) sans contrepartie et que la juste valeur marchande de l'actif dépasse 50 000 INR, la valeur marchande totale est imposable entre les mains du destinataire à son taux d'imposition sur le revenu applicable.

- Si un VDA est reçu pour une contrepartie inférieure à sa juste valeur marchande et que la juste valeur marchande dépasse la contrepartie payée de plus de 50 000 INR, la différence est imposable en tant que revenu au taux d'imposition applicable du bénéficiaire.

- Les revenus de cession d'un VDA, diminués du coût d'acquisition, sont également imposés à 30 %. De plus, un prélèvement de péréquation de 2 % est appliqué aux transactions impliquant des entités non résidentes propriétaires de la blockchain où les NFT sont négociés.

Ces réglementations reflètent l'approche du gouvernement indien visant à intégrer les transactions de crypto-monnaie dans les systèmes financiers et fiscaux existants, garantissant que les gains générés par ces actifs numériques contribuent à l'économie nationale tout en fournissant un cadre juridique pour leur taxation.

Comment calculer les taxes sur la crypto en Inde

En Inde, toutes les transactions de crypto-monnaie sont soumises à un taux d'imposition uniforme de 30 %, qu'elles impliquent des échanges crypto-crypto, des échanges crypto-fiat ou une utilisation pour l'achat de biens ou de services. Ce taux s’applique également aux investisseurs particuliers, aux commerçants et à toute entité impliquée dans le transfert d’actifs cryptographiques. Il est important de noter que le taux d’imposition est cohérent pour les gains à court et à long terme, sans aucune distinction.

Points clés sur la compensation des pertes et les calculs fiscaux :

- Les pertes résultant de la vente ou du transfert d'actifs numériques virtuels (VDA) ne peuvent pas être compensées par des gains provenant d'autres types de revenus ou même de différents VDA au cours du même exercice.

- L'impôt est prélevé sur les gains nets réalisés sur ces transactions, calculés comme la différence entre le prix de vente et le prix de revient.

- Le traitement fiscal spécifique s'étend également à la réception de crypto-monnaies sous forme de cadeaux d'une valeur supérieure à 50 000 INR, dont la valeur marchande totale devient imposable entre les mains du destinataire.

Exemples de scénarios :

- Si vous investissez 100 000 INR dans une crypto-monnaie et que vous la vendez plus tard pour 150 000 INR, le gain imposable serait de 50 000 INR, ce qui entraînerait une obligation fiscale de 15 000 INR, plus les suppléments et taxes applicables.

- Dans un scénario où vous achetez du Bitcoin pour 5 lakh INR et le vendez pour 6 lakh INR, et vendez simultanément de l'Ethereum acheté pour 2 lakh INR à 1,5 lakh INR, le revenu net imposable serait de 1 lakh INR, attirant une taxe de 30 000 INR.

Déduction fiscale à la source (TDS) sur les transactions cryptographiques :

- À partir du 1er juillet 2022, un TDS de 1 % s’applique à toutes les transactions cryptographiques, y compris les achats et les ventes. Ce TDS est déduit au point de transaction et est applicable si la transaction est traitée via une bourse indienne ou implique des transactions P2P.

- Il est essentiel que les particuliers gèrent et déposent des TDS, en particulier dans les scénarios P2P ou de change, afin de garantir le respect des obligations fiscales.

Ce cadre garantit que toutes les transactions de crypto-monnaie sont imposées au moment du transfert, offrant ainsi aux investisseurs une clarté sur leurs obligations fiscales. Le système fiscal indien exige un suivi minutieux de toutes ces transactions afin de répondre avec précision aux exigences de conformité.

Comment la taxe crypto de 30 % sera-t-elle appliquée sur la crypto comme salaire ?

En Inde, la taxe de 30 % sur les transactions en cryptomonnaies s’applique également à tout revenu gagné sous forme de cryptomonnaie, y compris les salaires. Cet impôt est perçu indépendamment du niveau d'imposition global de l'individu.

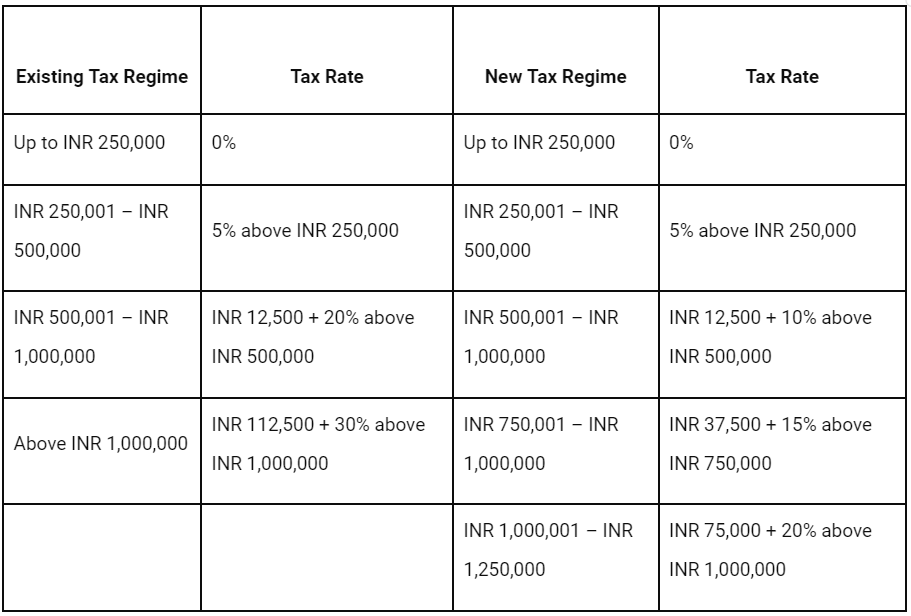

Taux d'imposition sur le revenu des particuliers pour l'exercice 2022-23 (AY 2023-24) :

Remarque : Ces taux s'appliquent aux contribuables individuels de moins de 60 ans. Le taux de taxe cryptographique de 30 % n’inclut pas le supplément applicable ni la taxe de 4 %. Les contribuables dont le revenu ne dépasse pas 500 000 INR peuvent avoir droit à une réduction en vertu de l'article 87A pouvant aller jusqu'à 12 500 INR.

Calcul de l'impôt sur la crypto comme salaire :

Lorsque la crypto-monnaie est reçue dans le cadre d'un package salarial, elle est imposée à un taux forfaitaire de 30 %, quelles que soient les autres sources de revenus de l'individu ou la tranche d'impôt sur le revenu applicable. Cette taxation s’ajoute aux taux standards d’impôt sur le revenu et est calculée sur la base de la juste valeur marchande de la cryptomonnaie au moment de sa réception.

Exemple de scénario :

Si une personne gagne 500 000 INR en cryptomonnaie dans le cadre de son salaire, elle devra payer un impôt de 30 % sur ce montant, ce qui équivaut à 150 000 INR plus les suppléments et taxes applicables. Ceci est distinct du calcul de l’impôt sur leurs autres sources de revenus.

Considérations supplémentaires:

- TDS sur les transactions crypto : Depuis le 1er juillet 2022, une taxe à la source (TDS) de 1 % est applicable sur les transactions en cryptomonnaie dépassant certains seuils. Ce TDS doit être géré et déposé par le particulier, notamment pour les transactions sur les bourses étrangères ou les plateformes P2P.

- Aucune compensation de perte : les pertes d'un type de transaction de cryptomonnaie ne peuvent pas être compensées par les gains d'un autre, ni par tout autre type de revenu. Chaque transaction doit être déclarée séparément à des fins fiscales.

Cette approche globale garantit que tous les revenus provenant des crypto-monnaies, y compris les salaires, sont correctement imposés, conformément au cadre réglementaire plus large des actifs numériques en Inde.

Taxes sur les crypto-airdrops

Dans le monde des crypto-monnaies, les airdrops sont similaires aux échantillons de produits offerts par les marques pour recueillir des commentaires ou améliorer la visibilité des produits. Pour les crypto-monnaies et les NFT, les airdrops servent de méthode pour distribuer de nouveaux jetons directement dans les portefeuilles des utilisateurs, généralement gratuitement, afin d'accroître la notoriété et la circulation pendant les phases de lancement initiales.

Traitement fiscal des parachutages :

- À sa réception, la juste valeur marchande de la cryptomonnaie ou du jeton largué est considérée comme un revenu imposable dans la catégorie « autres revenus », conformément à la règle 11UA. Ceci est basé sur la valeur marchande des jetons le jour de leur réception, soit sur un échange, soit sur un échange décentralisé (DEX).

- Si le destinataire décide de conserver, vendre, échanger ou dépenser les jetons, tous les bénéfices réalisés sur ces transactions sont soumis à un taux d'imposition de 30 %. Cette taxe s'applique à la différence entre la valeur marchande au moment du largage et le prix au moment de la transaction ultérieure.

Exemple de calcul de taxe :

Par exemple, si vous avez reçu 100 jetons XYZ le 6 février 2023 et que la valeur de chaque jeton au moment de la réception était de 10 INR, le revenu imposable total serait de 1 000 INR. Si ces jetons prennent de la valeur et sont ensuite vendus ou échangés, les bénéfices tirés de cette transaction seront également imposés au même taux de 30 %.

Considérations supplémentaires:

- La taxe sur les airdrops est calculée au moment de l’acquisition, et toute plus-value ultérieure est imposée comme plus-value lors du transfert des tokens.

- Il n’y a aucune implication fiscale si l’on conserve simplement les jetons parachutés jusqu’à ce qu’ils soient vendus ou échangés.

Ce cadre garantit que toutes les formes de revenus provenant d’actifs numériques virtuels, y compris les parachutages, sont correctement imposées, reflétant l’objectif plus large d’intégrer les transactions de crypto-monnaie dans le régime fiscal indien.

Implications fiscales de l'extraction de crypto-monnaie en Inde

L’extraction de crypto-monnaie implique la prise en charge des transactions Bitcoin et du réseau blockchain via des ordinateurs puissants, un processus essentiel pour l’intégrité des opérations blockchain. Les participants à cette activité, appelés mineurs, jouent un rôle crucial dans le traitement des transactions et dans le maintien de la blockchain.

Traitement fiscal des activités minières :

- Bien que l’acte d’exploitation minière lui-même ne soit pas soumis à l’impôt direct, toute cryptomonnaie gagnée grâce à l’exploitation minière doit être déclarée comme revenu d’entreprise imposable.

- Les mineurs sont imposés au taux forfaitaire de 30 % sur les revenus tirés des crypto-monnaies extraites, par exemple lorsqu'ils vendent, échangent ou dépensent les jetons qu'ils ont extraits.

- Il est important de noter que le coût de base de toute crypto-monnaie acquise via le minage est considéré comme « nul ». Par conséquent, le montant total reçu de la vente de ces crypto-monnaies extraites est imposable.

- Les dépenses engagées lors des activités minières, telles que les coûts d'électricité ou d'infrastructure, ne peuvent pas être déduites du revenu imposable.

Exemple de scénario :

Si un mineur vend 0,25 BTC qui a été extrait et évalué à 19 000 INR au moment de la réception, le montant total de la vente est soumis à une taxe de 30 %, calculée sur la base de la valeur marchande au moment de sa réception.

Directives supplémentaires :

- La valeur marchande des crypto-monnaies extraites au moment de leur réception (soit sur une bourse, soit sur une bourse décentralisée) constitue la base du calcul de la taxe à payer, comme spécifié dans la règle 11UA.

- Rester informé des dernières lois fiscales et garantir leur conformité est crucial pour que les mineurs puissent éviter d'éventuelles pénalités.

Ce cadre fiscal est conçu pour garantir que tous les avantages financiers dérivés du minage de cryptomonnaies soient correctement imposés en vertu de la loi indienne, s'alignant ainsi sur l'objectif plus large de réglementer le marché des cryptomonnaies tout en reconnaissant les contributions technologiques et économiques des mineurs.

Implications fiscales sur les cadeaux en crypto-monnaie en Inde

En Inde, la réception de cadeaux en cryptomonnaies relève de directives fiscales spécifiques, comme indiqué dans la récente réglementation financière. Les crypto-monnaies, ainsi que d'autres jetons non fongibles (NFT), sont classées comme actifs numériques virtuels (VDA) et sont considérées comme des actifs meubles en vertu de la Loi de l'impôt sur le revenu.

Traitement fiscal des cadeaux en crypto-monnaie :

- Toute crypto-monnaie reçue en cadeau d'une valeur supérieure à 50 000 INR d'un non-membre de la famille est imposable. Le destinataire est responsable du paiement de l’impôt sur le revenu sur la valeur marchande des actifs cryptographiques reçus.

- Les dons des membres de la famille, ou ceux reçus lors d'occasions spéciales telles qu'un héritage, un mariage ou dans le cadre d'un testament, sont exonérés d'impôt.

- Pour les autres cadeaux cryptographiques non exonérés par relation ou occasion, l’impôt sur le revenu est prélevé au taux forfaitaire de 30 %, majoré des surtaxes et taxes applicables.

Exemple de scénario :

Si une personne reçoit de l'Ethereum (ETH) d'une valeur de 5 000 INR en cadeau d'un ami le 5 juillet, ce montant est ajouté à son revenu imposable annuel dans la catégorie « Revenus d'autres sources ». Un taux d'imposition de 30 % serait alors appliqué aux 5 000 INR, ce qui entraînerait une implication fiscale basée sur le revenu annuel total du bénéficiaire.

Considérations supplémentaires:

- Il est important de documenter et de déclarer à des fins fiscales tous les actifs cryptographiques reçus en cadeau.

- Comprendre la valeur du cadeau au moment de sa réception est crucial, car c'est cela qui détermine l'impôt à payer.

Ces réglementations garantissent la transparence et le respect des obligations fiscales liées au transfert et à la réception de crypto-monnaies en tant que cadeaux, reflétant l'objectif plus large de réglementer le marché des crypto-monnaies en Inde.

Comment divulguer la crypto-monnaie dans la déclaration de revenus

Pour déclarer correctement vos impôts, il est essentiel de déclarer avec précision tous les bénéfices dérivés des transactions en cryptomonnaies. Ces revenus peuvent être classés soit en revenus d'entreprise, soit en gains en capital, selon la fréquence de vos activités commerciales et la nature des transactions. Les experts fiscaux et consultants conseillent que ces revenus doivent être déclarés dans le « Annexe VDA » des formulaires ITR-2 ou ITR-3. Il est important de noter que les formulaires ITR-1 ou ITR-4 ne sont pas adaptés pour déclarer ces types de revenus.

Pour les contribuables effectuant des transactions en cryptomonnaies, il est crucial de comprendre les distinctions entre revenus d’entreprise et gains en capital. Les revenus d’entreprise peuvent provenir du trading à haute fréquence ou d’autres activités commerciales régulières liées à la cryptographie, tandis que les plus-values résultent généralement de la vente occasionnelle d’actifs détenus à des fins d’investissement.

De plus, s'assurer que toutes les transactions sont méticuleusement documentées est essentiel pour fournir des déclarations fiscales précises et conformes, contribuant ainsi au traitement fluide de vos déclarations de revenus.

Pouvez-vous éviter la taxe cryptographique de 30 % en Inde ?

Il n’existe aucune méthode légale pour contourner la taxe de 30 % sur les transactions en crypto-monnaie en Inde. Les sanctions en cas de fraude fiscale concernant les cryptomonnaies sont sévères et proportionnées à la gravité de l’infraction. Voici ce que vous devez savoir sur les sanctions encourues :

- Sous-déclaration ou déclaration erronée des revenus : si vous sous-déclarez ou déclarez incorrectement vos revenus liés à la cryptographie, vous pourriez être confronté à une pénalité allant de 50 % à 200 % de l'impôt éludé. Les cas plus graves peuvent également entraîner une peine d'emprisonnement pouvant aller jusqu'à 7 ans.

- Production tardive de la déclaration de revenus : Ne pas produire votre déclaration de revenus dans les délais prescrits peut entraîner diverses pénalités. Ceux-ci comprennent des frais d'intérêt de 1 % par mois sur l'impôt impayé et des frais de déclaration tardive compris entre 1 000 INR et 5 000 INR. Des retards importants pourraient également entraîner une peine de prison pouvant aller jusqu'à 7 ans.

- Non-respect des obligations de retenue d'impôt à la source (TDS) : Ne pas déduire ou déposer le TDS requis auprès des autorités peut entraîner des frais d'intérêt et des amendes substantielles pour non-respect.

- Défaut de produire une déclaration TDS : ne pas soumettre une déclaration TDS à temps peut entraîner des frais de retard quotidiens de 200 INR.

Pour faire face à ces réglementations strictes, il est essentiel de respecter strictement les obligations fiscales. Des rapports précis et en temps opportun, ainsi qu'un respect scrupuleux des exigences TDS, vous aideront à gérer vos affaires de fiscalité cryptographique de manière légale et responsable, en évitant des pénalités potentielles.

Mises à jour du G20 sur les réglementations cryptographiques

Au cours de sa présidence du G20, le gouvernement indien a donné la priorité aux discussions sur la réglementation des actifs numériques virtuels (VDA), avec une annonce importante du Premier ministre Narendra Modi lors d'une réunion du G20 soulignant l'engagement du pays à façonner la réglementation mondiale de la cryptographie.

Les principaux développements de la réunion comprenaient l'avancement du CryptoAsset Reporting Framework (CARF) et les modifications apportées au Common Reporting Standard (CRS). Les dirigeants des pays participants ont souligné la nécessité de transparence et d’efforts internationaux coordonnés dans la gestion des actifs cryptographiques. Ils ont chargé le Forum mondial sur la transparence et l'échange d'informations à des fins fiscales de déterminer un calendrier approprié pour lancer les échanges entre les juridictions concernées.

Un aspect central des discussions a été le consensus selon lequel les crypto-monnaies ne devraient pas être reconnues comme monnaie légale. En outre, les dirigeants ont reconnu qu’imposer une interdiction sur ces actifs numériques pourrait être contre-productif et difficile à appliquer.

Le Premier ministre Modi a souligné le potentiel transformateur des actifs cryptographiques dans la redéfinition des structures sociétales et leur impact sur la stabilité monétaire et financière. Il a plaidé pour la création de normes universelles pour réglementer et superviser efficacement ce secteur en plein essor, reconnaissant l’importance d’une approche mondiale coordonnée pour faire face aux complexités introduites par les crypto-monnaies.

Que doivent faire les investisseurs ?

À la lumière de l’évolution de la législation indienne sur les actifs numériques virtuels (VDA), les investisseurs et les traders doivent aborder de manière réfléchie les complexités du nouveau régime fiscal. La réglementation étant susceptible d’être affinée, il est impératif de rester informé et de consulter des fiscalistes avant de s’engager dans des transactions VDA.

Recommandations clés pour les investisseurs VDA :

- Restez informé : restez informé en permanence des dernières modifications réglementaires et des directives gouvernementales concernant les VDA, y compris les crypto-monnaies et les NFT.

- Consultez des conseillers fiscaux : Avant d'initier des investissements ou des transactions, consultez un conseiller fiscal pour comprendre les implications des lois fiscales actuelles sur vos transactions.

- Utiliser des bourses reconnues : il est recommandé de négocier sur des bourses ou des marchés reconnus plutôt que sur des transactions hors marché pour aider à établir la juste valeur marchande des VDA, garantissant ainsi la conformité en l'absence de directives gouvernementales claires.

- Suivez les dépenses et les pertes : sachez que les pertes d'un VDA ne peuvent pas être compensées par les gains d'un autre, et que les dépenses liées à l'acquisition ou à la création de VDA (comme les coûts d'exploitation minière ou de frappe) ne sont pas déductibles des gains imposables.

- Conformité réglementaire : assurez le respect de toutes les obligations fiscales, y compris la déclaration de revenus en temps opportun et le respect des exigences TDS, pour éviter les pénalités.

Conclusion

Naviguer dans le paysage de la fiscalité cryptographique en Inde nécessite une approche proactive en matière de conformité réglementaire. En comprenant les taux d'imposition, les exigences de déclaration et les pénalités potentielles, et en utilisant des outils et des ressources de plateformes comme CoinDCX pour des processus rationalisés, les investisseurs peuvent maintenir la transparence et la légalité de leurs transactions cryptographiques. Se tenir au courant des changements dans la législation fiscale est crucial pour garantir la tranquillité d'esprit et éviter les pièges juridiques dans le monde dynamique des actifs numériques virtuels.