كيف يتم فرض ضريبة على العملات المشفرة في الهند عام 2024

العملة المشفرة، هي شكل من أشكال العملة الرقمية، مصممة لشراء السلع والخدمات، على غرار العملات التقليدية. وهي تعمل بشكل مستقل عن السلطات المركزية مثل البنوك والمؤسسات المالية، الأمر الذي كان مصدرا للجدل منذ بدايتها. في الوقت الحالي، يتم تداول مجال العملات الرقمية العالمي بأكثر من 1500 نوع من العملات المشفرة، بما في ذلك Bitcoin وEthereum وLitecoin وDogecoin وRipple وMatic، مع تدفق استثمارات كبيرة على تداولاتها.

في الهند، لا تزال العملات المشفرة والرموز غير القابلة للاستبدال ( NFTs ) غير خاضعة للتنظيم. أبطلت المحكمة العليا محاولة بنك الاحتياطي الهندي (RBI) لحظر العملات المشفرة في عام 2018، مما ترك وضعها القانوني في منطقة رمادية - ليست قانونية بالكامل ولا غير قانونية بشكل صريح. وبالمثل، لم تواجه NFTs قدرًا كبيرًا من التدقيق التنظيمي ولكنها تشترك في هذا الوضع القانوني غير المؤكد. على الرغم من وجود مناقشات بشأن مشروع قانون شامل للعملات المشفرة، إلا أن الحكومة الهندية لم تعلن عن هذا التشريع بعد، ولا يزال نهجها التنظيمي تجاه العملات المشفرة والرموز غير القابلة للاستبدال (NFTs) غير واضح.

في غضون ذلك، نفذت الحكومة نظامًا ضريبيًا مخصصًا للأصول الرقمية الافتراضية (VDAs) مثل العملات المشفرة والرموز غير القابلة للاستبدال (NFTs). ويفرض هذا النظام ضريبة بنسبة 30% بالإضافة إلى رسم إضافي بنسبة 4% على المكاسب الناتجة عن تداول هذه الأصول أو مبادلةها أو بيعها، سواء تم التعامل معها على أنها دخل تجاري أو مكاسب رأسمالية. ومع ذلك، لا تمتد هذه الضريبة إلى القسائم أو بطاقات الهدايا. على الرغم من هذه التدابير، لا يزال الإطار القانوني الأوسع للعملات المشفرة والرموز غير القابلة للاستبدال في الهند غامضًا، مما يؤثر على كيفية عرض هذه الأصول الرقمية واستخدامها داخل البلاد.

هل تخضع العملات المشفرة للضريبة في الهند؟

نعم، تخضع العملات المشفرة للضريبة في الهند. تم فرض الضرائب على ما تم تصنيفه على أنه "الأصول الرقمية الافتراضية" (VDAs) رسميًا في ميزانية الاتحاد لعام 2022، التي قدمتها وزيرة المالية نيرمالا سيتارامان. تشمل هذه الفئة جميع العملات المشفرة مثل Bitcoin وEthereum، بالإضافة إلى التنسيقات الرقمية الأخرى مثل الرموز غير القابلة للاستبدال (NFTs). يمثل هذا التحديث التشريعي تغييرًا كبيرًا، حيث يتم الاعتراف رسميًا بهذه الأصول ضمن النظام المالي في الهند.

وتخضع الأرباح الناتجة عن المعاملات التي تنطوي على هذه الأصول الرقمية للضرائب، مما يشير إلى موقف الحكومة بشأن تنظيم ودمج العملات المشفرة في الإطار الاقتصادي الأوسع. وتهدف هذه الخطوة إلى توفير الوضوح والهيكل لسوق العملات المشفرة، مما يضمن مراعاة جميع المعاملات ضمن النظام الضريبي في البلاد. يهدف هذا الدليل إلى استكشاف تعقيدات ضرائب العملات المشفرة في الهند بعد هذه التغييرات التنظيمية.

فهم الأصول الرقمية الافتراضية: هل هي عملات أم أصول؟

في سياق قانون الضرائب الهندي، تندرج العملات المشفرة والرموز غير القابلة للاستبدال (NFTs) ضمن فئة "الأصول الرقمية الافتراضية" (VDAs)، على النحو المحدد في المادة 2(47A) من قانون ضريبة الدخل. هذا التعريف شامل تمامًا، ويغطي أي معلومات أو رمز أو رقم أو رمز مشتق من خلال وسائل التشفير، والتي لا يتم التعرف عليها كعملة هندية أو أجنبية. يشمل هذا بشكل أساسي جميع أنواع الأصول المشفرة، بما في ذلك NFTs والرموز المميزة والعملات المشفرة، ولكنه يستثني صراحة الأصول الرقمية التقليدية مثل بطاقات الهدايا أو التصاريح.

يتم تعريف الأصول الرقمية الافتراضية على أنها تمثيلات رقمية تفتقر إلى الشكل المادي أو الملموس. بعبارات أبسط، تشمل هذه الفئة العملات المشفرة، وتطبيقات التمويل اللامركزي (DeFi)، والرموز غير القابلة للاستبدال (NFTs)، ولكنها تستثني بشكل خاص الذهب الرقمي، والعملات الرقمية للبنك المركزي ( CBDCs )، والأصول الرقمية التقليدية المماثلة. ينصب التركيز الرئيسي لهذا التصنيف على تسهيل فرض الضرائب على العملات المشفرة والأصول الرقمية ذات الصلة، مما يمثل خطوة مهمة في المشهد التنظيمي الذي يسعى إلى معالجة الطبيعة المتطورة للأدوات المالية الرقمية.

كيف تعمل الضرائب المشفرة في الهند

في الهند، يتم تعريف العملات المشفرة والرموز غير القابلة للاستبدال (NFTs) على أنها "أصول رقمية افتراضية" (VDAs) بموجب قانون ضريبة الدخل، وتم توضيحها بشكل كبير خلال جلسة ميزانية 2022. يتضمن هذا التعريف الشامل أي نوع من البيانات أو الأكواد أو الأرقام أو الرموز غير المعترف بها كعملة هندية أو أجنبية ولكن تم إنشاؤها من خلال وسائل التشفير أو غير ذلك. تشمل هذه الفئة الواسعة جميع العملات المشفرة والرموز المميزة والرموز غير القابلة للاستبدال (NFTs)، ولكنها تستبعد صراحة الأصول الرقمية التقليدية مثل بطاقات الهدايا أو التصاريح.

الآثار الضريبية للمعاملات التي تنطوي على هذه الأصول الرقمية محددة:

- يتم فرض ضريبة على الدخل الناتج عن تحويل VDAs بمعدل ثابت قدره 30٪، بالإضافة إلى 4٪ إضافية على الصحة والتعليم.

- النفقات الوحيدة القابلة للخصم المسموح بها عند حساب الدخل الخاضع للضريبة من VDAs هي تكلفة الاستحواذ.

- لا يمكن تعويض الخسائر الناجمة عن تحويل نوع واحد من VDA مقابل مكاسب من نوع آخر، ولا يمكن مقاصتها مقابل أي نوع آخر من الدخل.

- يؤدي إهداء VDAs إلى تحمل المتلقي مسؤولية الضرائب على القيمة السوقية للهدية.

اعتبارًا من 1 يوليو 2022، سيتم تطبيق ضريبة مخصومة بنسبة 1% من المصدر (TDS) على أي معاملة VDA تتجاوز الحدود النقدية المحددة خلال السنة المالية، على النحو المحدد في القسم 194S. بالإضافة إلى ذلك، بموجب القسم 206AB، فإن الأفراد الذين لم يقدموا إقرارات ضريبة الدخل الخاصة بهم خلال العامين الماضيين ولديهم خصم TDS يبلغ إجماليه 50000 روبية هندية أو أكثر في كل عام سيواجهون معدل TDS أعلى بنسبة 5٪ على المعاملات المتعلقة بالعملات المشفرة.

على الرغم من الإطار التنظيمي للضرائب، فإن الوضع القانوني الأوسع للعملات المشفرة والرموز غير القابلة للاستبدال (NFTs) لا يزال غامضًا إلى حد ما في الهند. لم توضح الحكومة بشكل كامل بعد أنواع NFTs أو الأصول الرقمية الإضافية التي سيتم إخطارها رسميًا ضمن فئة VDA لأغراض الضرائب، مما يترك مجالًا للتفسير والتنظيم المستقبلي المحتمل. تشير حالة عدم اليقين المستمرة هذه إلى أنه يجب على أصحاب المصلحة أن يظلوا حذرين ومطلعين على أي تغييرات تشريعية.

الآثار الضريبية لمعاملات العملة المشفرة في الهند

في الهند، تخضع معاملات العملات المشفرة لضريبة قدرها 30%. يشمل ذلك مجموعة واسعة من الأنشطة، بما في ذلك استخدام العملات المشفرة لشراء السلع أو الخدمات، أو تبادل عملة مشفرة بأخرى، أو التعامل في العملات المشفرة بعملة ورقية مثل الروبية الهندية (INR)، أو تلقي العملة المشفرة كدفعة مقابل الخدمات، أو كهدية، أو كجزء من عمليات التعدين. بالإضافة إلى ذلك، فإن كسب العملة المشفرة من خلال التوقيع المساحي أو كمرتب، وتلقي عمليات الإنزال الجوي، كلها أحداث خاضعة للضريبة.

الالتزامات الضريبية المحددة بموجب قانون ضريبة الدخل هي كما يلي:

- إذا حصل شخص ما على أصل رقمي افتراضي (VDA) دون مقابل وتجاوزت القيمة السوقية العادلة للأصل 50000 روبية هندية، فإن القيمة السوقية الإجمالية تخضع للضريبة في يد المستلم بمعدل ضريبة الدخل المطبق.

- إذا تم استلام VDA مقابل أقل من قيمته السوقية العادلة، وتجاوزت القيمة السوقية العادلة المبلغ المدفوع بأكثر من 50000 روبية هندية، فإن الفرق يخضع للضريبة كدخل بمعدل الضريبة المطبق للمستلم.

- الدخل الناتج من تحويل VDA، بعد تخفيض تكلفة الاستحواذ، يخضع أيضًا للضريبة بنسبة 30٪. بالإضافة إلى ذلك، هناك ضريبة معادلة بنسبة 2٪ يتم تطبيقها على المعاملات التي تشمل كيانات غير مقيمة تمتلك blockchain حيث يتم تداول NFTs.

تعكس هذه اللوائح نهج الحكومة الهندية في دمج معاملات العملات المشفرة في الأنظمة المالية والضريبية الحالية، مما يضمن مساهمة المكاسب الناتجة عن هذه الأصول الرقمية في الاقتصاد الوطني مع توفير إطار قانوني لفرض الضرائب عليها.

كيفية حساب الضرائب على العملات المشفرة في الهند

في الهند، تخضع جميع معاملات العملات المشفرة لمعدل ضريبة موحد بنسبة 30%، بغض النظر عما إذا كانت تنطوي على تداولات العملات الرقمية المشفرة، أو عمليات تبادل العملات الرقمية المشفرة، أو الاستخدام لشراء السلع أو الخدمات. وينطبق هذا المعدل بالتساوي على المستثمرين الأفراد والتجار وأي كيان يشارك في نقل الأصول المشفرة. والأهم من ذلك أن معدل الضريبة ثابت عبر المكاسب قصيرة الأجل وطويلة الأجل دون أي تمييز.

النقاط الرئيسية حول مقاصة الخسارة وحسابات الضرائب:

- لا يمكن تعويض الخسائر الناجمة عن بيع أو نقل الأصول الرقمية الافتراضية (VDAs) مقابل مكاسب من أنواع أخرى من الدخل أو حتى VDAs مختلفة خلال نفس السنة المالية.

- ويتم فرض الضريبة على صافي المكاسب المحققة من هذه المعاملات، وتحسب على أساس الفرق بين سعر البيع وسعر التكلفة.

- تمتد المعاملة الضريبية المحددة أيضًا إلى تلقي العملات المشفرة كهدايا تزيد قيمتها عن 50,000 روبية هندية، حيث تصبح القيمة السوقية الكاملة خاضعة للضريبة في يد المتلقي.

سيناريوهات المثال:

- إذا استثمرت مبلغ 100000 روبية هندية في عملة مشفرة وقمت ببيعها لاحقًا مقابل 150000 روبية هندية، فإن الربح الخاضع للضريبة سيكون 50000 روبية هندية، مما يؤدي إلى التزام ضريبي قدره 15000 روبية هندية، بالإضافة إلى الرسوم الإضافية المطبقة والضريبة.

- في سيناريو تقوم فيه بشراء بيتكوين مقابل 5 آلاف روبية هندية وبيعها مقابل 6 آلاف روبية هندية، وفي نفس الوقت بيع الإيثريوم الذي تم شراؤه مقابل 2 ألف روبية هندية بسعر 1.5 ألف روبية هندية، سيكون صافي الدخل الخاضع للضريبة 1 ألف روبية هندية، مما يجذب ضريبة قدرها 30,000 روبية هندية.

الخصم الضريبي عند المصدر (TDS) على معاملات العملات المشفرة:

- اعتبارًا من 1 يوليو 2022، سيتم تطبيق TDS بنسبة 1% على جميع معاملات العملات المشفرة، بما في ذلك عمليات الشراء والمبيعات. يتم خصم TDS عند نقطة المعاملة وينطبق سواء تم التعامل مع المعاملة من خلال بورصة هندية أو تتضمن تعاملات P2P.

- من الضروري للأفراد إدارة وتقديم TDS، خاصة في سيناريوهات P2P أو الصرف الأجنبي، لضمان الامتثال للالتزامات الضريبية.

ويضمن هذا الإطار فرض الضرائب على جميع معاملات العملات المشفرة في وقت التحويل، مما يوفر الوضوح للمستثمرين بشأن التزاماتهم الضريبية. يتطلب النظام الضريبي الهندي تتبعًا دقيقًا لجميع هذه المعاملات لتلبية متطلبات الامتثال بدقة.

كيف سيتم تطبيق ضريبة العملات المشفرة بنسبة 30% على العملات المشفرة كرواتب؟

في الهند، تنطبق ضريبة 30٪ على معاملات العملة المشفرة أيضًا على أي دخل يتم الحصول عليه في شكل عملة مشفرة، بما في ذلك الراتب. يتم فرض هذه الضريبة بغض النظر عن شريحة ضريبة الدخل الإجمالية للفرد.

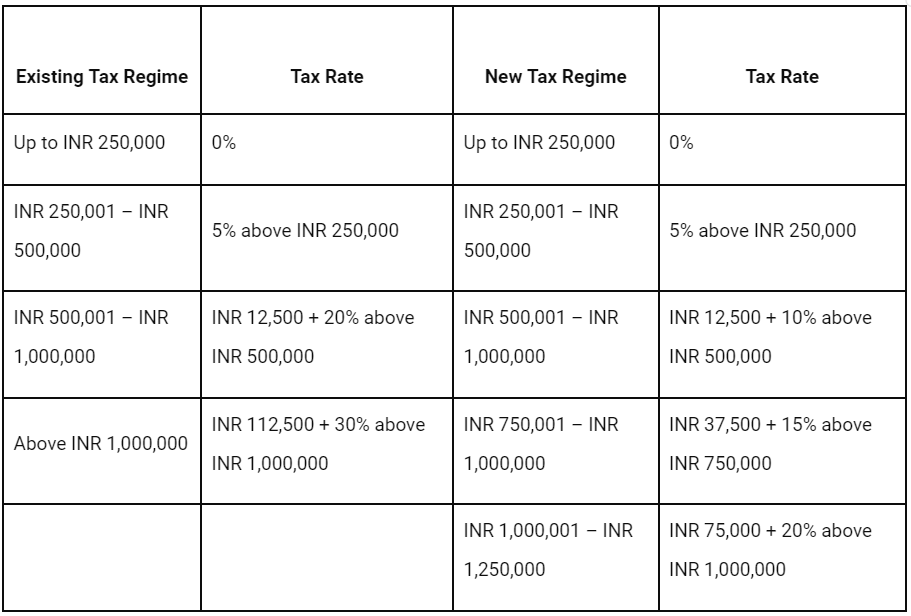

معدلات ضريبة الدخل الفردي للسنة المالية 2022-2023 (AY 2023-24):

ملحوظة: تنطبق هذه المعدلات على دافعي الضرائب الأفراد الذين تقل أعمارهم عن 60 عامًا. لا يشمل معدل ضريبة العملات المشفرة بنسبة 30% الرسوم الإضافية المطبقة وضريبة القيمة المضافة بنسبة 4%. قد يكون دافعو الضرائب الذين يصل دخلهم إلى 500000 روبية هندية مؤهلين للحصول على خصم بموجب المادة 87A يصل إلى 12500 روبية هندية.

حساب الضريبة على العملات المشفرة كرواتب:

عندما يتم استلام العملة المشفرة كجزء من حزمة الراتب، يتم فرض ضريبة ثابتة عليها بنسبة 30٪، بغض النظر عن مصادر الدخل الأخرى للفرد أو شريحة ضريبة الدخل المعمول بها. تُضاف هذه الضرائب إلى معدلات ضريبة الدخل القياسية ويتم حسابها على أساس القيمة السوقية العادلة للعملة المشفرة في وقت استلامها.

السيناريو المثال:

إذا كسب الفرد مبلغ 500000 روبية هندية بالعملة المشفرة كجزء من راتبه، فسوف يكون مدينًا بضريبة بنسبة 30٪ على هذا المبلغ، وهو ما يعادل 150000 روبية هندية بالإضافة إلى الرسوم الإضافية المطبقة والضريبة. وهذا منفصل عن حساب الضريبة على مصادر دخلهم الأخرى.

اعتبارات إضافية:

- TDS على معاملات العملات المشفرة: اعتبارًا من 1 يوليو 2022، سيتم تطبيق خصم ضريبة بنسبة 1% عند المصدر (TDS) على معاملات العملات المشفرة التي تتجاوز حدودًا معينة. يجب إدارة هذه المواد الصلبة الذائبة وتقديمها من قبل الفرد، خاصة بالنسبة للمعاملات في البورصات الأجنبية أو منصات P2P.

- عدم مقاصة الخسارة: لا يمكن تعويض الخسائر الناجمة عن نوع واحد من معاملات العملة المشفرة مقابل مكاسب من نوع آخر، ولا مقابل أي نوع آخر من الدخل. يجب الإبلاغ عن كل معاملة بشكل منفصل للأغراض الضريبية.

ويضمن هذا النهج الشامل أن جميع الدخل من العملات المشفرة، بما في ذلك الرواتب، يخضع للضريبة بشكل مناسب، بما يتماشى مع الإطار التنظيمي الأوسع للأصول الرقمية في الهند.

الضرائب على عمليات إسقاط العملات المشفرة

في عالم العملات المشفرة، تشبه عمليات الإسقاط الجوي عينات المنتجات التي تقدمها العلامات التجارية لجمع التعليقات أو تعزيز رؤية المنتج. بالنسبة للعملات المشفرة والرموز غير القابلة للاستبدال، تعمل عمليات الإسقاط الجوي كوسيلة لتوزيع الرموز الجديدة مباشرة على محافظ المستخدمين، وعادة ما تكون مجانية، لزيادة الوعي والتداول خلال مراحل الإطلاق الأولية.

المعالجة الضريبية للإسقاط الجوي:

- عند الاستلام، تعتبر القيمة السوقية العادلة للعملة المشفرة أو الرمز المميز الذي تم إسقاطه دخلاً خاضعًا للضريبة ضمن فئة "الدخل الآخر"، وفقًا للقاعدة 11UA. يعتمد ذلك على القيمة السوقية للرموز المميزة في يوم استلامها، إما في البورصة أو البورصة اللامركزية (DEX).

- إذا قرر المستلم الاحتفاظ بالرموز أو بيعها أو تبادلها أو إنفاقها، فإن أي أرباح يتم تحقيقها من هذه المعاملات تخضع لمعدل ضريبة بنسبة 30٪. تنطبق هذه الضريبة على الفرق بين القيمة السوقية في وقت الإنزال الجوي والسعر في وقت المعاملة اللاحقة.

مثال لحساب الضريبة:

على سبيل المثال، إذا تلقيت 100 رمز XYZ في 6 فبراير 2023، وكانت قيمة كل رمز مميز في وقت الاستلام 10 روبية هندية، فسيكون إجمالي الدخل الخاضع للضريبة 1000 روبية هندية. إذا زادت قيمة هذه الرموز وتم بيعها أو تبادلها لاحقًا، فسيتم أيضًا فرض ضريبة على الربح المكتسب من تلك المعاملة بنفس معدل 30٪.

اعتبارات إضافية:

- يتم احتساب الضريبة على عمليات الإنزال الجوي في وقت الاستحواذ، وأي زيادة لاحقة في القيمة تخضع للضريبة كأرباح رأسمالية عند نقل الرموز.

- لا توجد أي آثار ضريبية لمجرد الاحتفاظ بالرموز المميزة التي يتم إسقاطها جواً حتى يتم بيعها أو تبادلها.

ويضمن هذا الإطار فرض ضرائب مناسبة على جميع أشكال الدخل من الأصول الرقمية الافتراضية، بما في ذلك عمليات الإنزال الجوي، مما يعكس الهدف الأوسع المتمثل في دمج معاملات العملات المشفرة داخل النظام الضريبي الهندي.

الآثار الضريبية لتعدين العملات المشفرة في الهند

يتضمن تعدين العملات المشفرة دعم معاملات البيتكوين وشبكة البلوكشين من خلال أجهزة كمبيوتر قوية، وهي عملية محورية لسلامة عمليات البلوكشين. يلعب المشاركون في هذا النشاط، المعروفون باسم عمال المناجم، دورًا حاسمًا في معالجة المعاملات والحفاظ على blockchain.

المعالجة الضريبية لأنشطة التعدين:

- في حين أن عملية التعدين نفسها لا تخضع للضرائب المباشرة، إلا أنه يجب الإبلاغ عن أي عملة مشفرة يتم الحصول عليها من خلال التعدين كدخل تجاري خاضع للضريبة.

- يتم فرض ضريبة ثابتة على القائمين بالتعدين بنسبة 30% على الدخل المشتق من العملات المشفرة المستخرجة، مثل عندما يبيعون أو يتبادلون أو ينفقون العملات الرمزية التي قاموا بتعدينها.

- من المهم ملاحظة أن أساس التكلفة لأي عملات مشفرة يتم الحصول عليها من خلال التعدين يعتبر "صفرًا". ولذلك، فإن المبلغ الكامل المستلم من بيع هذه العملات المشفرة الملغومة يخضع للضريبة.

- لا يمكن خصم النفقات المتكبدة أثناء أنشطة التعدين، مثل تكاليف الكهرباء أو البنية التحتية، من الدخل الخاضع للضريبة.

السيناريو المثال:

إذا باع عامل التعدين 0.25 بيتكوين تم تعدينها وقيمتها 19000 روبية هندية في وقت الاستلام، فإن المبلغ الكامل من البيع يخضع لضريبة بنسبة 30٪، يتم حسابها على أساس القيمة السوقية في وقت استلامها.

إرشادات إضافية:

- تشكل القيمة السوقية للعملات المشفرة المستخرجة في وقت استلامها (إما في البورصة أو البورصة اللامركزية) الأساس لحساب الضريبة المستحقة، على النحو المحدد في القاعدة 11UA.

- يعد البقاء على اطلاع بأحدث قوانين الضرائب وضمان الامتثال أمرًا بالغ الأهمية بالنسبة لعمال المناجم لتجنب العقوبات المحتملة.

تم تصميم هذا الإطار الضريبي لضمان أن جميع الفوائد المالية المستمدة من تعدين العملات المشفرة تخضع للضريبة بشكل مناسب بموجب القانون الهندي، بما يتماشى مع الهدف الأوسع المتمثل في تنظيم سوق العملات المشفرة مع الاعتراف بالمساهمات التكنولوجية والاقتصادية للقائمين بالتعدين.

الآثار الضريبية على هدايا العملات المشفرة في الهند

في الهند، يقع تلقي هدايا العملات المشفرة ضمن إرشادات ضريبية محددة على النحو المبين في اللوائح المالية الأخيرة. يتم تصنيف العملات المشفرة، إلى جانب الرموز المميزة الأخرى غير القابلة للاستبدال (NFTs)، على أنها أصول رقمية افتراضية (VDAs) وتعتبر أصولًا منقولة بموجب قانون ضريبة الدخل.

المعاملة الضريبية لهدايا العملات المشفرة:

- أي عملة مشفرة يتم تلقيها كهدية تزيد قيمتها عن 50000 روبية هندية من فرد من خارج العائلة تخضع للضريبة. يكون المستلم مسؤولاً عن دفع ضريبة الدخل على القيمة السوقية للأصول المشفرة المستلمة.

- الهدايا من أفراد الأسرة، أو تلك التي يتم تلقيها خلال المناسبات الخاصة مثل الميراث أو الزواج أو كجزء من الوصية، معفاة من الضريبة.

- بالنسبة لهدايا العملات المشفرة الأخرى غير المعفاة بسبب العلاقة أو المناسبة، يتم فرض ضريبة الدخل بمعدل ثابت قدره 30%، بالإضافة إلى الرسوم الإضافية المطبقة والضريبة.

السيناريو المثال:

إذا تلقى شخص ما إيثريوم (ETH) بقيمة 5000 روبية هندية كهدية من صديق في 5 يوليو، فسيتم إضافة هذا المبلغ إلى دخله السنوي الخاضع للضريبة ضمن فئة "دخل المصدر الآخر". سيتم بعد ذلك تطبيق معدل ضريبة بنسبة 30٪ على مبلغ 5000 روبية هندية، مما يؤدي إلى فرض ضريبة على إجمالي الدخل السنوي للمستلم.

اعتبارات إضافية:

- من المهم توثيق أي أصول مشفرة يتم استلامها كهدايا للأغراض الضريبية والإبلاغ عنها.

- إن فهم قيمة الهدية وقت استلامها أمر بالغ الأهمية، لأن هذا يحدد الالتزام الضريبي.

تضمن هذه اللوائح الشفافية والامتثال للالتزامات الضريبية المتعلقة بنقل واستلام العملات المشفرة كهدايا، مما يعكس الهدف الأوسع المتمثل في تنظيم سوق العملات المشفرة داخل الهند.

كيفية الكشف عن العملة المشفرة من خلال إقرار ضريبة الدخل

لتقديم الضرائب الخاصة بك بشكل صحيح، من الضروري الإبلاغ بدقة عن أي أرباح مستمدة من معاملات العملة المشفرة. يمكن تصنيف هذه الأرباح إما على أنها دخل تجاري أو مكاسب رأسمالية، اعتمادًا على تكرار أنشطة التداول الخاصة بك وطبيعة المعاملات. وينصح خبراء الضرائب والاستشارات بضرورة الإعلان عن هذا الدخل في "جدول VDA" الخاص بنماذج ITR-2 أو ITR-3. من المهم ملاحظة أن نماذج ITR-1 أو ITR-4 ليست مناسبة للإبلاغ عن هذه الأنواع من الدخل.

بالنسبة لدافعي الضرائب المشاركين في معاملات العملات المشفرة، فإن فهم الفروق بين دخل الأعمال ومكاسب رأس المال أمر بالغ الأهمية. قد ينشأ دخل الأعمال من التداول عالي التردد أو غيرها من الأنشطة التجارية المنتظمة المتعلقة بالعملات المشفرة، في حين أن مكاسب رأس المال تنتج عادة من البيع العرضي للأصول المحتفظ بها لأغراض الاستثمار.

بالإضافة إلى ذلك، يعد ضمان توثيق جميع المعاملات بدقة أمرًا أساسيًا لتوفير تقارير ضريبية دقيقة ومتوافقة، مما يساعد في المعالجة السلسة لإقراراتك الضريبية.

هل يمكنك تجنب ضريبة العملات المشفرة بنسبة 30% في الهند؟

لا توجد طريقة قانونية للتحايل على ضريبة 30٪ على معاملات العملة المشفرة في الهند. العقوبات المفروضة على التهرب الضريبي فيما يتعلق بالعملات المشفرة شديدة وتتناسب مع خطورة المخالفة. إليك ما تحتاج إلى معرفته حول العقوبات المعنية:

- عدم الإبلاغ أو الإبلاغ الخاطئ عن الدخل: إذا قمت بالإبلاغ عن دخلك المرتبط بالعملات المشفرة أو الإبلاغ عنه بشكل خاطئ، فقد تواجه عقوبة تتراوح من 50٪ إلى 200٪ من الضريبة التي تم التهرب منها. قد تؤدي الحالات الأكثر خطورة أيضًا إلى السجن لمدة تصل إلى 7 سنوات.

- التأخر في تقديم إقرار ضريبة الدخل: عدم تقديم إقرار ضريبة الدخل الخاص بك خلال الموعد النهائي المحدد يمكن أن يؤدي إلى عقوبات مختلفة. وتشمل هذه رسوم فائدة بنسبة 1٪ شهريًا على الضريبة غير المدفوعة ورسوم الإيداع المتأخر بين 1000 روبية هندية و5000 روبية هندية. قد يؤدي التأخير الشديد أيضًا إلى عقوبة السجن لمدة تصل إلى 7 سنوات.

- عدم الامتثال لالتزامات الضريبة المخصومة من المصدر (TDS): يمكن أن يؤدي عدم خصم أو إيداع TDS المطلوبة لدى السلطات إلى فرض رسوم فائدة وغرامات كبيرة لعدم الامتثال.

- الفشل في تقديم إقرار TDS: قد يؤدي عدم تقديم إقرار TDS في الوقت المحدد إلى فرض رسوم تأخير يومية قدرها 200 روبية هندية.

وللتغلب على هذه اللوائح الصارمة، من المهم التقيد الصارم بالالتزامات الضريبية. سيساعدك إعداد التقارير الدقيقة وفي الوقت المناسب، إلى جانب الامتثال الدقيق لمتطلبات TDS، على إدارة شؤون الضرائب على العملات المشفرة بشكل قانوني ومسؤول، وتجنب العقوبات المحتملة.

تحديثات مجموعة العشرين بشأن لوائح العملات المشفرة

خلال رئاستها لمجموعة العشرين، أعطت الحكومة الهندية الأولوية للمناقشات حول تنظيم الأصول الرقمية الافتراضية (VDAs)، مع إعلان مهم من رئيس الوزراء ناريندرا مودي في اجتماع مجموعة العشرين يسلط الضوء على التزام البلاد بصياغة لوائح العملات المشفرة العالمية.

وتضمنت التطورات الرئيسية من الاجتماع التقدم في إطار إعداد التقارير عن الأصول المشفرة (CARF) والتعديلات على معيار إعداد التقارير المشترك (CRS). وشدد قادة الدول المشاركة على الحاجة إلى الشفافية وتنسيق الجهود الدولية في إدارة الأصول المشفرة. وكلفوا المنتدى العالمي المعني بالشفافية وتبادل المعلومات للأغراض الضريبية بتحديد جدول زمني مناسب لبدء التبادلات بين الولايات القضائية ذات الصلة.

كان أحد الجوانب المحورية للمناقشات هو الإجماع على أنه لا ينبغي الاعتراف بالعملات المشفرة كعملة قانونية. بالإضافة إلى ذلك، أقر القادة بأن فرض حظر على هذه الأصول الرقمية قد يؤدي إلى نتائج عكسية ويصعب تنفيذه.

أكد رئيس الوزراء مودي على الإمكانات التحويلية للأصول المشفرة في إعادة تعريف الهياكل المجتمعية والتأثير على الاستقرار النقدي والمالي. ودعا إلى إنشاء معايير عالمية لتنظيم القطاع المزدهر والإشراف عليه بشكل فعال، مع الاعتراف بأهمية اتباع نهج عالمي منسق لمعالجة التعقيدات التي تسببها العملات المشفرة.

ماذا يجب أن يفعل المستثمرون؟

في ضوء التشريع الهندي المتطور بشأن الأصول الرقمية الافتراضية (VDAs)، يجب على المستثمرين والتجار التعامل مع تعقيدات النظام الضريبي الجديد بعناية. وبما أنه من المرجح أن يتم تنقيح اللوائح، فإن البقاء على اطلاع والتشاور مع المتخصصين في الضرائب أمر ضروري قبل الانخراط في معاملات VDA.

التوصيات الرئيسية لمستثمري VDA:

- ابق على اطلاع: قم بتحديث نفسك باستمرار بأحدث التغييرات التنظيمية والتوجيهات الحكومية فيما يتعلق بـ VDAs، بما في ذلك العملات المشفرة والرموز غير القابلة للاستبدال (NFTs).

- استشر مستشاري الضرائب: قبل البدء في الاستثمارات أو الصفقات، استشر مستشار الضرائب لفهم آثار قوانين الضرائب الحالية على معاملاتك.

- الاستفادة من البورصات المعترف بها: يوصى بالتداول في البورصات أو الأسواق المعترف بها عبر المعاملات خارج السوق للمساعدة في تحديد القيمة السوقية العادلة لـ VDAs، مما يضمن الامتثال في غياب التوجيه الحكومي الواضح.

- تتبع النفقات والخسائر: كن على علم بأن الخسائر من أحد VDA لا يمكن مقاصتها مقابل مكاسب من أخرى، والنفقات المتعلقة باقتناء أو إنشاء VDAs (مثل تكاليف التعدين أو سك العملة) ليست قابلة للخصم من المكاسب الخاضعة للضريبة.

- الامتثال التنظيمي: ضمان الالتزام بجميع الالتزامات الضريبية، بما في ذلك تقديم الإقرارات الضريبية في الوقت المناسب والامتثال لمتطلبات TDS، لتجنب العقوبات.

خاتمة

يتطلب التنقل في مشهد الضرائب على العملات المشفرة في الهند اتباع نهج استباقي للامتثال التنظيمي. ومن خلال فهم معدلات الضرائب ومتطلبات إعداد التقارير والعقوبات المحتملة، وباستخدام الأدوات والموارد من منصات مثل CoinDCX لتبسيط العمليات، يمكن للمستثمرين الحفاظ على الشفافية والشرعية في معاملاتهم بالعملات المشفرة. تعد مواكبة التغييرات في قوانين الضرائب أمرًا بالغ الأهمية لضمان راحة البال وتجنب المخاطر القانونية في العالم الديناميكي للأصول الرقمية الافتراضية.