Como as criptomoedas são tributadas na Índia em 2024

A criptomoeda, uma forma de moeda digital, é projetada para a compra de bens e serviços, semelhantes às moedas tradicionais. Opera independentemente de autoridades centralizadas, como bancos e instituições financeiras, o que tem sido fonte de controvérsia desde o seu início. Atualmente, o espaço global de moeda digital comercializa mais de 1.500 tipos de criptomoedas, incluindo Bitcoin, Ethereum, Litecoin, Dogecoin, Ripple e Matic, com investimentos significativos sendo investidos em suas negociações.

Na Índia, as criptomoedas e os tokens não fungíveis ( NFTs ) permanecem não regulamentados. Uma tentativa do Reserve Bank of India (RBI) de proibir as criptomoedas em 2018 foi anulada pelo Supremo Tribunal, deixando o seu estatuto jurídico numa área cinzenta – nem totalmente legal nem explicitamente ilegal. Da mesma forma, os NFTs não enfrentaram tanto escrutínio regulatório, mas partilham este estatuto jurídico incerto. Embora tenha havido discussões sobre um projeto de lei abrangente sobre criptomoedas, o governo indiano ainda não tornou pública essa legislação e sua abordagem regulatória para criptomoedas e NFTs permanece obscura.

Nesse ínterim, o governo implementou um regime tributário específico para ativos digitais virtuais (VDAs), como criptomoedas e NFTs. Este regime impõe um imposto de 30% mais uma sobretaxa de 4% sobre os ganhos derivados da negociação, troca ou venda destes activos, quer sejam tratados como rendimentos empresariais ou ganhos de capital. No entanto, esta tributação não se estende a vouchers ou cartões-presente. Apesar destas medidas, o quadro jurídico mais amplo para criptomoedas e NFTs na Índia continua a ser ambíguo, afetando a forma como estes ativos digitais são vistos e utilizados no país.

As criptomoedas são tributadas na Índia?

Sim, as criptomoedas são tributadas na Índia. A tributação dos que são classificados como “Ativos Digitais Virtuais” (VDAs) foi oficialmente estabelecida no Orçamento da União para 2022, introduzido pela Ministra das Finanças, Nirmala Sitharaman. Esta categoria abrange todas as criptomoedas como Bitcoin e Ethereum, bem como outros formatos digitais, como Tokens Não Fungíveis (NFTs). Esta atualização legislativa marcou uma mudança significativa, reconhecendo oficialmente estes ativos no sistema financeiro da Índia.

Os lucros provenientes de transações que envolvem estes ativos digitais estão sujeitos a tributação, indicando a posição do governo na regulação e integração da criptomoeda no quadro económico mais amplo. A medida visa dar clareza e estrutura ao mercado de criptografia, garantindo que todas as transações sejam contabilizadas dentro do regime tributário do país. Este guia tem como objetivo navegar pelas complexidades dos impostos criptográficos na Índia após essas mudanças regulatórias.

Compreendendo os ativos digitais virtuais: são moedas ou ativos?

No contexto da legislação tributária indiana, as criptomoedas e os tokens não fungíveis (NFTs) se enquadram na categoria de “Ativos Digitais Virtuais” (VDAs), conforme definido pela Seção 2 (47A) da Lei do Imposto de Renda. Esta definição é bastante abrangente, abrangendo qualquer informação, código, número ou símbolo derivado através de meios criptográficos, que não seja reconhecido como moeda indiana ou estrangeira. Essencialmente, isso abrange todos os tipos de ativos criptográficos, incluindo NFTs, tokens e criptomoedas, mas exclui explicitamente os ativos digitais tradicionais, como cartões-presente ou passes.

Ativos Digitais Virtuais são definidos como representações digitais que carecem de forma física ou tangível. Em termos mais simples, esta categoria inclui criptomoedas, aplicações financeiras descentralizadas (DeFi) e NFTs, mas exclui notavelmente ouro digital, moedas digitais do banco central ( CBDCs ) e ativos digitais tradicionais semelhantes. O foco principal desta classificação é facilitar a tributação de criptomoedas e ativos digitais relacionados, marcando um passo significativo no cenário regulatório que busca abordar a natureza evolutiva dos instrumentos financeiros digitais.

Como funciona a tributação da criptografia na Índia

Na Índia, criptomoedas e tokens não fungíveis (NFTs) são definidos como “Ativos Digitais Virtuais” (VDAs) de acordo com a Lei do Imposto de Renda, significativamente esclarecida durante a sessão do Orçamento 2022. Esta definição abrangente inclui qualquer tipo de dado, código, número ou símbolo não reconhecido como moeda indiana ou estrangeira, mas criado por meios criptográficos ou de outra forma. Esta ampla categoria abrange todas as criptomoedas, tokens e NFTs, mas exclui explicitamente os ativos digitais tradicionais, como cartões-presente ou passes.

As implicações fiscais para as transações que envolvem estes ativos digitais são específicas:

- Os rendimentos provenientes da transferência de VDAs são tributados a uma taxa fixa de 30%, com uma taxa adicional de 4% para saúde e educação.

- A única despesa dedutível permitida no cálculo do lucro tributável dos VDAs é o custo de aquisição.

- As perdas decorrentes da transferência de um tipo de VDA não podem ser compensadas com ganhos de outro, nem com qualquer outro tipo de rendimento.

- A doação de VDAs faz com que o destinatário seja responsável por impostos sobre o valor de mercado do presente.

A partir de 1º de julho de 2022, um imposto deduzido na fonte (TDS) de 1% se aplica a qualquer transação VDA que exceda limites monetários específicos dentro de um ano fiscal, conforme especificado na Seção 194S. Além disso, de acordo com a Seção 206AB, os indivíduos que não apresentaram suas declarações de imposto de renda nos últimos dois anos e têm uma dedução de TDS totalizando INR 50.000 ou mais em cada ano enfrentarão uma taxa de TDS mais alta de 5% em transações relacionadas a criptomoedas.

Apesar do quadro regulamentar para a tributação, o estatuto jurídico mais amplo das criptomoedas e dos NFT permanece um tanto ambíguo na Índia. O governo ainda não esclareceu totalmente quais tipos de NFTs ou ativos digitais adicionais serão oficialmente notificados na categoria VDA para fins fiscais, deixando algum espaço para interpretação e potencial regulamentação futura. Esta incerteza contínua sugere que as partes interessadas devem permanecer cautelosas e atualizadas relativamente a quaisquer alterações legislativas.

Implicações fiscais para transações de criptomoeda na Índia

Na Índia, as transações de criptomoeda estão sujeitas a uma alíquota de imposto de 30%. Isto abrange uma ampla gama de atividades, incluindo o uso de criptomoedas para comprar bens ou serviços, a troca de uma criptomoeda por outra, a negociação de criptomoedas com moeda fiduciária, como a Rúpia Indiana (INR), o recebimento de criptomoedas como pagamento por serviços, como presente ou como parte das operações de mineração. Além disso, ganhar criptomoeda por meio de apostas ou como salário e receber airdrops são eventos tributáveis.

As obrigações fiscais específicas ao abrigo da Lei do Imposto sobre o Rendimento são as seguintes:

- Se uma pessoa adquirir um Ativo Digital Virtual (VDA) sem contraprestação e o valor justo de mercado do ativo exceder INR 50.000, o valor total de mercado será tributável nas mãos do destinatário de acordo com a alíquota de imposto de renda aplicável.

- Se um VDA for recebido por uma contraprestação inferior ao seu valor justo de mercado, e o valor justo de mercado exceder a contraprestação paga em mais de INR 50.000, a diferença será tributável como renda à alíquota de imposto aplicável do destinatário.

- Os rendimentos provenientes da transmissão de uma VDA, deduzidos do custo de aquisição, também são tributados à taxa de 30%. Além disso, há uma taxa de equalização de 2% aplicada às transações envolvendo entidades não residentes proprietárias da blockchain onde os NFTs são negociados.

Estes regulamentos refletem a abordagem do governo indiano para integrar as transações de criptomoeda nos sistemas financeiros e fiscais existentes, garantindo que os ganhos provenientes destes ativos digitais contribuem para a economia nacional, proporcionando ao mesmo tempo um quadro jurídico para a sua tributação.

Como calcular impostos sobre criptografia na Índia

Na Índia, todas as transações de criptomoeda estão sujeitas a uma taxa de imposto uniforme de 30%, independentemente de envolverem transações de criptografia para criptografia, trocas de criptografia para moeda fiduciária ou uso para compra de bens ou serviços. Esta taxa se aplica igualmente a investidores de varejo, comerciantes e qualquer entidade envolvida na transferência de ativos criptográficos. É importante ressaltar que a taxa de imposto é consistente entre os ganhos de curto e longo prazo, sem qualquer distinção.

Pontos-chave sobre compensação de perdas e cálculos de impostos:

- As perdas com a venda ou transferência de Ativos Digitais Virtuais (VDAs) não podem ser compensadas com ganhos de outros tipos de receitas ou mesmo de VDAs diferentes no mesmo exercício financeiro.

- O imposto incide sobre os ganhos líquidos realizados nestas transações, calculado como a diferença entre o preço de venda e o preço de custo.

- O tratamento fiscal específico também se estende ao recebimento de criptomoedas como presentes com valor superior a INR 50.000, onde o valor total de mercado passa a ser tributável nas mãos do destinatário.

Cenários de exemplo:

- Se você investiu INR 100.000 em uma criptomoeda e a vendeu posteriormente por INR 150.000, o ganho tributável seria de INR 50.000, resultando em uma obrigação fiscal de INR 15.000, mais sobretaxa e taxa aplicáveis.

- Em um cenário em que você compra Bitcoin por INR 5 lakh e o vende por INR 6 lakh, e simultaneamente vende Ethereum comprado por INR 2 lakh a INR 1,5 lakh, o lucro líquido tributável seria de INR 1 lakh, atraindo um imposto de INR 30.000.

Dedução fiscal na fonte (TDS) em transações criptográficas:

- A partir de 1º de julho de 2022, um TDS de 1% se aplica a todas as transações criptográficas, incluindo compras e vendas. Este TDS é deduzido no momento da transação e é aplicável quer a transação seja realizada através de uma bolsa indiana ou envolva negociações P2P.

- É essencial que os indivíduos gerenciem e arquivem TDS, especialmente em cenários P2P ou cambiais, para garantir o cumprimento das obrigações fiscais.

Esta estrutura garante que todas as transações de criptomoeda sejam tributadas no momento da transferência, proporcionando clareza aos investidores sobre as suas obrigações fiscais. O sistema tributário indiano exige um acompanhamento cuidadoso de todas essas transações para atender com precisão aos requisitos de conformidade.

Como o imposto criptográfico de 30% será aplicado à criptografia como salário?

Na Índia, o imposto de 30% sobre transações de criptomoeda também se aplica a qualquer rendimento obtido na forma de criptomoeda, incluindo salário. Este imposto é cobrado independentemente da taxa geral de imposto de renda do indivíduo.

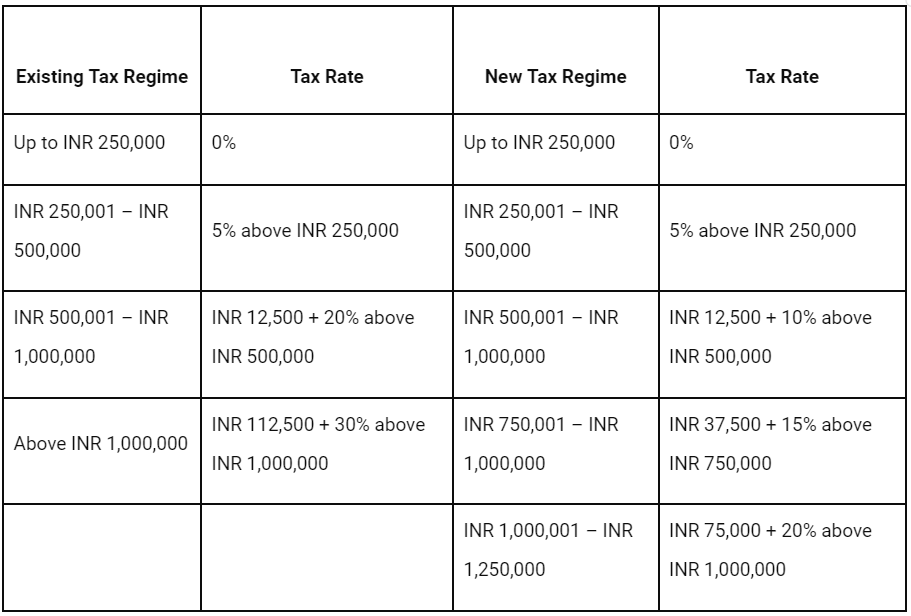

Taxas de imposto de renda individual para o ano fiscal de 2022-23 (AY 2023-24):

Nota: Estas taxas aplicam-se a contribuintes individuais com menos de 60 anos de idade. A taxa de imposto criptográfico de 30% não inclui sobretaxa aplicável e taxa de 4%. Os contribuintes com renda de até INR 500.000 podem ter direito a um desconto de até INR 12.500 nos termos da Seção 87A.

Cálculo de impostos sobre criptografia como salário:

Quando a criptomoeda é recebida como parte de um pacote salarial, ela é tributada a uma alíquota fixa de 30%, independentemente das outras fontes de renda do indivíduo ou da tabela de imposto de renda aplicável. Esta tributação é adicional às taxas normais de imposto de renda e é calculada com base no valor justo de mercado da criptomoeda no momento em que é recebida.

Cenário de exemplo:

Se um indivíduo ganhar INR 500.000 em criptomoeda como parte de seu salário, ele deverá pagar 30% de imposto sobre esse valor, o que equivale a INR 150.000 mais sobretaxas e taxas aplicáveis. Isto é separado do cálculo do imposto sobre suas outras fontes de renda.

Considerações adicionais:

- TDS em transações criptográficas: a partir de 1º de julho de 2022, um imposto deduzido na fonte (TDS) de 1% será aplicável em transações criptográficas que excedam determinados limites. Este TDS deve ser gerenciado e arquivado pelo indivíduo, especialmente para transações em bolsas estrangeiras ou plataformas P2P.

- Sem compensação de perdas: As perdas de um tipo de transação de criptomoeda não podem ser compensadas com ganhos de outro, nem com qualquer outro tipo de receita. Cada transação deve ser relatada separadamente para fins fiscais.

Esta abordagem abrangente garante que todos os rendimentos provenientes de criptomoedas, incluindo salários, sejam adequadamente tributados, alinhando-se com o quadro regulamentar mais amplo para ativos digitais na Índia.

Impostos sobre Crypto Airdrops

No mundo das criptomoedas, os airdrops são semelhantes às amostras de produtos doadas pelas marcas para coletar feedback ou aumentar a visibilidade do produto. Para criptomoedas e NFTs, os airdrops servem como um método para distribuir novos tokens diretamente nas carteiras dos usuários, normalmente de forma gratuita, para aumentar o reconhecimento e a circulação durante as fases iniciais de lançamento.

Tratamento Fiscal de Airdrops:

- Após o recebimento, o valor justo de mercado da criptomoeda ou token lançado no ar é considerado lucro tributável na categoria “outras receitas”, conforme a Regra 11UA. Isso se baseia no valor de mercado dos tokens no dia em que são recebidos, seja em bolsa ou em bolsa descentralizada (DEX).

- Se o destinatário decidir manter, vender, trocar ou gastar os tokens, quaisquer lucros obtidos com essas transações estarão sujeitos a uma taxa de imposto de 30%. Este imposto aplica-se à diferença entre o valor de mercado no momento do lançamento aéreo e o preço no momento da transação subsequente.

Exemplo de cálculo de imposto:

Por exemplo, se você recebeu 100 tokens XYZ em 6 de fevereiro de 2023, e o valor de cada token no momento do recebimento era INR 10, o lucro tributável total seria INR 1.000. Se esses tokens aumentarem de valor e forem posteriormente vendidos ou trocados, o lucro obtido com essa transação também será tributado à mesma alíquota de 30%.

Considerações adicionais:

- O imposto sobre airdrops é calculado no momento da aquisição, e qualquer aumento subsequente no valor é tributado como ganhos de capital quando os tokens são transferidos.

- Não há implicação fiscal em simplesmente reter os tokens lançados no ar até que sejam vendidos ou trocados.

Este quadro garante que todas as formas de rendimento provenientes de ativos digitais virtuais, incluindo lançamentos aéreos, sejam tributadas de forma adequada, refletindo o objetivo mais amplo de integração das transações de criptomoedas no regime fiscal indiano.

Implicações fiscais da mineração de criptomoedas na Índia

A mineração de criptomoedas envolve o suporte a transações Bitcoin e à rede blockchain por meio de computadores poderosos, um processo que é fundamental para a integridade das operações blockchain. Os participantes desta atividade, conhecidos como mineradores, desempenham um papel crucial no processamento de transações e na manutenção do blockchain.

Tratamento Tributário para Atividades Minerárias:

- Embora o ato de mineração em si não esteja sujeito a tributação direta, qualquer criptomoeda obtida através da mineração deve ser declarada como rendimento comercial tributável.

- Os mineiros são tributados a uma taxa fixa de 30% sobre o rendimento derivado das criptomoedas extraídas, como quando vendem, trocam ou gastam os tokens que extraíram.

- É importante notar que a base de custo para quaisquer criptomoedas adquiridas através da mineração é considerada “zero”. Portanto, o valor total recebido pela venda dessas criptomoedas extraídas é tributável.

- As despesas incorridas durante as atividades mineiras, tais como custos de eletricidade ou infraestruturas, não podem ser deduzidas do lucro tributável.

Cenário de exemplo:

Se um minerador vender 0,25 BTC que foi extraído e avaliado em INR 19.000 no momento do recebimento, todo o valor da venda estará sujeito a um imposto de 30%, calculado com base no valor de mercado no momento do recebimento.

Diretrizes Adicionais:

- O valor de mercado das criptomoedas extraídas no momento em que são recebidas (seja numa bolsa ou numa bolsa descentralizada) constitui a base para o cálculo do imposto a pagar, conforme especificado na Regra 11UA.

- Manter-se informado sobre as leis fiscais mais recentes e garantir o cumprimento é crucial para que os mineradores evitem possíveis penalidades.

Este quadro fiscal foi concebido para garantir que todos os benefícios financeiros derivados da mineração de criptomoedas sejam adequadamente tributados ao abrigo da legislação indiana, alinhando-se com o objetivo mais amplo de regular o mercado de criptomoedas, reconhecendo ao mesmo tempo as contribuições tecnológicas e económicas dos mineiros.

Implicações fiscais sobre presentes de criptomoeda na Índia

Na Índia, o recebimento de presentes em criptomoedas está sujeito a diretrizes fiscais específicas, conforme descrito nas regulamentações financeiras recentes. As criptomoedas, juntamente com outros tokens não fungíveis (NFTs), são classificadas como Ativos Digitais Virtuais (VDAs) e são consideradas ativos móveis de acordo com a Lei do Imposto de Renda.

Tratamento tributário para presentes em criptomoedas:

- Qualquer criptomoeda recebida como presente com valor superior a INR 50.000 de um membro que não seja da família é tributável. O destinatário é responsável pelo pagamento do imposto de renda sobre o valor de mercado dos criptoativos recebidos.

- Presentes de familiares ou recebidos em ocasiões especiais, como herança, casamento ou como parte de testamento, estão isentos de impostos.

- Para outras doações criptográficas não isentas por relacionamento ou ocasião, o imposto de renda incide a uma alíquota fixa de 30%, acrescida da sobretaxa e taxa aplicáveis.

Cenário de exemplo:

Se uma pessoa receber Ethereum (ETH) no valor de INR 5.000 como presente de um amigo em 5 de julho, esse valor será adicionado ao seu rendimento tributável anual na categoria “Outras fontes de rendimento”. Uma taxa de imposto de 30% seria então aplicada aos INR 5.000, levando a uma implicação fiscal baseada na renda anual total do destinatário.

Considerações adicionais:

- É importante documentar e relatar quaisquer ativos criptográficos recebidos como presentes para fins fiscais.

- Compreender o valor do presente no momento do recebimento é fundamental, pois determina a obrigação tributária.

Estes regulamentos garantem a transparência e o cumprimento das obrigações fiscais relacionadas com a transferência e recepção de criptomoedas como presentes, refletindo o objetivo mais amplo de regular o mercado de criptomoedas na Índia.

Como divulgar a Criptomoeda pela Declaração de Imposto de Renda

Para declarar corretamente seus impostos, é essencial relatar com precisão quaisquer lucros derivados de transações com criptomoedas. Esses ganhos podem ser categorizados como rendimentos comerciais ou ganhos de capital, dependendo da frequência de suas atividades comerciais e da natureza das transações. Especialistas tributários e consultores orientam que tais rendimentos sejam declarados no 'Cronograma VDA' dos formulários ITR-2 ou ITR-3. É importante ressaltar que os formulários ITR-1 ou ITR-4 não são adequados para reportar esses tipos de rendimentos.

Para os contribuintes envolvidos em transações de criptomoedas, é crucial compreender as distinções entre rendimentos comerciais e ganhos de capital. Os rendimentos empresariais podem surgir de negociações de alta frequência ou de outras atividades comerciais regulares relacionadas com criptomoedas, enquanto os ganhos de capital resultam normalmente da venda ocasional de ativos detidos para fins de investimento.

Além disso, garantir que todas as transações sejam meticulosamente documentadas é fundamental para fornecer relatórios fiscais precisos e em conformidade, auxiliando no processamento tranquilo de suas declarações fiscais.

Você pode evitar o imposto criptográfico de 30% na Índia?

Não existe nenhum método legal para contornar o imposto de 30% sobre transações de criptomoedas na Índia. As penalidades por evasão fiscal relativas às criptomoedas são severas e proporcionais à gravidade da infração. Aqui está o que você precisa saber sobre as penalidades envolvidas:

- Subdeclaração ou declaração incorreta de renda: Se você subdeclarar ou declarar incorretamente sua renda relacionada à criptografia, poderá enfrentar uma penalidade que varia de 50% a 200% do imposto evadido. Casos mais graves também podem levar à prisão por até 7 anos.

- Apresentação tardia da declaração de imposto de renda: A não apresentação da declaração de imposto de renda dentro do prazo prescrito pode gerar diversas penalidades. Isso inclui uma taxa de juros de 1% ao mês sobre o imposto não pago e uma taxa de atraso entre INR 1.000 e INR 5.000. Atrasos graves também podem resultar numa pena de prisão até 7 anos.

- O não cumprimento das obrigações do Imposto Deduzido na Fonte (TDS): A não dedução ou depósito do TDS exigido junto às autoridades pode resultar na cobrança de juros e multas substanciais pelo não cumprimento.

- Falha ao apresentar uma declaração de TDS: O não envio de uma declaração de TDS dentro do prazo pode incorrer em uma taxa diária de atraso de INR 200.

Para navegar nestas regulamentações rigorosas, é fundamental cumprir rigorosamente as obrigações fiscais. Relatórios oportunos e precisos, juntamente com a conformidade diligente com os requisitos do TDS, ajudarão você a gerenciar seus assuntos de tributação de criptografia de forma legal e responsável, evitando possíveis penalidades.

Atualizações do G20 sobre regulamentos criptográficos

Durante a sua presidência do G20, o governo indiano priorizou as discussões sobre a regulamentação dos ativos digitais virtuais (VDAs), com um anúncio significativo do primeiro-ministro Narendra Modi numa reunião do G20, destacando o compromisso do país em moldar as regulamentações criptográficas globais.

Os principais desenvolvimentos da reunião incluíram o avanço do CryptoAsset Reporting Framework (CARF) e modificações no Common Reporting Standard (CRS). Os líderes dos países participantes enfatizaram a necessidade de transparência e coordenaram esforços internacionais na gestão de criptoativos. Eles incumbiram o Fórum Global sobre Transparência e Troca de Informações para Fins Fiscais de determinar um cronograma adequado para iniciar o intercâmbio entre as jurisdições relevantes.

Um aspecto central das discussões foi o consenso de que as criptomoedas não deveriam ser reconhecidas como moeda legal. Além disso, os líderes reconheceram que impor uma proibição destes ativos digitais poderia ser contraproducente e difícil de aplicar.

O primeiro-ministro Modi sublinhou o potencial transformador dos criptoativos na redefinição das estruturas sociais e no impacto na estabilidade monetária e financeira. Ele defendeu a criação de padrões universais para regular e supervisionar eficazmente o setor florescente, reconhecendo a importância de uma abordagem global coordenada para lidar com as complexidades introduzidas pelas criptomoedas.

O que os investidores devem fazer?

À luz da evolução da legislação indiana sobre Ativos Digitais Virtuais (VDAs), os investidores e comerciantes devem navegar cuidadosamente pelas complexidades do novo regime fiscal. Como é provável que as regulamentações sejam aperfeiçoadas, é fundamental manter-se informado e consultar os profissionais fiscais antes de se envolver em transações VDA.

Principais recomendações para investidores VDA:

- Mantenha-se informado: atualize-se continuamente sobre as últimas mudanças regulatórias e orientações governamentais sobre VDAs, incluindo criptomoedas e NFTs.

- Consulte consultores fiscais: Antes de iniciar investimentos ou negociações, consulte um consultor fiscal para compreender as implicações das leis fiscais atuais em suas transações.

- Utilize Bolsas Reconhecidas: A negociação em bolsas ou mercados reconhecidos é recomendada em vez de transações fora do mercado para ajudar a estabelecer o valor justo de mercado dos VDAs, garantindo a conformidade na ausência de orientações governamentais claras.

- Rastrear despesas e perdas: Esteja ciente de que as perdas de um VDA não podem ser compensadas com ganhos de outro, e as despesas relacionadas à aquisição ou criação de VDAs (como custos de mineração ou cunhagem) não são dedutíveis dos ganhos tributáveis.

- Conformidade Regulatória: Garanta o cumprimento de todas as obrigações fiscais, incluindo a declaração fiscal oportuna e a conformidade com os requisitos do TDS, para evitar penalidades.

Conclusão

Navegar no cenário da criptografia tributária na Índia requer uma abordagem proativa à conformidade regulatória. Ao compreender as taxas de imposto, os requisitos de relatórios e as potenciais penalidades, e ao utilizar ferramentas e recursos de plataformas como CoinDCX para processos simplificados, os investidores podem manter a transparência e a legalidade nas suas transações criptográficas. Manter-se atualizado sobre as mudanças na legislação tributária é crucial para garantir tranquilidade e evitar armadilhas jurídicas no mundo dinâmico dos ativos digitais virtuais.