نحوه مالیات بر ارزهای دیجیتال در هند در سال 2024

کریپتوکارنسی، نوعی ارز دیجیتال است که برای خرید کالاها و خدمات مشابه ارزهای سنتی طراحی شده است. این سازمان مستقل از مقامات متمرکز مانند بانکها و مؤسسات مالی عمل میکند که از زمان آغاز به کار منبع بحث و جدل بوده است. در حال حاضر، فضای ارز دیجیتال جهانی بیش از 1500 نوع ارز دیجیتال از جمله بیت کوین، اتریوم، لایت کوین، دوج کوین، ریپل و ماتیک را معامله می کند و سرمایه گذاری های قابل توجهی در معاملات آنها سرازیر می شود.

در هند، ارزهای رمزنگاری شده و توکنهای غیرقابل تعویض ( NFTs ) کنترل نشده باقی میمانند. تلاش بانک مرکزی هند (RBI) برای ممنوعیت ارزهای دیجیتال در سال 2018 توسط دادگاه عالی لغو شد و وضعیت قانونی آنها در یک منطقه خاکستری باقی ماند - نه کاملاً قانونی و نه صریحاً غیرقانونی. به طور مشابه، NFTها با نظارت نظارتی زیادی مواجه نشده اند، اما این وضعیت حقوقی نامشخص را دارند. اگرچه بحثهایی در مورد لایحه جامع ارزهای دیجیتال وجود داشته است، اما دولت هند هنوز چنین قانونی را علنی نکرده است و رویکرد نظارتی آن در مورد ارزهای دیجیتال و NFTها نامشخص است.

در این دوره، دولت رژیم مالیاتی را به طور خاص برای داراییهای دیجیتال مجازی (VDA) مانند ارزهای دیجیتال و NFT اجرا کرده است. این رژیم 30 درصد مالیات به اضافه 4 درصد اضافه بها بر سود حاصل از تجارت، مبادله یا فروش این دارایی ها، خواه به عنوان درآمد تجاری یا سود سرمایه در نظر گرفته شود، اعمال می کند. با این حال، این مالیات شامل کوپن ها یا کارت های هدیه نمی شود. با وجود این اقدامات، چارچوب قانونی گستردهتر برای ارزهای دیجیتال و NFT در هند همچنان مبهم است و بر نحوه مشاهده و استفاده از این داراییهای دیجیتال در داخل کشور تأثیر میگذارد.

آیا ارزهای دیجیتال در هند مشمول مالیات هستند؟

بله، ارزهای دیجیتال در هند مشمول مالیات هستند. مالیات بر آنچه به عنوان "دارایی های دیجیتال مجازی" (VDA) طبقه بندی می شود، به طور رسمی در بودجه اتحادیه سال 2022، توسط وزیر دارایی Nirmala Sitharaman معرفی شد. این دسته شامل تمام ارزهای رمزنگاری شده مانند بیت کوین و اتریوم و همچنین سایر فرمت های دیجیتال مانند توکن های غیرقابل تعویض (NFT) می شود. این به روز رسانی قانونی تغییر قابل توجهی را نشان داد و به طور رسمی این دارایی ها را در سیستم مالی هند به رسمیت شناخت.

سود حاصل از تراکنشهای مربوط به این داراییهای دیجیتال مشمول مالیات میشود که نشاندهنده موضع دولت در تنظیم و ادغام ارزهای دیجیتال در چارچوب اقتصادی گستردهتر است. هدف این حرکت ارائه شفافیت و ساختار به بازار کریپتو است و تضمین می کند که تمام تراکنش ها در رژیم مالیاتی کشور حساب می شوند. هدف این راهنما بررسی پیچیدگیهای مالیاتهای کریپتو در هند به دنبال این تغییرات نظارتی است.

درک دارایی های دیجیتال مجازی: آیا آنها ارز هستند یا دارایی؟

در زمینه قوانین مالیاتی هند، ارزهای رمزنگاری شده و توکنهای غیرقابل تعویض (NFT) تحت دسته «داراییهای دیجیتال مجازی» (VDA) قرار میگیرند، همانطور که در بخش 2 (47A) قانون مالیات بر درآمد تعریف شده است. این تعریف کاملاً جامع است و هر گونه اطلاعات، کد، عدد یا نمادی را که از طریق ابزارهای رمزنگاری به دست آمده و به عنوان ارز هندی یا خارجی به رسمیت شناخته نمی شود، در بر می گیرد. اساساً، این شامل همه انواع داراییهای رمزنگاری شده، از جمله NFT، توکنها و ارزهای دیجیتال میشود، اما به صراحت داراییهای دیجیتال سنتی مانند کارتهای هدیه یا گذرنامه را مستثنی میکند.

دارایی های دیجیتال مجازی به عنوان نمایش های دیجیتالی که فاقد شکل فیزیکی یا ملموس هستند، تعریف می شوند. به عبارت سادهتر، این دسته شامل ارزهای دیجیتال، برنامههای مالی غیرمتمرکز (DeFi) و NFTها میشود، اما بهویژه طلای دیجیتال، ارزهای دیجیتال بانک مرکزی ( CBDCs ) و داراییهای دیجیتال سنتی مشابه را شامل نمیشود. تمرکز اصلی این طبقهبندی تسهیل مالیات بر ارزهای دیجیتال و داراییهای دیجیتال مرتبط است، که گام مهمی در چشمانداز نظارتی است که به دنبال پرداختن به ماهیت در حال تحول ابزارهای مالی دیجیتال است.

نحوه عملکرد مالیات رمزنگاری در هند

در هند، ارزهای دیجیتال و توکنهای غیرقابل تعویض (NFT) تحت قانون مالیات بر درآمد بهعنوان «داراییهای دیجیتال مجازی» (VDA) تعریف میشوند که بهطور قابلتوجهی در جلسه بودجه 2022 روشن شد. این تعریف جامع شامل هر نوع داده، کد، عدد یا نمادی است که به عنوان ارز هندی یا خارجی شناخته نمی شود، اما از طریق ابزارهای رمزنگاری یا موارد دیگر ایجاد شده است. این دسته بندی گسترده همه ارزهای رمزنگاری شده، توکن ها و NFTها را در بر می گیرد، اما به صراحت دارایی های دیجیتال سنتی مانند کارت های هدیه یا پاس ها را استثنا نمی کند.

پیامدهای مالیاتی برای تراکنش های مربوط به این دارایی های دیجیتالی خاص است:

- درآمد حاصل از انتقال VDAها با نرخ ثابت 30٪ با اضافه 4٪ بهداشت و آموزش مشمول مالیات است.

- تنها هزینه قابل کسر مجاز هنگام محاسبه درآمد مشمول مالیات از VDA ها، هزینه اکتساب است.

- زیانهای ناشی از انتقال یک نوع VDA را نمیتوان با سود حاصل از نوع دیگر تسویه کرد و همچنین نمیتواند با هر نوع درآمد دیگری جبران شود.

- هدایای VDA باعث می شود که گیرنده موظف به پرداخت مالیات بر ارزش بازار هدیه است.

از 1 ژوئیه 2022، 1٪ مالیات کسر شده در منبع (TDS) برای هر تراکنش VDA که از آستانه های پولی خاص در طول یک سال مالی، همانطور که در بخش 194S مشخص شده است، اعمال می شود. علاوه بر این، بر اساس بخش 206AB، افرادی که در دو سال گذشته اظهارنامه مالیات بر درآمد خود را ارسال نکردهاند و در هر سال یک کسر TDS بالغ بر 50000 INR یا بیشتر دارند، با نرخ TDS بالاتر 5 درصدی در تراکنشهای مرتبط با ارزهای دیجیتال مواجه خواهند شد.

علیرغم چارچوب نظارتی برای مالیات، وضعیت حقوقی گسترده تر ارزهای دیجیتال و NFT ها در هند تا حدودی مبهم است. دولت هنوز به طور کامل روشن نکرده است که کدام نوع NFT یا دارایی های دیجیتال اضافی به طور رسمی تحت رده VDA برای اهداف مالیاتی اطلاع رسانی می شود، و جایی برای تفسیر و مقررات احتمالی آینده باقی می گذارد. این عدم اطمینان مداوم نشان می دهد که ذینفعان باید محتاط و به روز با هر گونه تغییر قانونی باشند.

پیامدهای مالیاتی برای معاملات ارزهای دیجیتال در هند

در هند، تراکنشهای ارز دیجیتال مشمول نرخ مالیات 30 درصدی هستند. این شامل طیف گستردهای از فعالیتها، از جمله استفاده از ارزهای دیجیتال برای خرید کالا یا خدمات، مبادله یک ارز دیجیتال با ارز دیگر، معامله با ارزهای دیجیتال با ارزهای ثابت مانند روپیه هند (INR)، دریافت ارز دیجیتال به عنوان پرداخت خدمات، به عنوان هدیه، یا به عنوان بخشی از عملیات معدن. علاوه بر این، کسب ارز دیجیتال از طریق سهام یا به عنوان دستمزد، و دریافت ایردراپ، همه رویدادهای مشمول مالیات هستند.

بدهی های مالیاتی خاص طبق قانون مالیات بر درآمد به شرح زیر است:

- اگر شخصی یک دارایی دیجیتال مجازی (VDA) را بدون در نظر گرفتن در نظر بگیرد و ارزش بازار منصفانه دارایی از 50000 INR بیشتر شود، کل ارزش بازار در دست گیرنده با نرخ مالیات بر درآمد قابل اعمال مشمول مالیات است.

- اگر VDA با مبلغی کمتر از ارزش بازار منصفانه آن دریافت شود و ارزش منصفانه بازار بیش از 50000 INR از مبلغ پرداختی بیشتر باشد، مابه التفاوت به عنوان درآمد مشمول مالیات با نرخ مالیات قابل اعمال دریافت کننده است.

- درآمد حاصل از انتقال یک VDA که با هزینه اکتساب کاهش می یابد نیز مشمول مالیات 30 درصدی می شود. علاوه بر این، مالیات برابری 2 درصدی برای تراکنشهای مربوط به نهادهای غیرمقیم که مالک زنجیره بلوکی هستند اعمال میشود.

این مقررات منعکس کننده رویکرد دولت هند برای ادغام تراکنشهای ارزهای دیجیتال در سیستمهای مالی و مالیاتی موجود است و تضمین میکند که سود حاصل از این داراییهای دیجیتال به اقتصاد ملی کمک میکند و در عین حال چارچوب قانونی برای مالیات آنها را فراهم میکند.

نحوه محاسبه مالیات بر کریپتو در هند

در هند، همه تراکنشهای ارز دیجیتال مشمول نرخ مالیات یکنواخت 30 درصدی میشوند، صرف نظر از اینکه شامل معاملات کریپتو به کریپتو، مبادلات کریپتو به فیات یا استفاده برای خرید کالا یا خدمات باشد. این نرخ به طور یکسان برای سرمایه گذاران خرد، معامله گران و هر نهادی که در انتقال دارایی های رمزنگاری دخیل است اعمال می شود. نکته مهم این است که نرخ مالیات در بین سودهای کوتاه مدت و بلندمدت بدون هیچ تمایزی ثابت است.

نکات کلیدی در مورد تسویه زیان و محاسبه مالیات:

- زیان های حاصل از فروش یا انتقال دارایی های دیجیتال مجازی (VDA) را نمی توان با سود حاصل از سایر انواع درآمد یا حتی VDA های مختلف در یک سال مالی جبران کرد.

- مالیات بر سود خالص حاصل از این معاملات، به عنوان تفاوت بین قیمت فروش و قیمت تمام شده محاسبه می شود.

- رفتار مالیاتی خاص همچنین شامل دریافت ارزهای دیجیتال به عنوان هدایایی به ارزش بیش از 50000 روپیه میشود که در آن ارزش کامل بازار مشمول مالیات در دست گیرنده میشود.

سناریوهای نمونه:

- اگر 100000 INR در یک ارز دیجیتال سرمایه گذاری کرده باشید و بعداً آن را به قیمت 150,000 INR بفروشید، سود مشمول مالیات INR 50,000 خواهد بود که منجر به بدهی مالیاتی INR 15,000، به اضافه هزینه اضافی و اضافی می شود.

- در سناریویی که بیت کوین را به قیمت 5 لک میخرید و آن را به 6 لک میفروشید، و همزمان اتریوم را که به قیمت 2 میلیون روپیه میفروشید، 1.5 میلیون روپیه میفروشید، درآمد خالص مشمول مالیات 1 میلیون روپیه خواهد بود و مالیات 30000 INR را به خود اختصاص میدهد.

کسر مالیات در منبع (TDS) در تراکنش های رمزنگاری:

- از 1 ژوئیه 2022، TDS 1٪ برای همه تراکنش های رمزنگاری، از جمله خرید و فروش اعمال می شود. این TDS در نقطه معامله کسر میشود و چه معامله از طریق یک صرافی هندی انجام شود و چه شامل معاملات P2P باشد، قابل اعمال است.

- برای افراد ضروری است که TDS را مدیریت و ثبت کنند، به ویژه در سناریوهای P2P یا ارز خارجی، تا از رعایت تعهدات مالیاتی اطمینان حاصل کنند.

این چارچوب تضمین میکند که تمام تراکنشهای ارزهای دیجیتال در زمان انتقال مالیات مشمول مالیات میشوند و شفافیتی را برای سرمایهگذاران در مورد بدهیهای مالیاتی آنها فراهم میکند. سیستم مالیاتی هند مستلزم ردیابی دقیق همه چنین معاملاتی است تا الزامات انطباق را به طور دقیق برآورده کند.

مالیات 30 درصدی کریپتو چگونه به عنوان حقوق بر کریپتو اعمال می شود؟

در هند، مالیات 30 درصدی بر تراکنشهای ارزهای رمزنگاری شده برای هر درآمدی که در قالب ارز دیجیتال به دست میآید، از جمله حقوق اعمال میشود. این مالیات صرف نظر از صفحه مالیات بر درآمد کلی افراد اخذ می شود.

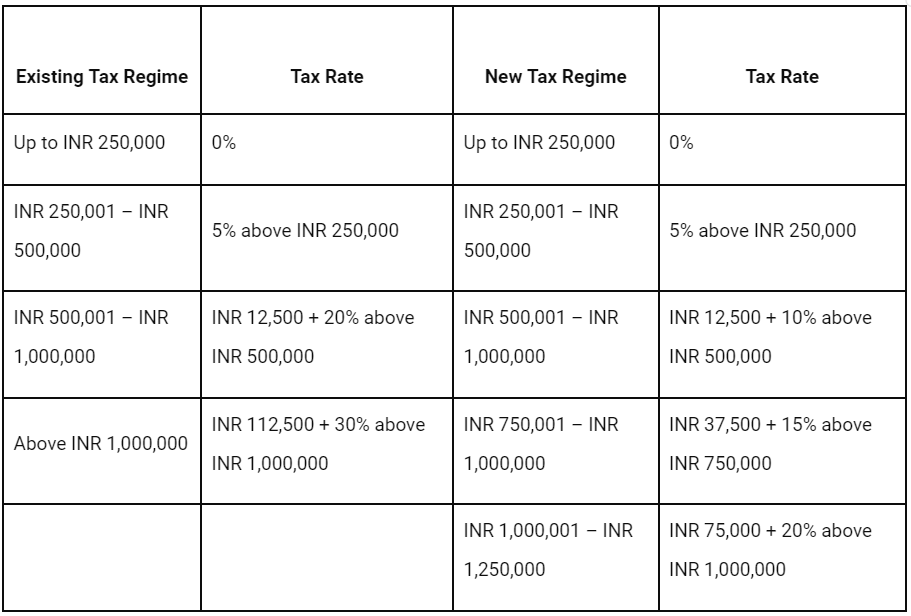

نرخ های مالیات بر درآمد فردی برای سال مالی 2022-23 (AY 2023-24):

توجه: این نرخ ها برای مالیات دهندگان فردی زیر 60 سال اعمال می شود. نرخ مالیات کریپتو 30 درصد شامل هزینه اضافی و 4 درصد مازاد نیست. مالیات دهندگان با درآمد تا سقف 500000 روپیه ممکن است واجد شرایط تخفیف طبق بخش 87A تا سقف 12500 INR باشند.

محاسبه مالیات بر کریپتو به عنوان حقوق:

هنگامی که ارز دیجیتال به عنوان بخشی از بسته حقوق دریافت می شود، بدون توجه به سایر منابع درآمد فرد یا صفحه مالیات بر درآمد قابل اعمال، با نرخ ثابت 30 درصد مالیات دریافت می شود. این مالیات علاوه بر نرخ های مالیات بر درآمد استاندارد است و بر اساس ارزش بازار منصفانه ارز دیجیتال در زمان دریافت آن محاسبه می شود.

سناریوی نمونه:

اگر فردی 500000 INR در ارز دیجیتال به عنوان بخشی از حقوق خود به دست آورد، 30٪ مالیات بر این مبلغ بدهکار خواهد بود که معادل 150000 INR به اضافه هزینه های اضافی و اضافی است. این جدا از محاسبه مالیات بر سایر منابع درآمد آنها است.

ملاحظات اضافی:

- TDS در تراکنشهای رمزنگاری: از اول ژوئیه 2022، یک درصد مالیات کسر شده در منبع (TDS) برای تراکنشهای ارز دیجیتالی که از آستانههای خاصی فراتر میروند اعمال میشود. این TDS باید توسط شخص مدیریت و بایگانی شود، مخصوصاً برای تراکنشهای صرافیهای خارجی یا پلتفرمهای P2P.

- عدم تسویه ضرر: ضررهای ناشی از یک نوع تراکنش ارز دیجیتال را نمی توان با سود حاصل از دیگری و یا با هر نوع درآمد دیگری جبران کرد. هر تراکنش باید به طور جداگانه برای اهداف مالیاتی گزارش شود.

این رویکرد جامع تضمین میکند که همه درآمدهای حاصل از ارزهای دیجیتال، از جمله حقوق، بهاندازه کافی مشمول مالیات میشوند و با چارچوب نظارتی گستردهتر برای داراییهای دیجیتال در هند همسو میشوند.

مالیات بر Crypto Airdrops

در دنیای ارزهای دیجیتال، airdrops شبیه نمونههای محصولی است که برندها برای جمعآوری بازخورد یا افزایش دید محصول ارائه میکنند. برای ارزهای رمزنگاری شده و NFT ها، airdrops به عنوان روشی برای توزیع توکن های جدید به طور مستقیم در کیف پول کاربران، معمولاً رایگان، برای افزایش آگاهی و گردش در مراحل اولیه راه اندازی عمل می کند.

درمان مالیاتی ایردراپ:

- طبق قانون 11UA، پس از دریافت، ارزش بازار منصفانه ارز رمزنگاری شده یا توکن منتشر شده، طبق قانون 11UA، درآمد مشمول مالیات در دسته «سایر درآمدها» در نظر گرفته میشود. این بر اساس ارزش بازار توکن ها در روز دریافت آنها است، چه در صرافی یا صرافی غیرمتمرکز (DEX).

- اگر گیرنده تصمیم به نگهداری، فروش، مبادله یا خرج کردن توکن ها داشته باشد، هر گونه سود حاصل از این تراکنش ها مشمول نرخ مالیات 30 درصدی خواهد بود. این مالیات برای تفاوت بین ارزش بازار در زمان ایردراپ و قیمت در زمان معامله بعدی اعمال می شود.

نمونه ای از محاسبه مالیات:

به عنوان مثال، اگر 100 توکن XYZ در 6 فوریه 2023 دریافت کرده باشید و ارزش هر توکن در زمان دریافت 10 روپیه باشد، کل درآمد مشمول مالیات 1000 روپیه خواهد بود. اگر ارزش این توکن ها افزایش یابد و بعداً فروخته یا مبادله شوند، سود حاصل از آن تراکنش نیز با همان نرخ 30 درصد مشمول مالیات خواهد بود.

ملاحظات اضافی:

- مالیات ایردراپ در زمان خرید محاسبه می شود و هر گونه افزایش بعدی در ارزش به عنوان سود سرمایه در هنگام انتقال توکن ها مشمول مالیات می شود.

- هیچ پیامد مالیاتی برای نگه داشتن توکن های ایردراپ شده تا زمانی که فروخته یا مبادله شوند وجود ندارد.

این چارچوب تضمین میکند که همه اشکال درآمد حاصل از داراییهای دیجیتال مجازی، از جمله ایردراپها، بهطور مناسب مشمول مالیات میشوند که منعکسکننده هدف گستردهتر یکپارچهسازی تراکنشهای ارزهای دیجیتال در رژیم مالیاتی هند است.

پیامدهای مالیاتی استخراج ارزهای دیجیتال در هند

استخراج ارز دیجیتال شامل پشتیبانی از تراکنش های بیت کوین و شبکه بلاک چین از طریق رایانه های قدرتمند است، فرآیندی که برای یکپارچگی عملیات بلاک چین بسیار مهم است. شرکت کنندگان در این فعالیت که به عنوان ماینرها شناخته می شوند، نقش مهمی در پردازش تراکنش ها و حفظ بلاک چین دارند.

رفتار مالیاتی برای فعالیت های معدنی:

- در حالی که عمل ماینینگ به خودی خود مشمول مالیات مستقیم نمی شود، هر ارز دیجیتالی که از طریق استخراج به دست می آید باید به عنوان درآمد تجاری مشمول مالیات گزارش شود.

- ماینرها با نرخ ثابت 30 درصد از درآمد حاصل از ارزهای دیجیتال استخراج شده، مانند زمانی که توکن هایی را که استخراج کرده اند می فروشند، مبادله می کنند، یا خرج می کنند، مشمول مالیات می شوند.

- توجه به این نکته مهم است که مبنای هزینه برای هر ارز دیجیتالی که از طریق استخراج به دست میآید «صفر» در نظر گرفته میشود. بنابراین، کل مبلغ دریافتی از فروش این ارزهای دیجیتال استخراج شده مشمول مالیات است.

- هزینه های انجام شده در حین فعالیت های معدنی، مانند هزینه های برق یا زیرساخت، از درآمد مشمول مالیات کسر نمی شود.

سناریوی نمونه:

اگر یک ماینر 0.25 بیت کوین استخراج شده و ارزش آن 19000 روپیه در زمان دریافت بفروشد، کل مبلغ حاصل از فروش مشمول مالیات 30 درصدی می شود که بر اساس ارزش بازار در زمان دریافت محاسبه می شود.

دستورالعمل های اضافی:

- ارزش بازار ارزهای دیجیتال استخراج شده در زمان دریافت آنها (چه در یک صرافی یا یک صرافی غیرمتمرکز) مبنای محاسبه مالیات قابل پرداخت را تشکیل می دهد، همانطور که در قانون 11UA مشخص شده است.

- مطلع ماندن از آخرین قوانین مالیاتی و حصول اطمینان از رعایت آنها برای ماینرها برای اجتناب از جریمه های احتمالی بسیار مهم است.

این چارچوب مالیاتی به گونه ای طراحی شده است که اطمینان حاصل شود که تمام مزایای مالی حاصل از استخراج ارزهای دیجیتال به طور مناسب تحت قوانین هند مشمول مالیات می شوند، که با هدف گسترده تر تنظیم بازار ارزهای دیجیتال و در عین حال شناسایی مشارکت های فنی و اقتصادی استخراج کنندگان، مطابقت دارد.

پیامدهای مالیاتی بر هدایای ارزهای دیجیتال در هند

در هند، دریافت هدایای ارز دیجیتال تحت دستورالعملهای مالیاتی خاصی است که در مقررات مالی اخیر ذکر شده است. ارزهای دیجیتال، همراه با سایر توکنهای غیرقابل تعویض (NFT)، به عنوان داراییهای دیجیتال مجازی (VDA) طبقهبندی میشوند و طبق قانون مالیات بر درآمد، داراییهای منقول محسوب میشوند.

درمان مالیاتی برای هدایای ارزهای دیجیتال:

- هر ارز رمزنگاری شده ای که به عنوان هدیه ای به ارزش بیش از 50000 روپیه از یک عضو غیر خانواده دریافت شود مشمول مالیات است. گیرنده مسئول پرداخت مالیات بر درآمد بر ارزش بازار دارایی های رمزنگاری دریافتی است.

- هدایای اعضای خانواده یا هدایایی که در مناسبت های خاص مانند ارث، ازدواج یا به عنوان بخشی از وصیت نامه دریافت می شود، از پرداخت مالیات معاف است.

- برای سایر هدایای رمزنگاری که بر اساس رابطه یا مناسبت معاف نمی شوند، مالیات بر درآمد با نرخ ثابت 30٪ به اضافه هزینه اضافی و مازاد قابل اعمال اخذ می شود.

سناریوی نمونه:

اگر فردی در تاریخ 5 ژوئیه اتریوم (ETH) به ارزش 5000 INR از یک دوست خود به عنوان هدیه دریافت کند، این مبلغ به درآمد مشمول مالیات سالانه وی تحت عنوان "درآمدهای منبع دیگر" اضافه می شود. سپس یک نرخ مالیاتی 30٪ برای 5000 INR اعمال می شود که منجر به یک پیامد مالیاتی بر اساس کل درآمد سالانه گیرنده می شود.

ملاحظات اضافی:

- ثبت و گزارش هر گونه دارایی رمزنگاری که به عنوان هدیه برای اهداف مالیاتی دریافت می شود، مهم است.

- درک ارزش هدیه در زمان دریافت بسیار مهم است، زیرا این امر بدهی مالیاتی را تعیین می کند.

این مقررات شفافیت و انطباق با تعهدات مالیاتی مربوط به انتقال و دریافت ارزهای رمزنگاری شده به عنوان هدیه را تضمین می کند، که منعکس کننده هدف گسترده تر تنظیم بازار ارزهای دیجیتال در هند است.

نحوه افشای ارز رمزنگاری شده توسط اظهارنامه مالیات بر درآمد

برای ثبت صحیح مالیات های خود، گزارش دقیق هرگونه سود حاصل از تراکنش های ارز دیجیتال ضروری است. این درآمدها را می توان به عنوان درآمد تجاری یا سود سرمایه طبقه بندی کرد، بسته به فراوانی فعالیت های تجاری شما و ماهیت معاملات. کارشناسان مالیاتی و مشاور توصیه می کنند که چنین درآمدی باید در "برنامه VDA" فرم های ITR-2 یا ITR-3 اعلام شود. توجه به این نکته ضروری است که فرم های ITR-1 یا ITR-4 برای گزارش این نوع درآمدها مناسب نیستند.

برای مالیات دهندگانی که در معاملات ارزهای دیجیتال شرکت می کنند، درک تمایز بین درآمد کسب و کار و سود سرمایه بسیار مهم است. درآمد کسبوکار ممکن است از تجارت با فرکانس بالا یا سایر فعالیتهای تجاری منظم مرتبط با رمزنگاری ناشی شود، در حالی که سود سرمایه معمولاً از فروش گاه به گاه داراییهای نگهداری شده برای اهداف سرمایهگذاری ناشی میشود.

علاوه بر این، اطمینان از اینکه همه تراکنشها بهدقت مستند هستند، برای ارائه گزارشهای مالیاتی دقیق و منطبق، کلیدی است که به پردازش روان اظهارنامههای مالیاتی شما کمک میکند.

آیا می توانید از 30٪ مالیات رمزنگاری در هند اجتناب کنید؟

هیچ روش قانونی برای دور زدن مالیات 30 درصدی تراکنش های ارزهای دیجیتال در هند وجود ندارد. مجازات فرار مالیاتی در مورد ارزهای دیجیتال شدید و متناسب با شدت تخلف است. در اینجا آنچه شما باید در مورد مجازات های مربوط به آن بدانید آمده است:

- گزارش نادرست یا گزارش نادرست درآمد: اگر درآمد مرتبط با رمزنگاری خود را گزارش نادرست یا نادرست گزارش دهید، ممکن است با جریمه ای از 50٪ تا 200٪ از فرار مالیاتی روبرو شوید. موارد شدیدتر نیز ممکن است منجر به حبس تا 7 سال شود.

- تسلیم دیرکرد اظهارنامه مالیات بر درآمد: عدم تسلیم اظهارنامه مالیات بر درآمد در مهلت مقرر می تواند جریمه های مختلفی را به همراه داشته باشد. اینها شامل هزینه بهره 1٪ در ماه برای مالیات پرداخت نشده و هزینه تأخیر بایگانی بین 1000 تا 5000 روپیه است. تأخیر شدید نیز ممکن است منجر به حبس تا 7 سال شود.

- عدم رعایت تعهدات مالیات کسر شده در منبع (TDS): عدم کسر یا واریز TDS مورد نیاز نزد مقامات می تواند منجر به هزینه های بهره و جریمه های قابل توجهی برای عدم رعایت شود.

- عدم ارائه بازگشت TDS: عدم ارسال به موقع اظهارنامه TDS می تواند هزینه تأخیر روزانه 200 INR را به همراه داشته باشد.

برای اجرای این مقررات سختگیرانه، رعایت دقیق تعهدات مالیاتی بسیار مهم است. گزارش به موقع و دقیق، همراه با رعایت دقیق الزامات TDS، به شما کمک می کند تا امور مالیاتی رمزنگاری خود را به طور قانونی و مسئولانه مدیریت کنید و از مجازات های احتمالی اجتناب کنید.

بهروزرسانیهای G20 در مورد مقررات کریپتو

در دوران ریاست خود در G20، دولت هند بحث در مورد تنظیم دارایی های دیجیتال مجازی (VDA) را با اعلامیه مهم نخست وزیر نارندرا مودی در جلسه G20 در اولویت قرار داد که تعهد این کشور به شکل دادن به مقررات جهانی ارزهای دیجیتال را برجسته کرد.

پیشرفتهای کلیدی این جلسه شامل پیشرفت چارچوب گزارشدهی CryptoAsset (CARF) و اصلاحات در استاندارد گزارشگیری مشترک (CRS) بود. رهبران کشورهای شرکت کننده بر نیاز به شفافیت و تلاش های هماهنگ بین المللی در مدیریت دارایی های کریپتو تاکید کردند. آنها مجمع جهانی شفافیت و تبادل اطلاعات برای اهداف مالیاتی را موظف کردند تا یک جدول زمانی مناسب برای آغاز مبادلات بین حوزه های قضایی مربوطه تعیین کند.

یکی از جنبه های محوری بحث ها، اجماع بود که ارزهای دیجیتال نباید به عنوان ارز قانونی شناخته شوند. علاوه بر این، رهبران اذعان کردند که اعمال ممنوعیت بر این داراییهای دیجیتال میتواند معکوس باشد و اجرای آن چالش برانگیز باشد.

نخست وزیر مودی بر پتانسیل دگرگون کننده دارایی های رمزنگاری در تعریف مجدد ساختارهای اجتماعی و تأثیرگذاری بر ثبات پولی و مالی تأکید کرد. او از ایجاد استانداردهای جهانی برای تنظیم و نظارت مؤثر بر بخش در حال رشد حمایت کرد و اهمیت یک رویکرد جهانی هماهنگ برای رسیدگی به پیچیدگیهای معرفی شده توسط ارزهای دیجیتال را تشخیص داد.

سرمایه گذاران چه کاری باید انجام دهند؟

با توجه به قوانین در حال تحول هند در مورد داراییهای دیجیتال مجازی (VDA)، سرمایهگذاران و معاملهگران باید پیچیدگیهای رژیم مالیاتی جدید را با دقت بررسی کنند. از آنجایی که مقررات احتمالاً اصلاح میشوند، آگاه ماندن و مشاوره با متخصصان مالیاتی قبل از درگیر شدن در معاملات VDA ضروری است.

توصیه های کلیدی برای سرمایه گذاران VDA:

- مطلع باشید: به طور مداوم خود را در مورد آخرین تغییرات نظارتی و دستورالعمل های دولت در مورد VDA ها، از جمله ارزهای دیجیتال و NFT به روز کنید.

- با مشاوران مالیاتی مشورت کنید: قبل از شروع سرمایه گذاری یا معاملات، با یک مشاور مالیاتی مشورت کنید تا پیامدهای قوانین مالیاتی فعلی بر معاملات خود را درک کنید.

- از صرافی های شناسایی شده استفاده کنید: تجارت در صرافی ها یا بازارهای شناخته شده در معاملات خارج از بازار توصیه می شود تا به ایجاد ارزش بازار منصفانه VDAها کمک کند و در غیاب راهنمایی روشن دولت از رعایت آنها اطمینان حاصل شود.

- پیگیری هزینهها و زیانها: توجه داشته باشید که زیانهای یک VDA را نمیتوان با سودهای دیگر تسویه کرد و هزینههای مربوط به کسب یا ایجاد VDA (مانند هزینههای استخراج یا استخراج) از سود مشمول مالیات کسر نمیشود.

- انطباق با مقررات: از پایبندی به کلیه تعهدات مالیاتی، از جمله ثبت به موقع مالیات و انطباق با الزامات TDS، اطمینان حاصل کنید تا از جریمه جلوگیری کنید.

نتیجه

پیمایش در چشم انداز مالیات ارزهای دیجیتال در هند نیازمند یک رویکرد فعالانه برای انطباق با مقررات است. با درک نرخ مالیات، الزامات گزارشدهی و جریمههای احتمالی، و با استفاده از ابزارها و منابع پلتفرمهایی مانند CoinDCX برای فرآیندهای ساده، سرمایهگذاران میتوانند شفافیت و قانونی را در تراکنشهای رمزنگاری خود حفظ کنند. در جریان تغییرات در قوانین مالیاتی برای اطمینان از آرامش خاطر و اجتناب از دام های قانونی در دنیای پویا دارایی های دیجیتال مجازی بسیار مهم است.