Πώς φορολογούνται τα κρυπτονομίσματα στην Ινδία 2024

Το κρυπτονόμισμα, μια μορφή ψηφιακού νομίσματος, έχει σχεδιαστεί για την αγορά αγαθών και υπηρεσιών, παρόμοια με τα παραδοσιακά νομίσματα. Λειτουργεί ανεξάρτητα από κεντρικές αρχές, όπως τράπεζες και χρηματοπιστωτικά ιδρύματα, κάτι που αποτελεί πηγή διαμάχης από την έναρξή του. Επί του παρόντος, ο παγκόσμιος χώρος ψηφιακών νομισμάτων εμπορεύεται περισσότερους από 1.500 τύπους κρυπτονομισμάτων, συμπεριλαμβανομένων των Bitcoin, Ethereum, Litecoin, Dogecoin, Ripple και Matic, με σημαντικές επενδύσεις να εισρέουν στις συναλλαγές τους.

Στην Ινδία, τα κρυπτονομίσματα και τα μη ανταλλάξιμα μάρκες ( NFTs ) παραμένουν χωρίς ρύθμιση. Μια απόπειρα της Αποθεματικής Τράπεζας της Ινδίας (RBI) να απαγορεύσει τα κρυπτονομίσματα το 2018 ανατράπηκε από το Ανώτατο Δικαστήριο, αφήνοντας το νομικό τους καθεστώς σε μια γκρίζα ζώνη — ούτε πλήρως νόμιμη ούτε ρητά παράνομη. Ομοίως, οι NFT δεν έχουν αντιμετωπίσει τόσο πολύ ρυθμιστικό έλεγχο, αλλά μοιράζονται αυτό το αβέβαιο νομικό καθεστώς. Αν και υπήρξαν συζητήσεις σχετικά με ένα ολοκληρωμένο νομοσχέδιο για τα κρυπτονομίσματα, η ινδική κυβέρνηση δεν έχει ακόμη δημοσιοποιήσει αυτή τη νομοθεσία και η ρυθμιστική της προσέγγιση στα κρυπτονομίσματα και τα NFT παραμένει ασαφής.

Στο μεσοδιάστημα, η κυβέρνηση έχει εφαρμόσει ένα φορολογικό καθεστώς ειδικά για εικονικά ψηφιακά περιουσιακά στοιχεία (VDA) όπως κρυπτονομίσματα και NFT. Αυτό το καθεστώς επιβάλλει φόρο 30% συν προσαύξηση 4% στα κέρδη που προέρχονται από την εμπορία, την ανταλλαγή ή την πώληση αυτών των περιουσιακών στοιχείων, είτε αντιμετωπίζονται ως επιχειρηματικό εισόδημα είτε ως κέρδη κεφαλαίου. Ωστόσο, αυτή η φορολογία δεν επεκτείνεται σε κουπόνια ή δωροκάρτες. Παρά τα μέτρα αυτά, το ευρύτερο νομικό πλαίσιο για τα κρυπτονομίσματα και τα NFT στην Ινδία εξακολουθεί να είναι ασαφές, επηρεάζοντας τον τρόπο με τον οποίο προβάλλονται και χρησιμοποιούνται αυτά τα ψηφιακά στοιχεία εντός της χώρας.

Φορολογούνται τα κρυπτονομίσματα στην Ινδία;

Ναι, τα κρυπτονομίσματα φορολογούνται στην Ινδία. Η φορολόγηση όσων χαρακτηρίζονται ως «Εικονικά Ψηφιακά Περιουσιακά Στοιχεία» (VDA) καθιερώθηκε επίσημα στον προϋπολογισμό της Ένωσης για το 2022, που εισήχθη από την υπουργό Οικονομικών Nirmala Sitharaman. Αυτή η κατηγορία περιλαμβάνει όλα τα κρυπτονομίσματα όπως το Bitcoin και το Ethereum, καθώς και άλλες ψηφιακές μορφές, όπως τα Non-fungible Tokens (NFTs). Αυτή η νομοθετική ενημέρωση σηματοδότησε μια σημαντική αλλαγή, αναγνωρίζοντας επίσημα αυτά τα περιουσιακά στοιχεία στο χρηματοπιστωτικό σύστημα της Ινδίας.

Τα κέρδη από συναλλαγές που αφορούν αυτά τα ψηφιακά περιουσιακά στοιχεία υπόκεινται σε φορολογία, υποδεικνύοντας τη στάση της κυβέρνησης για τη ρύθμιση και την ενσωμάτωση των κρυπτονομισμάτων στο ευρύτερο οικονομικό πλαίσιο. Η κίνηση στοχεύει να προσφέρει σαφήνεια και δομή στην αγορά κρυπτογράφησης, διασφαλίζοντας ότι όλες οι συναλλαγές λογιστικοποιούνται εντός του φορολογικού καθεστώτος της χώρας. Αυτός ο οδηγός στοχεύει στην πλοήγηση στην πολυπλοκότητα των φόρων κρυπτογράφησης στην Ινδία μετά από αυτές τις κανονιστικές αλλαγές.

Κατανόηση των εικονικών ψηφιακών στοιχείων ενεργητικού: Είναι νομίσματα ή περιουσιακά στοιχεία;

Στο πλαίσιο της ινδικής φορολογικής νομοθεσίας, τα κρυπτονομίσματα και τα μη ανταλλάξιμα μάρκες (NFT) εμπίπτουν στην κατηγορία των "Εικονικών Ψηφιακών Περιουσιακών Στοιχείων" (VDA), όπως ορίζεται στην Ενότητα 2(47A) του νόμου περί φόρου εισοδήματος. Αυτός ο ορισμός είναι αρκετά περιεκτικός και καλύπτει οποιαδήποτε πληροφορία, κωδικό, αριθμό ή σύμβολο που προέρχεται από κρυπτογραφικά μέσα και δεν αναγνωρίζεται ως ινδικό ή ξένο νόμισμα. Ουσιαστικά, αυτό περιλαμβάνει όλους τους τύπους περιουσιακών στοιχείων κρυπτογράφησης, συμπεριλαμβανομένων των NFT, των διακριτικών και των κρυπτονομισμάτων, αλλά εξαιρεί ρητά τα παραδοσιακά ψηφιακά περιουσιακά στοιχεία, όπως δωροκάρτες ή πάσο.

Τα εικονικά ψηφιακά στοιχεία ορίζονται ως ψηφιακές αναπαραστάσεις που δεν έχουν φυσική ή απτή μορφή. Με απλούστερους όρους, αυτή η κατηγορία περιλαμβάνει κρυπτονομίσματα, εφαρμογές αποκεντρωμένης χρηματοδότησης (DeFi) και NFT, αλλά εξαιρεί κυρίως τον ψηφιακό χρυσό, τα ψηφιακά νομίσματα της κεντρικής τράπεζας ( CBDC ) και παρόμοια παραδοσιακά ψηφιακά περιουσιακά στοιχεία. Ο κύριος στόχος αυτής της ταξινόμησης είναι να διευκολύνει τη φορολόγηση των κρυπτονομισμάτων και των σχετικών ψηφιακών περιουσιακών στοιχείων, σηματοδοτώντας ένα σημαντικό βήμα στο ρυθμιστικό τοπίο που επιδιώκει να αντιμετωπίσει την εξελισσόμενη φύση των ψηφιακών χρηματοπιστωτικών μέσων.

Πώς λειτουργεί η φορολόγηση κρυπτογράφησης στην Ινδία

Στην Ινδία, τα κρυπτονομίσματα και τα μη ανταλλάξιμα διακριτικά (NFT) ορίζονται ως "Εικονικά Ψηφιακά Περιουσιακά Στοιχεία" (VDA) βάσει του νόμου περί φόρου εισοδήματος, ο οποίος διευκρινίστηκε σημαντικά κατά τη συνεδρίαση του προϋπολογισμού 2022. Αυτός ο περιεκτικός ορισμός περιλαμβάνει κάθε τύπο δεδομένων, κωδικού, αριθμού ή συμβόλου που δεν αναγνωρίζεται ως ινδικό ή ξένο νόμισμα, αλλά δημιουργείται με κρυπτογραφικά μέσα ή με άλλο τρόπο. Αυτή η ευρεία κατηγορία περιλαμβάνει όλα τα κρυπτονομίσματα, τα διακριτικά και τα NFT, αλλά εξαιρεί ρητά τα παραδοσιακά ψηφιακά στοιχεία, όπως δωροκάρτες ή πάσο.

Οι φορολογικές επιπτώσεις για τις συναλλαγές που αφορούν αυτά τα ψηφιακά στοιχεία είναι συγκεκριμένες:

- Το εισόδημα που προέρχεται από τη μεταβίβαση VDA φορολογείται με κατ' αποκοπή συντελεστή 30%, με επιπλέον 4% άδεια υγείας και εκπαίδευσης.

- Το μόνο εκπιπτόμενο έξοδο που επιτρέπεται κατά τον υπολογισμό του φορολογητέου εισοδήματος από VDA είναι το κόστος κτήσης.

- Οι ζημίες από τη μεταφορά ενός τύπου VDA δεν μπορούν να συμψηφιστούν με κέρδη από άλλο, ούτε μπορούν να συμψηφιστούν με οποιοδήποτε άλλο είδος εισοδήματος.

- Η δωρεά VDA έχει ως αποτέλεσμα ο παραλήπτης να είναι υπόχρεος για φόρους επί της αγοραίας αξίας του δώρου.

Από την 1η Ιουλίου 2022, ισχύει φόρος 1% που εκπίπτει στην πηγή (TDS) για κάθε συναλλαγή VDA που υπερβαίνει συγκεκριμένα νομισματικά όρια εντός ενός οικονομικού έτους, όπως ορίζεται στην Ενότητα 194S. Επιπλέον, σύμφωνα με την Ενότητα 206AB, τα άτομα που δεν έχουν υποβάλει τις δηλώσεις φόρου εισοδήματός τους τα τελευταία δύο χρόνια και έχουν έκπτωση TDS συνολικής αξίας 50.000 INR ή περισσότερο κάθε χρόνο θα αντιμετωπίσουν υψηλότερο ποσοστό TDS 5% σε συναλλαγές που σχετίζονται με κρυπτονομίσματα.

Παρά το ρυθμιστικό πλαίσιο για τη φορολογία, το ευρύτερο νομικό καθεστώς των κρυπτονομισμάτων και των NFT παραμένει κάπως ασαφές στην Ινδία. Η κυβέρνηση δεν έχει ακόμη πλήρως διευκρινίσει ποιοι τύποι NFT ή πρόσθετα ψηφιακά στοιχεία θα κοινοποιούνται επίσημα στην κατηγορία VDA για φορολογικούς σκοπούς, αφήνοντας κάποιο περιθώριο για ερμηνεία και πιθανή μελλοντική ρύθμιση. Αυτή η συνεχιζόμενη αβεβαιότητα υποδηλώνει ότι οι ενδιαφερόμενοι πρέπει να παραμείνουν προσεκτικοί και ενημερωμένοι με οποιεσδήποτε νομοθετικές αλλαγές.

Φορολογικές επιπτώσεις για συναλλαγές κρυπτονομισμάτων στην Ινδία

Στην Ινδία, οι συναλλαγές με κρυπτονομίσματα υπόκεινται σε φορολογικό συντελεστή 30%. Αυτό περιλαμβάνει ένα ευρύ φάσμα δραστηριοτήτων, συμπεριλαμβανομένης της χρήσης κρυπτονομισμάτων για την αγορά αγαθών ή υπηρεσιών, την ανταλλαγή ενός κρυπτονομίσματος με ένα άλλο, τη συναλλαγή κρυπτονομισμάτων με νόμισμα fiat όπως η ρουπία Ινδίας (INR), τη λήψη κρυπτονομισμάτων ως πληρωμή για υπηρεσίες, ως δώρο ή ως μέρος των εργασιών εξόρυξης. Επιπλέον, η απόκτηση κρυπτονομισμάτων μέσω πονταρίσματος ή ως μισθός και η λήψη airdrops είναι όλα φορολογητέα γεγονότα.

Οι ειδικές φορολογικές υποχρεώσεις βάσει του νόμου περί φόρου εισοδήματος είναι οι εξής:

- Εάν ένα άτομο αποκτήσει ένα εικονικό ψηφιακό στοιχείο ενεργητικού (VDA) χωρίς αντάλλαγμα και η εύλογη αγοραία αξία του περιουσιακού στοιχείου υπερβαίνει τα 50.000 INR, η συνολική αγοραία αξία φορολογείται στα χέρια του παραλήπτη με τον ισχύοντα φορολογικό συντελεστή εισοδήματός του.

- Εάν ένα VDA ληφθεί έναντι τιμήματος μικρότερο από την εύλογη αγοραία του αξία και η εύλογη αγοραία αξία υπερβαίνει το καταβληθέν αντάλλαγμα κατά περισσότερο από 50.000 INR, η διαφορά φορολογείται ως εισόδημα με τον ισχύοντα φορολογικό συντελεστή του παραλήπτη.

- Τα έσοδα από μεταβίβαση VDA, μειωμένα κατά το κόστος κτήσης, φορολογούνται επίσης με 30%. Επιπλέον, υπάρχει εισφορά εξισορρόπησης 2% που εφαρμόζεται σε συναλλαγές που αφορούν οντότητες μη κατοίκους που κατέχουν το blockchain όπου διαπραγματεύονται NFT.

Αυτοί οι κανονισμοί αντικατοπτρίζουν την προσέγγιση της ινδικής κυβέρνησης για την ενσωμάτωση συναλλαγών κρυπτονομισμάτων στα υπάρχοντα χρηματοοικονομικά και φορολογικά συστήματα, διασφαλίζοντας ότι τα κέρδη από αυτά τα ψηφιακά περιουσιακά στοιχεία συμβάλλουν στην εθνική οικονομία, παρέχοντας παράλληλα ένα νομικό πλαίσιο για τη φορολόγησή τους.

Πώς να υπολογίσετε τους φόρους στα κρυπτονομίσματα στην Ινδία

Στην Ινδία, όλες οι συναλλαγές κρυπτονομισμάτων υπόκεινται σε ενιαίο φορολογικό συντελεστή 30%, ανεξάρτητα από το αν αφορούν συναλλαγές κρυπτονομισμάτων, ανταλλαγές κρυπτονομισμάτων ή χρήση για αγορά αγαθών ή υπηρεσιών. Αυτό το ποσοστό ισχύει εξίσου για ιδιώτες επενδυτές, εμπόρους και κάθε οντότητα που εμπλέκεται στη μεταφορά περιουσιακών στοιχείων κρυπτογράφησης. Είναι σημαντικό ότι ο φορολογικός συντελεστής είναι συνεπής τόσο στα βραχυπρόθεσμα όσο και στα μακροπρόθεσμα κέρδη χωρίς καμία διάκριση.

Βασικά σημεία για τον συμψηφισμό ζημιών και τους υπολογισμούς φόρων:

- Οι ζημίες από την πώληση ή τη μεταβίβαση εικονικών ψηφιακών στοιχείων ενεργητικού (VDA) δεν μπορούν να αντισταθμιστούν με κέρδη από άλλους τύπους εσόδων ή ακόμη και διαφορετικά VDA μέσα στο ίδιο οικονομικό έτος.

- Ο φόρος επιβάλλεται στα καθαρά κέρδη που πραγματοποιούνται από αυτές τις συναλλαγές, που υπολογίζονται ως η διαφορά μεταξύ της τιμής πώλησης και της τιμής κόστους.

- Η ειδική φορολογική μεταχείριση επεκτείνεται επίσης στη λήψη κρυπτονομισμάτων ως δώρα αξίας άνω των 50.000 INR, όπου η πλήρης αγοραία αξία φορολογείται στα χέρια του παραλήπτη.

Παραδείγματα σεναρίων:

- Εάν επενδύσατε 100.000 INR σε ένα κρυπτονόμισμα και το πουλούσατε αργότερα για 150.000 INR, το φορολογητέο κέρδος θα ήταν 50.000 INR, με αποτέλεσμα μια φορολογική υποχρέωση 15.000 INR, συν την ισχύουσα προσαύξηση και την έκπτωση.

- Σε ένα σενάριο όπου αγοράζετε Bitcoin για 5 lakh INR και το πουλάτε για INR 6 lakh, και ταυτόχρονα πουλάτε Ethereum που αγοράστηκε για INR 2 lakh σε INR 1,5 lakh, το καθαρό φορολογητέο εισόδημα θα ήταν 1 lakh INR, προσελκύοντας φόρο 30.000 INR.

Έκπτωση φόρου στην πηγή (TDS) στις συναλλαγές κρυπτογράφησης:

- Από την 1η Ιουλίου 2022, ισχύει TDS 1% για όλες τις συναλλαγές κρυπτογράφησης, συμπεριλαμβανομένων των αγορών και των πωλήσεων. Αυτό το TDS αφαιρείται στο σημείο της συναλλαγής και ισχύει είτε η συναλλαγή διεκπεραιώνεται μέσω ινδικού ανταλλακτηρίου είτε αφορά συναλλαγές P2P.

- Είναι σημαντικό για τα άτομα να διαχειρίζονται και να υποβάλλουν TDS, ειδικά σε σενάρια P2P ή συναλλάγματος, για να διασφαλίζουν τη συμμόρφωση με τις φορολογικές υποχρεώσεις.

Αυτό το πλαίσιο διασφαλίζει ότι όλες οι συναλλαγές κρυπτονομισμάτων φορολογούνται κατά τη στιγμή της μεταφοράς, παρέχοντας σαφήνεια στους επενδυτές σχετικά με τις φορολογικές τους υποχρεώσεις. Το ινδικό φορολογικό σύστημα απαιτεί προσεκτική παρακολούθηση όλων αυτών των συναλλαγών για την ακριβή ικανοποίηση των απαιτήσεων συμμόρφωσης.

Πώς θα εφαρμοστεί ο φόρος κρυπτογράφησης 30% στο Crypto ως μισθός;

Στην Ινδία, ο φόρος 30% στις συναλλαγές κρυπτονομισμάτων ισχύει επίσης για κάθε εισόδημα που αποκτάται με τη μορφή κρυπτονομίσματος, συμπεριλαμβανομένου του μισθού. Αυτός ο φόρος επιβάλλεται ανεξάρτητα από τη συνολική πλάκα φόρου εισοδήματος του ατόμου.

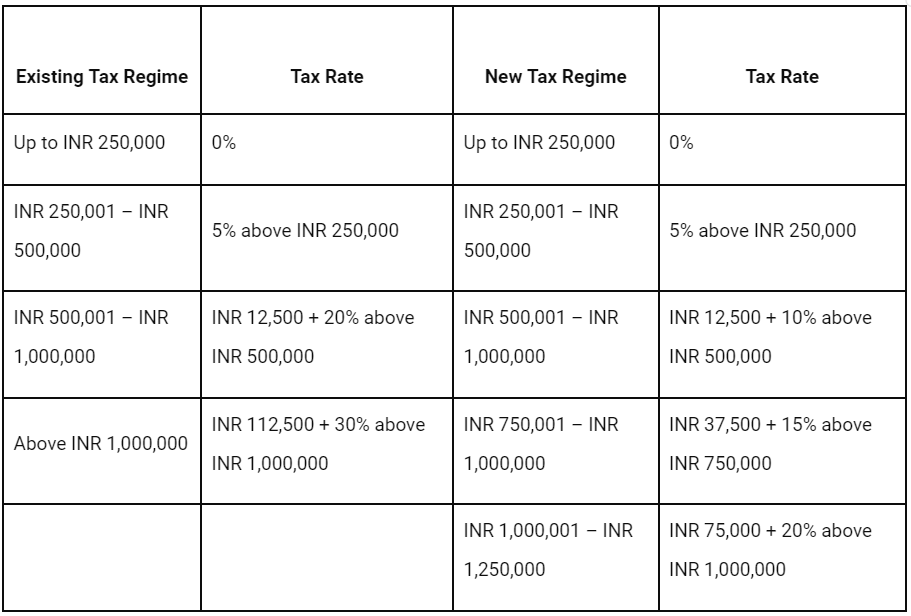

Ατομικοί συντελεστές φόρου εισοδήματος για το οικονομικό έτος 2022-23 (AY 2023-24):

Σημείωση: Αυτοί οι συντελεστές ισχύουν για μεμονωμένους φορολογούμενους ηλικίας κάτω των 60 ετών. Ο φορολογικός συντελεστής κρυπτογράφησης 30% δεν περιλαμβάνει την ισχύουσα επιβάρυνση και το υπόλοιπο 4%. Οι φορολογούμενοι με εισόδημα έως 500.000 INR μπορεί να δικαιούνται έκπτωση σύμφωνα με την Ενότητα 87Α έως και 12.500 INR.

Υπολογισμός φόρου στο Crypto ως μισθό:

Όταν το κρυπτονόμισμα λαμβάνεται ως μέρος ενός πακέτου μισθών, φορολογείται με σταθερό συντελεστή 30%, ανεξάρτητα από τις άλλες πηγές εισοδήματος του ατόμου ή την ισχύουσα πλάκα φόρου εισοδήματος. Αυτή η φορολογία είναι επιπλέον των τυπικών συντελεστών φόρου εισοδήματος και υπολογίζεται με βάση την εύλογη αγοραία αξία του κρυπτονομίσματος τη στιγμή που λαμβάνεται.

Παράδειγμα σεναρίου:

Εάν ένα άτομο κερδίζει 500.000 INR σε κρυπτονομίσματα ως μέρος του μισθού του, θα οφείλει φόρο 30% σε αυτό το ποσό, το οποίο ισοδυναμεί με 150.000 INR συν τις ισχύουσες προσαυξήσεις και τις ισχύουσες χρεώσεις. Αυτό είναι ξεχωριστό από τον υπολογισμό του φόρου για τις άλλες πηγές εισοδήματός τους.

Πρόσθετες εκτιμήσεις:

- TDS για συναλλαγές κρυπτονομισμάτων: Από την 1η Ιουλίου 2022, ισχύει φόρος 1% που αφαιρείται στην πηγή (TDS) για συναλλαγές κρυπτονομισμάτων που υπερβαίνουν ορισμένα όρια. Αυτό το TDS πρέπει να διαχειρίζεται και να υποβάλλεται από το άτομο, ειδικά για συναλλαγές σε συναλλαγές ξένου συναλλάγματος ή πλατφόρμες P2P.

- Χωρίς συμψηφισμό ζημιών: Οι ζημίες από έναν τύπο συναλλαγής κρυπτονομισμάτων δεν μπορούν να αντισταθμιστούν με κέρδη από άλλο, ούτε με οποιοδήποτε άλλο είδος εισοδήματος. Κάθε συναλλαγή πρέπει να αναφέρεται χωριστά για φορολογικούς σκοπούς.

Αυτή η ολοκληρωμένη προσέγγιση διασφαλίζει ότι όλα τα εισοδήματα από κρυπτονομίσματα, συμπεριλαμβανομένων των μισθών, φορολογούνται επαρκώς, ευθυγραμμισμένα με το ευρύτερο κανονιστικό πλαίσιο για τα ψηφιακά περιουσιακά στοιχεία στην Ινδία.

Φόροι στα Crypto Airdrops

Στον κόσμο των κρυπτονομισμάτων, τα airdrops είναι παρόμοια με δείγματα προϊόντων που δίνονται από επωνυμίες για να συγκεντρώσουν σχόλια ή να βελτιώσουν την προβολή του προϊόντος. Για τα κρυπτονομίσματα και τα NFT, τα airdrops χρησιμεύουν ως μέθοδος για τη διανομή νέων διακριτικών απευθείας στα πορτοφόλια των χρηστών, συνήθως δωρεάν, για να αυξηθεί η αναγνωρισιμότητα και η κυκλοφορία κατά τις αρχικές φάσεις εκκίνησης.

Φορολογική μεταχείριση Airdrops:

- Κατά την παραλαβή, η εύλογη αγοραία αξία του κρυπτονομίσματος ή του κουπονιού που απορρίφθηκε θεωρείται φορολογητέο εισόδημα στην κατηγορία "άλλα εισοδήματα", σύμφωνα με τον Κανόνα 11 UA. Αυτό βασίζεται στην αγοραία αξία των κουπονιών την ημέρα παραλαβής τους, είτε σε χρηματιστήριο είτε σε αποκεντρωμένη ανταλλαγή (DEX).

- Εάν ο παραλήπτης αποφασίσει να κρατήσει, να πουλήσει, να ανταλλάξει ή να ξοδέψει τα κουπόνια, τυχόν κέρδη από αυτές τις συναλλαγές υπόκεινται σε φορολογικό συντελεστή 30%. Αυτός ο φόρος ισχύει για τη διαφορά μεταξύ της αγοραίας αξίας τη στιγμή της πτήσης και της τιμής κατά τη στιγμή της επόμενης συναλλαγής.

Παράδειγμα υπολογισμού φόρου:

Για παράδειγμα, εάν λάβατε 100 μάρκες XYZ στις 6 Φεβρουαρίου 2023 και η αξία κάθε κουπόνι τη στιγμή της παραλαβής ήταν 10 INR, το συνολικό φορολογητέο εισόδημα θα ήταν 1.000 INR. Εάν αυτά τα μάρκες αυξηθούν σε αξία και αργότερα πωληθούν ή ανταλλάσσονται, το κέρδος που αποκτάται από αυτή τη συναλλαγή θα φορολογηθεί επίσης με τον ίδιο συντελεστή 30%.

Πρόσθετες εκτιμήσεις:

- Ο φόρος στα airdrops υπολογίζεται κατά τη στιγμή της απόκτησης και κάθε μεταγενέστερη αύξηση της αξίας φορολογείται ως υπεραξία κατά τη μεταβίβαση των μάρκων.

- Δεν υπάρχει φορολογική επίπτωση για την απλή διατήρηση των κουπονιών που έχουν απορριφθεί έως ότου πωληθούν ή ανταλλάσσονται.

Αυτό το πλαίσιο διασφαλίζει ότι όλες οι μορφές εισοδήματος από εικονικά ψηφιακά περιουσιακά στοιχεία, συμπεριλαμβανομένων των airdrops, φορολογούνται κατάλληλα, αντικατοπτρίζοντας τον ευρύτερο στόχο της ενσωμάτωσης των συναλλαγών κρυπτονομισμάτων στο ινδικό φορολογικό καθεστώς.

Φορολογικές επιπτώσεις της εξόρυξης κρυπτονομισμάτων στην Ινδία

Η εξόρυξη κρυπτονομισμάτων περιλαμβάνει την υποστήριξη συναλλαγών Bitcoin και του δικτύου blockchain μέσω ισχυρών υπολογιστών, μια διαδικασία που είναι καθοριστική για την ακεραιότητα των λειτουργιών blockchain. Οι συμμετέχοντες σε αυτή τη δραστηριότητα, γνωστοί ως miners, διαδραματίζουν κρίσιμο ρόλο στην επεξεργασία των συναλλαγών και στη διατήρηση του blockchain.

Φορολογική μεταχείριση για εξορυκτικές δραστηριότητες:

- Αν και η ίδια η πράξη εξόρυξης δεν υπόκειται σε άμεση φορολογία, οποιοδήποτε κρυπτονόμισμα που κερδίζεται μέσω εξόρυξης πρέπει να αναφέρεται ως φορολογητέο επιχειρηματικό εισόδημα.

- Οι εξορύκτες φορολογούνται με ενιαίο συντελεστή 30% επί του εισοδήματος που προέρχεται από εξορυσσόμενα κρυπτονομίσματα, όπως όταν πωλούν, ανταλλάσσουν ή ξοδεύουν τα μάρκες που έχουν εξορύξει.

- Είναι σημαντικό να σημειωθεί ότι η βάση κόστους για τυχόν κρυπτονομίσματα που αποκτώνται μέσω εξόρυξης θεωρείται «μηδενική». Επομένως, το πλήρες ποσό που λαμβάνεται από την πώληση αυτών των εξορυσσόμενων κρυπτονομισμάτων φορολογείται.

- Δαπάνες που πραγματοποιούνται κατά τη διάρκεια εξορυκτικών δραστηριοτήτων, όπως το κόστος ηλεκτρικής ενέργειας ή η υποδομή, δεν μπορούν να αφαιρεθούν από το φορολογητέο εισόδημα.

Παράδειγμα σεναρίου:

Εάν ένας ανθρακωρύχος πουλήσει 0,25 BTC που εξορύχθηκε και αποτιμήθηκε σε 19.000 INR κατά τη στιγμή της παραλαβής, ολόκληρο το ποσό από την πώληση υπόκειται σε φόρο 30%, που υπολογίζεται με βάση την αγοραία αξία τη στιγμή της παραλαβής του.

Πρόσθετες οδηγίες:

- Η αγοραία αξία των εξορυσσόμενων κρυπτονομισμάτων τη στιγμή που λαμβάνονται (είτε σε ανταλλακτήριο είτε σε αποκεντρωμένο χρηματιστήριο) αποτελεί τη βάση για τον υπολογισμό του πληρωτέου φόρου, όπως ορίζεται στον Κανόνα 11 UA.

- Η ενημέρωση σχετικά με τους πιο πρόσφατους φορολογικούς νόμους και η διασφάλιση της συμμόρφωσης είναι ζωτικής σημασίας για τους ανθρακωρύχους ώστε να αποφύγουν πιθανές κυρώσεις.

Αυτό το φορολογικό πλαίσιο έχει σχεδιαστεί για να διασφαλίζει ότι όλα τα οικονομικά οφέλη που προκύπτουν από την εξόρυξη κρυπτονομισμάτων φορολογούνται κατάλληλα σύμφωνα με την ινδική νομοθεσία, ευθυγραμμιζόμενη με τον ευρύτερο στόχο της ρύθμισης της αγοράς κρυπτονομισμάτων, αναγνωρίζοντας παράλληλα τις τεχνολογικές και οικονομικές συνεισφορές των ανθρακωρύχων.

Φορολογικές επιπτώσεις στα δώρα κρυπτονομισμάτων στην Ινδία

Στην Ινδία, η λήψη δώρων κρυπτονομισμάτων εμπίπτει σε συγκεκριμένες φορολογικές κατευθυντήριες γραμμές, όπως περιγράφονται στους πρόσφατους οικονομικούς κανονισμούς. Τα κρυπτονομίσματα, μαζί με άλλα μη ανταλλάξιμα διακριτικά (NFT), ταξινομούνται ως εικονικά ψηφιακά περιουσιακά στοιχεία (VDA) και θεωρούνται κινητά περιουσιακά στοιχεία βάσει του νόμου περί φόρου εισοδήματος.

Φορολογική αντιμετώπιση για δώρα κρυπτονομισμάτων:

- Οποιοδήποτε κρυπτονόμισμα λαμβάνεται ως δώρο αξίας άνω των 50.000 INR από μέλος που δεν είναι μέλος της οικογένειας φορολογείται. Ο παραλήπτης είναι υπεύθυνος για την καταβολή φόρου εισοδήματος επί της αγοραίας αξίας των περιουσιακών στοιχείων κρυπτογράφησης που έλαβε.

- Τα δώρα από μέλη της οικογένειας ή αυτά που λαμβάνονται κατά τη διάρκεια ειδικών περιστάσεων όπως κληρονομιά, γάμος ή ως μέρος διαθήκης, απαλλάσσονται από φόρο.

- Για άλλα δώρα κρυπτογράφησης που δεν απαλλάσσονται βάσει σχέσης ή περίστασης, ο φόρος εισοδήματος επιβάλλεται με κατ' αποκοπή συντελεστή 30%, συν την ισχύουσα προσαύξηση και την έκπτωση.

Παράδειγμα σεναρίου:

Εάν ένα άτομο λάβει Ethereum (ETH) αξίας 5.000 INR ως δώρο από έναν φίλο του στις 5 Ιουλίου, αυτό το ποσό προστίθεται στο ετήσιο φορολογητέο εισόδημά του στην κατηγορία «Εισόδημα άλλης πηγής». Στη συνέχεια, θα εφαρμοστεί φορολογικός συντελεστής 30% στα 5.000 INR, οδηγώντας σε φορολογική επίπτωση με βάση το συνολικό ετήσιο εισόδημα του αποδέκτη.

Πρόσθετες εκτιμήσεις:

- Είναι σημαντικό να τεκμηριώνετε και να αναφέρετε τυχόν περιουσιακά στοιχεία κρυπτογράφησης που λαμβάνονται ως δώρα για φορολογικούς σκοπούς.

- Η κατανόηση της αξίας του δώρου κατά τη στιγμή της παραλαβής είναι ζωτικής σημασίας, καθώς αυτό καθορίζει τη φορολογική υποχρέωση.

Αυτοί οι κανονισμοί διασφαλίζουν τη διαφάνεια και τη συμμόρφωση με τις φορολογικές υποχρεώσεις που σχετίζονται με τη μεταφορά και τη λήψη κρυπτονομισμάτων ως δώρων, αντανακλώντας τον ευρύτερο στόχο της ρύθμισης της αγοράς κρυπτονομισμάτων στην Ινδία.

Πώς να αποκαλύψετε το κρυπτονόμισμα βάσει δήλωσης φόρου εισοδήματος

Για να καταχωρήσετε σωστά τους φόρους σας, είναι απαραίτητο να αναφέρετε με ακρίβεια τυχόν κέρδη που προέρχονται από συναλλαγές κρυπτονομισμάτων. Αυτά τα κέρδη μπορούν να κατηγοριοποιηθούν είτε ως επιχειρηματικά έσοδα είτε ως κέρδη κεφαλαίου, ανάλογα με τη συχνότητα των εμπορικών σας δραστηριοτήτων και τη φύση των συναλλαγών. Οι ειδικοί σε θέματα φορολογίας και συμβούλων συμβουλεύουν ότι τέτοιο εισόδημα θα πρέπει να δηλώνεται στο «Πρόγραμμα VDA» των εντύπων ITR-2 ή ITR-3. Είναι σημαντικό να σημειωθεί ότι τα έντυπα ITR-1 ή ITR-4 δεν είναι κατάλληλα για την αναφορά αυτού του είδους εισοδήματος.

Για τους φορολογούμενους που συμμετέχουν σε συναλλαγές κρυπτονομισμάτων, η κατανόηση των διακρίσεων μεταξύ επιχειρηματικού εισοδήματος και κεφαλαιακών κερδών είναι ζωτικής σημασίας. Το επιχειρηματικό εισόδημα μπορεί να προκύψει από συναλλαγές υψηλής συχνότητας ή άλλες τακτικές επιχειρηματικές δραστηριότητες που σχετίζονται με κρυπτογράφηση, ενώ τα κέρδη κεφαλαίου συνήθως προκύπτουν από την περιστασιακή πώληση περιουσιακών στοιχείων που κατέχονται για επενδυτικούς σκοπούς.

Επιπλέον, η διασφάλιση σχολαστικής τεκμηρίωσης όλων των συναλλαγών είναι το κλειδί για την παροχή ακριβών και συμμορφούμενων φορολογικών εκθέσεων, βοηθώντας στην ομαλή επεξεργασία των φορολογικών σας δηλώσεων.

Μπορείτε να αποφύγετε τον φόρο κρυπτογράφησης 30% στην Ινδία;

Δεν υπάρχει νόμιμη μέθοδος παράκαμψης του φόρου 30% στις συναλλαγές κρυπτονομισμάτων στην Ινδία. Οι κυρώσεις για φοροδιαφυγή σχετικά με τα κρυπτονομίσματα είναι αυστηρές και ανάλογες με τη σοβαρότητα της παράβασης. Δείτε τι πρέπει να γνωρίζετε για τις κυρώσεις:

- Υποαναφορά ή εσφαλμένη αναφορά εισοδήματος: Εάν υποδηλώνετε ή αναφέρετε εσφαλμένα το εισόδημά σας που σχετίζεται με κρυπτογράφηση, ενδέχεται να αντιμετωπίσετε ποινή που κυμαίνεται από 50% έως 200% του φόρου που διαφεύγει. Πιο σοβαρές περιπτώσεις μπορεί επίσης να οδηγήσουν σε φυλάκιση έως και 7 ετών.

- Εκπρόθεσμη υποβολή δήλωσης φόρου εισοδήματος: Η μη υποβολή της δήλωσης φόρου εισοδήματος εντός της προβλεπόμενης προθεσμίας μπορεί να επισύρει διάφορες κυρώσεις. Αυτά περιλαμβάνουν επιβάρυνση τόκου 1% ανά μήνα για τον απλήρωτο φόρο και τέλος υποβολής εκπρόθεσμης υποβολής μεταξύ 1.000 INR και 5.000 INR. Σοβαρές καθυστερήσεις ενδέχεται επίσης να οδηγήσουν σε ποινή φυλάκισης έως και 7 ετών.

- Μη συμμόρφωση με τον φόρο που εκπίπτεται στην πηγή (TDS): Η μη έκπτωση ή η κατάθεση του απαιτούμενου TDS στις αρχές μπορεί να οδηγήσει σε τόκους και σημαντικά πρόστιμα για μη συμμόρφωση.

- Αποτυχία υποβολής επιστροφής TDS: Η μη έγκαιρη υποβολή μιας επιστροφής TDS μπορεί να επιφέρει ημερήσια χρέωση καθυστέρησης 200 INR.

Για να πλοηγηθείτε σε αυτούς τους αυστηρούς κανονισμούς, είναι σημαντικό να τηρείτε αυστηρά τις φορολογικές υποχρεώσεις. Η έγκαιρη και ακριβής αναφορά, μαζί με την επιμελή συμμόρφωση με τις απαιτήσεις του TDS, θα σας βοηθήσουν να διαχειριστείτε νομικά και υπεύθυνα τις υποθέσεις φορολογίας κρυπτονομισμάτων, αποφεύγοντας πιθανές κυρώσεις.

G20 Ενημερώσεις σχετικά με τους κανονισμούς κρυπτογράφησης

Κατά τη διάρκεια της προεδρίας της G20, η ινδική κυβέρνηση έδωσε προτεραιότητα στις συζητήσεις για τη ρύθμιση των Virtual Digital Assets (VDAs), με μια σημαντική ανακοίνωση από τον πρωθυπουργό Narendra Modi σε συνεδρίαση της G20 που υπογραμμίζει τη δέσμευση της χώρας στη διαμόρφωση παγκόσμιων κανονισμών για τα κρυπτογράφηση.

Οι βασικές εξελίξεις από τη συνάντηση περιελάμβαναν την πρόοδο του Πλαισίου Αναφοράς CryptoAsset (CARF) και τις τροποποιήσεις στο Κοινό Πρότυπο Αναφοράς (CRS). Οι ηγέτες των συμμετεχόντων χωρών τόνισαν την ανάγκη για διαφάνεια και συντονισμένες διεθνείς προσπάθειες για τη διαχείριση περιουσιακών στοιχείων κρυπτογράφησης. Ανέθεσαν στο Παγκόσμιο Φόρουμ για τη Διαφάνεια και την Ανταλλαγή Πληροφοριών για Φορολογικούς Σκοπούς να καθορίσει ένα κατάλληλο χρονοδιάγραμμα για την έναρξη ανταλλαγών μεταξύ των σχετικών δικαιοδοσιών.

Μια κομβική πτυχή των συζητήσεων ήταν η συναίνεση ότι τα κρυπτονομίσματα δεν πρέπει να αναγνωρίζονται ως νόμιμο χρήμα. Επιπλέον, οι ηγέτες αναγνώρισαν ότι η επιβολή απαγόρευσης σε αυτά τα ψηφιακά περιουσιακά στοιχεία θα μπορούσε να είναι αντιπαραγωγική και δύσκολο να επιβληθεί.

Ο πρωθυπουργός Μόντι υπογράμμισε τη δυνατότητα μετασχηματισμού των περιουσιακών στοιχείων κρυπτογράφησης στον επαναπροσδιορισμό των κοινωνικών δομών και τον αντίκτυπο στη νομισματική και χρηματοπιστωτική σταθερότητα. Υποστήριξε τη δημιουργία καθολικών προτύπων για την αποτελεσματική ρύθμιση και επίβλεψη του αναπτυσσόμενου τομέα, αναγνωρίζοντας τη σημασία μιας συντονισμένης παγκόσμιας προσέγγισης για την αντιμετώπιση των πολυπλοκοτήτων που εισάγουν τα κρυπτονομίσματα.

Τι πρέπει να κάνουν οι επενδυτές;

Υπό το πρίσμα της εξελισσόμενης ινδικής νομοθεσίας για τα εικονικά ψηφιακά περιουσιακά στοιχεία (VDA), οι επενδυτές και οι έμποροι πρέπει να περιηγηθούν προσεκτικά την πολυπλοκότητα του νέου φορολογικού καθεστώτος. Καθώς οι κανονισμοί είναι πιθανό να βελτιωθούν, η ενημέρωση και η διαβούλευση με φορολογικούς επαγγελματίες είναι επιτακτική ανάγκη πριν από τη συμμετοχή σε συναλλαγές VDA.

Βασικές συστάσεις για επενδυτές VDA:

- Μείνετε ενημερωμένοι: Ενημερώνεστε συνεχώς για τις πιο πρόσφατες κανονιστικές αλλαγές και τις κυβερνητικές οδηγίες σχετικά με τα VDA, συμπεριλαμβανομένων των κρυπτονομισμάτων και των NFT.

- Συμβουλευτείτε φορολογικούς συμβούλους: Πριν ξεκινήσετε επενδύσεις ή συναλλαγές, συμβουλευτείτε έναν φορολογικό σύμβουλο για να κατανοήσετε τις επιπτώσεις της ισχύουσας φορολογικής νομοθεσίας στις συναλλαγές σας.

- Χρησιμοποιήστε Αναγνωρισμένα Χρηματιστήρια: Συνιστάται η διαπραγμάτευση σε αναγνωρισμένα χρηματιστήρια ή αγορές για συναλλαγές εκτός αγοράς για να συμβάλει στον καθορισμό της δίκαιης αγοραίας αξίας των VDA, διασφαλίζοντας τη συμμόρφωση ελλείψει σαφών κυβερνητικών οδηγιών.

- Παρακολούθηση εξόδων και ζημιών: Λάβετε υπόψη ότι οι ζημίες από ένα VDA δεν μπορούν να συμψηφιστούν με κέρδη από ένα άλλο και τα έξοδα που σχετίζονται με την απόκτηση ή τη δημιουργία VDA (όπως τα έξοδα εξόρυξης ή κοπής) δεν εκπίπτουν από τα φορολογητέα κέρδη.

- Κανονιστική συμμόρφωση: Διασφαλίστε την τήρηση όλων των φορολογικών υποχρεώσεων, συμπεριλαμβανομένης της έγκαιρης φορολογικής δήλωσης και της συμμόρφωσης με τις απαιτήσεις TDS, για την αποφυγή κυρώσεων.

συμπέρασμα

Η πλοήγηση στο τοπίο της φορολογίας κρυπτονομισμάτων στην Ινδία απαιτεί μια προληπτική προσέγγιση για τη συμμόρφωση με τους κανονισμούς. Κατανοώντας τους φορολογικούς συντελεστές, τις απαιτήσεις αναφοράς και τις πιθανές κυρώσεις και χρησιμοποιώντας εργαλεία και πόρους από πλατφόρμες όπως το CoinDCX για βελτιωμένες διαδικασίες, οι επενδυτές μπορούν να διατηρήσουν τη διαφάνεια και τη νομιμότητα στις συναλλαγές κρυπτονομισμάτων τους. Η παρακολούθηση των αλλαγών στη φορολογική νομοθεσία είναι ζωτικής σημασίας για τη διασφάλιση της ψυχικής ηρεμίας και την αποφυγή νομικών παγίδων στον δυναμικό κόσμο των εικονικών ψηφιακών περιουσιακών στοιχείων.