วิธีเก็บภาษี Cryptocurrencies ในอินเดียปี 2024

Cryptocurrency ซึ่งเป็นสกุลเงินดิจิทัลรูปแบบหนึ่ง ได้รับการออกแบบมาเพื่อการซื้อสินค้าและบริการ คล้ายกับสกุลเงินดั้งเดิม ดำเนินงานโดยเป็นอิสระจากหน่วยงานส่วนกลาง เช่น ธนาคารและสถาบันการเงิน ซึ่งเป็นที่มาของความขัดแย้งมาตั้งแต่เริ่มก่อตั้ง ปัจจุบัน พื้นที่สกุลเงินดิจิทัลทั่วโลกซื้อขายสกุลเงินดิจิทัลมากกว่า 1,500 ประเภท รวมถึง Bitcoin, Ethereum, Litecoin, Dogecoin, Ripple และ Matic โดยมีการลงทุนจำนวนมากหลั่งไหลเข้าสู่การซื้อขาย

ในอินเดีย สกุลเงินดิจิทัลและโทเค็นที่ไม่สามารถเข้ากันได้ ( NFT ) ยังคงไม่ได้รับการควบคุม ความพยายามของธนาคารกลางอินเดีย (RBI) ในการห้ามใช้สกุลเงินดิจิทัลในปี 2561 ได้ถูกศาลฎีกาล้มล้าง ทำให้สถานะทางกฎหมายของพวกเขาอยู่ในพื้นที่สีเทา ไม่ถูกกฎหมายอย่างสมบูรณ์หรือผิดกฎหมายอย่างชัดเจน ในทำนองเดียวกัน NFT ไม่ได้เผชิญกับการตรวจสอบด้านกฎระเบียบมากนัก แต่มีสถานะทางกฎหมายที่ไม่แน่นอนเหมือนกัน แม้ว่าจะมีการหารือเกี่ยวกับร่างกฎหมาย Cryptocurrency ที่ครอบคลุม แต่รัฐบาลอินเดียยังไม่ได้เผยแพร่กฎหมายดังกล่าวต่อสาธารณะ และแนวทางการกำกับดูแลสำหรับ cryptocurrencies และ NFT ยังไม่ชัดเจน

ในระหว่างนี้ รัฐบาลได้บังคับใช้ระบบภาษีโดยเฉพาะสำหรับสินทรัพย์ดิจิทัลเสมือน (VDA) เช่น สกุลเงินดิจิทัล และ NFT ระบอบการปกครองนี้กำหนดภาษี 30% บวกเพิ่ม 4% จากกำไรที่ได้จากการซื้อขาย การแลกเปลี่ยน หรือการขายสินทรัพย์เหล่านี้ ไม่ว่าจะถือเป็นรายได้ทางธุรกิจหรือกำไรจากการลงทุน อย่างไรก็ตาม การเก็บภาษีนี้ไม่ครอบคลุมถึงบัตรกำนัลหรือบัตรของขวัญ แม้จะมีมาตรการเหล่านี้ กรอบกฎหมายที่กว้างขึ้นสำหรับสกุลเงินดิจิทัลและ NFT ในอินเดียยังคงคลุมเครือ ซึ่งส่งผลต่อวิธีการดูและใช้งานสินทรัพย์ดิจิทัลเหล่านี้ภายในประเทศ

Cryptocurrencies ถูกเก็บภาษีในอินเดียหรือไม่?

ใช่ สกุลเงินดิจิทัลจะถูกเก็บภาษีในอินเดีย การจัดเก็บภาษี สำหรับสิ่งที่จัดอยู่ในประเภท "สินทรัพย์ดิจิทัลเสมือน" (VDA) ได้รับการจัดตั้งอย่างเป็นทางการใน Union Budget ปี 2022 โดย Nirmala Sitharaman รัฐมนตรีกระทรวงการคลังเป็นผู้แนะนำ หมวดหมู่นี้ครอบคลุมสกุลเงินดิจิทัลทั้งหมด เช่น Bitcoin และ Ethereum รวมถึงรูปแบบดิจิทัลอื่น ๆ เช่น Non-fungible Tokens (NFT) การปรับปรุงกฎหมายครั้งนี้ถือเป็นการเปลี่ยนแปลงที่สำคัญ โดยยอมรับอย่างเป็นทางการต่อสินทรัพย์เหล่านี้ภายในระบบการเงินของอินเดีย

กำไรจากธุรกรรมที่เกี่ยวข้องกับสินทรัพย์ดิจิทัลเหล่านี้ต้องเสียภาษี ซึ่งบ่งบอกถึงจุดยืนของรัฐบาลในการควบคุมและบูรณาการสกุลเงินดิจิทัลเข้ากับกรอบเศรษฐกิจที่กว้างขึ้น การเคลื่อนไหวนี้มีจุดมุ่งหมายเพื่อสร้างความชัดเจนและโครงสร้างให้กับตลาด crypto เพื่อให้มั่นใจว่าธุรกรรมทั้งหมดจะได้รับการพิจารณาภายในระบบภาษีของประเทศ คู่มือนี้มีจุดมุ่งหมายเพื่อสำรวจความซับซ้อนของภาษี crypto ในอินเดียตามการเปลี่ยนแปลงกฎระเบียบเหล่านี้

ทำความเข้าใจกับสินทรัพย์ดิจิทัลเสมือน: เป็นสกุลเงินหรือสินทรัพย์?

ในบริบทของกฎหมายภาษีของอินเดีย สกุลเงินดิจิทัลและโทเค็นที่ไม่สามารถเข้ากันได้ (NFT) จัดอยู่ในหมวดหมู่ของ "สินทรัพย์ดิจิทัลเสมือน" (VDA) ตามที่กำหนดโดยมาตรา 2 (47A) ของพระราชบัญญัติภาษีเงินได้ คำจำกัดความนี้ค่อนข้างครอบคลุม โดยครอบคลุมข้อมูล รหัส ตัวเลข หรือสัญลักษณ์ใดๆ ที่ได้มาจากวิธีการเข้ารหัส ซึ่งไม่ได้รับการยอมรับว่าเป็นสกุลเงินอินเดียหรือสกุลเงินต่างประเทศ โดยพื้นฐานแล้ว สิ่งนี้ครอบคลุมสินทรัพย์ดิจิทัลทุกประเภท รวมถึง NFT โทเค็น และสกุลเงินดิจิทัล แต่ไม่รวมสินทรัพย์ดิจิทัลแบบดั้งเดิมอย่างบัตรของขวัญหรือบัตรผ่านอย่างชัดเจน

สินทรัพย์ดิจิทัลเสมือนหมายถึงการนำเสนอดิจิทัลที่ไม่มีรูปแบบทางกายภาพหรือที่จับต้องได้ พูดง่ายๆ ก็คือหมวดหมู่นี้รวมถึงสกุลเงินดิจิทัล แอปพลิเคชันทางการเงินแบบกระจายอำนาจ (DeFi) และ NFT แต่ไม่รวมทองคำดิจิทัล สกุลเงินดิจิทัลของธนาคารกลาง ( CBDC ) และสินทรัพย์ดิจิทัลแบบดั้งเดิมที่คล้ายคลึงกัน จุดสนใจหลักของการจัดหมวดหมู่นี้คือเพื่ออำนวยความสะดวกในการเก็บภาษีของสกุลเงินดิจิทัลและสินทรัพย์ดิจิทัลที่เกี่ยวข้อง ซึ่งถือเป็นก้าวสำคัญในภาพรวมด้านกฎระเบียบที่พยายามจัดการกับลักษณะการพัฒนาของเครื่องมือทางการเงินดิจิทัล

การเก็บภาษี Crypto ในอินเดียทำงานอย่างไร

ในอินเดีย สกุลเงินดิจิทัลและโทเค็นที่ไม่สามารถเข้ากันได้ (NFT) ได้รับการกำหนดให้เป็น "สินทรัพย์ดิจิทัลเสมือน" (VDA) ภายใต้พระราชบัญญัติภาษีเงินได้ ซึ่งมีการชี้แจงอย่างชัดเจนในช่วงเซสชันงบประมาณปี 2022 คำจำกัดความที่ครอบคลุมนี้รวมถึงข้อมูล รหัส หมายเลข หรือสัญลักษณ์ใดๆ ที่ไม่ได้รับการยอมรับว่าเป็นสกุลเงินอินเดียหรือสกุลเงินต่างประเทศ แต่สร้างขึ้นด้วยวิธีการเข้ารหัสหรืออย่างอื่น หมวดหมู่กว้างๆ นี้ครอบคลุมสกุลเงินดิจิทัล โทเค็น และ NFT ทั้งหมด แต่ไม่รวมสินทรัพย์ดิจิทัลแบบดั้งเดิม เช่น บัตรของขวัญหรือบัตรผ่านอย่างชัดเจน

ผลกระทบทางภาษีสำหรับธุรกรรมที่เกี่ยวข้องกับสินทรัพย์ดิจิทัลเหล่านี้มีความเฉพาะเจาะจง:

- รายได้ที่ได้รับจากการโอน VDA จะถูกเก็บภาษีในอัตราคงที่ 30% พร้อมด้วยภาษีด้านสุขภาพและการศึกษาเพิ่มเติม 4%

- ค่าใช้จ่ายที่หักลดหย่อนได้เพียงอย่างเดียวที่อนุญาตเมื่อคำนวณรายได้ที่ต้องเสียภาษีจาก VDA คือต้นทุนการซื้อกิจการ

- ความสูญเสียจากการโอน VDA ประเภทหนึ่งไม่สามารถหักกลบลบกับกำไรจากอีกประเภทหนึ่งได้ และไม่สามารถหักกลบกับรายได้ประเภทอื่นได้

- การให้ VDA เป็นของขวัญส่งผลให้ผู้รับต้องรับผิดชอบภาษีตามมูลค่าตลาดของของขวัญ

ตั้งแต่วันที่ 1 กรกฎาคม 2022 ภาษีหัก ณ ที่จ่าย (TDS) 1% จะมีผลกับธุรกรรม VDA ใดๆ ที่เกินเกณฑ์ทางการเงินที่เฉพาะเจาะจงภายในปีงบประมาณ ตามที่ระบุไว้ในมาตรา 194S นอกจากนี้ ภายใต้มาตรา 206AB บุคคลที่ไม่ได้ยื่นแบบแสดงรายการภาษีเงินได้ในช่วงสองปีที่ผ่านมาและมีการหัก TDS รวมเป็นเงิน 50,000 INR ขึ้นไปในแต่ละปีจะต้องเผชิญกับอัตรา TDS ที่สูงขึ้น 5% สำหรับธุรกรรมที่เกี่ยวข้องกับสกุลเงินดิจิทัล

แม้จะมีกรอบการกำกับดูแลด้านภาษี แต่สถานะทางกฎหมายที่กว้างขึ้นของสกุลเงินดิจิทัลและ NFT ยังคงค่อนข้างคลุมเครือในอินเดีย รัฐบาลยังไม่ได้ชี้แจงอย่างครบถ้วนว่า NFT ประเภทใดหรือสินทรัพย์ดิจิทัลเพิ่มเติมใดที่จะได้รับแจ้งอย่างเป็นทางการภายใต้หมวดหมู่ VDA เพื่อวัตถุประสงค์ด้านภาษี เหลือพื้นที่สำหรับการตีความและกฎระเบียบที่อาจเกิดขึ้นในอนาคต ความไม่แน่นอนที่เกิดขึ้นอย่างต่อเนื่องนี้ชี้ให้เห็นว่าผู้มีส่วนได้ส่วนเสียควรระมัดระวังและอัปเดตอยู่เสมอเมื่อมีการเปลี่ยนแปลงทางกฎหมาย

ผลกระทบทางภาษีสำหรับการทำธุรกรรม Cryptocurrency ในอินเดีย

ในอินเดีย ธุรกรรมสกุลเงินดิจิทัลต้องเสียภาษี 30% ซึ่งครอบคลุมกิจกรรมที่หลากหลาย รวมถึงการใช้สกุลเงินดิจิทัลเพื่อซื้อสินค้าหรือบริการ การแลกเปลี่ยนสกุลเงินดิจิทัลหนึ่งไปยังอีกสกุลเงินหนึ่ง การซื้อขายสกุลเงินดิจิทัลด้วยสกุลเงินคำสั่ง เช่น รูปีอินเดีย (INR) การรับสกุลเงินดิจิทัลเป็นการชำระค่าบริการ เป็นของขวัญ หรือ เป็นส่วนหนึ่งของการดำเนินงานเหมืองแร่ นอกจากนี้ การรับเงินดิจิตอลจากการเดิมพันหรือเป็นเงินเดือน และการได้รับ airdrops ล้วนเป็นเหตุการณ์ที่ต้องเสียภาษี

หนี้สินภาษีเฉพาะภายใต้พระราชบัญญัติภาษีเงินได้มีดังนี้:

- หากบุคคลได้รับสินทรัพย์ดิจิทัลเสมือน (VDA) โดยไม่มีค่าตอบแทนและมูลค่าตลาดยุติธรรมของสินทรัพย์เกิน INR 50,000 มูลค่าตลาดทั้งหมดจะต้องเสียภาษีในมือของผู้รับตามอัตราภาษีเงินได้ที่ใช้บังคับ

- หากได้รับ VDA เพื่อการพิจารณาน้อยกว่ามูลค่าตลาดยุติธรรม และมูลค่าตลาดยุติธรรมเกินกว่าสิ่งตอบแทนที่จ่ายไปมากกว่า INR 50,000 ส่วนต่างจะต้องเสียภาษีเป็นรายได้ตามอัตราภาษีที่ใช้บังคับของผู้รับ

- รายได้จากการโอน VDA ซึ่งลดลงด้วยต้นทุนการซื้อกิจการ จะต้องเสียภาษี 30% เช่นกัน นอกจากนี้ยังมีการเก็บภาษีที่เท่าเทียมกัน 2% สำหรับธุรกรรมที่เกี่ยวข้องกับนิติบุคคลที่ไม่มีถิ่นที่อยู่ซึ่งเป็นเจ้าของบล็อคเชนที่มีการซื้อขาย NFT

กฎระเบียบเหล่านี้สะท้อนให้เห็นถึงแนวทางของรัฐบาลอินเดียในการรวมธุรกรรมสกุลเงินดิจิทัลเข้ากับระบบการเงินและภาษีที่มีอยู่ เพื่อให้มั่นใจว่าผลกำไรจากสินทรัพย์ดิจิทัลเหล่านี้มีส่วนช่วยต่อเศรษฐกิจของประเทศในขณะเดียวกันก็จัดทำกรอบทางกฎหมายสำหรับการเก็บภาษี

วิธีการคำนวณภาษีของ Crypto ในอินเดีย

ในอินเดีย ธุรกรรมสกุลเงินดิจิทัลทั้งหมดจะต้องเสียภาษีในอัตราเดียวกันที่ 30% โดยไม่คำนึงว่าจะเกี่ยวข้องกับการค้าระหว่างสกุลเงินดิจิทัลกับสกุลเงินดิจิทัล การแลกเปลี่ยนสกุลเงินดิจิทัลเป็นสกุลเงินทั่วไป หรือการใช้ซื้อสินค้าหรือบริการ อัตรานี้ใช้กับนักลงทุนรายย่อย เทรดเดอร์ และหน่วยงานใดๆ ที่เกี่ยวข้องกับการโอนสินทรัพย์ crypto อย่างเท่าเทียมกัน ที่สำคัญ อัตราภาษีมีความสม่ำเสมอทั้งกำไรระยะสั้นและระยะยาวโดยไม่มีความแตกต่างใดๆ

ประเด็นสำคัญเกี่ยวกับการหักกลบขาดทุนและการคำนวณภาษี:

- ความสูญเสียจากการขายหรือการโอนสินทรัพย์ดิจิทัลเสมือน (VDA) ไม่สามารถชดเชยกับกำไรจากรายได้ประเภทอื่น หรือแม้แต่ VDA ที่แตกต่างกันภายในปีการเงินเดียวกันได้

- ภาษีจะเรียกเก็บจากกำไรสุทธิที่ได้รับจากธุรกรรมเหล่านี้ ซึ่งคำนวณเป็นผลต่างระหว่างราคาขายและราคาต้นทุน

- การปฏิบัติด้านภาษีโดยเฉพาะยังครอบคลุมถึงการรับสกุลเงินดิจิทัลเป็นของขวัญที่มีมูลค่ามากกว่า 50,000 รูปีอินเดีย โดยที่มูลค่าตลาดทั้งหมดจะต้องเสียภาษีในมือของผู้รับ

สถานการณ์ตัวอย่าง:

- หากคุณลงทุนในสกุลเงินดิจิทัล INR 100,000 และขายในภายหลังในราคา INR 150,000 กำไรที่ต้องเสียภาษีจะเท่ากับ INR 50,000 ซึ่งส่งผลให้มีภาระภาษี INR 15,000 บวกด้วยค่าธรรมเนียมเพิ่มเติมและเงินภาษีที่เกี่ยวข้อง

- ในสถานการณ์ที่คุณซื้อ Bitcoin ในราคา 5 แสนรูปี และขายมันในราคา 6 แสนรูปี และขาย Ethereum ในราคา 2 แสนรูปีไปพร้อมกันที่ 1.5 แสนรูปี รายได้สุทธิที่ต้องเสียภาษีจะเท่ากับ 1 แสนรูปี ซึ่งดึงดูดภาษีได้ 30,000 รูปี

การลดหย่อนภาษี ณ แหล่งที่มา (TDS) จากธุรกรรม Crypto:

- ตั้งแต่วันที่ 1 กรกฎาคม 2022 จะมีการบังคับใช้ TDS 1% กับธุรกรรม crypto ทั้งหมด รวมถึงการซื้อและการขาย TDS นี้จะถูกหัก ณ จุดทำธุรกรรม และมีผลบังคับใช้ไม่ว่าธุรกรรมจะได้รับการจัดการผ่านการแลกเปลี่ยนในอินเดียหรือเกี่ยวข้องกับการติดต่อแบบ P2P

- เป็นสิ่งสำคัญสำหรับบุคคลในการจัดการและยื่น TDS โดยเฉพาะอย่างยิ่งในสถานการณ์ P2P หรือการแลกเปลี่ยนเงินตราต่างประเทศ เพื่อให้มั่นใจว่าปฏิบัติตามภาระผูกพันด้านภาษี

กรอบการทำงานนี้ช่วยให้มั่นใจได้ว่าธุรกรรมสกุลเงินดิจิทัลทั้งหมดจะถูกหักภาษี ณ เวลาที่โอน เพื่อให้นักลงทุนมีความชัดเจนเกี่ยวกับภาระภาษีของพวกเขา ระบบภาษีของอินเดียกำหนดให้มีการติดตามธุรกรรมดังกล่าวทั้งหมดอย่างระมัดระวังเพื่อให้เป็นไปตามข้อกำหนดการปฏิบัติตามข้อกำหนดอย่างถูกต้อง

ภาษี Crypto 30% จะถูกนำไปใช้กับ Crypto เป็นเงินเดือนอย่างไร

ในอินเดีย ภาษี 30% สำหรับธุรกรรมสกุลเงินดิจิทัลยังใช้กับรายได้ใดๆ ที่ได้รับในรูปแบบของสกุลเงินดิจิทัล รวมถึงเงินเดือนด้วย ภาษีนี้จะถูกเรียกเก็บโดยไม่คำนึงถึงตารางภาษีเงินได้โดยรวมของแต่ละบุคคล

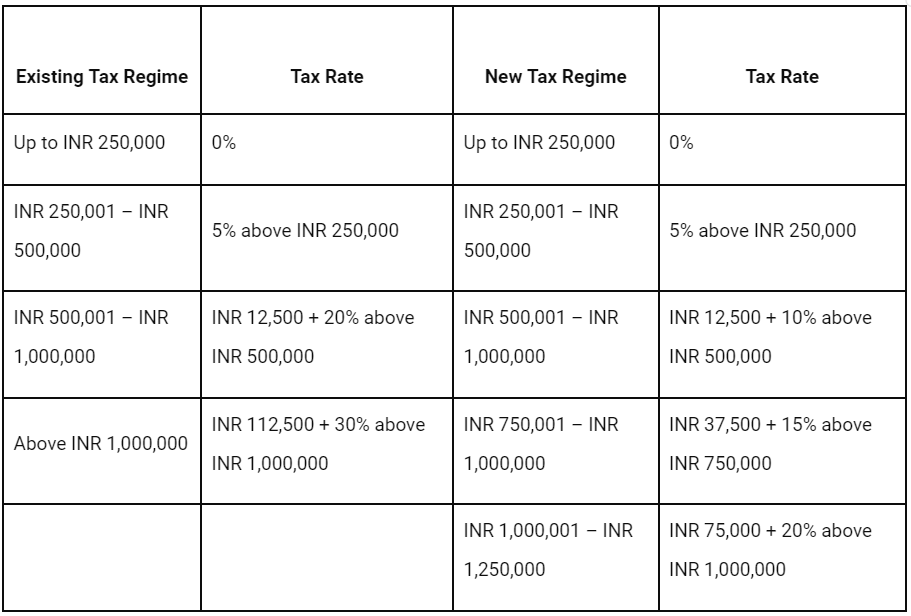

อัตราภาษีเงินได้บุคคลธรรมดาสำหรับปีงบประมาณ 2022-23 (AY 2023-24):

หมายเหตุ: อัตราเหล่านี้ใช้กับผู้เสียภาษีบุคคลธรรมดาที่มีอายุต่ำกว่า 60 ปี อัตราภาษี crypto 30% ไม่รวมค่าธรรมเนียมเพิ่มเติมและภาษี 4% ผู้เสียภาษีที่มีรายได้สูงถึง INR 500,000 อาจมีสิทธิ์ได้รับเงินคืนภายใต้มาตรา 87A สูงถึง INR 12,500

การคำนวณภาษีของ Crypto เป็นเงินเดือน:

เมื่อได้รับสกุลเงินดิจิทัลเป็นส่วนหนึ่งของแพ็คเกจเงินเดือน จะมีการหักภาษีในอัตราคงที่ 30% โดยไม่คำนึงถึงแหล่งรายได้อื่นของบุคคลหรือตารางภาษีเงินได้ที่เกี่ยวข้อง การเก็บภาษีนี้เพิ่มเติมจากอัตราภาษีเงินได้มาตรฐาน และคำนวณตามมูลค่าตลาดยุติธรรมของสกุลเงินดิจิทัล ณ เวลาที่ได้รับ

สถานการณ์ตัวอย่าง:

หากบุคคลมีรายได้ INR 500,000 เป็นสกุลเงินดิจิทัลโดยเป็นส่วนหนึ่งของเงินเดือน พวกเขาจะต้องเสียภาษี 30% จากจำนวนนี้ ซึ่งเท่ากับ INR 150,000 บวกด้วยค่าธรรมเนียมและภาษีที่เกี่ยวข้อง ซึ่งแยกจากการคำนวณภาษีจากแหล่งรายได้อื่นๆ

ข้อควรพิจารณาเพิ่มเติม:

- TDS สำหรับธุรกรรม Crypto: ตั้งแต่วันที่ 1 กรกฎาคม 2022 จะมีการหักภาษี 1% ที่แหล่งที่มา (TDS) สำหรับธุรกรรมสกุลเงินดิจิทัลที่เกินเกณฑ์ที่กำหนด TDS นี้ต้องได้รับการจัดการและยื่นโดยบุคคล โดยเฉพาะสำหรับธุรกรรมในการแลกเปลี่ยนเงินตราต่างประเทศหรือแพลตฟอร์ม P2P

- ไม่มีการหักกลบขาดทุน: การขาดทุนจากธุรกรรมสกุลเงินดิจิตอลประเภทหนึ่งไม่สามารถชดเชยกับกำไรจากอีกประเภทหนึ่ง หรือกับรายได้ประเภทอื่นใดได้ ธุรกรรมแต่ละรายการจะต้องรายงานแยกกันเพื่อวัตถุประสงค์ด้านภาษี

วิธีการที่ครอบคลุมนี้ช่วยให้มั่นใจได้ว่ารายได้ทั้งหมดจากสกุลเงินดิจิทัล รวมถึงเงินเดือน จะถูกหักภาษีอย่างเพียงพอ ซึ่งสอดคล้องกับกรอบการกำกับดูแลที่กว้างขึ้นสำหรับสินทรัพย์ดิจิทัลในอินเดีย

ภาษีของ Crypto Airdrops

ในโลกของสกุลเงินดิจิทัล แอร์ดรอปจะคล้ายกับตัวอย่างผลิตภัณฑ์ที่แบรนด์ต่างๆ มอบให้เพื่อรวบรวมความคิดเห็นหรือเพิ่มการมองเห็นผลิตภัณฑ์ สำหรับสกุลเงินดิจิทัลและ NFT นั้น airdrops ทำหน้าที่เป็นวิธีการแจกจ่ายโทเค็นใหม่โดยตรงไปยังกระเป๋าเงินของผู้ใช้ ซึ่งโดยทั่วไปจะไม่มีค่าใช้จ่าย เพื่อเพิ่มการรับรู้และการหมุนเวียนในระหว่างขั้นตอนการเปิดตัวครั้งแรก

การรักษาภาษีของ Airdrops:

- เมื่อได้รับแล้ว มูลค่าตลาดยุติธรรมของสกุลเงินดิจิทัลหรือโทเค็นที่กระจายออกไปจะถือเป็นรายได้ที่ต้องเสียภาษีภายใต้หมวดหมู่ "รายได้อื่น" ตามกฎ 11UA ขึ้นอยู่กับมูลค่าตลาดของโทเค็นในวันที่ได้รับ ไม่ว่าจะเป็นจากการแลกเปลี่ยนหรือการแลกเปลี่ยนแบบกระจายอำนาจ (DEX)

- หากผู้รับตัดสินใจที่จะถือ ขาย แลกเปลี่ยน หรือใช้โทเค็น กำไรใดๆ ที่ได้จากธุรกรรมเหล่านี้จะต้องเสียภาษี 30% ภาษีนี้ใช้กับส่วนต่างระหว่างมูลค่าตลาด ณ เวลาที่ Airdrop และราคา ณ เวลาที่ทำธุรกรรมครั้งต่อไป

ตัวอย่างการคำนวณภาษี:

ตัวอย่างเช่น หากคุณได้รับโทเค็น XYZ 100 เหรียญในวันที่ 6 กุมภาพันธ์ 2023 และมูลค่าของแต่ละโทเค็น ณ เวลาที่รับคือ 10 รูปี รายได้ที่ต้องเสียภาษีทั้งหมดจะเท่ากับ 1,000 รูปีอินเดีย หากโทเค็นเหล่านี้มีมูลค่าเพิ่มขึ้นและมีการขายหรือแลกเปลี่ยนในภายหลัง กำไรที่ได้รับจากธุรกรรมนั้นจะถูกหักภาษีในอัตรา 30% เดียวกัน

ข้อควรพิจารณาเพิ่มเติม:

- ภาษีของ airdrops จะถูกคำนวณ ณ เวลาที่ได้มา และมูลค่าที่เพิ่มขึ้นในภายหลังจะถูกหักภาษีเป็นกำไรจากการขายเมื่อมีการโอนโทเค็น

- ไม่มีผลกระทบทางภาษีสำหรับการเพียงแค่ถือโทเค็นที่ลดลงจนกว่าจะขายหรือแลกเปลี่ยน

กรอบการทำงานนี้ช่วยให้มั่นใจได้ว่ารายได้ทุกรูปแบบจากสินทรัพย์ดิจิทัลเสมือน รวมถึง airdrops ได้รับการหักภาษีอย่างเหมาะสม ซึ่งสะท้อนถึงเป้าหมายที่กว้างขึ้นในการบูรณาการธุรกรรมสกุลเงินดิจิทัลภายในระบบภาษีของอินเดีย

ผลกระทบทางภาษีของการขุด Cryptocurrency ในอินเดีย

การขุดสกุลเงินดิจิทัลเกี่ยวข้องกับการรองรับธุรกรรม Bitcoin และเครือข่ายบล็อกเชนผ่านคอมพิวเตอร์ที่ทรงพลัง ซึ่งเป็นกระบวนการที่สำคัญสำหรับความสมบูรณ์ของการดำเนินการบล็อกเชน ผู้เข้าร่วมในกิจกรรมนี้หรือที่เรียกว่านักขุด มีบทบาทสำคัญในการประมวลผลธุรกรรมและดูแลรักษาบล็อคเชน

การปฏิบัติด้านภาษีสำหรับกิจกรรมการขุด:

- แม้ว่าการขุดเหมืองจะไม่ต้องเสียภาษีโดยตรง แต่สกุลเงินดิจิทัลที่ได้รับจากการขุดจะต้องรายงานเป็นรายได้ทางธุรกิจที่ต้องเสียภาษี

- นักขุดจะถูกเก็บภาษีในอัตราคงที่ 30% ของรายได้ที่ได้รับจากสกุลเงินดิจิทัลที่ขุดได้ เช่น เมื่อพวกเขาขาย แลกเปลี่ยน หรือใช้โทเค็นที่พวกเขาขุดได้

- สิ่งสำคัญคือต้องทราบว่าพื้นฐานต้นทุนสำหรับสกุลเงินดิจิทัลใดๆ ที่ได้รับจากการขุดถือเป็น 'ศูนย์' ดังนั้นจำนวนเงินทั้งหมดที่ได้รับจากการขายสกุลเงินดิจิทัลที่ขุดได้เหล่านี้จึงต้องเสียภาษี

- ค่าใช้จ่ายที่เกิดขึ้นระหว่างกิจกรรมการขุด เช่น ค่าไฟฟ้าหรือโครงสร้างพื้นฐาน ไม่สามารถหักออกจากรายได้ที่ต้องเสียภาษีได้

สถานการณ์ตัวอย่าง:

หากนักขุดขาย 0.25 BTC ที่ถูกขุดและมีมูลค่า 19,000 รูปีอินเดีย ณ เวลาที่ได้รับ จำนวนเงินทั้งหมดจากการขายจะต้องเสียภาษี 30% ซึ่งคำนวณตามมูลค่าตลาด ณ เวลาที่ได้รับ

แนวทางเพิ่มเติม:

- มูลค่าตลาดของสกุลเงินดิจิทัลที่ขุดได้ ณ เวลาที่ได้รับ (ไม่ว่าจะจากการแลกเปลี่ยนหรือการแลกเปลี่ยนแบบกระจายอำนาจ) จะเป็นพื้นฐานสำหรับการคำนวณภาษีที่ต้องชำระ ตามที่ระบุไว้ภายใต้กฎ 11UA

- การรับทราบข้อมูลเกี่ยวกับกฎหมายภาษีล่าสุดและการปฏิบัติตามกฎระเบียบเป็นสิ่งสำคัญสำหรับนักขุดในการหลีกเลี่ยงบทลงโทษที่อาจเกิดขึ้น

กรอบการจัดเก็บภาษีนี้ได้รับการออกแบบมาเพื่อให้แน่ใจว่าผลประโยชน์ทางการเงินทั้งหมดที่ได้รับจากการขุดสกุลเงินดิจิทัลนั้นจะถูกเก็บภาษีอย่างเหมาะสมภายใต้กฎหมายอินเดีย ซึ่งสอดคล้องกับวัตถุประสงค์ที่กว้างขึ้นในการควบคุมตลาดสกุลเงินดิจิทัล ในขณะเดียวกันก็ตระหนักถึงการมีส่วนร่วมทางเทคโนโลยีและเศรษฐกิจของนักขุด

ผลกระทบทางภาษีต่อของขวัญ Cryptocurrency ในอินเดีย

ในอินเดีย การรับของขวัญสกุลเงินดิจิทัลอยู่ภายใต้หลักเกณฑ์ด้านภาษีเฉพาะตามที่ระบุไว้ในกฎระเบียบทางการเงินล่าสุด สกุลเงินดิจิทัล พร้อมด้วยโทเค็นที่ไม่สามารถเข้ากันได้ (NFT) อื่นๆ ได้รับการจัดประเภทเป็นสินทรัพย์ดิจิทัลเสมือน (VDA) และถือเป็นสินทรัพย์ที่สามารถเคลื่อนย้ายได้ภายใต้พระราชบัญญัติภาษีเงินได้

การรักษาภาษีสำหรับของขวัญ Cryptocurrency:

- สกุลเงินดิจิทัลใด ๆ ที่ได้รับเป็นของขวัญมูลค่ามากกว่า INR 50,000 จากสมาชิกในครอบครัวจะต้องเสียภาษี ผู้รับมีหน้าที่รับผิดชอบในการจ่ายภาษีรายได้จากมูลค่าตลาดของสินทรัพย์ crypto ที่ได้รับ

- ของขวัญจากสมาชิกในครอบครัวหรือที่ได้รับในโอกาสพิเศษ เช่น การรับมรดก การแต่งงาน หรือเป็นส่วนหนึ่งของพินัยกรรม ได้รับการยกเว้นไม่ต้องเสียภาษี

- สำหรับของขวัญ crypto อื่น ๆ ที่ไม่ได้รับการยกเว้นตามความสัมพันธ์หรือโอกาส ภาษีเงินได้จะถูกเรียกเก็บในอัตราคงที่ 30% บวกค่าธรรมเนียมเพิ่มเติมและภาษีที่เกี่ยวข้อง

สถานการณ์ตัวอย่าง:

หากบุคคลได้รับ Ethereum (ETH) มูลค่า INR 5,000 เป็นของขวัญจากเพื่อนในวันที่ 5 กรกฎาคม จำนวนนี้จะถูกบวกเข้ากับรายได้ที่ต้องเสียภาษีประจำปีภายใต้หมวดหมู่ "รายได้แหล่งอื่น" จากนั้นจะมีการคิดอัตราภาษี 30% กับ INR 5,000 ซึ่งนำไปสู่ผลกระทบทางภาษีโดยพิจารณาจากรายได้รวมต่อปีของผู้รับ

ข้อควรพิจารณาเพิ่มเติม:

- สิ่งสำคัญคือต้องจัดทำเอกสารและรายงานสินทรัพย์ crypto ที่ได้รับเป็นของขวัญเพื่อวัตถุประสงค์ด้านภาษี

- การทำความเข้าใจมูลค่าของของขวัญ ณ เวลาที่รับเป็นสิ่งสำคัญ เนื่องจากจะเป็นตัวกำหนดความรับผิดทางภาษี

กฎระเบียบเหล่านี้รับประกันความโปร่งใสและการปฏิบัติตามภาระผูกพันทางภาษีที่เกี่ยวข้องกับการโอนและรับสกุลเงินดิจิทัลเป็นของขวัญ ซึ่งสะท้อนถึงวัตถุประสงค์ที่กว้างขึ้นในการควบคุมตลาดสกุลเงินดิจิทัลในอินเดีย

วิธีเปิดเผยสกุลเงิน Crypto โดยการคืนภาษีเงินได้

ในการยื่นภาษีของคุณอย่างถูกต้อง จำเป็นอย่างยิ่งที่จะต้องรายงานผลกำไรที่ได้รับจากธุรกรรมสกุลเงินดิจิทัลอย่างแม่นยำ รายได้เหล่านี้สามารถจัดประเภทเป็นรายได้ทางธุรกิจหรือกำไรจากการลงทุน ขึ้นอยู่กับความถี่ของกิจกรรมการซื้อขายของคุณและลักษณะของธุรกรรม ผู้เชี่ยวชาญด้านภาษีและการให้คำปรึกษาแนะนำว่าควรประกาศรายได้ดังกล่าวใน 'ตาราง VDA' ของแบบฟอร์ม ITR-2 หรือ ITR-3 สิ่งสำคัญคือต้องทราบว่าแบบฟอร์ม ITR-1 หรือ ITR-4 ไม่เหมาะสำหรับการรายงานรายได้ประเภทนี้

สำหรับผู้เสียภาษีที่มีส่วนร่วมในธุรกรรมสกุลเงินดิจิทัล การทำความเข้าใจความแตกต่างระหว่างรายได้ทางธุรกิจและกำไรจากการลงทุนเป็นสิ่งสำคัญ รายได้ทางธุรกิจอาจมาจากการซื้อขายที่มีความถี่สูงหรือกิจกรรมทางธุรกิจที่เกี่ยวข้องกับการเข้ารหัสลับตามปกติ ในขณะที่กำไรจากการลงทุนมักเป็นผลมาจากการขายสินทรัพย์ที่ถือไว้เพื่อการลงทุนเป็นครั้งคราว

นอกจากนี้ การตรวจสอบให้แน่ใจว่าธุรกรรมทั้งหมดได้รับการบันทึกไว้อย่างพิถีพิถันเป็นกุญแจสำคัญในการจัดทำรายงานภาษีที่ถูกต้องและเป็นไปตามข้อกำหนด ซึ่งช่วยในการดำเนินการคืนภาษีของคุณได้อย่างราบรื่น

คุณสามารถหลีกเลี่ยงภาษี Crypto 30% ในอินเดียได้หรือไม่?

ไม่มีวิธีการที่ถูกต้องตามกฎหมายในการหลีกเลี่ยงภาษี 30% สำหรับธุรกรรมสกุลเงินดิจิทัลในอินเดีย บทลงโทษสำหรับการหลีกเลี่ยงภาษีที่เกี่ยวข้องกับสกุลเงินดิจิทัลนั้นมีความรุนแรงและเป็นสัดส่วนกับความรุนแรงของการละเมิด นี่คือสิ่งที่คุณต้องรู้เกี่ยวกับบทลงโทษที่เกี่ยวข้อง:

- การรายงานน้อยเกินไปหรือการรายงานรายได้ที่ไม่ถูกต้อง: หากคุณรายงานน้อยเกินไปหรือรายงานรายได้ที่เกี่ยวข้องกับการเข้ารหัสลับของคุณอย่างไม่ถูกต้อง คุณอาจถูกลงโทษตั้งแต่ 50% ถึง 200% ของภาษีที่หลบเลี่ยง กรณีที่รุนแรงกว่านี้อาจนำไปสู่การจำคุกสูงสุด 7 ปี

- การยื่นแบบแสดงรายการภาษีเงินได้ล่าช้า: การไม่ยื่นแบบแสดงรายการภาษีเงินได้ของคุณภายในกำหนดเวลาที่กำหนดอาจทำให้เกิดบทลงโทษต่างๆ ซึ่งรวมถึงดอกเบี้ย 1% ต่อเดือนสำหรับภาษีที่ยังไม่ได้ชำระและค่าธรรมเนียมการยื่นล่าช้าระหว่าง INR 1,000 ถึง INR 5,000 ความล่าช้าอย่างรุนแรงอาจส่งผลให้มีโทษจำคุกสูงสุด 7 ปี

- การไม่ปฏิบัติตามภาระผูกพันที่หักภาษี ณ ที่จ่าย (TDS): การไม่หักหรือฝาก TDS ที่กำหนดกับเจ้าหน้าที่อาจนำไปสู่การคิดดอกเบี้ยและค่าปรับจำนวนมากสำหรับการไม่ปฏิบัติตาม

- ความล้มเหลวในการยื่นขอคืน TDS: การไม่ส่งการคืน TDS ตรงเวลาอาจต้องเสียค่าธรรมเนียมล่าช้ารายวันจำนวน INR 200

เพื่อปฏิบัติตามกฎระเบียบที่เข้มงวดเหล่านี้ การปฏิบัติตามภาระผูกพันด้านภาษีอย่างเคร่งครัดจึงเป็นสิ่งสำคัญ การรายงานที่ตรงเวลาและแม่นยำ ควบคู่ไปกับการปฏิบัติตามข้อกำหนด TDS อย่างขยันขันแข็ง จะช่วยให้คุณจัดการเรื่องภาษี crypto ของคุณอย่างถูกกฎหมายและมีความรับผิดชอบ หลีกเลี่ยงบทลงโทษที่อาจเกิดขึ้น

การอัปเดต G20 เกี่ยวกับกฎระเบียบของ Crypto

ในระหว่างการดำรงตำแหน่งประธานาธิบดี G20 รัฐบาลอินเดียได้จัดลำดับความสำคัญของการอภิปรายเกี่ยวกับกฎระเบียบของสินทรัพย์ดิจิทัลเสมือน (VDA) โดยมีการประกาศที่สำคัญจากนายกรัฐมนตรี Narendra Modi ในการประชุม G20 ซึ่งเน้นย้ำถึงความมุ่งมั่นของประเทศในการกำหนดกฎระเบียบด้าน crypto ทั่วโลก

การพัฒนาที่สำคัญจากการประชุม ได้แก่ ความก้าวหน้าของ CryptoAsset Reporting Framework (CARF) และการปรับเปลี่ยน Common Reporting Standard (CRS) ผู้นำประเทศที่เข้าร่วมเน้นย้ำถึงความจำเป็นของความโปร่งใสและประสานงานความพยายามระหว่างประเทศในการจัดการสินทรัพย์ crypto พวกเขามอบหมายให้ Global Forum on Transparency and Exchange of Information for Tax Purpose กำหนดกรอบเวลาที่เหมาะสมสำหรับการเริ่มต้นการแลกเปลี่ยนระหว่างเขตอำนาจศาลที่เกี่ยวข้อง

ประเด็นสำคัญของการอภิปรายคือฉันทามติว่าสกุลเงินดิจิทัลไม่ควรได้รับการยอมรับว่าเป็นเงินที่ถูกกฎหมาย นอกจากนี้ ผู้นำยังรับทราบว่าการบังคับใช้การห้ามสินทรัพย์ดิจิทัลเหล่านี้อาจส่งผลเสียและท้าทายในการบังคับใช้

นายกรัฐมนตรี Modi เน้นย้ำถึงศักยภาพในการเปลี่ยนแปลงของสินทรัพย์ crypto ในการกำหนดโครงสร้างทางสังคมใหม่ และส่งผลกระทบต่อเสถียรภาพทางการเงินและการเงิน เขาสนับสนุนการสร้างมาตรฐานสากลเพื่อควบคุมและดูแลภาคส่วนที่กำลังเติบโตอย่างมีประสิทธิภาพ โดยตระหนักถึงความสำคัญของแนวทางระดับโลกที่มีการประสานงานเพื่อจัดการกับความซับซ้อนที่เกิดจากสกุลเงินดิจิทัล

นักลงทุนควรทำอย่างไร?

ในแง่ของกฎหมายอินเดียที่กำลังพัฒนาเกี่ยวกับสินทรัพย์ดิจิทัลเสมือน (VDA) นักลงทุนและผู้ค้าจะต้องพิจารณาความซับซ้อนของระบบภาษีใหม่อย่างรอบคอบ เนื่องจากกฎระเบียบมีแนวโน้มที่จะได้รับการปรับปรุง การรับทราบข้อมูลและการปรึกษากับผู้เชี่ยวชาญด้านภาษีจึงมีความจำเป็นก่อนที่จะทำธุรกรรม VDA

คำแนะนำที่สำคัญสำหรับนักลงทุน VDA:

- รับทราบข้อมูลอยู่เสมอ: อัปเดตตัวเองอย่างต่อเนื่องเกี่ยวกับการเปลี่ยนแปลงกฎระเบียบล่าสุดและคำแนะนำของรัฐบาลเกี่ยวกับ VDA รวมถึงสกุลเงินดิจิทัลและ NFT

- ปรึกษาที่ปรึกษาด้านภาษี: ก่อนที่จะเริ่มการลงทุนหรือการค้า โปรดปรึกษากับที่ปรึกษาด้านภาษีเพื่อทำความเข้าใจผลกระทบของกฎหมายภาษีในปัจจุบันต่อธุรกรรมของคุณ

- ใช้การแลกเปลี่ยนที่ได้รับการยอมรับ: แนะนำให้ทำการซื้อขายบนการแลกเปลี่ยนหรือตลาดซื้อขายที่ได้รับการยอมรับมากกว่าการทำธุรกรรมนอกตลาด เพื่อช่วยสร้างมูลค่าตลาดที่ยุติธรรมของ VDA เพื่อให้มั่นใจว่ามีการปฏิบัติตามโดยไม่มีคำแนะนำที่ชัดเจนจากรัฐบาล

- ติดตามค่าใช้จ่ายและความสูญเสีย: โปรดทราบว่าการสูญเสียจาก VDA หนึ่งไม่สามารถหักกลบกับกำไรจากอีก VDA ได้ และค่าใช้จ่ายที่เกี่ยวข้องกับการได้มาหรือการสร้าง VDA (เช่น ต้นทุนการขุดหรือการขุด) จะไม่สามารถหักลดหย่อนจากกำไรที่ต้องเสียภาษีได้

- การปฏิบัติตามกฎระเบียบ: ตรวจสอบให้แน่ใจว่าได้ปฏิบัติตามภาระผูกพันด้านภาษีทั้งหมด รวมถึงการยื่นภาษีในเวลาที่เหมาะสมและการปฏิบัติตามข้อกำหนด TDS เพื่อหลีกเลี่ยงบทลงโทษ

บทสรุป

การนำทางภูมิทัศน์การเก็บภาษี crypto ในอินเดียต้องใช้แนวทางเชิงรุกในการปฏิบัติตามกฎระเบียบ ด้วยการทำความเข้าใจอัตราภาษี ข้อกำหนดในการรายงาน และบทลงโทษที่อาจเกิดขึ้น และโดยการใช้เครื่องมือและทรัพยากรจากแพลตฟอร์ม เช่น CoinDCX สำหรับกระบวนการที่มีความคล่องตัว นักลงทุนสามารถรักษาความโปร่งใสและความถูกต้องตามกฎหมายในธุรกรรม crypto ของตนได้ การติดตามการเปลี่ยนแปลงของกฎหมายภาษีถือเป็นสิ่งสำคัญในการสร้างความอุ่นใจและหลีกเลี่ยงข้อผิดพลาดทางกฎหมายในโลกที่มีการเปลี่ยนแปลงตลอดเวลาของสินทรัพย์ดิจิทัลเสมือน