Come vengono tassate le criptovalute in India nel 2024

La criptovaluta, una forma di valuta digitale, è progettata per l'acquisto di beni e servizi, simili alle valute tradizionali. Opera indipendentemente dalle autorità centralizzate come banche e istituti finanziari, il che è stato motivo di controversia sin dal suo inizio. Attualmente, lo spazio globale delle valute digitali scambia più di 1.500 tipi di criptovalute, tra cui Bitcoin, Ethereum, Litecoin, Dogecoin, Ripple e Matic, con investimenti significativi che si riversano nel loro trading.

In India, le criptovalute e i token non fungibili ( NFT ) rimangono non regolamentati. Un tentativo della Reserve Bank of India (RBI) di vietare le criptovalute nel 2018 è stato annullato dalla Corte Suprema, lasciando il loro status legale in una zona grigia: né completamente legale né esplicitamente illegale. Allo stesso modo, le NFT non hanno dovuto affrontare lo stesso controllo normativo, ma condividono questo status giuridico incerto. Sebbene si sia discusso di una legge globale sulle criptovalute, il governo indiano non ha ancora reso pubblica tale legislazione e il suo approccio normativo alle criptovalute e agli NFT rimane poco chiaro.

Nel frattempo, il governo ha implementato un regime fiscale specifico per le risorse digitali virtuali (VDA) come criptovalute e NFT. Questo regime impone un’imposta del 30% più una sovrattassa del 4% sui guadagni derivanti dalla negoziazione, dallo scambio o dalla vendita di questi beni, siano essi trattati come reddito d’impresa o plusvalenza. Tuttavia, questa tassazione non si estende ai buoni o alle carte regalo. Nonostante queste misure, il quadro giuridico più ampio per le criptovalute e gli NFT in India continua a essere ambiguo, influenzando il modo in cui queste risorse digitali vengono visualizzate e utilizzate all’interno del paese.

Le criptovalute sono tassate in India?

Sì, le criptovalute sono tassate in India. La tassazione di ciò che è classificato come "Virtual Digital Assets" (VDA) è stata ufficialmente stabilita nel Bilancio dell'Unione 2022, introdotto dal ministro delle Finanze Nirmala Sitharaman. Questa categoria comprende tutte le criptovalute come Bitcoin ed Ethereum, nonché altri formati digitali come i token non fungibili (NFT). Questo aggiornamento legislativo ha segnato un cambiamento significativo, riconoscendo ufficialmente questi asset all’interno del sistema finanziario indiano.

I profitti derivanti dalle transazioni che coinvolgono queste risorse digitali sono soggetti a tassazione, indicando la posizione del governo sulla regolamentazione e l'integrazione della criptovaluta nel quadro economico più ampio. La mossa mira a fornire chiarezza e struttura al mercato delle criptovalute, garantendo che tutte le transazioni siano contabilizzate nel regime fiscale del paese. Questa guida mira a esplorare le complessità delle tasse sulle criptovalute in India a seguito di questi cambiamenti normativi.

Comprendere le risorse digitali virtuali: sono valute o risorse?

Nel contesto della legislazione fiscale indiana, le criptovalute e i token non fungibili (NFT) rientrano nella categoria dei "Virtual Digital Assets" (VDA), come definito dalla Sezione 2 (47A) della legge sull'imposta sul reddito. Questa definizione è abbastanza completa e copre qualsiasi informazione, codice, numero o simbolo derivato tramite mezzi crittografici, che non è riconosciuto come valuta indiana o straniera. In sostanza, questo comprende tutti i tipi di risorse crittografiche, inclusi NFT, token e criptovalute, ma esclude esplicitamente le risorse digitali tradizionali come carte regalo o abbonamenti.

Le risorse digitali virtuali sono definite come rappresentazioni digitali prive di forma fisica o tangibile. In termini più semplici, questa categoria include criptovalute, applicazioni di finanza decentralizzata (DeFi) e NFT, ma esclude in particolare l'oro digitale, le valute digitali delle banche centrali ( CDCC ) e simili asset digitali tradizionali. L’obiettivo principale di questa classificazione è facilitare la tassazione delle criptovalute e delle relative risorse digitali, segnando un passo significativo nel panorama normativo che cerca di affrontare la natura in evoluzione degli strumenti finanziari digitali.

Come funziona la tassazione delle criptovalute in India

In India, le criptovalute e i token non fungibili (NFT) sono definiti “Virtual Digital Assets” (VDA) ai sensi dell’Income Tax Act, ampiamente chiarito durante la sessione di Budget 2022. Questa definizione completa include qualsiasi tipo di dato, codice, numero o simbolo non riconosciuto come valuta indiana o straniera ma creato tramite mezzi crittografici o in altro modo. Questa ampia categoria comprende tutte le criptovalute, i token e gli NFT, ma esclude esplicitamente le risorse digitali tradizionali come le carte regalo o gli abbonamenti.

Le implicazioni fiscali per le transazioni che coinvolgono queste risorse digitali sono specifiche:

- Il reddito derivante dal trasferimento di VDA è tassato con un'aliquota forfettaria del 30%, con un'ulteriore imposta sanitaria e educativa del 4%.

- L'unica spesa deducibile consentita nel calcolo del reddito imponibile da VDA è il costo di acquisizione.

- Le perdite derivanti dal trasferimento di un tipo di VDA non possono essere compensate con i guadagni di un altro, né possono essere compensate con qualsiasi altro tipo di reddito.

- La donazione di VDA comporta che il destinatario sia soggetto a imposte sul valore di mercato del dono.

Dal 1° luglio 2022, a qualsiasi transazione VDA che supera specifiche soglie monetarie entro un anno fiscale si applica una detrazione fiscale dell'1% alla fonte, come specificato nella Sezione 194S. Inoltre, ai sensi della Sezione 206AB, gli individui che non hanno presentato la dichiarazione dei redditi negli ultimi due anni e hanno una detrazione TDS per un totale di 50.000 INR o più in ogni anno dovranno affrontare un tasso TDS più elevato del 5% sulle transazioni relative alla criptovaluta.

Nonostante il quadro normativo in materia fiscale, lo status giuridico più ampio delle criptovalute e degli NFT rimane alquanto ambiguo in India. Il governo non ha ancora chiarito del tutto quali tipi di NFT o ulteriori risorse digitali saranno ufficialmente notificati nella categoria VDA a fini fiscali, lasciando spazio all’interpretazione e alla potenziale regolamentazione futura. Questa continua incertezza suggerisce che le parti interessate dovrebbero rimanere caute e aggiornate su eventuali modifiche legislative.

Implicazioni fiscali per le transazioni di criptovaluta in India

In India, le transazioni in criptovaluta sono soggette a un’aliquota fiscale del 30%. Ciò comprende una vasta gamma di attività, incluso l'utilizzo di criptovalute per acquistare beni o servizi, scambiare una criptovaluta con un'altra, trattare criptovalute con valuta fiat come la rupia indiana (INR), ricevere criptovaluta come pagamento per servizi, come regalo o come parte delle operazioni minerarie. Inoltre, guadagnare criptovaluta tramite staking o come stipendio e ricevere airdrop sono tutti eventi tassabili.

Le passività fiscali specifiche ai sensi della legge sull'imposta sul reddito sono le seguenti:

- Se una persona acquista una risorsa digitale virtuale (VDA) senza corrispettivo e il valore equo di mercato della risorsa supera INR 50.000, il valore di mercato totale è imponibile nelle mani del destinatario secondo l'aliquota dell'imposta sul reddito applicabile.

- Se un VDA viene ricevuto per un corrispettivo inferiore al suo valore equo di mercato e il valore equo di mercato supera il corrispettivo pagato di oltre 50.000 INR, la differenza è imponibile come reddito all'aliquota fiscale applicabile del destinatario.

- Anche il reddito derivante dal trasferimento di una VDA, ridotto del costo di acquisizione, è tassato al 30%. Inoltre, è previsto un prelievo di perequazione del 2% applicato alle transazioni che coinvolgono entità non residenti che possiedono la blockchain in cui vengono scambiati gli NFT.

Queste normative riflettono l'approccio del governo indiano volto a integrare le transazioni di criptovaluta nei sistemi finanziari e fiscali esistenti, garantendo che i guadagni derivanti da queste risorse digitali contribuiscano all'economia nazionale fornendo al contempo un quadro legale per la loro tassazione.

Come calcolare le tasse sulle criptovalute in India

In India, tutte le transazioni di criptovaluta sono soggette a un'aliquota fiscale uniforme del 30%, indipendentemente dal fatto che coinvolgano scambi cripto-cripto, scambi cripto-fiat o utilizzo per l'acquisto di beni o servizi. Questo tasso si applica allo stesso modo agli investitori al dettaglio, ai trader e a qualsiasi entità coinvolta nel trasferimento di asset crittografici. È importante sottolineare che l’aliquota fiscale è coerente sia sui guadagni a breve che a lungo termine, senza alcuna distinzione.

Punti chiave sulla compensazione delle perdite e sul calcolo delle imposte:

- Le perdite derivanti dalla vendita o dal trasferimento di beni digitali virtuali (VDA) non possono essere compensate con guadagni derivanti da altri tipi di reddito o anche da diversi VDA nello stesso anno finanziario.

- L'imposta viene riscossa sugli utili netti realizzati da queste transazioni, calcolati come differenza tra il prezzo di vendita e il prezzo di costo.

- Il trattamento fiscale specifico si estende anche alla ricezione di criptovalute come regali di valore superiore a 50.000 INR, dove l'intero valore di mercato diventa imponibile nelle mani del destinatario.

Scenari di esempio:

- Se investessi 100.000 INR in una criptovaluta e la vendessi successivamente per 150.000 INR, il guadagno imponibile sarebbe di 50.000 INR, con conseguente responsabilità fiscale di 15.000 INR, più la sovrattassa e l'imposta applicabili.

- In uno scenario in cui acquisti Bitcoin per INR 5 lakh e lo vendi per INR 6 lakh, e contemporaneamente vendi Ethereum acquistato per INR 2 lakh a INR 1,5 lakh, il reddito imponibile netto sarebbe di INR 1 lakh, attirando un'imposta di INR 30.000.

Detrazione fiscale alla fonte (TDS) sulle transazioni crittografiche:

- Dal 1° luglio 2022, a tutte le transazioni crittografiche, inclusi acquisti e vendite, si applica un TDS dell'1%. Questo TDS viene detratto al momento della transazione ed è applicabile sia che la transazione venga gestita tramite uno scambio indiano o che implichi operazioni P2P.

- È essenziale che le persone gestiscano e archivino i TDS, soprattutto negli scenari P2P o di cambio, per garantire il rispetto degli obblighi fiscali.

Questo quadro garantisce che tutte le transazioni di criptovaluta siano tassate al momento del trasferimento, fornendo chiarezza agli investitori sulle loro passività fiscali. Il sistema fiscale indiano richiede un attento monitoraggio di tutte queste transazioni per soddisfare accuratamente i requisiti di conformità.

Come verrà applicata l'imposta sulle criptovalute del 30% sulle criptovalute come stipendio?

In India, l’imposta del 30% sulle transazioni in criptovaluta si applica anche a qualsiasi reddito guadagnato sotto forma di criptovaluta, compreso lo stipendio. Questa imposta viene riscossa indipendentemente dal livello di imposta sul reddito complessivo dell'individuo.

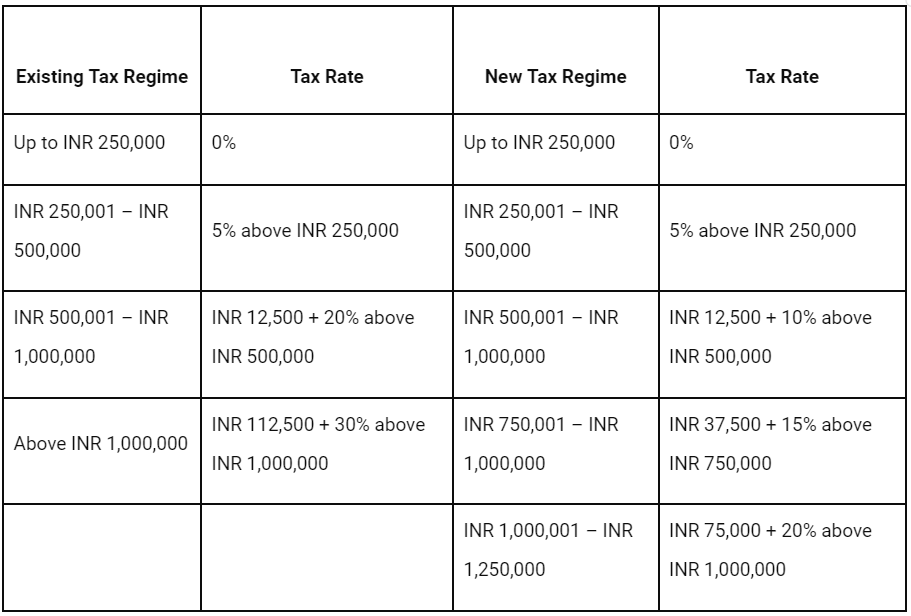

Aliquote fiscali individuali sul reddito per l'anno fiscale 2022-23 (AA 2023-24):

Nota: queste aliquote si applicano ai contribuenti individuali di età inferiore a 60 anni. L'aliquota fiscale del 30% sulle criptovalute non include il sovrapprezzo applicabile e l'imposta del 4%. I contribuenti con un reddito fino a 500.000 INR possono avere diritto a uno sconto ai sensi della Sezione 87A fino a 12.500 INR.

Calcolo delle imposte sulle criptovalute come stipendio:

Quando la criptovaluta viene ricevuta come parte di un pacchetto salariale, viene tassata con un'aliquota fissa del 30%, indipendentemente dalle altre fonti di reddito dell'individuo o dall'imposta sul reddito applicabile. Questa tassazione si aggiunge alle aliquote standard dell'imposta sul reddito ed è calcolata in base al valore equo di mercato della criptovaluta nel momento in cui viene ricevuta.

Scenario di esempio:

Se un individuo guadagna 500.000 INR in criptovaluta come parte del proprio stipendio, dovrà pagare un'imposta del 30% su tale importo, che equivale a 150.000 INR più supplementi e cesse applicabili. Questo è separato dal calcolo delle imposte sulle altre fonti di reddito.

Considerazioni aggiuntive:

- TDS sulle transazioni in criptovaluta: a partire dal 1° luglio 2022, un'imposta dedotta alla fonte (TDS) dell'1% è applicabile alle transazioni in criptovaluta che superano determinate soglie. Questo TDS deve essere gestito e archiviato dall'individuo, in particolare per le transazioni su cambi o piattaforme P2P.

- Nessuna compensazione delle perdite: le perdite derivanti da un tipo di transazione di criptovaluta non possono essere compensate con i guadagni di un altro, né con qualsiasi altro tipo di reddito. Ogni transazione deve essere segnalata separatamente ai fini fiscali.

Questo approccio globale garantisce che tutti i redditi derivanti dalle criptovalute, compresi gli stipendi, siano adeguatamente tassati, in linea con il quadro normativo più ampio per le risorse digitali in India.

Tasse sugli Airdrop di criptovalute

Nel mondo delle criptovalute, gli airdrop sono simili ai campioni di prodotto regalati dai marchi per raccogliere feedback o migliorare la visibilità del prodotto. Per le criptovalute e gli NFT, gli airdrop servono come metodo per distribuire nuovi token direttamente nei portafogli degli utenti, in genere gratuitamente, per aumentare la consapevolezza e la circolazione durante le fasi iniziali di lancio.

Trattamento fiscale degli Airdrop:

- Al momento del ricevimento, il valore equo di mercato della criptovaluta o del token depositato in aereo è considerato reddito imponibile nella categoria "altri redditi", secondo la Regola 11UA. Questo si basa sul valore di mercato dei token nel giorno in cui vengono ricevuti, su un exchange o su un exchange decentralizzato (DEX).

- Se il destinatario decide di detenere, vendere, scambiare o spendere i token, tutti i profitti realizzati da queste transazioni sono soggetti a un'aliquota fiscale del 30%. Questa tassa si applica alla differenza tra il valore di mercato al momento dell'airdrop e il prezzo al momento della transazione successiva.

Esempio di calcolo delle imposte:

Ad esempio, se ricevessi 100 token XYZ il 6 febbraio 2023 e il valore di ciascun token al momento della ricezione fosse di 10 INR, il reddito imponibile totale sarebbe di 1.000 INR. Se questi token aumentano di valore e vengono successivamente venduti o scambiati, anche il profitto ottenuto da tale transazione verrà tassato con la stessa aliquota del 30%.

Considerazioni aggiuntive:

- L'imposta sugli airdrop viene calcolata al momento dell'acquisizione e qualsiasi successivo aumento di valore viene tassato come plusvalenza al momento del trasferimento dei token.

- Non vi è alcuna implicazione fiscale nel detenere semplicemente i token rilasciati in aereo fino a quando non vengono venduti o scambiati.

Questo quadro garantisce che tutte le forme di reddito derivanti da asset digitali virtuali, compresi gli airdrop, siano adeguatamente tassate, riflettendo l’obiettivo più ampio di integrare le transazioni di criptovaluta all’interno del regime fiscale indiano.

Implicazioni fiscali del mining di criptovalute in India

Il mining di criptovaluta implica il supporto delle transazioni Bitcoin e della rete blockchain attraverso computer potenti, un processo fondamentale per l’integrità delle operazioni blockchain. I partecipanti a questa attività, noti come minatori, svolgono un ruolo cruciale nell’elaborazione delle transazioni e nel mantenimento della blockchain.

Trattamento fiscale per le attività minerarie:

- Sebbene l’atto di mining in sé non sia soggetto a tassazione diretta, qualsiasi criptovaluta guadagnata attraverso il mining deve essere dichiarata come reddito d’impresa imponibile.

- I minatori sono tassati con un'aliquota forfettaria del 30% sul reddito derivante dalle criptovalute estratte, ad esempio quando vendono, scambiano o spendono i token che hanno estratto.

- È importante notare che la base del costo per qualsiasi criptovaluta acquisita tramite il mining è considerata "zero". Pertanto, l’intero importo ricevuto dalla vendita di queste criptovalute estratte è tassabile.

- Le spese sostenute durante le attività minerarie, come i costi dell’elettricità o delle infrastrutture, non possono essere detratte dal reddito imponibile.

Scenario di esempio:

Se un minatore vende 0,25 BTC che sono stati estratti e valutati 19.000 INR al momento della ricezione, l'intero importo della vendita è soggetto a un'imposta del 30%, calcolata in base al valore di mercato al momento della ricezione.

Linee guida aggiuntive:

- Il valore di mercato delle criptovalute estratte nel momento in cui vengono ricevute (su uno scambio o su uno scambio decentralizzato) costituisce la base per il calcolo dell'imposta dovuta, come specificato nella Regola 11UA.

- Rimanere informati sulle ultime leggi fiscali e garantire la conformità è fondamentale per i minatori per evitare potenziali sanzioni.

Questo quadro fiscale è progettato per garantire che tutti i benefici finanziari derivati dal mining di criptovaluta siano adeguatamente tassati secondo la legge indiana, in linea con l'obiettivo più ampio di regolamentare il mercato delle criptovalute riconoscendo al contempo i contributi tecnologici ed economici dei miner.

Implicazioni fiscali sulle donazioni in criptovaluta in India

In India, la ricezione di doni in criptovaluta rientra in specifiche linee guida fiscali, come delineato nelle recenti normative finanziarie. Le criptovalute, insieme ad altri token non fungibili (NFT), sono classificate come risorse digitali virtuali (VDA) e sono considerate beni mobili ai sensi della legge sull'imposta sul reddito.

Trattamento fiscale per i regali in criptovaluta:

- Qualsiasi criptovaluta ricevuta in dono di valore superiore a 50.000 INR da un membro non familiare è tassabile. Il destinatario è responsabile del pagamento dell'imposta sul reddito sul valore di mercato delle criptovalute ricevute.

- I doni da parte di familiari o quelli ricevuti in occasioni speciali come eredità, matrimonio o come parte di un testamento sono esenti da imposte.

- Per altri doni crittografici non esenti per relazione o occasione, l'imposta sul reddito viene riscossa con un'aliquota forfettaria del 30%, più il sovrapprezzo applicabile e l'imposta.

Scenario di esempio:

Se una persona riceve Ethereum (ETH) del valore di 5.000 INR in regalo da un amico il 5 luglio, tale importo viene aggiunto al suo reddito imponibile annuale nella categoria "Reddito da altre fonti". Un'aliquota fiscale del 30% verrebbe quindi applicata alle 5.000 INR, con conseguenti implicazioni fiscali basate sul reddito annuo totale del destinatario.

Considerazioni aggiuntive:

- È importante documentare e segnalare eventuali criptovalute ricevute in dono a fini fiscali.

- Comprendere il valore del regalo al momento della ricezione è fondamentale, in quanto ciò determina l'imponibilità fiscale.

Queste normative garantiscono la trasparenza e il rispetto degli obblighi fiscali relativi al trasferimento e alla ricezione di criptovalute in dono, riflettendo l'obiettivo più ampio di regolamentare il mercato delle criptovalute in India.

Come rivelare la criptovaluta tramite la dichiarazione dei redditi

Per presentare correttamente le tasse, è essenziale riportare accuratamente tutti i profitti derivanti dalle transazioni in criptovaluta. Questi guadagni possono essere classificati come reddito d'impresa o plusvalenza, a seconda della frequenza delle attività di trading e della natura delle transazioni. Esperti fiscali e di consulenza consigliano che tale reddito debba essere dichiarato nel "Prospetto VDA" dei moduli ITR-2 o ITR-3. È importante notare che i modelli ITR-1 o ITR-4 non sono adatti per segnalare queste tipologie di reddito.

Per i contribuenti impegnati in transazioni di criptovaluta, comprendere la distinzione tra reddito d’impresa e plusvalenza è fondamentale. Il reddito aziendale potrebbe derivare dal trading ad alta frequenza o da altre attività commerciali regolari legate alle criptovalute, mentre le plusvalenze derivano in genere dalla vendita occasionale di asset detenuti a scopo di investimento.

Inoltre, garantire che tutte le transazioni siano meticolosamente documentate è fondamentale per fornire resoconti fiscali accurati e conformi, agevolando l'elaborazione regolare delle dichiarazioni dei redditi.

Puoi evitare la tassa sulle criptovalute del 30% in India?

Non esiste un metodo legale per eludere la tassa del 30% sulle transazioni di criptovaluta in India. Le sanzioni per l’evasione fiscale riguardante le criptovalute sono severe e proporzionate alla gravità dell’infrazione. Ecco cosa devi sapere sulle sanzioni previste:

- Redditi sottostimati o dichiarati erroneamente: se sottodichiari o dichiari erroneamente i tuoi redditi legati alle criptovalute, potresti incorrere in una sanzione che va dal 50% al 200% dell'imposta evasa. I casi più gravi potrebbero anche portare alla reclusione fino a 7 anni.

- Presentazione tardiva della dichiarazione dei redditi: la mancata presentazione della dichiarazione dei redditi entro il termine prescritto può comportare varie sanzioni. Questi includono un addebito di interessi dell'1% al mese sull'imposta non pagata e una commissione per la presentazione in ritardo compresa tra 1.000 e 5.000 INR. Gravi ritardi potrebbero anche comportare una pena detentiva fino a 7 anni.

- Inosservanza degli obblighi di detrazione fiscale alla fonte (TDS): la mancata detrazione o deposito della TDS richiesta presso le autorità può portare ad addebiti di interessi e multe sostanziali per inadempienza.

- Mancata presentazione di una dichiarazione TDS: la mancata presentazione di una dichiarazione TDS in tempo può comportare una penale giornaliera per ritardo di INR 200.

Per affrontare queste normative rigorose, è fondamentale attenersi rigorosamente agli obblighi fiscali. Un reporting tempestivo e accurato, insieme al rispetto diligente dei requisiti TDS, ti aiuterà a gestire i tuoi affari legati alla tassazione delle criptovalute in modo legale e responsabile, evitando potenziali sanzioni.

Aggiornamenti del G20 sulla regolamentazione delle criptovalute

Durante la sua presidenza del G20, il governo indiano ha dato priorità alle discussioni sulla regolamentazione dei beni digitali virtuali (VDA), con un annuncio significativo da parte del primo ministro Narendra Modi in una riunione del G20 che evidenzia l'impegno del paese nel definire le normative globali sulle criptovalute.

Gli sviluppi chiave dell'incontro hanno incluso l'avanzamento del CryptoAsset Reporting Framework (CARF) e le modifiche al Common Reporting Standard (CRS). I leader dei paesi partecipanti hanno sottolineato la necessità di trasparenza e di sforzi internazionali coordinati nella gestione delle risorse crittografiche. Hanno incaricato il Forum globale sulla trasparenza e lo scambio di informazioni a fini fiscali di determinare una tempistica adeguata per avviare gli scambi tra le giurisdizioni pertinenti.

Un aspetto fondamentale delle discussioni è stato il consenso sul fatto che le criptovalute non dovrebbero essere riconosciute come moneta avente corso legale. Inoltre, i leader hanno riconosciuto che imporre un divieto su queste risorse digitali potrebbe essere controproducente e difficile da applicare.

Il primo ministro Modi ha sottolineato il potenziale di trasformazione delle criptovalute nel ridefinire le strutture sociali e incidere sulla stabilità monetaria e finanziaria. Ha sostenuto la creazione di standard universali per regolamentare e supervisionare efficacemente il settore in espansione, riconoscendo l’importanza di un approccio globale coordinato per affrontare le complessità introdotte dalle criptovalute.

Cosa dovrebbero fare gli investitori?

Alla luce dell’evoluzione della legislazione indiana sui beni digitali virtuali (VDA), investitori e trader devono affrontare con attenzione le complessità del nuovo regime fiscale. Poiché è probabile che le normative vengano perfezionate, rimanere informati e consultare i professionisti fiscali è fondamentale prima di impegnarsi in transazioni VDA.

Raccomandazioni chiave per gli investitori VDA:

- Rimani informato: aggiornati continuamente sulle ultime modifiche normative e sulle indicazioni governative relative ai VDA, comprese criptovalute e NFT.

- Consultare i consulenti fiscali: prima di avviare investimenti o operazioni, consultare un consulente fiscale per comprendere le implicazioni delle attuali leggi fiscali sulle vostre transazioni.

- Utilizzare borse riconosciute: si consiglia di negoziare su borse o mercati riconosciuti rispetto alle transazioni fuori mercato per aiutare a stabilire il giusto valore di mercato dei VDA, garantendo la conformità in assenza di chiare indicazioni governative.

- Tieni traccia delle spese e delle perdite: tieni presente che le perdite di un VDA non possono essere compensate con i guadagni di un altro e le spese relative all'acquisizione o alla creazione di VDA (come i costi di estrazione o conio) non sono deducibili dai guadagni imponibili.

- Conformità normativa: garantire il rispetto di tutti gli obblighi fiscali, inclusa la tempestiva dichiarazione dei redditi e il rispetto dei requisiti TDS, per evitare sanzioni.

Conclusione

Muoversi nel panorama della tassazione delle criptovalute in India richiede un approccio proattivo alla conformità normativa. Comprendendo le aliquote fiscali, i requisiti di rendicontazione e le potenziali sanzioni e utilizzando strumenti e risorse di piattaforme come CoinDCX per processi semplificati, gli investitori possono mantenere la trasparenza e la legalità nelle loro transazioni crittografiche. Rimanere al passo con i cambiamenti nelle leggi fiscali è fondamentale per garantire la massima tranquillità ed evitare insidie legali nel dinamico mondo delle risorse digitali virtuali.