Cómo se gravan las criptomonedas en India 2024

La criptomoneda, una forma de moneda digital, está diseñada para comprar bienes y servicios, de manera similar a las monedas tradicionales. Opera independientemente de autoridades centralizadas como bancos e instituciones financieras, lo que ha sido fuente de controversia desde sus inicios. Actualmente, el espacio monetario digital global comercializa más de 1.500 tipos de criptomonedas, incluidas Bitcoin, Ethereum, Litecoin, Dogecoin, Ripple y Matic, y se invierten importantes inversiones en sus operaciones.

En India, las criptomonedas y los tokens no fungibles ( NFT ) siguen sin estar regulados. Un intento del Banco de la Reserva de la India (RBI) de prohibir las criptomonedas en 2018 fue anulado por la Corte Suprema, dejando su estatus legal en un área gris: ni completamente legal ni explícitamente ilegal. De manera similar, las NFT no han enfrentado tanto escrutinio regulatorio, pero comparten este estatus legal incierto. Aunque ha habido debates sobre un proyecto de ley integral sobre criptomonedas, el gobierno indio aún no ha hecho pública dicha legislación y su enfoque regulatorio sobre las criptomonedas y las NFT sigue sin estar claro.

Mientras tanto, el gobierno ha implementado un régimen fiscal específico para activos digitales virtuales (VDA) como criptomonedas y NFT. Este régimen impone un impuesto del 30% más un recargo del 4% sobre las ganancias derivadas de la negociación, el intercambio o la venta de estos activos, ya sea que se traten como ingresos comerciales o ganancias de capital. Sin embargo, esta tributación no se extiende a los vales ni a las tarjetas regalo. A pesar de estas medidas, el marco legal más amplio para las criptomonedas y NFT en la India sigue siendo ambiguo, lo que afecta la forma en que se ven y utilizan estos activos digitales dentro del país.

¿Se gravan las criptomonedas en la India?

Sí, las criptomonedas están sujetas a impuestos en la India. La tributación de los "activos digitales virtuales" (VDA) se estableció oficialmente en el presupuesto de la Unión para 2022, presentado por la ministra de Finanzas, Nirmala Sitharaman. Esta categoría abarca todas las criptomonedas como Bitcoin y Ethereum, así como otros formatos digitales como los tokens no fungibles (NFT). Esta actualización legislativa marcó un cambio significativo, reconociendo oficialmente estos activos dentro del sistema financiero de la India.

Las ganancias de las transacciones que involucran estos activos digitales están sujetas a impuestos, lo que indica la postura del gobierno sobre la regulación e integración de las criptomonedas en el marco económico más amplio. La medida tiene como objetivo proporcionar claridad y estructura al mercado de criptomonedas, garantizando que todas las transacciones se contabilicen dentro del régimen fiscal del país. Esta guía tiene como objetivo explorar las complejidades de los impuestos a las criptomonedas en la India luego de estos cambios regulatorios.

Comprensión de los activos digitales virtuales: ¿son monedas o activos?

En el contexto de la ley tributaria india, las criptomonedas y los tokens no fungibles (NFT) se incluyen en la categoría de "activos digitales virtuales" (VDA), tal como se define en la Sección 2 (47A) de la Ley del Impuesto sobre la Renta. Esta definición es bastante completa y cubre cualquier información, código, número o símbolo derivado a través de medios criptográficos, que no se reconoce como moneda india o extranjera. Básicamente, esto abarca todo tipo de criptoactivos, incluidos NFT, tokens y criptomonedas, pero excluye explícitamente los activos digitales tradicionales como tarjetas de regalo o pases.

Los Activos Digitales Virtuales se definen como representaciones digitales que carecen de forma física o tangible. En términos más simples, esta categoría incluye criptomonedas, aplicaciones de finanzas descentralizadas (DeFi) y NFT, pero excluye notablemente el oro digital, las monedas digitales de los bancos centrales ( CBDC ) y activos digitales tradicionales similares. El objetivo principal de esta clasificación es facilitar la tributación de las criptomonedas y los activos digitales relacionados, lo que marca un paso significativo en el panorama regulatorio que busca abordar la naturaleza cambiante de los instrumentos financieros digitales.

Cómo funcionan los impuestos a las criptomonedas en la India

En India, las criptomonedas y los tokens no fungibles (NFT) se definen como "activos digitales virtuales" (VDA) en virtud de la Ley del Impuesto sobre la Renta, lo que se aclaró significativamente durante la sesión de Presupuesto 2022. Esta definición integral incluye cualquier tipo de dato, código, número o símbolo no reconocido como moneda india o extranjera, pero creado mediante medios criptográficos o de otro modo. Esta amplia categoría abarca todas las criptomonedas, tokens y NFT, pero excluye explícitamente los activos digitales tradicionales como tarjetas de regalo o pases.

Las implicaciones fiscales para las transacciones que involucran estos activos digitales son específicas:

- Los ingresos derivados de la transferencia de VDA están gravados a una tasa fija del 30%, con un impuesto adicional del 4% en salud y educación.

- El único gasto deducible permitido al calcular la base imponible de los VDA es el costo de adquisición.

- Las pérdidas por la transferencia de un tipo de VDA no pueden compensarse con ganancias de otro, ni con ningún otro tipo de ingreso.

- La donación de VDA hace que el destinatario deba pagar impuestos sobre el valor de mercado del obsequio.

A partir del 1 de julio de 2022, se aplica un impuesto deducido en la fuente (TDS) del 1% a cualquier transacción VDA que supere umbrales monetarios específicos dentro de un año fiscal, como se especifica en la Sección 194S. Además, según la Sección 206AB, las personas que no hayan presentado sus declaraciones de impuestos sobre la renta durante los últimos dos años y tengan una deducción de TDS por un total de INR 50 000 o más cada año enfrentarán una tasa de TDS más alta del 5 % en transacciones relacionadas con criptomonedas.

A pesar del marco regulatorio fiscal, el estatus legal más amplio de las criptomonedas y NFT sigue siendo algo ambiguo en la India. El gobierno aún no ha aclarado completamente qué tipos de NFT o activos digitales adicionales se notificarán oficialmente bajo la categoría VDA a efectos fiscales, lo que deja cierto margen de interpretación y posible regulación futura. Esta incertidumbre constante sugiere que las partes interesadas deben permanecer cautelosas y estar al tanto de cualquier cambio legislativo.

Implicaciones fiscales para las transacciones con criptomonedas en la India

En India, las transacciones con criptomonedas están sujetas a una tasa impositiva del 30%. Esto abarca una amplia gama de actividades, incluido el uso de criptomonedas para comprar bienes o servicios, intercambiar una criptomoneda por otra, negociar criptomonedas con moneda fiduciaria como la rupia india (INR), recibir criptomonedas como pago por servicios, como regalo o como parte de operaciones mineras. Además, ganar criptomonedas mediante apuestas o como salario y recibir lanzamientos aéreos son hechos imponibles.

Las obligaciones tributarias específicas bajo la Ley del Impuesto sobre la Renta son las siguientes:

- Si una persona adquiere un Activo Digital Virtual (VDA) sin contraprestación y el valor justo de mercado del activo supera las 50.000 INR, el valor total de mercado está sujeto a impuestos en manos del destinatario a su tasa de impuesto sobre la renta aplicable.

- Si se recibe un VDA a cambio de una contraprestación inferior a su valor justo de mercado, y el valor justo de mercado excede la contraprestación pagada en más de INR 50 000, la diferencia está sujeta a impuestos como ingreso a la tasa impositiva aplicable del destinatario.

- Los ingresos procedentes de la transmisión de un VDA, descontados el coste de adquisición, también tributan al 30%. Además, se aplica un impuesto de compensación del 2% a las transacciones que involucran a entidades no residentes propietarias de la cadena de bloques donde se comercializan las NFT.

Estas regulaciones reflejan el enfoque del gobierno indio para integrar las transacciones de criptomonedas en los sistemas financieros y fiscales existentes, asegurando que las ganancias de estos activos digitales contribuyan a la economía nacional y al mismo tiempo proporcionando un marco legal para su tributación.

Cómo calcular los impuestos sobre las criptomonedas en la India

En la India, todas las transacciones de criptomonedas están sujetas a una tasa impositiva uniforme del 30%, independientemente de si involucran intercambios de cripto a cripto, intercambios de cripto a fiat o su uso para la compra de bienes o servicios. Esta tasa se aplica igualmente a inversores minoristas, comerciantes y cualquier entidad involucrada en la transferencia de criptoactivos. Es importante destacar que la tasa impositiva es consistente tanto para las ganancias a corto como a largo plazo, sin distinción alguna.

Puntos clave sobre compensación de pérdidas y cálculos de impuestos:

- Las pérdidas por la venta o transferencia de Activos Digitales Virtuales (VDA) no pueden compensarse con ganancias de otros tipos de ingresos o incluso de diferentes VDA dentro del mismo ejercicio financiero.

- El impuesto se aplica a las ganancias netas obtenidas de estas transacciones, calculadas como la diferencia entre el precio de venta y el precio de costo.

- El tratamiento fiscal específico también se extiende a la recepción de criptomonedas como obsequios valorados en más de 50.000 INR, donde el valor total de mercado pasa a estar sujeto a impuestos en manos del destinatario.

Escenarios de ejemplo:

- Si invirtió 100 000 INR en una criptomoneda y la vendió más tarde por 150 000 INR, la ganancia imponible sería de 50 000 INR, lo que daría como resultado una obligación tributaria de 15 000 INR, más el recargo y la tasa aplicables.

- En un escenario en el que se compra Bitcoin por INR 5 lakh y se vende por INR 6 lakh, y simultáneamente se vende Ethereum comprado por INR 2 lakh a INR 1,5 lakh, la renta neta imponible sería de INR 1 lakh, lo que generaría un impuesto de INR 30.000.

Deducción de impuestos en la fuente (TDS) sobre transacciones criptográficas:

- A partir del 1 de julio de 2022, se aplica un TDS del 1% a todas las transacciones criptográficas, incluidas las compras y ventas. Este TDS se deduce en el momento de la transacción y es aplicable ya sea que la transacción se realice a través de un intercambio indio o involucre transacciones P2P.

- Es esencial que las personas administren y presenten TDS, especialmente en escenarios P2P o de divisas, para garantizar el cumplimiento de las obligaciones tributarias.

Este marco garantiza que todas las transacciones de criptomonedas estén sujetas a impuestos en el momento de la transferencia, lo que brinda claridad a los inversores sobre sus obligaciones fiscales. El sistema tributario indio requiere un seguimiento cuidadoso de todas estas transacciones para cumplir con precisión los requisitos de cumplimiento.

¿Cómo se aplicará el impuesto criptográfico del 30% a las criptomonedas como salario?

En India, el impuesto del 30% sobre las transacciones de criptomonedas también se aplica a cualquier ingreso obtenido en forma de criptomonedas, incluido el salario. Este impuesto se recauda independientemente del monto total del impuesto sobre la renta del individuo.

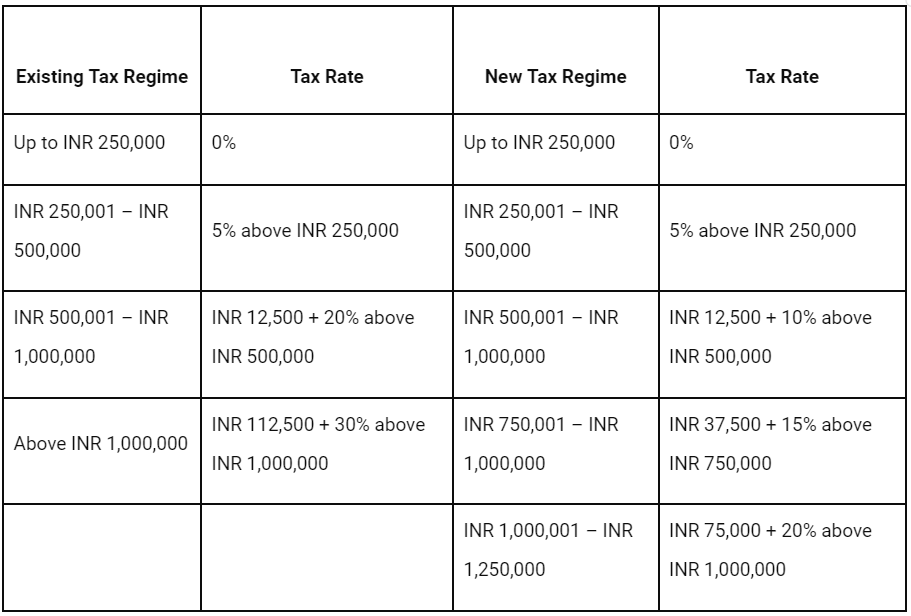

Tasas fijas del impuesto sobre la renta individual para el año fiscal 2022-23 (AY 2023-24):

Nota: Estas tasas se aplican a contribuyentes individuales menores de 60 años. La tasa de impuesto criptográfico del 30 % no incluye el recargo aplicable ni el 4 % de cess. Los contribuyentes con ingresos de hasta 500.000 INR pueden tener derecho a un reembolso en virtud de la Sección 87A de hasta 12.500 INR.

Cálculo de impuestos sobre criptomonedas como salario:

Cuando la criptomoneda se recibe como parte de un paquete salarial, se grava a una tasa fija del 30%, independientemente de las otras fuentes de ingresos del individuo o del impuesto sobre la renta aplicable. Este impuesto se suma a las tasas estándar del impuesto sobre la renta y se calcula en función del valor justo de mercado de la criptomoneda en el momento de su recepción.

Escenario de ejemplo:

Si una persona gana 500.000 INR en criptomonedas como parte de su salario, deberá pagar un impuesto del 30% sobre esta cantidad, lo que equivale a 150.000 INR más los recargos y tasas aplicables. Esto es independiente del cálculo del impuesto sobre sus otras fuentes de ingresos.

Consideraciones adicionales:

- TDS sobre transacciones con criptomonedas: a partir del 1 de julio de 2022, se aplica un impuesto deducido en la fuente (TDS) del 1% a las transacciones con criptomonedas que superen ciertos umbrales. Este TDS debe ser administrado y archivado por el individuo, especialmente para transacciones en divisas o plataformas P2P.

- Sin compensación de pérdidas: las pérdidas de un tipo de transacción de criptomonedas no se pueden compensar con las ganancias de otro, ni con ningún otro tipo de ingreso. Cada transacción debe declararse por separado a efectos fiscales.

Este enfoque integral garantiza que todos los ingresos provenientes de las criptomonedas, incluidos los salarios, estén gravados adecuadamente, alineándose con el marco regulatorio más amplio para los activos digitales en la India.

Impuestos sobre los lanzamientos aéreos de criptomonedas

En el mundo de las criptomonedas, los lanzamientos aéreos son similares a muestras de productos que regalan las marcas para recopilar comentarios o mejorar la visibilidad del producto. Para las criptomonedas y NFT, los airdrops sirven como método para distribuir nuevos tokens directamente a las billeteras de los usuarios, generalmente de forma gratuita, para aumentar el conocimiento y la circulación durante las fases iniciales de lanzamiento.

Tratamiento fiscal de los lanzamientos aéreos:

- Una vez recibido, el valor justo de mercado de la criptomoneda o token lanzado desde el aire se considera ingreso sujeto a impuestos en la categoría "otros ingresos", según la Regla 11UA. Esto se basa en el valor de mercado de los tokens el día en que se reciben, ya sea en un intercambio o en un intercambio descentralizado (DEX).

- Si el destinatario decide conservar, vender, intercambiar o gastar los tokens, cualquier beneficio obtenido de estas transacciones está sujeto a una tasa impositiva del 30%. Este impuesto se aplica a la diferencia entre el valor de mercado en el momento del lanzamiento aéreo y el precio en el momento de la transacción posterior.

Ejemplo de cálculo de impuestos:

Por ejemplo, si recibió 100 tokens XYZ el 6 de febrero de 2023 y el valor de cada token en el momento de la recepción era INR 10, el ingreso imponible total sería INR 1000. Si estos tokens aumentan de valor y luego se venden o intercambian, las ganancias obtenidas de esa transacción también se gravarán con la misma tasa del 30%.

Consideraciones adicionales:

- El impuesto sobre los airdrops se calcula en el momento de la adquisición, y cualquier aumento de valor posterior se grava como ganancia de capital cuando se transfieren los tokens.

- No hay ninguna implicación fiscal por simplemente conservar los tokens lanzados desde el aire hasta que se vendan o intercambien.

Este marco garantiza que todas las formas de ingresos procedentes de activos digitales virtuales, incluidos los lanzamientos aéreos, estén gravados adecuadamente, lo que refleja el objetivo más amplio de integrar las transacciones de criptomonedas dentro del régimen fiscal indio.

Implicaciones fiscales de la minería de criptomonedas en la India

La minería de criptomonedas implica respaldar las transacciones de Bitcoin y la red blockchain a través de potentes computadoras, un proceso que es fundamental para la integridad de las operaciones blockchain. Los participantes en esta actividad, conocidos como mineros, desempeñan un papel crucial en el procesamiento de transacciones y el mantenimiento de la cadena de bloques.

Tratamiento Fiscal para las Actividades Mineras:

- Si bien el acto de minar en sí no está sujeto a impuestos directos, cualquier criptomoneda obtenida a través de la minería debe declararse como ingreso comercial sujeto a impuestos.

- Los mineros pagan un impuesto fijo del 30% sobre los ingresos derivados de las criptomonedas extraídas, como cuando venden, intercambian o gastan los tokens que han extraído.

- Es importante tener en cuenta que el costo base de cualquier criptomoneda adquirida mediante minería se considera "cero". Por lo tanto, el monto total recibido por la venta de estas criptomonedas extraídas está sujeto a impuestos.

- Los gastos incurridos durante las actividades mineras, como costos de electricidad o infraestructura, no pueden deducirse de la base imponible.

Escenario de ejemplo:

Si un minero vende 0,25 BTC que fueron extraídos y valorados en INR 19.000 en el momento de la recepción, el monto total de la venta está sujeto a un impuesto del 30%, calculado en función del valor de mercado en el momento de su recepción.

Directrices adicionales:

- El valor de mercado de las criptomonedas extraídas en el momento en que se reciben (ya sea en un intercambio o en un intercambio descentralizado) constituye la base para el cálculo del impuesto a pagar, como se especifica en la Regla 11UA.

- Mantenerse informado sobre las últimas leyes fiscales y garantizar su cumplimiento es crucial para que los mineros eviten posibles sanciones.

Este marco tributario está diseñado para garantizar que todos los beneficios financieros derivados de la minería de criptomonedas se graven adecuadamente según la ley india, alineándose con el objetivo más amplio de regular el mercado de criptomonedas y al mismo tiempo reconocer las contribuciones tecnológicas y económicas de los mineros.

Implicaciones fiscales sobre las donaciones de criptomonedas en la India

En la India, la recepción de obsequios en criptomonedas se rige por directrices fiscales específicas, como se describe en las recientes regulaciones financieras. Las criptomonedas, junto con otros tokens no fungibles (NFT), se clasifican como activos digitales virtuales (VDA) y se consideran activos muebles según la Ley del Impuesto sobre la Renta.

Tratamiento fiscal para obsequios en criptomonedas:

- Cualquier criptomoneda recibida como regalo valorada en más de 50.000 INR de una persona que no sea un miembro de la familia está sujeta a impuestos. El destinatario es responsable de pagar el impuesto sobre la renta sobre el valor de mercado de los criptoactivos recibidos.

- Los obsequios de familiares, o los recibidos en ocasiones especiales como herencia, matrimonio o como parte de un testamento, están exentos de impuestos.

- Para otros obsequios criptográficos que no están exentos por relación u ocasión, el impuesto sobre la renta se aplica a una tasa fija del 30 %, más el recargo y la tasa aplicables.

Escenario de ejemplo:

Si una persona recibe Ethereum (ETH) por valor de INR 5000 como regalo de un amigo el 5 de julio, esta cantidad se agrega a su ingreso imponible anual en la categoría de "Otras fuentes de ingresos". Luego se aplicaría una tasa impositiva del 30% a las 5.000 INR, lo que daría lugar a una implicación fiscal basada en los ingresos anuales totales del destinatario.

Consideraciones adicionales:

- Es importante documentar e informar cualquier criptoactivo recibido como obsequio a efectos fiscales.

- Comprender el valor del obsequio en el momento de recibirlo es fundamental, ya que esto determina la obligación tributaria.

Estas regulaciones garantizan la transparencia y el cumplimiento de las obligaciones fiscales relacionadas con la transferencia y recepción de criptomonedas como obsequio, lo que refleja el objetivo más amplio de regular el mercado de criptomonedas dentro de la India.

Cómo revelar criptomonedas en la declaración de impuestos sobre la renta

Para presentar correctamente sus impuestos, es esencial informar con precisión cualquier beneficio derivado de las transacciones de criptomonedas. Estas ganancias se pueden clasificar como ingresos comerciales o ganancias de capital, según la frecuencia de sus actividades comerciales y la naturaleza de las transacciones. Los expertos en impuestos y consultoría aconsejan que dichos ingresos se declaren en el 'Programa VDA' de los formularios ITR-2 o ITR-3. Es importante señalar que los formularios ITR-1 o ITR-4 no son adecuados para declarar este tipo de ingresos.

Para los contribuyentes que realizan transacciones con criptomonedas, es fundamental comprender las distinciones entre ingresos comerciales y ganancias de capital. Los ingresos comerciales pueden surgir del comercio de alta frecuencia u otras actividades comerciales regulares relacionadas con las criptomonedas, mientras que las ganancias de capital generalmente resultan de la venta ocasional de activos mantenidos con fines de inversión.

Además, garantizar que todas las transacciones estén meticulosamente documentadas es clave para proporcionar informes fiscales precisos y conformes, lo que ayuda a procesar sin problemas sus declaraciones de impuestos.

¿Se puede evitar el impuesto criptográfico del 30% en la India?

No existe ningún método legal para eludir el impuesto del 30% sobre las transacciones de criptomonedas en la India. Las sanciones por evasión fiscal en relación con las criptomonedas son severas y proporcionadas a la gravedad de la infracción. Esto es lo que necesita saber sobre las sanciones involucradas:

- Declaración insuficiente o incorrecta de ingresos: si declara de forma insuficiente o incorrecta sus ingresos relacionados con las criptomonedas, podría enfrentar una multa que oscila entre el 50% y el 200% del impuesto evadido. Los casos más graves también pueden acarrear penas de prisión de hasta siete años.

- Presentación tardía de la declaración del impuesto sobre la renta: No presentar su declaración del impuesto sobre la renta dentro del plazo prescrito puede generar varias sanciones. Estos incluyen un cargo de interés del 1% mensual sobre el impuesto impago y una tarifa por presentación tardía de entre INR 1000 y INR 5000. Los retrasos graves también podrían dar lugar a una pena de prisión de hasta siete años.

- Incumplimiento de las obligaciones de impuestos deducidos en la fuente (TDS): no deducir o depositar el TDS requerido ante las autoridades puede generar cargos por intereses y multas sustanciales por incumplimiento.

- No presentar una declaración de TDS: no presentar una declaración de TDS a tiempo puede incurrir en un cargo por retraso diario de INR 200.

Para navegar estas estrictas regulaciones, es fundamental cumplir estrictamente con las obligaciones fiscales. Los informes oportunos y precisos, junto con el cumplimiento diligente de los requisitos de TDS, le ayudarán a gestionar sus asuntos de criptoimpuestos de forma legal y responsable, evitando posibles sanciones.

Actualizaciones del G20 sobre regulaciones criptográficas

Durante su presidencia del G20, el gobierno indio dio prioridad a los debates sobre la regulación de los activos digitales virtuales (VDA), con un importante anuncio del primer ministro Narendra Modi en una reunión del G20 que destacó el compromiso del país para dar forma a las regulaciones criptográficas globales.

Los avances clave de la reunión incluyeron el avance del Marco de informes de criptoactivos (CARF) y modificaciones al Estándar común de informes (CRS). Los líderes de los países participantes enfatizaron la necesidad de transparencia y esfuerzos internacionales coordinados en la gestión de criptoactivos. Encomendaron al Foro Global sobre Transparencia e Intercambio de Información con Fines Fiscales la tarea de determinar un cronograma adecuado para iniciar intercambios entre jurisdicciones relevantes.

Un aspecto fundamental de las discusiones fue el consenso de que las criptomonedas no deberían reconocerse como moneda de curso legal. Además, los líderes reconocieron que imponer una prohibición a estos activos digitales podría ser contraproducente y difícil de hacer cumplir.

El Primer Ministro Modi subrayó el potencial transformador de los criptoactivos para redefinir las estructuras sociales y afectar la estabilidad monetaria y financiera. Abogó por la creación de estándares universales para regular y supervisar eficazmente el floreciente sector, reconociendo la importancia de un enfoque global coordinado para abordar las complejidades introducidas por las criptomonedas.

¿Qué deberían hacer los inversores?

A la luz de la evolución de la legislación india sobre activos digitales virtuales (VDA), los inversores y comerciantes deben afrontar cuidadosamente las complejidades del nuevo régimen fiscal. Como es probable que se perfeccionen las regulaciones, es imperativo mantenerse informado y consultar con profesionales de impuestos antes de realizar transacciones VDA.

Recomendaciones clave para inversores de VDA:

- Manténgase informado: actualícese continuamente sobre los últimos cambios regulatorios y directrices gubernamentales con respecto a los VDA, incluidas las criptomonedas y NFT.

- Consulte a asesores fiscales: antes de iniciar inversiones o transacciones, consulte con un asesor fiscal para comprender las implicaciones de las leyes fiscales vigentes en sus transacciones.

- Utilice intercambios reconocidos: se recomienda operar en intercambios o mercados reconocidos en lugar de transacciones fuera del mercado para ayudar a establecer el valor justo de mercado de los VDA, garantizando el cumplimiento en ausencia de una guía gubernamental clara.

- Seguimiento de gastos y pérdidas: tenga en cuenta que las pérdidas de un VDA no se pueden compensar con las ganancias de otro, y los gastos relacionados con la adquisición o creación de VDA (como los costos de minería o acuñación) no son deducibles de las ganancias imponibles.

- Cumplimiento normativo: garantice el cumplimiento de todas las obligaciones tributarias, incluida la presentación oportuna de impuestos y el cumplimiento de los requisitos de TDS, para evitar sanciones.

Conclusión

Navegar por el panorama de los criptoimpuestos en la India requiere un enfoque proactivo para el cumplimiento normativo. Al comprender las tasas impositivas, los requisitos de presentación de informes y las posibles sanciones, y al utilizar herramientas y recursos de plataformas como CoinDCX para procesos simplificados, los inversores pueden mantener la transparencia y la legalidad en sus transacciones criptográficas. Mantenerse al tanto de los cambios en las leyes tributarias es crucial para garantizar la tranquilidad y evitar obstáculos legales en el dinámico mundo de los activos digitales virtuales.