Kerugian Tidak Permanen dalam DeFi: Memahami Dasar-Dasarnya

Decentralized Finance (DeFi) telah mengubah bentuk investasi tradisional dengan menghilangkan perantara dan memperkenalkan peluang baru untuk mendapatkan hasil. Pada awal tahun 2025, total nilai terkunci (TVL) di seluruh protokol DeFi telah melampaui $65 miliar , yang mencerminkan optimisme dan adopsi pasar yang baru. Salah satu cara paling populer untuk mendapatkan penghasilan di DeFi adalah dengan menjadi penyedia likuiditas dan berpartisipasi dalam kumpulan likuiditas yang diselenggarakan oleh bursa terdesentralisasi (DEX). Namun, risiko yang sering disalahpahami dan diremehkan dalam proses ini adalah kerugian yang tidak permanen.

Cara Kerja Penyediaan Likuiditas di DeFi

Protokol DeFi seperti Uniswap, Curve, dan Balancer menggunakan algoritma pembuat pasar otomatis (AMM) alih-alih buku pesanan tradisional. Mereka mengandalkan kumpulan likuiditas berbasis kontrak pintar yang memfasilitasi pertukaran token terdesentralisasi antara pengguna.

Untuk menyediakan likuiditas, pengguna menyetorkan nilai yang sama dari dua aset kripto—seperti ETH dan USDC—ke dalam suatu pool. Setoran ini memungkinkan pedagang untuk menukar token, dan sebagai gantinya, penyedia likuiditas memperoleh biaya perdagangan. Misalnya, Uniswap mengenakan biaya swap sebesar 0,3%, yang didistribusikan di antara LP secara proporsional dengan bagian mereka dari pool.

Kumpulan likuiditas ini memungkinkan perdagangan yang terdesentralisasi dan tanpa kepercayaan, tetapi nilai aset yang disimpan dapat berfluktuasi secara signifikan karena volatilitas pasar. Hal ini menyebabkan kerugian yang tidak permanen.

Apa itu Kerugian Tidak Permanen?

Kerugian tidak permanen terjadi ketika harga token dalam kumpulan likuiditas berubah dibandingkan dengan harga pada saat penyetoran. AMM secara otomatis menyesuaikan rasio aset dalam kumpulan berdasarkan perdagangan dan fluktuasi harga. Akibatnya, ketika penyedia likuiditas menarik dana mereka, mereka mungkin berakhir dengan token yang lebih sedikit daripada yang awalnya mereka setorkan—meskipun memperoleh biaya perdagangan.

Kerugian tidak permanen terjadi karena aset Anda di pool terus-menerus diseimbangkan ulang oleh AMM untuk mencerminkan harga pasar. Semakin fluktuatif harga token, semakin besar potensi kerugiannya. Kerugian ini menjadi permanen hanya ketika LP menarik aset mereka sementara perbedaan harga masih ada.

Menurut studi tahun 2025 oleh Topaz Analytics, lebih dari 38% LP aktif di Uniswap v3 mengalami kerugian tidak permanen yang melebihi biaya perdagangan yang mereka peroleh selama periode volatilitas tinggi di Q4 2024.

Wawasan Pengguna Nyata: Pengalaman Langsung

Lena, pengguna DeFi lama dari Berlin, berbagi pengalamannya sebagai penyedia likuiditas di pool USDT/ETH:

“Awalnya, saya senang dengan biaya 0,3% dan aktivitas perdagangan harian. Namun, setelah ETH melonjak selama bull run, token LP saya nilainya jauh lebih rendah daripada hanya menyimpan ETH asli. Saya menggunakan kalkulator kerugian tidak permanen dan menyadari bahwa saya telah kehilangan hampir 18%—lebih dari yang saya peroleh dari biaya.”

Pengalamannya menyoroti pentingnya memahami dinamika harga dan menggunakan alat yang tersedia untuk memperkirakan potensi kerugian sebelum menginvestasikan dana.

Contoh: Bagaimana Kerugian Tidak Permanen Terjadi

Misalkan Anda menyetor 0,5 ETH dan 500 USDC ke dalam kumpulan likuiditas Uniswap saat harga ETH adalah $1.000. Anda menyumbang $1.000 dan memiliki 10% dari kumpulan tersebut. Jika harga ETH naik menjadi $4.000, pedagang arbitrase menyeimbangkan kembali kumpulan tersebut dengan menambahkan USDC dan menghapus ETH.

Sekarang, pool tersebut menampung 2,5 ETH dan 10.000 USDC. Bagian 10% Anda sama dengan 0,25 ETH dan 1.000 USDC, senilai $2.000. Namun, jika Anda hanya memegang 0,5 ETH dan 500 USDC, Anda akan memiliki $2.500. Selisihnya—$500—adalah kerugian Anda yang tidak permanen.

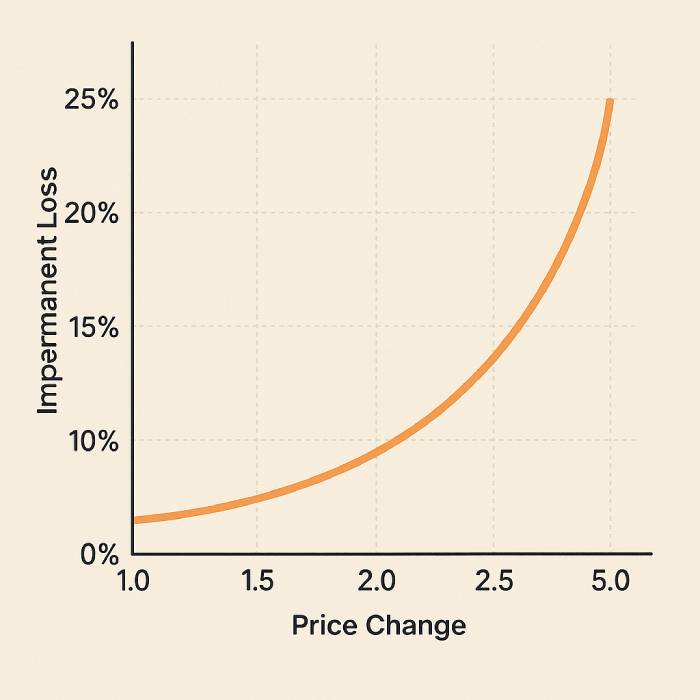

Menghitung Kerugian Tidak Permanen

Anda dapat menggunakan kalkulator atau rumus dasar untuk memperkirakan potensi kerugian Anda:

Kerugian Tidak Permanen (%) = 2 × √r / (1 + r) - 1 , di mana r adalah rasio harga aset.

Contoh dengan Kalkulator:

Jika harga ETH meningkat 4x (r = 4):

- √4 = 2

- Kerugian Tidak Tetap = (2 × 2) / (1 + 4) - 1 = 4 / 5 - 1 = -20%

| Perubahan Harga | Potensi Kerugian |

|---|---|

| 1,5× | ~2,0% |

| 2x | ~5,7% |

| 3x | ~13,4% |

| 4x | ~20,0% |

| 5x | ~25,0% |

Mengapa Menyediakan Likuiditas Meski Berisiko?

Yield farming dan likuiditas mining telah menjadi strategi yang populer karena LP masih dapat memperoleh keuntungan dari biaya perdagangan bahkan ketika menghadapi risiko kerugian yang tidak permanen. Pada DEX bervolume tinggi seperti Uniswap, biaya terkadang dapat lebih besar daripada kerugian, terutama pada pool dengan partisipasi pedagang aktif dan perubahan harga yang minimal.

Pada bulan Januari 2025, Uniswap mencatat volume perdagangan harian rata-rata lebih dari $2,4 miliar , dengan pasangan ETH/USDC menyumbang hampir 20% dari semua perdagangan—menunjukkan potensi perolehan biaya yang konsisten.

Studi Kasus: Pendekatan LP Strategis

Investor kripto Marcos dari São Paulo berbagi bagaimana ia secara strategis mengurangi risiko:

“Saya selalu memilih pool dengan pasangan volatilitas rendah dan menetapkan peringatan penarikan. Selama fase pasar tenang, saya memperoleh laba yang stabil. Ketika harga mulai melonjak, saya keluar dan mengalokasikan kembali ke pool stablecoin. Waktu dan diversifikasi adalah kuncinya.”

Pendekatannya yang disiplin terhadap penyediaan likuiditas membantu menyeimbangkan tujuan pertanian hasil dengan realitas fluktuasi pasar.

Cara Mengurangi Risiko Kehilangan yang Tidak Permanen

- Kumpulan Stablecoin: Memasangkan token dengan stablecoin mengurangi volatilitas dan meminimalkan kerugian tidak permanen.

- Waktu Volatilitas Rendah: Menyediakan likuiditas selama masa stabilitas pasar untuk mengurangi penyeimbangan kembali.

- Gunakan Kumpulan Multi-Aset: Beberapa protokol DeFi menawarkan kumpulan hingga delapan token (misalnya, Balancer), yang menyebarkan risiko secara lebih merata.

- Perlindungan Kerugian Tidak Permanen: Platform seperti Bancor menawarkan mekanisme asuransi terhadap kerugian tidak permanen.

- Gunakan Kalkulator dan Peringatan: Alat seperti ImpermanentLoss.app dan DeFiSaver memungkinkan Anda untuk mensimulasikan kerugian dan mengatur peringatan saat sinyal volatilitas berubah.

Kesimpulan

Kerugian tidak permanen merupakan aspek yang tidak dapat dihindari dari penyediaan likuiditas DeFi—tetapi hal itu tidak harus menjadi penghalang. Dengan memahami bagaimana kerugian tidak permanen terjadi, kapan hal itu terjadi, dan bagaimana mengelolanya melalui keputusan strategis, LP dapat mengubah yield farming menjadi aliran pendapatan yang berkelanjutan.

Baik Anda menyetor ETH, stablecoin, atau token kripto lainnya ke dalam suatu pool, selalu nilai potensi kerugian versus keuntungannya. Pemahaman yang baik tentang kerugian yang tidak permanen dan akses ke alat kalkulator yang tepat akan membantu Anda membuat keputusan yang lebih cerdas di dunia DeFi yang berkembang pesat.