Pérdida impermanente en DeFi: conceptos básicos

Las finanzas descentralizadas (DeFi) han transformado la inversión tradicional al eliminar intermediarios e introducir nuevas oportunidades para obtener rendimientos. A principios de 2025, el valor total bloqueado (TVL) en los protocolos DeFi superó los 65 000 millones de dólares , lo que refleja un renovado optimismo y adopción del mercado. Una de las formas más populares de obtener ingresos en DeFi es convertirse en proveedor de liquidez y participar en fondos de liquidez alojados en exchanges descentralizados (DEX). Sin embargo, un riesgo frecuentemente malinterpretado y subestimado en este proceso es la pérdida impermanente.

Cómo funciona la provisión de liquidez en DeFi

Los protocolos DeFi como Uniswap, Curve y Balancer utilizan algoritmos de creadores de mercado automatizados (AMM) en lugar de los libros de órdenes tradicionales. Se basan en fondos de liquidez basados en contratos inteligentes que facilitan el intercambio descentralizado de tokens entre usuarios.

Para proporcionar liquidez, los usuarios depositan valores iguales de dos criptoactivos, como ETH y USDC, en un fondo común. Estos depósitos permiten a los operadores intercambiar tokens y, a cambio, el proveedor de liquidez obtiene comisiones por transacción. Por ejemplo, Uniswap cobra una comisión de intercambio del 0,3 %, que se distribuye entre los socios de liquidez proporcionalmente a su participación en el fondo común.

Estos fondos de liquidez permiten el comercio descentralizado y sin necesidad de confianza, pero el valor de los activos depositados puede fluctuar significativamente debido a la volatilidad del mercado. Esto genera pérdidas temporales.

¿Qué es la pérdida impermanente?

La pérdida impermanente ocurre cuando el precio de los tokens en el fondo de liquidez varía en comparación con el precio al momento del depósito. El AMM ajusta automáticamente la proporción de activos en el fondo en función de las operaciones y las fluctuaciones de precios. Como resultado, cuando el proveedor de liquidez retira sus fondos, podría quedarse con menos tokens de los que depositó originalmente, a pesar de obtener comisiones por operaciones.

La pérdida impermanente ocurre porque el AMM reequilibra constantemente sus activos en el pool para reflejar los precios del mercado. Cuanto más volátiles sean los precios de los tokens, mayor será la pérdida potencial. Esta pérdida se vuelve permanente solo cuando el LP retira sus activos mientras la diferencia de precio aún existe.

Según un estudio de 2025 realizado por Topaz Analytics, más del 38 % de los LP activos en Uniswap v3 experimentaron pérdidas impermanentes que excedieron sus tarifas comerciales ganadas durante períodos de alta volatilidad en el cuarto trimestre de 2024.

Perspectivas reales del usuario: una experiencia de primera mano

Lena, una usuaria de DeFi de Berlín desde hace mucho tiempo, compartió su experiencia como proveedora de liquidez en un pool USDT/ETH:

Al principio, me entusiasmaban las comisiones del 0,3 % y la actividad de trading diaria. Pero después de que ETH se disparara durante una racha alcista, mis tokens LP valían mucho menos que simplemente tener el ETH original. Usé una calculadora de pérdidas impermanentes y me di cuenta de que había perdido casi el 18 %, más de lo que había ganado en comisiones.

Su experiencia resalta la importancia de comprender la dinámica de los precios y utilizar las herramientas disponibles para estimar la pérdida potencial antes de comprometer fondos.

Ejemplo: Cómo se produce la pérdida impermanente

Supongamos que deposita 0,5 ETH y 500 USDC en un fondo de liquidez de Uniswap cuando el precio de ETH es de 1000 $. Aporta 1000 $ y posee el 10 % del fondo. Si el precio de ETH sube a 4000 $, los operadores de arbitraje reequilibran el fondo añadiendo USDC y retirando ETH.

Ahora, el pool tiene 2,5 ETH y 10 000 USDC. Tu participación del 10 % equivale a 0,25 ETH y 1000 USDC, con un valor de 2000 $. Sin embargo, si simplemente hubieras tenido 0,5 ETH y 500 USDC, tendrías 2500 $. La diferencia (500 $) es tu pérdida temporal.

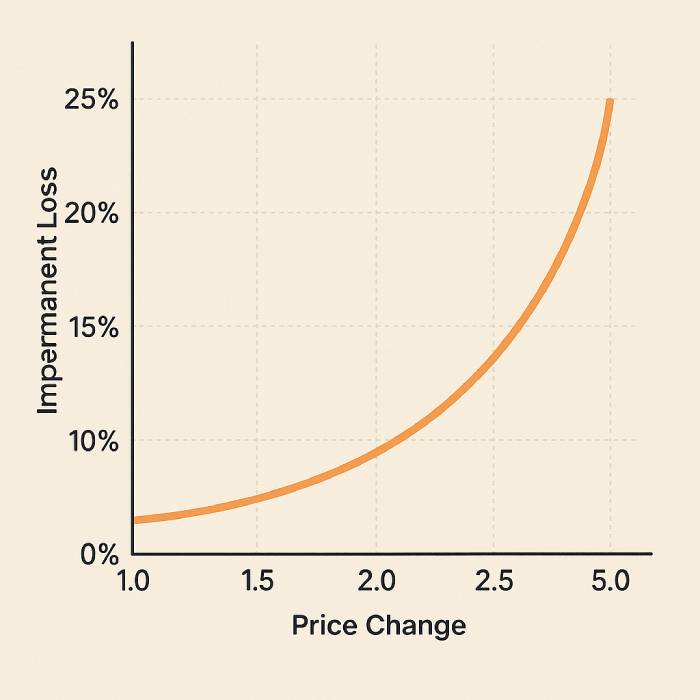

Cálculo de la pérdida impermanente

Puede utilizar una calculadora básica o una fórmula para estimar su pérdida potencial:

Pérdida Impermanente (%) = 2 × √r / (1 + r) - 1 , donde r es la relación de precios del activo.

Ejemplo con calculadora:

Si el precio de ETH aumenta 4x (r = 4):

- √4 = 2

- Pérdida Impermanente = (2 × 2) / (1 + 4) - 1 = 4 / 5 - 1 = -20%

| Cambio de precio | Pérdida potencial |

|---|---|

| 1,5× | ~2,0% |

| 2× | ~5,7% |

| 3× | ~13,4% |

| 4× | ~20,0% |

| 5× | ~25,0% |

¿Por qué proporcionar liquidez a pesar del riesgo?

El cultivo de rendimiento y la minería de liquidez se han vuelto estrategias populares porque los inversores de liquidez pueden seguir obteniendo ganancias de las comisiones de trading incluso asumiendo el riesgo de pérdidas impermanentes. En DEX de alto volumen como Uniswap, las comisiones a veces pueden compensar las pérdidas, especialmente en pools con participación activa de traders y cambios de precio mínimos.

En enero de 2025, Uniswap registró un volumen comercial diario promedio de más de $2.4 mil millones , y el par ETH/USDC representó casi el 20 % de todas las transacciones, lo que demuestra el potencial para la generación de tarifas constantes.

Estudio de caso: Un enfoque estratégico de LP

El inversor en criptomonedas Marcos de São Paulo compartió cómo mitiga estratégicamente el riesgo:

Siempre elijo pools con pares de baja volatilidad y establezco alertas de retiro. Durante las fases de mercado tranquilo, obtengo rendimientos estables. Cuando los precios empiezan a subir, salgo y reasigno mis inversiones en pools de stablecoins. La sincronización y la diversificación son clave.

Su enfoque disciplinado hacia el suministro de liquidez ayuda a equilibrar los objetivos de producción de rendimiento con la realidad de las fluctuaciones del mercado.

Cómo reducir el riesgo de pérdida impermanente

- Pools de monedas estables: la combinación de tokens con monedas estables reduce la volatilidad y minimiza la pérdida impermanente.

- Momento de baja volatilidad: proporcionar liquidez durante períodos de estabilidad del mercado para reducir el reequilibrio.

- Utilice pools de múltiples activos: algunos protocolos DeFi ofrecen pools con hasta ocho tokens (por ejemplo, Balancer), que distribuyen el riesgo de manera más uniforme.

- Protección contra pérdidas impermanentes: Plataformas como Bancor ofrecen mecanismos de seguro contra pérdidas impermanentes.

- Utilice calculadoras y alertas: herramientas como ImpermanentLoss.app y DeFiSaver le permiten simular pérdidas y configurar alertas cuando el pool cambia la volatilidad de la señal.

Conclusión

La pérdida impermanente es un aspecto inevitable de la provisión de liquidez de DeFi, pero no tiene por qué ser un factor decisivo. Al comprender cómo se produce la pérdida impermanente, cuándo ocurre y cómo gestionarla mediante decisiones estratégicas, los inversores en liquidez pueden convertir la agricultura de rendimiento en una fuente de ingresos sostenible.

Ya sea que deposites ETH, monedas estables u otros tokens criptográficos en un pool, siempre evalúa la pérdida potencial frente a las recompensas. Un buen conocimiento de la pérdida impermanente y el acceso a las herramientas de cálculo adecuadas te ayudarán a tomar decisiones más inteligentes en el cambiante mundo de las DeFi.