DeFiにおける変動損失:基本を理解する

分散型金融(DeFi)は、仲介業者を排除し、新たな利回り獲得の機会を導入することで、従来の投資を変革しました。2025年初頭の時点で、DeFiプロトコル全体の総ロック額(TVL)は650億ドルを超えており、市場の楽観的な見方と普及の高まりを反映しています。DeFiで収益を得る最も一般的な方法の一つは、流動性プロバイダーとなり、分散型取引所(DEX)がホストする流動性プールに参加することです。しかし、このプロセスにおいてしばしば誤解され、過小評価されているリスクが、変動損失です。

DeFiにおける流動性供給の仕組み

Uniswap、Curve、BalancerなどのDeFiプロトコルは、従来のオーダーブックではなく、自動マーケットメーカー(AMM)アルゴリズムを採用しています。これらのプロトコルは、ユーザー間の分散型トークン交換を促進するスマートコントラクトベースの流動性プールに依存しています。

流動性を提供するために、ユーザーはETHとUSDCなど、2つの暗号資産を同額ずつプールに預け入れます。これらの預け入れにより、トレーダーはトークンを交換でき、その見返りとして流動性プロバイダーは取引手数料を受け取ります。例えば、Uniswapは0.3%のスワップ手数料を請求し、これはプールにおけるLPのシェアに応じて分配されます。

これらの流動性プールは分散型でトラストレスな取引を可能にしますが、預け入れられた資産の価値は市場のボラティリティによって大きく変動する可能性があり、これは一時的な損失につながります。

変動損失とは何ですか?

変動損失は、流動性プール内のトークンの価格が入金時の価格と比較して変動した場合に発生します。AMMは、取引と価格変動に基づいてプール内の資産比率を自動的に調整します。その結果、流動性プロバイダーが資金を引き出す際に、取引手数料を受け取ったにもかかわらず、預け入れたトークン数よりも少なくなる可能性があります。

変動損失は、プール内の資産がAMMによって市場価格を反映するために常にリバランスされているため発生します。トークン価格の変動が大きいほど、潜在的な損失は大きくなります。この損失は、価格差がまだ残っている間にLPが資産を引き出した場合にのみ、恒久的なものとなります。

Topaz Analyticsによる2025年の調査によると、2024年第4四半期のボラティリティが高かった時期に、Uniswap v3のアクティブLPの38%以上が獲得した取引手数料を超える一時的な損失を経験しました。

リアルユーザーの洞察:直接体験

ベルリン出身の長年のDeFiユーザーであるレナさんは、USDT/ETHプールの流動性プロバイダーとしての経験を次のように共有しました。

「最初は0.3%の手数料と日々の取引量に興奮しました。しかし、強気相場でETHが急騰した後、LPトークンの価値は元のETHを保有していた場合よりもはるかに低くなりました。変動損失計算機を使って計算してみると、18%近くも損失が出ていることに気づきました。手数料で得た利益よりも多かったのです。」

彼女の経験は、資金を投入する前に価格動向を理解し、利用可能なツールを使用して潜在的な損失を見積もることの重要性を強調しています。

例:一時的な損失が発生する仕組み

ETHの価格が1,000ドルのときに、Uniswapの流動性プールに0.5ETHと500USDCを入金したとします。あなたは1,000ドルを拠出し、プールの10%を所有することになります。ETHの価格が4,000ドルに上昇した場合、裁定取引業者はUSDCを追加しETHを削除することでプールのバランスを調整します。

現在、プールには2.5ETHと10,000USDCが保有されています。あなたの10%の持ち分は0.25ETHと1,000USDCで、合計2,000ドルの価値があります。しかし、もし単に0.5ETHと500USDCを保有していたとしたら、2,500ドルの差額、つまり500ドルが変動損失となります。

変動損失の計算

基本的な計算機または式を使用して、潜在的な損失を見積もることができます。

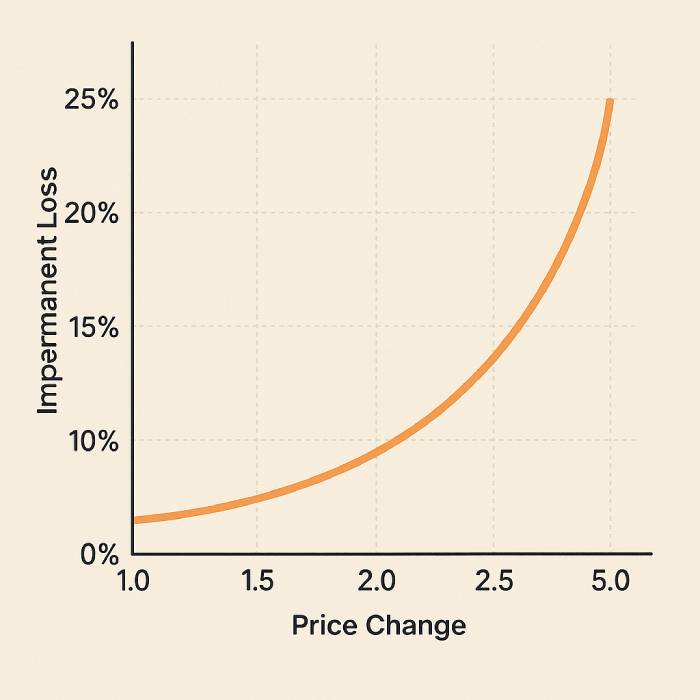

変動損失(%)=2×√r/(1+r)-1 、ここでrは資産の価格比率です。

計算機を使った例:

ETHの価格が4倍(r = 4)に上昇した場合:

- √4 = 2

- 変動損失 = (2 × 2) / (1 + 4) - 1 = 4 / 5 - 1 = -20%

| 価格変更 | 潜在的な損失 |

|---|---|

| 1.5倍 | 約2.0% |

| 2× | 約5.7% |

| 3× | 約13.4% |

| 4× | 約20.0% |

| 5× | 約25.0% |

リスクがあるにもかかわらず、なぜ流動性を提供するのでしょうか?

イールドファーミングと流動性マイニングは、LPが変動損失のリスクを負っても取引手数料から利益を得ることができるため、人気の戦略となっています。Uniswapのような取引量の多いDEXでは、特にトレーダーの参加が活発で価格変動が小さいプールでは、手数料が損失を上回ることもあります。

2025年1月、 Uniswapは1日平均取引量が24億ドルを超え、ETH/USDCペアが全取引の約20%を占め、安定した手数料生成の可能性を示しました。

ケーススタディ:戦略的LPアプローチ

サンパウロの暗号投資家マルコス氏は、戦略的にリスクを軽減する方法を次のように語った。

「私は常にボラティリティの低いペアのプールを選び、出金アラートを設定しています。市場が落ち着いている時は安定したリターンを得られます。価格が急騰し始めたら、手仕舞いをしてステーブルコインのプールに資金を振り替えます。タイミングと分散投資が鍵です。」

流動性の提供に対する彼の規律あるアプローチは、イールドファーミングの目標と市場変動の現実とのバランスをとるのに役立ちます。

一時的な損失のリスクを軽減する方法

- ステーブルコイン プール:トークンをステーブルコインとペアにすると、ボラティリティが低減し、一時的な損失が最小限に抑えられます。

- 低ボラティリティのタイミング:市場が安定しているときに流動性を提供し、リバランスを減らします。

- マルチアセット プールを使用する:一部の DeFi プロトコルでは、最大 8 つのトークン (Balancer など) を含むプールが提供されており、リスクがより均等に分散されます。

- 一時的損失の保護: Bancor のようなプラットフォームは、一時的損失に対する保険メカニズムを提供します。

- 計算機とアラートを使用する: ImpermanentLoss.app や DeFiSaver などのツールを使用すると、損失をシミュレートし、プールが変動性信号を変更したときにアラートを設定できます。

結論

変動損失はDeFiの流動性供給において避けられない要素ですが、必ずしも取引を決裂させる要因ではありません。変動損失がどのように、いつ発生し、戦略的な意思決定を通じてどのように管理するかを理解することで、LPはイールドファーミングを持続可能な収入源へと転換することができます。

ETH、ステーブルコイン、その他の暗号トークンをプールに預ける場合は、常に潜在的な損失と利益を比較検討してください。変動損失を適切に理解し、適切な計算ツールにアクセスすることで、急速に進化するDeFiの世界でより賢明な意思決定を行うことができます。