DeFi में अस्थायी नुकसान: मूल बातें समझना

विकेंद्रीकृत वित्त (DeFi) ने बिचौलियों को हटाकर और प्रतिफल अर्जित करने के नए अवसर पेश करके पारंपरिक निवेश को नया रूप दिया है। 2025 की शुरुआत तक, DeFi प्रोटोकॉल में कुल लॉक्ड वैल्यू (TVL) $65 बिलियन को पार कर गई है, जो नए सिरे से बाजार आशावाद और अपनाने को दर्शाता है। DeFi में कमाई करने के सबसे लोकप्रिय तरीकों में से एक लिक्विडिटी प्रदाता बनना और विकेंद्रीकृत एक्सचेंजों (DEX) द्वारा होस्ट किए गए लिक्विडिटी पूल में भाग लेना है। हालाँकि, इस प्रक्रिया में अक्सर गलत समझा जाने वाला और कम करके आंका जाने वाला जोखिम अस्थायी नुकसान है।

DeFi में लिक्विडिटी प्रावधान कैसे काम करता है

यूनिस्वैप, कर्व और बैलेंसर जैसे डीफ़ी प्रोटोकॉल पारंपरिक ऑर्डर बुक के बजाय स्वचालित मार्केट मेकर (एएमएम) एल्गोरिदम का उपयोग करते हैं। वे स्मार्ट कॉन्ट्रैक्ट-आधारित लिक्विडिटी पूल पर भरोसा करते हैं जो उपयोगकर्ताओं के बीच विकेंद्रीकृत टोकन स्वैप की सुविधा प्रदान करते हैं।

लिक्विडिटी प्रदान करने के लिए, उपयोगकर्ता दो क्रिप्टो परिसंपत्तियों के बराबर मूल्य जमा करते हैं - जैसे कि ETH और USDC - एक पूल में। ये जमा व्यापारियों को टोकन स्वैप करने की अनुमति देते हैं, और बदले में, लिक्विडिटी प्रदाता ट्रेडिंग शुल्क कमाता है। उदाहरण के लिए, Uniswap 0.3% स्वैप शुल्क लेता है, जिसे पूल के उनके हिस्से के अनुपात में LPs के बीच वितरित किया जाता है।

ये लिक्विडिटी पूल विकेंद्रीकृत, भरोसेमंद व्यापार को सक्षम करते हैं, लेकिन जमा की गई परिसंपत्तियों का मूल्य बाजार की अस्थिरता के कारण काफी उतार-चढ़ाव कर सकता है। इससे अस्थायी नुकसान होता है।

अस्थायी क्षति क्या है?

अस्थायी नुकसान तब होता है जब लिक्विडिटी पूल में टोकन की कीमत जमा करने के समय की कीमत की तुलना में बदल जाती है। AMM स्वचालित रूप से ट्रेडों और मूल्य में उतार-चढ़ाव के आधार पर पूल में परिसंपत्तियों के अनुपात को समायोजित करता है। नतीजतन, जब लिक्विडिटी प्रदाता अपने फंड को वापस लेता है, तो उनके पास मूल रूप से जमा किए गए टोकन की तुलना में कम टोकन हो सकते हैं - भले ही उन्हें ट्रेडिंग शुल्क मिले।

अस्थायी नुकसान इसलिए होता है क्योंकि पूल में आपकी संपत्ति लगातार AMM द्वारा बाजार की कीमतों को दर्शाने के लिए पुनर्संतुलित की जा रही है। टोकन की कीमतें जितनी अधिक अस्थिर होंगी, संभावित नुकसान उतना ही अधिक होगा। यह नुकसान तभी स्थायी होता है जब LP अपनी संपत्ति वापस ले लेता है जबकि मूल्य अंतर अभी भी मौजूद है।

टोपाज़ एनालिटिक्स द्वारा 2025 में किए गए एक अध्ययन के अनुसार, यूनिस्वैप v3 पर 38% से अधिक सक्रिय LPs ने Q4 2024 में उच्च अस्थिरता की अवधि के दौरान अपनी अर्जित ट्रेडिंग फीस से अधिक अस्थायी नुकसान का अनुभव किया ।

वास्तविक उपयोगकर्ता अंतर्दृष्टि: एक प्रत्यक्ष अनुभव

बर्लिन की एक लंबे समय से DeFi उपयोगकर्ता लीना ने USDT/ETH पूल पर एक तरलता प्रदाता के रूप में अपना अनुभव साझा किया:

"पहले तो मैं 0.3% फीस और दैनिक ट्रेडिंग गतिविधि से रोमांचित था। लेकिन बुल रन के दौरान ETH के बढ़ने के बाद, मेरे LP टोकन की कीमत मूल ETH को रखने से कहीं कम रह गई। मैंने एक अस्थायी हानि कैलकुलेटर का उपयोग किया और पाया कि मैंने लगभग 18% खो दिया है - जो कि मैंने फीस में अर्जित की गई राशि से कहीं अधिक है।"

उनका अनुभव मूल्य गतिशीलता को समझने और धन लगाने से पहले संभावित हानि का अनुमान लगाने के लिए उपलब्ध उपकरणों का उपयोग करने के महत्व पर प्रकाश डालता है।

उदाहरण: अस्थायी हानि कैसे होती है

मान लीजिए कि आप यूनिस्वैप लिक्विडिटी पूल में 0.5 ETH और 500 USDC जमा करते हैं, जब ETH की कीमत $1,000 है। आप $1,000 का योगदान करते हैं और पूल का 10% हिस्सा आपके पास होता है। अगर ETH की कीमत $4,000 हो जाती है, तो आर्बिट्रेज ट्रेडर USDC जोड़कर और ETH हटाकर पूल को फिर से संतुलित करते हैं।

अब, पूल में 2.5 ETH और 10,000 USDC हैं। आपका 10% हिस्सा 0.25 ETH और 1,000 USDC के बराबर है, जिसकी कीमत $2,000 है। हालाँकि, अगर आपके पास सिर्फ़ 0.5 ETH और 500 USDC होते, तो आपके पास $2,500 होते। अंतर - $500 - आपका अस्थायी नुकसान है।

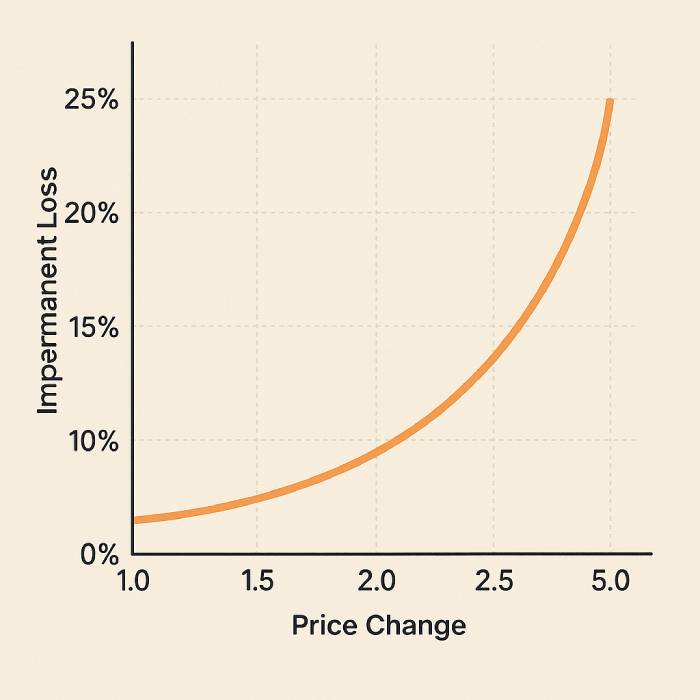

अस्थायी हानि की गणना

आप अपने संभावित नुकसान का अनुमान लगाने के लिए एक सामान्य कैलकुलेटर या सूत्र का उपयोग कर सकते हैं:

अस्थायी हानि (%) = 2 × √r / (1 + r) - 1 , जहाँ r परिसंपत्ति का मूल्य अनुपात है।

कैलकुलेटर के साथ उदाहरण:

यदि ETH की कीमत 4 गुना बढ़ जाती है (r = 4):

- √4 = 2

- अस्थायी हानि = (2 × 2) / (1 + 4) - 1 = 4 / 5 - 1 = -20%

| मूल्य परिवर्तन | संभावित हानि |

|---|---|

| 1.5× | ~2.0% |

| 2× | ~5.7% |

| 3× | ~13.4% |

| 4× | ~20.0% |

| 5× | ~25.0% |

जोखिम के बावजूद तरलता क्यों उपलब्ध कराई जाए?

यील्ड फ़ार्मिंग और लिक्विडिटी माइनिंग लोकप्रिय रणनीतियाँ बन गई हैं क्योंकि एलपी अस्थायी नुकसान के जोखिम का सामना करने पर भी ट्रेडिंग शुल्क से कमा सकते हैं। यूनिस्वैप जैसे उच्च-मात्रा वाले DEX पर, शुल्क कभी-कभी नुकसान से अधिक हो सकते हैं, खासकर सक्रिय व्यापारी भागीदारी और न्यूनतम मूल्य परिवर्तन वाले पूल में।

जनवरी 2025 में, यूनिस्वैप ने $2.4 बिलियन से अधिक की औसत दैनिक ट्रेडिंग मात्रा दर्ज की , जिसमें ETH/USDC जोड़ी सभी ट्रेडों का लगभग 20% हिस्सा थी - जो लगातार शुल्क उत्पादन की क्षमता को दर्शाता है।

केस स्टडी: एक रणनीतिक एल.पी. दृष्टिकोण

साओ पाओलो के क्रिप्टो निवेशक मार्कोस ने बताया कि वह रणनीतिक रूप से जोखिम को कैसे कम करते हैं:

"मैं हमेशा कम अस्थिरता वाले जोड़े वाले पूल चुनता हूं और निकासी अलर्ट सेट करता हूं। शांत बाजार चरणों के दौरान, मैं स्थिर रिटर्न कमाता हूं। जब कीमतें बढ़ने लगती हैं, तो मैं बाहर निकल जाता हूं और स्थिर मुद्रा पूल में फिर से निवेश करता हूं। समय और विविधीकरण महत्वपूर्ण हैं।"

तरलता प्रावधान के प्रति उनका अनुशासित दृष्टिकोण, उपज कृषि लक्ष्यों को बाजार में उतार-चढ़ाव की वास्तविकता के साथ संतुलित करने में मदद करता है।

अस्थायी नुकसान के जोखिम को कैसे कम करें

- स्टेबलकॉइन पूल: स्टेबलकॉइन के साथ टोकन जोड़ने से अस्थिरता कम हो जाती है और अस्थायी नुकसान न्यूनतम हो जाता है।

- कम-अस्थिरता समय: पुनर्संतुलन को कम करने के लिए बाजार स्थिरता के समय तरलता प्रदान करें।

- मल्टी-एसेट पूल का उपयोग करें: कुछ DeFi प्रोटोकॉल आठ टोकन (जैसे, बैलेंसर) तक के पूल की पेशकश करते हैं, जो जोखिम को अधिक समान रूप से फैलाते हैं।

- अस्थायी हानि से सुरक्षा: बैंकर जैसे प्लेटफॉर्म अस्थायी हानि के विरुद्ध बीमा तंत्र प्रदान करते हैं।

- कैलकुलेटर और अलर्ट का उपयोग करें: ImpermanentLoss.app और DeFiSaver जैसे उपकरण आपको नुकसान का अनुकरण करने और अलर्ट सेट करने की अनुमति देते हैं जब पूल परिवर्तन अस्थिरता का संकेत देते हैं।

निष्कर्ष

अस्थायी नुकसान DeFi लिक्विडिटी प्रावधान का एक अपरिहार्य पहलू है - लेकिन यह डीलब्रेकर नहीं होना चाहिए। यह समझकर कि अस्थायी नुकसान कैसे होता है, कब होता है, और रणनीतिक निर्णयों के माध्यम से इसे कैसे प्रबंधित किया जाए, एलपी उपज खेती को एक स्थायी आय धारा में बदल सकते हैं।

चाहे आप ETH, स्टेबलकॉइन या अन्य क्रिप्टो टोकन को पूल में जमा कर रहे हों, हमेशा संभावित नुकसान बनाम रिवॉर्ड का आकलन करें। अस्थायी नुकसान की अच्छी समझ और सही कैलकुलेटर टूल तक पहुँच आपको DeFi की तेज़ी से विकसित हो रही दुनिया में बेहतर निर्णय लेने में मदद करेगी।