Come vendere allo scoperto Bitcoin e altre criptovalute: una guida per principianti

Il mercato delle criptovalute è noto per la sua elevata volatilità , offrendo ai trader opportunità di profitto, anche quando i prezzi scendono. Una strategia popolare è la vendita allo scoperto, che consente ai trader di capitalizzare sui prezzi in calo. Imparando come fare short su Bitcoin e altre criptovalute, puoi potenzialmente trarre profitto durante le flessioni del mercato.

Lo shorting di Bitcoin implica prendere in prestito l'asset, venderlo al prezzo di mercato corrente e poi riacquistarlo in seguito a un prezzo inferiore. Se il prezzo scende come previsto, il trader può intascare la differenza. Questo approccio è spesso favorito durante i mercati ribassisti o i periodi di incertezza, rendendolo uno strumento prezioso nell'arsenale di un trader quando si naviga nell'imprevedibile panorama delle criptovalute.

Cos'è lo shorting di criptovalute?

Lo shorting delle criptovalute, o short-selling, è una strategia di trading che consente agli investitori di trarre profitto dal calo del prezzo delle criptovalute. Questo processo in genere comporta il prestito di criptovalute da un broker, la loro vendita al prezzo di mercato corrente e il loro successivo riacquisto a un prezzo inferiore per restituirle al prestatore. Il trader trae profitto dalla differenza di prezzo se il mercato si muove a suo favore, il che significa che la criptovaluta si deprezza come previsto.

Sebbene la vendita allo scoperto sia tradizionalmente associata al mercato azionario, è diventata un metodo popolare per i trader che cercano di trarre vantaggio dalla volatilità intrinseca delle criptovalute come Bitcoin. La volatilità nei mercati delle criptovalute offre opportunità di capitalizzare sui cali dei prezzi, motivo per cui la vendita allo scoperto è diventata una strategia comune tra i trader esperti.

Oltre a prendere in prestito e vendere semplicemente criptovalute, gli investitori possono anche fare short sulle criptovalute tramite contratti derivati come futures e opzioni. Questi contratti consentono ai trader di speculare sui movimenti dei prezzi senza possedere l'asset effettivo, riducendo la complessità della gestione della criptovaluta stessa. I futures e i contratti per differenza (CFD) sono tra gli strumenti più ampiamente utilizzati per fare short nello spazio delle criptovalute.

Sebbene lo shorting possa sembrare un modo semplice per trarre profitto da un mercato in calo, comporta un rischio significativo. Se il prezzo dell'asset sale invece di scendere, le perdite possono essere illimitate. Di conseguenza, lo short-selling è considerato una strategia avanzata, che richiede una profonda comprensione del comportamento del mercato e un'efficace gestione del rischio. Alcuni trader usano anche lo shorting come tecnica di copertura per proteggere i loro portafogli da potenziali perdite durante le flessioni del mercato.

Perché dovresti vendere allo scoperto le criptovalute?

Andare allo scoperto sulle criptovalute può essere una strategia interessante per i trader che prevedono un calo del mercato. Ci sono diverse ragioni per cui potresti prendere in considerazione di andare allo scoperto sulle criptovalute:

- Potenziale per alti profitti: il mercato delle criptovalute è noto per la sua estrema volatilità. Questo ambiente ad alto rischio e alta ricompensa attrae i trader alla ricerca di significative opportunità di profitto. Se il mercato si muove a favore del trader, lo shorting può portare a profitti amplificati. Tuttavia, comporta anche il potenziale per perdite sostanziali se il mercato si muove nella direzione opposta, quindi la gestione del rischio è fondamentale.

- Leva con trading a margine: molti broker online offrono il trading a margine, noto anche come trading con leva finanziaria, che ti consente di prendere in prestito fondi per aumentare le dimensioni della tua posizione. Con questo, devi solo depositare una frazione del valore totale della transazione. Ciò può amplificare sia i potenziali profitti che i rischi, rendendo essenziale per i trader comprendere appieno i meccanismi della leva finanziaria e delle richieste di margine prima di impegnarsi in tali transazioni.

- Copertura contro le perdite: lo shorting può anche essere utilizzato come strategia di copertura per proteggere una posizione lunga esistente. Aprendo una posizione corta sullo stesso asset o su uno correlato, puoi compensare potenziali perdite se il prezzo dell'asset scende. Questa strategia aiuta a gestire il rischio di ribasso durante periodi di incertezza o flessioni del mercato, offrendo un modo per salvaguardare il tuo portafoglio mantenendo comunque la tua strategia di investimento complessiva.

Con piattaforme di trading più sofisticate che offrono strumenti avanzati come contratti futures e opzioni, ora ci sono vari modi per fare short sulle criptovalute. Tuttavia, queste strategie dovrebbero essere usate con cautela, poiché comportano un rischio considerevole e richiedono una conoscenza approfondita delle condizioni di mercato e delle tecniche di trading.

Come fare short sulle criptovalute

Lo shorting di criptovalute, come Bitcoin, implica la scommessa sul calo del loro valore, consentendo ai trader di trarre profitto quando i prezzi scendono. Questa strategia può essere implementata in diversi modi, tra cui il trading a margine, derivati come futures e opzioni, CFD e mercati di previsione. Esploriamo i metodi più comuni per lo shorting di criptovalute e come utilizzarli in modo efficace.

Trading a margine

Il trading a margine è un modo comune per vendere allo scoperto le criptovalute. Consente ai trader di prendere in prestito fondi da un broker o da un exchange, amplificando le dimensioni della loro posizione e i potenziali profitti. Ad esempio, se un trader ha 200 $ sul suo conto ma desidera vendere allo scoperto 1.200 $ di Bitcoin, può prendere in prestito i restanti 1.000 $ a margine. Il trader vende quindi il Bitcoin preso in prestito, aspettandosi che il prezzo scenda, e lo riacquista a un prezzo inferiore per ripagare il prestito e intascare la differenza.

Tuttavia, il trading a margine aumenta anche il rischio. Le perdite possono superare l'investimento iniziale se il mercato si muove contro il trader, poiché sia i guadagni che le perdite sono amplificati dalla leva finanziaria. Piattaforme come Crypto.com Exchange offrono il trading a margine per Bitcoin e altre criptovalute, consentendo agli utenti di impostare livelli di stop-loss e take-profit per gestire il rischio.

Negoziazione di derivati

I contratti futures e opzioni sono ampiamente utilizzati per vendere allo scoperto Bitcoin e altre criptovalute. Con i futures, i trader accettano di vendere o acquistare una criptovaluta a un prezzo prestabilito in una data futura specifica. Vendendo un contratto futures, traggono profitto se il prezzo scende prima della data di regolamento. Se il prezzo sale, tuttavia, il trader potrebbe subire perdite significative.

Le opzioni, in particolare le opzioni put, danno ai trader il diritto (ma non l'obbligo) di vendere un asset a un prezzo stabilito prima della scadenza del contratto. Ciò consente un rischio controllato, poiché la perdita massima è il premio pagato per l'opzione. Le opzioni sono spesso utilizzate da trader esperti come parte di strategie più complesse.

Oltre ai futures e alle opzioni tradizionali, prodotti più recenti come UpDown Options e Strike Options semplificano il processo di trading, consentendo ai trader di prevedere i movimenti dei prezzi con un rischio di ribasso limitato. Questi prodotti sono ideali per i trader che desiderano un rischio chiaramente definito senza utilizzare il margine.

Utilizzo dei CFD

I CFD consentono ai trader di speculare sui movimenti di prezzo delle criptovalute senza possedere l'asset sottostante. Quando si fa short con i CFD, i trader traggono profitto se il valore dell'asset diminuisce tra il momento in cui il contratto viene aperto e chiuso. A differenza dei future, i CFD non hanno una data di scadenza fissa, offrendo maggiore flessibilità ai trader.

Il trading di CFD può essere altamente redditizio grazie alla leva finanziaria, ma è anche rischioso, poiché i trader possono perdere più del loro investimento iniziale. È essenziale gestire attentamente il rischio impostando ordini stop-loss e comprendendo i costi coinvolti, comprese commissioni e interessi sui fondi presi in prestito. I CFD sono regolamentati in alcuni mercati, ma in posti come gli Stati Uniti, rimangono illegali per il trading di criptovalute.

Mercati di previsione

I mercati di previsione consentono ai trader di scommettere sulla performance futura delle criptovalute senza detenere alcun asset. Ad esempio, piattaforme come Gnosis e Polymarket consentono agli utenti di scommettere se Ether o Bitcoin scenderanno di una quantità specifica. Se la previsione è corretta, il trader guadagna.

Sebbene questo metodo non richieda investimenti diretti in criptovalute, è considerato una strategia ad alto rischio. I mercati di previsione si basano sulla previsione di eventi futuri, che possono essere incerti, e il potenziale di perdite è significativo se la previsione è sbagliata. I trader dovrebbero fare ricerche approfondite prima di utilizzare i mercati di previsione per lo shorting.

Vendita allo scoperto di criptovalute con i CFD

Quando si effettuano short sulle criptovalute utilizzando prodotti con leva finanziaria come i CFD (Contratti per differenza), i trader possono speculare sull'aumento o la diminuzione del prezzo dell'asset senza possederlo effettivamente. La leva finanziaria consente a un trader di aprire posizioni con un deposito inferiore rispetto al valore totale dell'operazione. Tuttavia, la leva finanziaria può amplificare in modo significativo sia i potenziali profitti che le perdite, quindi si consiglia cautela.

Ad esempio, un rapporto di leva finanziaria di 2:1 consente a un trader di controllare una posizione di $ 1.000 con solo $ 500 di capitale. Se il trade si muove a loro favore, i profitti vengono amplificati, ma se il mercato va contro di loro, le perdite possono accumularsi rapidamente. I trader dovrebbero assicurarsi di negoziare solo importi che sono disposti a perdere e impiegare la gestione del rischio

Utilizzo di futures o opzioni

Il trading di opzioni fornisce un altro metodo flessibile per vendere allo scoperto le criptovalute. I trader possono acquistare opzioni put, che danno loro il diritto di vendere un asset a un prezzo prestabilito prima della data di scadenza. Ciò consente loro di trarre profitto se il prezzo della criptovaluta scende al di sotto del prezzo di esercizio.

Le opzioni put sono un modo più sicuro per andare short rispetto ad altri metodi, poiché la perdita massima è limitata al prezzo (premio) pagato per l'opzione. Tuttavia, trarre profitto dalle opzioni richiede un tempismo attento, poiché i trader devono prevedere con precisione sia il movimento del prezzo sia il lasso di tempo entro il quale si verificherà. Le opzioni sono spesso utilizzate come parte di strategie di gestione del rischio più ampie, come la copertura contro potenziali perdite in una posizione lunga.

Al contrario, le opzioni call vengono utilizzate per trarre profitto da un aumento del valore dell'asset. Sebbene non siano solitamente utilizzate per lo shorting, alcuni trader utilizzano sia le opzioni call che put per coprire tutti gli scenari di mercato.

Vendita allo scoperto con i fondi negoziati in borsa (ETF)

Per coloro che preferiscono un'esposizione meno diretta al volatile mercato delle criptovalute, gli ETF sulle criptovalute possono essere utilizzati per andare short sulle criptovalute. Sebbene gli ETF sulle criptovalute siano relativamente nuovi, offrono un modo semplificato per andare short sul mercato monitorando la performance di una specifica criptovaluta o di un paniere di asset.

In particolare, gli ETF inversi sulle criptovalute sono progettati per aumentare di valore quando il prezzo della criptovaluta sottostante scende, il che li rende uno strumento conveniente per lo shorting. I trader possono acquistare azioni di un ETF inverso invece di impegnarsi in strategie di trading complesse come margine o derivati.

Attualmente, gli ETF su Bitcoin ed Ethereum sono più diffusi, ma si prevede che il numero di fondi disponibili aumenterà con la continua evoluzione del mercato delle criptovalute.

Esempio di vendita allo scoperto di criptovalute

Diciamo che Ether (ETH) è attualmente scambiato a $ 11,1285 e prevedi che il suo prezzo scenderà. Decidi di aprire una posizione short utilizzando un CFD (Contratto per Differenza) su 160 CFD Ether. Ciò ti consente di trarre profitto dal calo previsto senza possedere la criptovaluta effettiva.

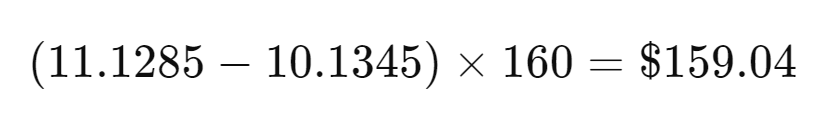

Un paio di giorni dopo, il prezzo di Ether scende a $ 10,1345 e decidi di chiudere la tua posizione. Il tuo profitto verrebbe calcolato come segue:

In questo caso, hai realizzato un profitto di $ 159,04, escluse le commissioni o i costi aggiuntivi associati alla transazione, come finanziamenti overnight o commissioni.

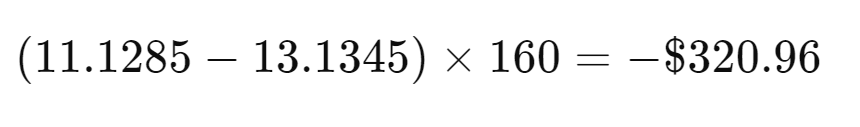

Tuttavia, se il mercato si muove contro di te e il prezzo di Ether sale invece, potresti subire una perdita. Ad esempio, se il prezzo di acquisto aumenta a $ 13,1345, la tua perdita sarebbe:

Ciò comporterebbe una perdita di 320,96 $, escludendo sempre eventuali costi aggiuntivi.

Quando si effettuano vendite allo scoperto di criptovalute, è importante tenere conto di potenziali commissioni, come spese di finanziamento overnight o commissioni, che possono avere un impatto sulla redditività complessiva. I trader dovrebbero anche monitorare attentamente le proprie posizioni e utilizzare strumenti di gestione del rischio come gli ordini stop-loss per ridurre al minimo le potenziali perdite, soprattutto in un mercato così volatile.

Posizione lunga o corta in criptovaluta

Nel mondo del trading di criptovalute, c'è una differenza fondamentale tra assumere una posizione lunga o corta. Quando si va lunghi, si scommette che il prezzo della criptovaluta salirà. Al contrario, quando si va corti, si specula che il prezzo scenderà. Entrambe le strategie offrono opportunità di profitto, ma comportano diversi livelli di rischio.

Posizione lunga

Una posizione lunga viene assunta quando ci si aspetta che il prezzo di una criptovaluta aumenti nel tempo. In questo caso, si acquista la criptovaluta con l'intenzione di venderla in seguito a un prezzo più alto. Il profitto viene realizzato quando il valore dell'asset sale oltre il prezzo di acquisto iniziale.

Esempio: acquisti 1 Bitcoin a $ 20.000, prevedendo che il prezzo salirà. Se il prezzo sale a $ 25.000, puoi venderlo e realizzare un profitto di $ 5.000.

Rischio: il rischio massimo in una posizione lunga è limitato, poiché il prezzo di una criptovaluta non può mai scendere sotto lo zero. Nello scenario peggiore, perdi l'importo investito originariamente.

Posizione corta

Una posizione short è l'opposto: prendi in prestito la criptovaluta e la vendi al prezzo corrente, sperando che il prezzo diminuisca. In seguito, riacquisti l'asset a un prezzo inferiore, lo restituisci al prestatore (o broker) e intaschi la differenza.

Esempio: vendi allo scoperto 1 Ether a $ 2.000. Se il prezzo scende a $ 1.500, lo riacquisti, restituisci l'Ether e realizzi un profitto di $ 500.

Rischio: lo shorting comporta un rischio illimitato perché il prezzo di una criptovaluta può teoricamente aumentare indefinitamente. Se il mercato si muove contro di te e il prezzo sale invece di scendere, le tue perdite possono superare l'importo inizialmente shortato. Ad esempio, se il prezzo di Ether sale da $ 2.000 a $ 3.000, la tua perdita sarebbe di $ 1.000.

Quali sono i vantaggi e i rischi dello shorting delle criptovalute?

Lo shorting delle criptovalute offre sia ricompense che rischi significativi. Per gli investitori che prevedono correttamente i movimenti di mercato, il potenziale di profitto può essere sostanziale. Utilizzando il trading a margine, i trader possono amplificare i loro guadagni prendendo in prestito fondi, aumentando di fatto le dimensioni della loro posizione senza impegnare l'intero importo di capitale in anticipo. Questa leva può trasformare piccoli movimenti di prezzo in grandi rendimenti. Allo stesso modo, i mercati di previsione offrono opportunità per profitti potenzialmente illimitati, purché la previsione del trader sia accurata.

Ricompense dello shorting delle criptovalute

- Profitti amplificati tramite leva finanziaria: quando si utilizza il trading a margine, i trader possono prendere in prestito fondi per aprire posizioni più grandi di quelle che potrebbero con il proprio capitale. Ad esempio, se un investitore apre una posizione corta con $ 5.000 utilizzando un rapporto di leva finanziaria di 2:1, controlla una posizione di $ 10.000. Se il prezzo scende come previsto, il profitto si basa sulla posizione di $ 10.000, non solo sull'investimento di $ 5.000, portando a maggiori potenziali rendimenti.

- Copertura contro le perdite del portafoglio: lo shorting può fungere da strategia di copertura per proteggersi da potenziali perdite in un portafoglio di criptovalute. Ad esempio, se si detengono posizioni lunghe in Bitcoin ma si prevede una flessione a breve termine, l'apertura di una posizione corta può bilanciare l'esposizione e compensare alcune delle perdite derivanti dalla posizione lunga.

- Profitto nei mercati ribassisti: uno dei maggiori vantaggi dello shorting è che consente ai trader di trarre profitto nei mercati in calo. A differenza delle strategie long-only in cui i profitti dipendono dall'aumento dei prezzi, lo shorting consente guadagni anche quando il mercato complessivo è ribassista, offrendo maggiore flessibilità in varie condizioni di mercato.

- Potenziale per guadagni importanti: se un investitore prevede con precisione la direzione del movimento del prezzo di una criptovaluta, può assicurarsi profitti significativi. Ciò può spesso portare a rendimenti maggiori rispetto al semplice acquisto e detenzione dell'asset, soprattutto se il prezzo scende bruscamente in un breve periodo.

Rischi dello shorting delle criptovalute

- Potenziale di perdita illimitato: il rischio più significativo quando si fa short è il potenziale di perdite illimitate. Se il prezzo della criptovaluta sale invece di scendere, il trader deve riacquistare l'asset al prezzo più alto per chiudere la posizione, con conseguente perdita. Poiché il prezzo di una criptovaluta può teoricamente aumentare all'infinito, le perdite possono superare l'investimento iniziale. Ad esempio, se un investitore vende allo scoperto Bitcoin per un valore di $ 5.000 e il prezzo aumenta del 50%, affronterebbe una perdita sostanziale, più il costo del rimborso dei fondi presi in prestito e qualsiasi interesse.

- Rischio di Margin Call: nel trading a margine, se la transazione si muove contro l'investitore, il broker può emettere una margin call, richiedendo al trader di aggiungere più fondi al proprio account per mantenere la posizione. Se non è in grado di soddisfare questo requisito, il broker può liquidare la posizione, con conseguenti perdite significative. Ciò può accadere all'improvviso durante movimenti di mercato altamente volatili, che sono comuni nei mercati delle criptovalute.

- Costi di prestito e interessi: quando si fa short sul margine, i trader devono rimborsare i fondi presi in prestito insieme agli interessi. Ciò può erodere i profitti o aumentare le perdite, soprattutto se la posizione viene mantenuta per un periodo prolungato. I trader dovrebbero considerare attentamente i costi di prestito quando pianificano operazioni a breve termine rispetto a quelle a lungo termine.

- Opportunità perse: un altro rischio chiave è il potenziale di mancati profitti. Se un trader vende allo scoperto una criptovaluta e il suo prezzo inizia a salire in modo significativo, potrebbe perdere l'opportunità di trarre profitto da quella crescita. È fondamentale sincronizzare correttamente il mercato e se l'investitore esce troppo presto o troppo tardi, potrebbe perdere la possibilità di capitalizzare il rimbalzo.

- Complessità dei mercati di previsione: sebbene i mercati di previsione offrano un modo per proteggersi da potenziali perdite, sono complessi e richiedono una profonda comprensione sia delle dinamiche di mercato che delle piattaforme sottostanti. I trader che non hanno familiarità con il funzionamento di questi mercati potrebbero trovare difficile utilizzarli in modo efficace, aumentando il rischio di prendere decisioni sbagliate.

Conclusione su come vendere allo scoperto Bitcoin e altre criptovalute

Lo shorting di Bitcoin e altre criptovalute offre ai trader l'opportunità di trarre profitto dai prezzi in calo, rendendolo una strategia preziosa nei mercati ribassisti. Inoltre, lo shorting è spesso utilizzato come strumento di copertura per mitigare il rischio in mercati altamente volatili e imprevedibili. Tuttavia, a causa dei rischi intrinseci, lo shorting richiede un approccio ben pianificato.

Per vendere allo scoperto Bitcoin o qualsiasi altra criptovaluta con successo, è essenziale condurre una ricerca completa e rimanere informati sulle tendenze del mercato. I trader dovrebbero analizzare attentamente fattori quali indicatori tecnici, sentiment di mercato e sviluppi macroeconomici che potrebbero avere un impatto sui prezzi delle criptovalute.

Altrettanto importante è l'uso di strategie di gestione del rischio. Ciò include l'impostazione di ordini stop-loss, la gestione attenta della leva finanziaria e il controllo ravvicinato dei requisiti di margine per evitare liquidazioni improvvise. Lo shorting può portare a perdite significative se il mercato si muove contro di te, quindi il monitoraggio costante delle posizioni aperte è fondamentale.

Per i trader alle prime armi o con meno esperienza con le operazioni allo scoperto, è consigliabile esercitarsi su conti demo o iniziare con posizioni più piccole per acquisire sicurezza prima di intraprendere operazioni più grandi.

Nel complesso, sebbene lo shorting possa essere uno strumento potente per generare profitti o coprirsi durante le flessioni del mercato, richiede una solida comprensione del mercato delle criptovalute e una gestione disciplinata del rischio per orientarsi efficacemente nelle sue complessità.