So verkaufen Sie Bitcoin und andere Kryptowährungen leer: Ein Leitfaden für Anfänger

Der Kryptowährungsmarkt ist für seine hohe Volatilität bekannt, was Händlern die Möglichkeit bietet, auch bei fallenden Preisen Gewinne zu erzielen. Eine beliebte Strategie ist der Leerverkauf, mit dem Händler von fallenden Preisen profitieren können. Wenn Sie lernen, wie Sie Bitcoin und andere Kryptowährungen leerverkaufen, können Sie bei Marktrückgängen potenziell profitieren.

Beim Shorten von Bitcoin leiht man sich den Vermögenswert, verkauft ihn zum aktuellen Marktpreis und kauft ihn später zu einem niedrigeren Preis zurück. Wenn der Preis wie vorhergesagt fällt, kann der Händler die Differenz einstreichen. Dieser Ansatz wird häufig in Bärenmärkten oder Zeiten der Unsicherheit bevorzugt und ist daher ein wertvolles Werkzeug im Arsenal eines Händlers, wenn er sich in der unvorhersehbaren Kryptolandschaft zurechtfindet.

Was ist Krypto-Shorting?

Krypto-Shorting oder Leerverkäufe ist eine Handelsstrategie, die es Anlegern ermöglicht, vom Preisverfall von Kryptowährungen zu profitieren. Bei diesem Prozess werden in der Regel Krypto-Assets von einem Broker geliehen, zum aktuellen Marktpreis verkauft und dann zu einem niedrigeren Preis zurückgekauft, um sie dem Verleiher zurückzugeben. Der Händler profitiert von der Preisdifferenz, wenn sich der Markt zu seinen Gunsten entwickelt, d. h. die Kryptowährung wie erwartet an Wert verliert.

Obwohl Leerverkäufe traditionell mit dem Aktienmarkt in Verbindung gebracht werden, sind sie zu einer beliebten Methode für Händler geworden, die von der inhärenten Volatilität von Kryptowährungen wie Bitcoin profitieren möchten. Die Volatilität auf den Kryptomärkten bietet Möglichkeiten, von Preisrückgängen zu profitieren, weshalb Leerverkäufe unter erfahrenen Händlern zu einer gängigen Strategie geworden sind.

Neben dem einfachen Ausleihen und Verkaufen von Kryptowährungen können Anleger Kryptowährungen auch durch Derivatekontrakte wie Futures und Optionen leerverkaufen. Diese Kontrakte ermöglichen es Händlern, auf Preisbewegungen zu spekulieren, ohne den tatsächlichen Vermögenswert zu besitzen, was die Komplexität der Handhabung der Kryptowährung selbst reduziert. Futures und Differenzkontrakte (CFDs) gehören zu den am häufigsten verwendeten Instrumenten für Leerverkäufe im Kryptobereich.

Während Leerverkäufe wie eine einfache Möglichkeit erscheinen, von einem fallenden Markt zu profitieren, birgt sie erhebliche Risiken. Wenn der Preis des Vermögenswerts steigt, anstatt zu fallen, können die Verluste unbegrenzt sein. Aus diesem Grund gelten Leerverkäufe als fortgeschrittene Strategie, die ein tiefes Verständnis des Marktverhaltens und ein effektives Risikomanagement erfordert. Einige Händler nutzen Leerverkäufe auch als Absicherungstechnik, um ihre Portfolios vor potenziellen Verlusten bei Marktabschwüngen zu schützen.

Warum sollten Sie Kryptowährungen leerverkaufen?

Der Leerverkauf von Kryptowährungen kann eine attraktive Strategie für Händler sein, die einen Marktrückgang erwarten. Es gibt mehrere Gründe, warum Sie den Leerverkauf von Kryptowährungen in Betracht ziehen könnten:

- Potenzial für hohe Gewinne: Der Kryptomarkt ist für seine extreme Volatilität bekannt. Dieses Umfeld mit hohem Risiko und hohen Gewinnchancen ist für Händler attraktiv, die nach erheblichen Gewinnmöglichkeiten suchen. Wenn sich der Markt zu Gunsten des Händlers entwickelt, können Leerverkäufe zu erhöhten Gewinnen führen. Es besteht jedoch auch das Potenzial für erhebliche Verluste, wenn sich der Markt in die entgegengesetzte Richtung entwickelt. Daher ist das Risikomanagement von entscheidender Bedeutung.

- Hebelwirkung mit Margin-Trading: Viele Online-Broker bieten Margin-Trading, auch als Leveraged Trading bekannt, an, bei dem Sie sich Geld leihen können, um Ihre Position zu vergrößern. Dabei müssen Sie nur einen Bruchteil des gesamten Handelswerts einzahlen. Dies kann sowohl potenzielle Gewinne als auch Risiken vergrößern, weshalb es für Händler unerlässlich ist, die Mechanismen von Hebelwirkung und Margin Calls vollständig zu verstehen, bevor sie sich auf solche Geschäfte einlassen.

- Absicherung gegen Verluste: Short-Positionen können auch als Absicherungsstrategie zum Schutz einer bestehenden Long-Position eingesetzt werden. Indem Sie eine Short-Position auf denselben oder einen korrelierten Vermögenswert eröffnen, können Sie potenzielle Verluste ausgleichen, wenn der Preis des Vermögenswerts sinkt. Diese Strategie hilft bei der Bewältigung des Abwärtsrisikos in Zeiten der Marktunsicherheit oder eines Abschwungs und bietet eine Möglichkeit, Ihr Portfolio zu schützen und gleichzeitig Ihre allgemeine Anlagestrategie beizubehalten.

Mit ausgefeilteren Handelsplattformen, die fortschrittliche Tools wie Futures und Optionskontrakte anbieten, gibt es jetzt eine Vielzahl von Möglichkeiten, Kryptowährungen leerzuverkaufen. Diese Strategien sollten jedoch mit Vorsicht eingesetzt werden, da sie mit erheblichen Risiken verbunden sind und gründliche Kenntnisse der Marktbedingungen und Handelstechniken erfordern.

Wie man Kryptowährungen leerverkauft

Beim Shorten von Kryptowährungen wie Bitcoin wettet man auf den Wertverlust, sodass Händler bei fallenden Preisen profitieren können. Diese Strategie kann auf verschiedene Weise umgesetzt werden, darunter Margin-Handel, Derivate wie Futures und Optionen, CFDs und Prognosemärkte. Lassen Sie uns die gängigsten Methoden zum Shorten von Kryptowährungen und deren effektive Nutzung untersuchen.

Margin-Handel

Margin-Trading ist eine gängige Methode, um Kryptowährungen leerzuverkaufen. Dabei können sich Händler Geld von einem Broker oder einer Börse leihen und so ihre Positionsgröße und potenziellen Gewinne erhöhen. Wenn ein Händler beispielsweise 200 USD auf seinem Konto hat, aber Bitcoins im Wert von 1.200 USD leerverkaufen möchte, kann er sich die restlichen 1.000 USD auf Margin leihen. Der Händler verkauft dann die geliehenen Bitcoins in der Erwartung, dass der Preis sinkt, und kauft sie zu einem niedrigeren Preis zurück, um das Darlehen zurückzuzahlen und die Differenz einzustreichen.

Allerdings erhöht der Margin-Handel auch das Risiko. Verluste können die ursprüngliche Investition übersteigen, wenn sich der Markt gegen den Händler entwickelt, da sowohl Gewinne als auch Verluste durch die Hebelwirkung vergrößert werden. Plattformen wie die Crypto.com Exchange bieten Margin-Handel für Bitcoin und andere Kryptowährungen an und ermöglichen es den Benutzern, Stop-Loss- und Take-Profit-Levels festzulegen, um das Risiko zu steuern.

Derivatehandel

Futures- und Optionskontrakte werden häufig verwendet, um Bitcoin und andere Kryptowährungen leerzuverkaufen. Bei Futures vereinbaren Händler, eine Kryptowährung zu einem vorher festgelegten Preis an einem bestimmten zukünftigen Datum zu verkaufen oder zu kaufen. Durch den Verkauf eines Futures-Kontrakts profitieren sie, wenn der Preis vor dem Abrechnungsdatum fällt. Wenn der Preis jedoch steigt, könnten dem Händler erhebliche Verluste entstehen.

Optionen, insbesondere Put-Optionen, geben Händlern das Recht (aber nicht die Pflicht), einen Vermögenswert vor Ablauf des Vertrags zu einem festgelegten Preis zu verkaufen. Dies ermöglicht ein kontrolliertes Risiko, da der maximale Verlust die für die Option gezahlte Prämie ist. Optionen werden von erfahrenen Händlern häufig als Teil komplexerer Strategien verwendet.

Zusätzlich zu traditionellen Futures und Optionen vereinfachen neuere Produkte wie UpDown-Optionen und Strike-Optionen den Handelsprozess und ermöglichen es Händlern, Preisbewegungen mit begrenztem Abwärtsrisiko vorherzusagen. Diese Produkte sind ideal für Händler, die ein klar definiertes Risiko ohne Verwendung von Margen wünschen.

Verwendung von CFDs

Mit CFDs können Händler auf die Preisbewegungen von Kryptowährungen spekulieren, ohne den zugrunde liegenden Vermögenswert zu besitzen. Beim Leerverkauf mit CFDs profitieren Händler, wenn der Wert des Vermögenswerts zwischen dem Zeitpunkt der Eröffnung und Schließung des Kontrakts sinkt. Im Gegensatz zu Futures haben CFDs kein festes Verfallsdatum und bieten Händlern mehr Flexibilität.

Der CFD-Handel kann aufgrund der Hebelwirkung sehr profitabel sein, ist aber auch riskant, da Händler mehr als ihre ursprüngliche Investition verlieren können. Es ist wichtig, das Risiko sorgfältig zu managen, indem Sie Stop-Loss-Orders festlegen und die damit verbundenen Kosten, einschließlich Gebühren und Zinsen auf geliehene Mittel, verstehen. CFDs sind in einigen Märkten reguliert, aber in Ländern wie den Vereinigten Staaten bleiben sie für den Krypto-Handel illegal.

Prognosemärkte

Prognosemärkte ermöglichen es Händlern, auf die zukünftige Entwicklung von Kryptowährungen zu wetten, ohne Vermögenswerte zu besitzen. Plattformen wie Gnosis und Polymarket ermöglichen es Benutzern beispielsweise, darauf zu wetten, ob Ether oder Bitcoin um einen bestimmten Betrag fallen werden. Wenn die Vorhersage richtig ist, macht der Händler einen Gewinn.

Obwohl diese Methode keine direkte Investition in Kryptowährungen erfordert, gilt sie als risikoreiche Strategie. Prognosemärkte basieren auf der Vorhersage zukünftiger Ereignisse, die unsicher sein können, und das Verlustpotenzial ist erheblich, wenn die Vorhersage falsch ist. Händler sollten gründlich recherchieren, bevor sie Prognosemärkte für Leerverkäufe nutzen.

Kryptowährungen mit CFDs shorten

Beim Leerverkauf von Kryptowährungen mithilfe von Hebelprodukten wie CFDs (Contracts for Difference) können Händler auf den Anstieg oder Fall des Preises des Vermögenswerts spekulieren, ohne ihn tatsächlich zu besitzen. Durch die Hebelwirkung kann ein Händler Positionen mit einer geringeren Einlage im Vergleich zum Gesamtwert des Handels eröffnen. Die Hebelwirkung kann jedoch sowohl potenzielle Gewinne als auch Verluste erheblich steigern, daher ist Vorsicht geboten.

Ein Leverage-Verhältnis von 2:1 ermöglicht es einem Trader beispielsweise, eine Position von 1.000 USD mit nur 500 USD Kapital zu kontrollieren. Wenn der Handel zu seinen Gunsten verläuft, werden die Gewinne vergrößert, aber wenn der Markt gegen sie läuft, können sich die Verluste schnell anhäufen. Trader sollten sicherstellen, dass sie nur mit Beträgen handeln, die sie zu verlieren bereit sind, und ein Risikomanagement anwenden.

Verwendung von Futures oder Optionen

Der Optionshandel bietet eine weitere flexible Methode, Kryptowährungen zu shorten. Händler können Put-Optionen kaufen, die ihnen das Recht geben, einen Vermögenswert vor dem Verfallsdatum zu einem vorher festgelegten Preis zu verkaufen. Dadurch können sie profitieren, wenn der Preis der Kryptowährung unter den Ausübungspreis fällt.

Put-Optionen sind im Vergleich zu anderen Methoden eine sicherere Möglichkeit zum Shorten, da der maximale Verlust auf den für die Option gezahlten Preis (Prämie) begrenzt ist. Um jedoch mit Optionen Gewinne zu erzielen, ist ein sorgfältiges Timing erforderlich, da Händler sowohl die Preisbewegung als auch den Zeitrahmen, in dem sie auftreten wird, genau vorhersagen müssen. Optionen werden häufig als Teil umfassenderer Risikomanagementstrategien verwendet, beispielsweise zur Absicherung gegen potenzielle Verluste bei einer Long-Position.

Im Gegensatz dazu werden Call-Optionen verwendet, um von einer Wertsteigerung des Vermögenswerts zu profitieren. Obwohl sie normalerweise nicht für Leerverkäufe verwendet werden, verwenden einige Händler sowohl Call- als auch Put-Optionen, um alle Marktszenarien abzudecken.

Leerverkäufe mit börsengehandelten Fonds (ETFs)

Wer weniger direkt am volatilen Kryptomarkt partizipieren möchte, kann mit Krypto- ETFs auf Kryptowährungen shorten. Krypto-ETFs sind zwar relativ neu, bieten aber eine vereinfachte Möglichkeit, auf dem Markt short zu gehen, indem sie die Performance einer bestimmten Kryptowährung oder eines Korbs von Vermögenswerten verfolgen.

Insbesondere inverse Krypto-ETFs sind so konzipiert, dass sie im Wert steigen, wenn der Preis der zugrunde liegenden Kryptowährung fällt, was sie zu einem praktischen Instrument für Leerverkäufe macht. Händler können Anteile eines inversen ETFs kaufen, anstatt sich auf komplexe Handelsstrategien wie Margin oder Derivate einzulassen.

Derzeit sind Bitcoin- und Ethereum-ETFs weiter verbreitet, aber es wird erwartet, dass die Anzahl der verfügbaren Fonds mit der Weiterentwicklung des Kryptomarktes wächst.

Beispiel für Krypto-Leerverkäufe

Nehmen wir an, Ether (ETH) wird derzeit bei 11,1285 $ gehandelt und Sie erwarten, dass der Preis fallen wird. Sie entscheiden sich, eine Short-Position mit einem CFD (Contract for Difference) auf 160 Ether-CFDs zu eröffnen. So können Sie vom erwarteten Rückgang profitieren, ohne die eigentliche Kryptowährung zu besitzen.

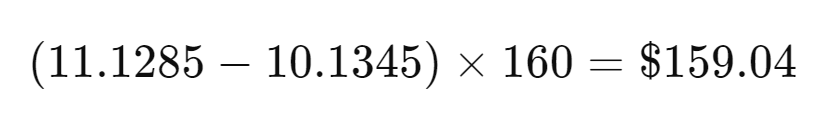

Ein paar Tage später fällt der Preis von Ether auf 10,1345 $ und Sie entscheiden sich, Ihre Position zu schließen. Ihr Gewinn würde wie folgt berechnet:

In diesem Fall haben Sie einen Gewinn von 159,04 $ erzielt, ohne Berücksichtigung etwaiger zusätzlicher Gebühren oder Kosten im Zusammenhang mit dem Handel, wie etwa Übernachtfinanzierung oder Provisionen.

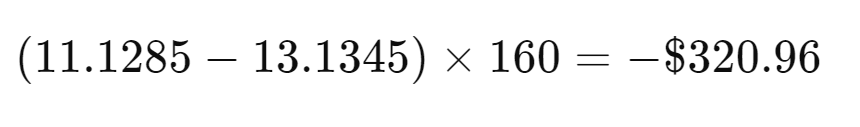

Wenn sich der Markt jedoch gegen Sie bewegt und stattdessen der Preis von Ether steigt, könnten Sie einen Verlust erleiden. Wenn der Kaufpreis beispielsweise auf 13,1345 $ steigt, wäre Ihr Verlust:

Dies würde zu einem Verlust von 320,96 US-Dollar führen, wiederum ohne Berücksichtigung etwaiger zusätzlicher Kosten.

Beim Leerverkauf von Kryptowährungen ist es wichtig, mögliche Gebühren zu berücksichtigen, wie z. B. Übernachtfinanzierungsgebühren oder Provisionen, die sich auf die Gesamtrentabilität auswirken können. Händler sollten ihre Positionen auch genau überwachen und Risikomanagement-Tools wie Stop-Loss-Orders verwenden, um potenzielle Verluste zu minimieren, insbesondere in einem so volatilen Markt.

Long- vs. Short-Position in Kryptowährungen

In der Welt des Kryptowährungshandels gibt es einen wesentlichen Unterschied zwischen einer Long- und einer Short-Position. Wenn Sie eine Long-Position eingehen, wetten Sie darauf, dass der Preis der Kryptowährung steigen wird. Wenn Sie hingegen eine Short-Position eingehen, spekulieren Sie darauf, dass der Preis fallen wird. Beide Strategien bieten Gewinnmöglichkeiten, sind jedoch mit unterschiedlichen Risiken verbunden.

Lange Position

Eine Long-Position wird eingenommen, wenn Sie davon ausgehen, dass der Preis einer Kryptowährung im Laufe der Zeit steigt. In diesem Fall kaufen Sie die Kryptowährung mit der Absicht, sie später zu einem höheren Preis zu verkaufen. Der Gewinn wird erzielt, wenn der Wert des Vermögenswerts über Ihren ursprünglichen Kaufpreis steigt.

Beispiel: Sie kaufen 1 Bitcoin für 20.000 $ und erwarten, dass der Preis steigt. Wenn der Preis auf 25.000 $ steigt, können Sie ihn verkaufen und einen Gewinn von 5.000 $ erzielen.

Risiko: Das maximale Risiko bei einer Long-Position ist begrenzt, da der Preis einer Kryptowährung niemals unter Null fallen kann. Im schlimmsten Fall verlieren Sie den ursprünglich investierten Betrag.

Kurze Position

Eine Short-Position ist das Gegenteil: Sie leihen sich die Kryptowährung und verkaufen sie zum aktuellen Preis in der Hoffnung, dass der Preis sinkt. Später kaufen Sie den Vermögenswert zu einem niedrigeren Preis zurück, geben ihn dem Kreditgeber (oder Broker) zurück und stecken die Differenz ein.

Beispiel: Sie verkaufen 1 Ether zu 2.000 $ leer. Wenn der Preis auf 1.500 $ fällt, kaufen Sie ihn zurück, geben den Ether zurück und machen einen Gewinn von 500 $.

Risiko: Leerverkäufe bergen ein unbegrenztes Risiko, da der Preis einer Kryptowährung theoretisch unbegrenzt steigen kann. Wenn sich der Markt gegen Sie bewegt und der Preis steigt, anstatt zu fallen, können Ihre Verluste den Betrag übersteigen, den Sie ursprünglich leerverkauft haben. Wenn beispielsweise der Preis von Ether von 2.000 auf 3.000 US-Dollar steigt, beträgt Ihr Verlust 1.000 US-Dollar.

Was sind die Vorteile und Risiken des Leerverkaufs von Kryptowährungen?

Das Leerverkaufen von Kryptowährungen bietet sowohl erhebliche Vorteile als auch Risiken. Für Anleger, die Marktbewegungen richtig vorhersagen, kann das Gewinnpotenzial beträchtlich sein. Durch den Einsatz von Margin-Trading können Händler ihre Gewinne steigern, indem sie Geld leihen und so ihre Positionsgröße effektiv erhöhen, ohne den vollen Kapitalbetrag im Voraus einzusetzen. Diese Hebelwirkung kann kleine Preisbewegungen in große Gewinne verwandeln. In ähnlicher Weise bieten Prognosemärkte Möglichkeiten für potenziell unbegrenzte Gewinne, solange die Prognose des Händlers zutreffend ist.

Belohnungen für das Shorten von Kryptowährungen

- Höhere Gewinne durch Hebelwirkung: Beim Margin-Trading können Händler Geld leihen, um größere Positionen zu eröffnen, als sie es mit ihrem eigenen Kapital könnten. Wenn ein Investor beispielsweise eine Short-Position mit 5.000 USD mit einem Hebelverhältnis von 2:1 eröffnet, kontrolliert er eine Position von 10.000 USD. Wenn der Preis wie erwartet fällt, basiert der Gewinn auf der 10.000-USD-Position und nicht nur auf der 5.000-USD-Investition, was zu höheren potenziellen Erträgen führt.

- Absicherung gegen Portfolioverluste: Short-Positionen können als Absicherungsstrategie dienen, um vor potenziellen Verlusten in einem Kryptowährungsportfolio zu schützen. Wenn Sie beispielsweise Long-Positionen in Bitcoin halten, aber einen kurzfristigen Abschwung erwarten, kann das Öffnen einer Short-Position Ihr Engagement ausgleichen und einige der Verluste aus Ihrer Long-Position kompensieren.

- Gewinn in Bärenmärkten: Einer der größten Vorteile von Short-Positionen ist, dass Händler in fallenden Märkten Gewinne erzielen können. Im Gegensatz zu Long-Only-Strategien, bei denen die Gewinne von steigenden Preisen abhängen, sind mit Short-Positionen auch Gewinne möglich, wenn der Gesamtmarkt rückläufig ist, und bieten so mehr Flexibilität bei unterschiedlichen Marktbedingungen.

- Potenzial für große Gewinne: Wenn ein Investor die Richtung der Preisbewegung einer Kryptowährung genau vorhersagt, kann er erhebliche Gewinne erzielen. Dies kann oft zu höheren Erträgen führen als beim bloßen Kaufen und Halten des Vermögenswerts, insbesondere wenn der Preis in kurzer Zeit stark fällt.

Risiken beim Shorten von Kryptowährungen

- Unbegrenztes Verlustpotenzial: Das größte Risiko beim Leerverkauf ist das Potenzial für unbegrenzte Verluste. Wenn der Preis der Kryptowährung steigt, anstatt zu fallen, muss der Händler den Vermögenswert zum höheren Preis zurückkaufen, um die Position zu schließen, was zu einem Verlust führt. Da der Preis einer Kryptowährung theoretisch unendlich steigen kann, können die Verluste die ursprüngliche Investition übersteigen. Wenn ein Investor beispielsweise Bitcoin im Wert von 5.000 $ leerverkauft und der Preis um 50 % steigt, würde er einen erheblichen Verlust erleiden, zuzüglich der Kosten für die Rückzahlung der geliehenen Mittel und etwaiger Zinsen.

- Margin-Call-Risiko: Wenn sich beim Margin-Handel der Handel gegen den Anleger entwickelt, kann der Broker einen Margin-Call ausgeben, der den Händler dazu auffordert, mehr Geld auf sein Konto einzuzahlen, um die Position zu halten. Wenn er diese Anforderung nicht erfüllen kann, kann der Broker die Position liquidieren, was zu erheblichen Verlusten führt. Dies kann plötzlich während sehr volatiler Marktbewegungen passieren, die auf Kryptomärkten üblich sind.

- Kreditkosten und Zinsen: Beim Leerverkauf auf Marge müssen Händler die geliehenen Mittel zusammen mit den Zinsen zurückzahlen. Dies kann die Gewinne schmälern oder die Verluste erhöhen, insbesondere wenn die Position über einen längeren Zeitraum gehalten wird. Händler sollten die Kreditkosten sorgfältig abwägen, wenn sie kurzfristige und langfristige Trades planen.

- Verpasste Gelegenheiten: Ein weiteres Hauptrisiko sind entgangene Gewinne. Wenn ein Händler eine Kryptowährung leerverkauft und ihr Preis deutlich zu steigen beginnt, verpasst er möglicherweise die Gelegenheit, von diesem Wachstum zu profitieren. Das richtige Timing des Marktes ist entscheidend, und wenn der Anleger zu früh oder zu spät aussteigt, könnte er die Chance verpassen, von der Erholung zu profitieren.

- Komplexität von Prognosemärkten: Prognosemärkte bieten zwar eine Möglichkeit, sich gegen potenzielle Verluste abzusichern, sie sind jedoch komplex und erfordern ein tiefes Verständnis der Marktdynamik und der zugrunde liegenden Plattformen. Händler, die mit der Funktionsweise dieser Märkte nicht vertraut sind, haben möglicherweise Schwierigkeiten, sie effektiv zu nutzen, was das Risiko erhöht, schlechte Entscheidungen zu treffen.

Fazit zum Shorten von Bitcoin und anderen Kryptowährungen

Das Leerverkaufen von Bitcoin und anderen Kryptowährungen bietet Händlern die Möglichkeit, von sinkenden Preisen zu profitieren, was es zu einer wertvollen Strategie in Bärenmärkten macht. Darüber hinaus wird das Leerverkaufen häufig als Absicherungsinstrument eingesetzt, um das Risiko in sehr volatilen und unvorhersehbaren Märkten zu mindern. Aufgrund der inhärenten Risiken erfordert das Leerverkaufen jedoch einen gut geplanten Ansatz.

Um Bitcoin oder eine andere Kryptowährung erfolgreich zu shorten, ist es wichtig, umfassende Recherchen durchzuführen und über Markttrends auf dem Laufenden zu bleiben. Händler sollten Faktoren wie technische Indikatoren, Marktstimmung und makroökonomische Entwicklungen, die die Preise von Kryptowährungen beeinflussen könnten, genau analysieren.

Ebenso wichtig ist der Einsatz von Risikomanagementstrategien. Dazu gehört das Setzen von Stop-Loss-Orders, ein sorgfältiges Leverage-Management und die genaue Beobachtung der Margin-Anforderungen, um plötzliche Liquidationen zu vermeiden. Leerverkäufe können zu erheblichen Verlusten führen, wenn sich der Markt gegen Sie entwickelt, daher ist eine ständige Überwachung offener Positionen von entscheidender Bedeutung.

Für Trader, die gerade erst anfangen oder weniger Erfahrung mit Shortselling haben, ist es ratsam, auf Demokonten zu üben oder mit kleineren Positionen zu beginnen, um Vertrauen aufzubauen, bevor sie größere Trades eingehen.

Insgesamt kann Shorten zwar ein wirksames Instrument zur Erzielung von Gewinnen oder zur Absicherung bei Marktabschwüngen sein, erfordert jedoch ein solides Verständnis des Kryptomarktes und ein diszipliniertes Risikomanagement, um seine Komplexität effektiv zu meistern.