Как делать короткие позиции по биткоинам и другим криптовалютам: руководство для начинающих

Рынок криптовалют известен своей высокой волатильностью , что дает трейдерам возможность получать прибыль, даже когда цены падают. Одной из популярных стратегий является короткая продажа, которая позволяет трейдерам извлекать выгоду из падения цен. Научившись делать короткие продажи биткоинов и других криптовалют, вы можете потенциально получать прибыль во время рыночных спадов.

Короткая продажа Bitcoin подразумевает заимствование актива, его продажу по текущей рыночной цене, а затем его обратный выкуп позже по более низкой цене. Если цена падает, как и прогнозировалось, трейдер может положить разницу в карман. Этот подход часто предпочитают во время медвежьих рынков или периодов неопределенности, что делает его ценным инструментом в арсенале трейдера при навигации в непредсказуемом крипто-ландшафте.

Что такое крипто-шортинг?

Криптовалютный шорт, или короткая продажа, — это торговая стратегия, которая позволяет инвесторам получать прибыль от снижения цены криптовалют. Этот процесс обычно включает заимствование криптоактивов у брокера, продажу их по текущей рыночной цене, а затем обратную покупку по более низкой цене для возврата кредитору. Трейдер получает прибыль от разницы в цене, если рынок движется в его пользу, то есть криптовалюта обесценивается, как и ожидалось.

Хотя короткие продажи традиционно ассоциируются с фондовым рынком, они стали популярным методом для трейдеров, желающих извлечь выгоду из присущей волатильности криптовалют, таких как Bitcoin. Волатильность на крипторынках дает возможность извлечь выгоду из падения цен, поэтому короткие продажи стали распространенной стратегией среди опытных трейдеров.

Помимо простого заимствования и продажи криптовалют, инвесторы также могут делать короткие продажи криптовалют через производные контракты, такие как фьючерсы и опционы. Эти контракты позволяют трейдерам спекулировать на движении цен, не владея реальным активом, что снижает сложность обращения с самой криптовалютой. Фьючерсы и контракты на разницу (CFD) являются одними из наиболее широко используемых инструментов для коротких продаж в криптопространстве.

Хотя короткие продажи могут показаться простым способом получения прибыли от падающего рынка, они несут в себе значительный риск. Если цена актива растет, а не падает, убытки могут быть неограниченными. В результате короткие продажи считаются продвинутой стратегией, требующей глубокого понимания поведения рынка и эффективного управления рисками. Некоторые трейдеры также используют короткие продажи как метод хеджирования, чтобы защитить свои портфели от потенциальных потерь во время рыночных спадов.

Зачем вам короткие позиции по криптовалюте?

Короткая продажа криптовалют может быть привлекательной стратегией для трейдеров, которые ожидают спад на рынке. Есть несколько причин, по которым вы можете рассмотреть возможность короткой продажи криптовалют:

- Потенциал для высокой прибыли: рынок криптовалют известен своей чрезвычайной волатильностью. Эта среда с высоким риском и высокой прибылью привлекает трейдеров, ищущих возможности получения значительной прибыли. Если рынок движется в пользу трейдера, короткие продажи могут привести к увеличению прибыли. Однако это также несет в себе потенциал для существенных потерь, если рынок движется в противоположном направлении, поэтому управление рисками имеет решающее значение.

- Кредитное плечо с маржинальной торговлей: Многие онлайн-брокеры предлагают маржинальную торговлю, также известную как кредитная торговля, которая позволяет вам занимать средства для увеличения размера вашей позиции. При этом вам нужно внести только часть от общей стоимости сделки. Это может увеличить как потенциальную прибыль, так и риски, поэтому трейдерам необходимо полностью понять механику кредитного плеча и маржинальных требований, прежде чем заниматься такими сделками.

- Хеджирование против убытков: Короткие продажи также можно использовать в качестве стратегии хеджирования для защиты существующей длинной позиции. Открывая короткую позицию по тому же или коррелированному активу, вы можете компенсировать потенциальные убытки, если цена актива снизится. Эта стратегия помогает управлять риском падения в периоды рыночной неопределенности или спадов, предлагая способ защитить ваш портфель, сохраняя при этом общую инвестиционную стратегию.

С более сложными торговыми платформами, предлагающими продвинутые инструменты, такие как фьючерсные и опционные контракты, теперь есть множество способов делать короткие позиции по криптовалютам. Однако эти стратегии следует использовать осторожно, поскольку они сопряжены со значительным риском и требуют глубоких знаний рыночных условий и методов торговли.

Как сделать короткую позицию по криптовалюте

Короткая продажа криптовалют, таких как Bitcoin, подразумевает ставку на снижение их стоимости, что позволяет трейдерам получать прибыль, когда цены падают. Эту стратегию можно реализовать несколькими способами, включая маржинальную торговлю, производные инструменты, такие как фьючерсы и опционы, CFD и рынки прогнозов. Давайте рассмотрим наиболее распространенные методы короткой продажи криптовалют и способы их эффективного использования.

Маржинальная торговля

Маржинальная торговля — это распространенный способ коротких продаж криптовалют. Она позволяет трейдерам занимать средства у брокера или биржи, увеличивая размер позиции и потенциальную прибыль. Например, если у трейдера на счете $200, но он хочет продать биткоины на сумму $1200, он может занять оставшиеся $1000 на марже. Затем трейдер продает заемные биткоины, ожидая, что цена упадет, и выкупает их по более низкой цене, чтобы погасить кредит и положить разницу в карман.

Однако маржинальная торговля также увеличивает риск. Убытки могут превысить первоначальные инвестиции, если рынок пойдет против трейдера, поскольку и прибыль, и убытки увеличиваются за счет кредитного плеча. Такие платформы, как Crypto.com Exchange, предлагают маржинальную торговлю для биткоинов и других криптовалют, позволяя пользователям устанавливать уровни стоп-лосса и тейк-профита для управления рисками.

Торговля деривативами

Фьючерсные и опционные контракты широко используются для коротких продаж биткоинов и других криптовалют. С фьючерсами трейдеры соглашаются продать или купить криптовалюту по заранее определенной цене в определенную будущую дату. Продавая фьючерсный контракт, они получают прибыль, если цена падает до даты расчета. Однако если цена растет, трейдер может понести значительные убытки.

Опционы, в частности опционы пут, дают трейдерам право (но не обязательство) продать актив по установленной цене до истечения срока действия контракта. Это позволяет контролировать риск, поскольку максимальный убыток — это премия, уплаченная за опцион. Опционы часто используются опытными трейдерами как часть более сложных стратегий.

В дополнение к традиционным фьючерсам и опционам, новые продукты, такие как UpDown Options и Strike Options, упрощают процесс торговли, позволяя трейдерам прогнозировать движение цен с ограниченным риском падения. Эти продукты идеально подходят для трейдеров, которые хотят четко определить риск без использования маржи.

Использование CFD

CFD позволяют трейдерам спекулировать на движении цен криптовалют без владения базовым активом. При коротких позициях с CFD трейдеры получают прибыль, если стоимость актива снижается между моментом открытия и закрытия контракта. В отличие от фьючерсов, CFD не имеют фиксированной даты истечения срока, что обеспечивает большую гибкость для трейдеров.

Торговля CFD может быть очень прибыльной из-за кредитного плеча, но она также рискованна, поскольку трейдеры могут потерять больше, чем их первоначальные инвестиции. Важно тщательно управлять рисками, устанавливая стоп-лосс-ордера и понимая связанные с этим расходы, включая сборы и проценты по заемным средствам. CFD регулируются на некоторых рынках, но в таких местах, как США, они остаются незаконными для криптовалютной торговли.

Рынки прогнозов

Рынки прогнозов позволяют трейдерам делать ставки на будущие показатели криптовалют без владения какими-либо активами. Например, такие платформы, как Gnosis и Polymarket, позволяют пользователям делать ставки на то, упадут ли Ether или Bitcoin на определенную сумму. Если прогноз верен, трейдер получает прибыль.

Хотя этот метод не требует прямых инвестиций в криптовалюты, он считается высокорисковой стратегией. Рынки прогнозов полагаются на прогнозирование будущих событий, которые могут быть неопределенными, и потенциальные потери значительны, если прогноз неверен. Трейдерам следует тщательно исследовать рынок прогнозов, прежде чем использовать его для коротких продаж.

Короткие продажи криптовалют с помощью CFD

При коротких позициях по криптовалютам с использованием кредитных продуктов, таких как CFD (контракты на разницу), трейдеры могут спекулировать на росте или падении цены актива, фактически не владея им. Кредитное плечо позволяет трейдеру открывать позиции с меньшим депозитом по сравнению с полной стоимостью сделки. Однако кредитное плечо может значительно увеличить как потенциальную прибыль, так и убытки, поэтому рекомендуется проявлять осторожность.

Например, коэффициент кредитного плеча 2:1 позволяет трейдеру контролировать позицию в $1000, имея всего $500 капитала. Если торговля идет в их пользу, прибыль увеличивается, но если рынок идет против них, убытки могут быстро накапливаться. Трейдеры должны убедиться, что они торгуют только теми суммами, которые они готовы потерять, и использовать управление рисками

Использование фьючерсов или опционов

Торговля опционами предоставляет еще один гибкий метод коротких позиций по криптовалютам. Трейдеры могут приобретать опционы пут, которые дают им право продать актив по заранее определенной цене до даты истечения срока. Это позволяет им получить прибыль, если цена криптовалюты упадет ниже цены исполнения.

Опционы пут являются более безопасным способом шортить по сравнению с другими методами, поскольку максимальный убыток ограничен ценой (премией), уплаченной за опцион. Однако получение прибыли от опционов требует тщательного расчета времени, поскольку трейдерам необходимо точно предсказать как движение цены, так и временные рамки, в течение которых оно произойдет. Опционы часто используются как часть более широких стратегий управления рисками, таких как хеджирование от возможных потерь в длинной позиции.

Напротив, опционы колл используются для получения прибыли от увеличения стоимости актива. Хотя они обычно не используются для коротких продаж, некоторые трейдеры используют как опционы колл, так и опционы пут, чтобы охватить все рыночные сценарии.

Короткие продажи с биржевыми инвестиционными фондами (ETF)

Для тех, кто предпочитает менее прямое воздействие на волатильном крипторынке, крипто- ETF могут использоваться для коротких позиций по криптовалютам. Хотя крипто-ETF являются относительно новыми, они предлагают упрощенный способ коротких позиций по рынку, отслеживая производительность определенной криптовалюты или корзины активов.

В частности, обратные крипто-ETF предназначены для роста стоимости, когда цена базовой криптовалюты падает, что делает их удобным инструментом для коротких продаж. Трейдеры могут покупать акции обратного ETF вместо того, чтобы заниматься сложными торговыми стратегиями, такими как маржа или деривативы.

В настоящее время более распространены ETF на основе Bitcoin и Ethereum, но ожидается, что количество доступных фондов будет расти по мере дальнейшего развития рынка криптовалют.

Пример короткой продажи криптовалюты

Допустим, Ether (ETH) в настоящее время торгуется по $11.1285, и вы ожидаете, что его цена упадет. Вы решаете открыть короткую позицию, используя CFD (контракт на разницу) на 160 CFD Ether. Это позволяет вам получить прибыль от ожидаемого снижения, не владея фактической криптовалютой.

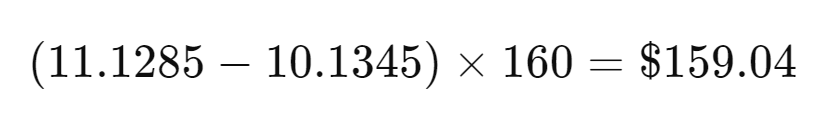

Пару дней спустя цена Ether падает до $10.1345, и вы решаете закрыть позицию. Ваша прибыль будет рассчитана следующим образом:

В этом случае вы получили прибыль в размере 159,04 долларов США, не включая дополнительные сборы или издержки, связанные со сделкой, такие как финансирование овернайт или комиссии.

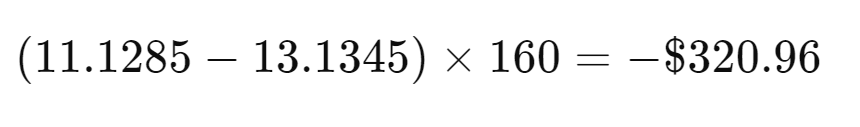

Однако, если рынок пойдет против вас и цена Ether вместо этого вырастет, вы можете понести убытки. Например, если цена покупки вырастет до $13.1345, ваш убыток составит:

Это приведет к убыткам в размере 320,96 долл. США, опять же без учета дополнительных расходов.

При коротких продажах криптовалюты важно учитывать потенциальные сборы, такие как сборы за финансирование овернайт или комиссионные сборы, которые могут повлиять на общую прибыльность. Трейдеры также должны внимательно следить за своими позициями и использовать инструменты управления рисками, такие как стоп-лосс ордера, чтобы минимизировать потенциальные потери, особенно на таком нестабильном рынке.

Длинная и короткая позиция в криптовалюте

В мире торговли криптовалютой есть ключевое различие между занятием длинной или короткой позиции. Когда вы занимаете длинную позицию, вы делаете ставку на то, что цена криптовалюты вырастет. И наоборот, когда вы занимаете короткую позицию, вы делаете ставку на то, что цена упадет. Обе стратегии предлагают возможности для получения прибыли, но они сопряжены с разным уровнем риска.

Длинная позиция

Длинная позиция занимает, когда вы ожидаете, что цена криптовалюты со временем вырастет. В этом случае вы покупаете криптовалюту с намерением продать ее позже по более высокой цене. Прибыль получается, когда стоимость актива превышает вашу первоначальную цену покупки.

Пример: Вы покупаете 1 биткоин по $20 000, ожидая, что цена вырастет. Если цена вырастет до $25 000, вы можете продать его и получить прибыль в $5 000.

Риск: Максимальный риск в длинной позиции ограничен, так как цена криптовалюты никогда не может упасть ниже нуля. В худшем случае вы потеряете изначально инвестированную сумму.

Короткая позиция

Короткая позиция — это противоположность: вы берете криптовалюту в долг и продаете ее по текущей цене, надеясь, что цена снизится. Позже вы выкупаете актив по более низкой цене, возвращаете его кредитору (или брокеру) и кладете разницу в карман.

Пример: Вы шортите 1 Ether по $2000. Если цена падает до $1500, вы выкупаете его обратно, возвращаете Ether и получаете прибыль в размере $500.

Риск: Короткая продажа несет неограниченный риск, поскольку цена криптовалюты теоретически может расти бесконечно. Если рынок движется против вас, и цена растет вместо того, чтобы падать, ваши потери могут превысить сумму, которую вы изначально продали в шорт. Например, если цена Ether вырастет с $2000 до $3000, ваши потери составят $1000.

Каковы выгоды и риски коротких продаж криптовалют?

Короткие продажи криптовалют предлагают как значительные выгоды, так и риски. Для инвесторов, которые правильно прогнозируют движения рынка, потенциальная прибыль может быть существенной. Используя маржинальную торговлю, трейдеры могут увеличить свою прибыль, заимствуя средства, эффективно увеличивая размер своей позиции без вложения всего капитала авансом. Такое кредитное плечо может превратить небольшие движения цен в большую прибыль. Аналогичным образом, рынки прогнозов предлагают возможности для потенциально неограниченной прибыли, если прогноз трейдера точен.

Вознаграждения за короткую продажу криптовалют

- Усиление прибыли за счет кредитного плеча: при использовании маржинальной торговли трейдеры могут занимать средства для открытия более крупных позиций, чем они могли бы с собственным капиталом. Например, если инвестор открывает короткую позицию на $5000, используя кредитное плечо 2:1, он контролирует позицию на $10000. Если цена падает, как и ожидалось, прибыль основана на позиции на $10000, а не только на инвестиции в $5000, что приводит к большей потенциальной доходности.

- Хеджирование против убытков портфеля: Шортинг может выступать в качестве стратегии хеджирования для защиты от потенциальных убытков в портфеле криптовалют. Например, если вы держите длинные позиции в биткоинах, но ожидаете краткосрочного спада, открытие короткой позиции может сбалансировать вашу подверженность и компенсировать часть убытков от вашей длинной позиции.

- Прибыль на медвежьем рынке: одно из самых больших преимуществ коротких продаж заключается в том, что они позволяют трейдерам получать прибыль на падающих рынках. В отличие от стратегий только для длинных позиций, где прибыль зависит от роста цен, короткие продажи позволяют получать прибыль даже тогда, когда общий рынок медвежий, обеспечивая большую гибкость в различных рыночных условиях.

- Потенциал для крупных прибылей: если инвестор точно предскажет направление движения цены криптовалюты, он может получить значительную прибыль. Это часто может привести к большей прибыли по сравнению с простой покупкой и удержанием актива, особенно если цена резко падает за короткий период.

Риски коротких продаж криптовалют

- Неограниченный потенциал потерь: наиболее существенный риск при коротких позициях — это потенциал неограниченных потерь. Если цена криптовалюты растет, а не падает, трейдер должен выкупить актив по более высокой цене, чтобы закрыть позицию, что приведет к убыткам. Поскольку цена криптовалюты теоретически может расти бесконечно, потери могут превысить первоначальные инвестиции. Например, если инвестор продает биткоины на сумму 5000 долларов, а цена вырастает на 50%, он понесет существенные потери, плюс расходы на возврат заемных средств и любых процентов.

- Риск маржин-колла: в маржинальной торговле, если торговля движется против инвестора, брокер может выдать маржин-колл, требуя от трейдера добавить больше средств на свой счет для поддержания позиции. Если они не в состоянии выполнить это требование, брокер может ликвидировать позицию, что приведет к значительным убыткам. Это может произойти внезапно во время крайне нестабильных движений рынка, которые распространены на криптовалютных рынках.

- Расходы по займам и проценты: при коротких позициях с маржей трейдеры должны вернуть заемные средства вместе с процентами. Это может уменьшить прибыль или увеличить убытки, особенно если позиция удерживается в течение длительного периода. Трейдерам следует тщательно учитывать расходы по займам при планировании краткосрочных и долгосрочных сделок.

- Упущенные возможности: еще один ключевой риск — потенциальная упущенная прибыль. Если трейдер делает короткую продажу криптовалюты, а ее цена начинает значительно расти, он может упустить возможность получить прибыль от этого роста. Правильный выбор времени выхода на рынок имеет решающее значение, и если инвестор выходит слишком рано или слишком поздно, он может потерять шанс извлечь выгоду из отскока.

- Сложность рынков предсказаний: хотя рынки предсказаний предлагают способ хеджирования от потенциальных потерь, они сложны и требуют глубокого понимания как динамики рынка, так и базовых платформ. Трейдерам, которые не знакомы с тем, как работают эти рынки, может быть сложно эффективно их использовать, что увеличивает риск принятия неверных решений.

Заключение о том, как делать короткие позиции по биткоину и другим криптовалютам

Короткие продажи биткоинов и других криптовалют дают трейдерам возможность получить прибыль от снижения цен, что делает их ценной стратегией на медвежьих рынках. Кроме того, короткие продажи часто используются в качестве инструмента хеджирования для снижения риска на крайне нестабильных и непредсказуемых рынках. Однако из-за присущих им рисков короткие продажи требуют хорошо спланированного подхода.

Для успешной продажи Bitcoin или любой другой криптовалюты необходимо проводить комплексное исследование и быть в курсе рыночных тенденций. Трейдерам следует внимательно анализировать такие факторы, как технические индикаторы, рыночные настроения и макроэкономические события, которые могут повлиять на цены криптовалют.

Не менее важно использовать стратегии управления рисками. Это включает в себя установку стоп-лосс ордеров, тщательное управление кредитным плечом и пристальное наблюдение за маржинальными требованиями, чтобы избежать внезапных ликвидаций. Короткие продажи могут привести к значительным потерям, если рынок пойдет против вас, поэтому постоянный мониторинг открытых позиций имеет решающее значение.

Трейдерам, которые только начинают или имеют небольшой опыт в коротких позициях, рекомендуется попрактиковаться на демо-счетах или начать с небольших позиций, чтобы обрести уверенность, прежде чем приступать к более крупным сделкам.

В целом, хотя короткие продажи могут быть мощным инструментом для получения прибыли или хеджирования во время рыночных спадов, для эффективного преодоления его сложностей требуется глубокое понимание рынка криптовалют и дисциплинированное управление рисками.