Cómo vender Bitcoin y otras criptomonedas en corto: guía para principiantes

El mercado de criptomonedas es conocido por su alta volatilidad , lo que brinda a los operadores oportunidades de obtener ganancias, incluso cuando los precios caen. Una estrategia popular es la venta en corto, que permite a los operadores sacar provecho de la caída de los precios. Si aprende a vender en corto Bitcoin y otras criptomonedas, puede obtener ganancias durante las caídas del mercado.

La venta en corto de Bitcoin implica tomar prestado el activo, venderlo al precio actual del mercado y luego volver a comprarlo más tarde a un precio más bajo. Si el precio cae como se predijo, el operador puede embolsarse la diferencia. Este enfoque suele ser el preferido durante los mercados bajistas o los períodos de incertidumbre, lo que lo convierte en una herramienta valiosa en el arsenal de un operador cuando navega por el impredecible panorama de las criptomonedas.

¿Qué es la venta en corto de criptomonedas?

La venta en corto de criptomonedas es una estrategia comercial que permite a los inversores obtener beneficios de la caída del precio de las criptomonedas. Este proceso suele implicar tomar prestados activos criptográficos de un bróker, venderlos al precio actual del mercado y luego recomprarlo a un precio más bajo para devolverlos al prestamista. El operador se beneficia de la diferencia de precio si el mercado se mueve a su favor, lo que significa que la criptomoneda se deprecia como se esperaba.

Aunque las ventas en corto se asocian tradicionalmente con el mercado de valores, se han convertido en un método popular para los operadores que buscan beneficiarse de la volatilidad inherente de las criptomonedas como Bitcoin. La volatilidad en los mercados de criptomonedas brinda oportunidades para capitalizar las caídas de precios, por lo que las ventas en corto se han convertido en una estrategia común entre los operadores experimentados.

Además de simplemente tomar prestadas y vender criptomonedas, los inversores también pueden realizar operaciones en corto con criptomonedas a través de contratos derivados, como futuros y opciones. Estos contratos permiten a los operadores especular sobre los movimientos de precios sin poseer el activo real, lo que reduce la complejidad de manejar la criptomoneda en sí. Los futuros y los contratos por diferencia (CFD) se encuentran entre las herramientas más utilizadas para realizar operaciones en corto en el espacio de las criptomonedas.

Si bien las ventas en corto pueden parecer una forma sencilla de obtener ganancias en un mercado en baja, conllevan un riesgo significativo. Si el precio del activo sube en lugar de bajar, las pérdidas pueden ser ilimitadas. Como resultado, las ventas en corto se consideran una estrategia avanzada, que requiere un profundo conocimiento del comportamiento del mercado y una gestión eficaz del riesgo. Algunos operadores también utilizan las ventas en corto como una técnica de cobertura para proteger sus carteras de posibles pérdidas durante las caídas del mercado.

¿Por qué deberías vender criptomonedas en corto?

Vender criptomonedas en corto puede ser una estrategia atractiva para los traders que anticipan una caída del mercado. Existen varias razones por las que podría considerar vender criptomonedas en corto:

- Potencial de grandes beneficios: el mercado de criptomonedas es conocido por su extrema volatilidad. Este entorno de alto riesgo y alta recompensa atrae a los traders que buscan oportunidades de obtener grandes beneficios. Si el mercado se mueve a favor del trader, las posiciones cortas pueden generar mayores beneficios. Sin embargo, también conllevan el potencial de pérdidas sustanciales si el mercado se mueve en la dirección opuesta, por lo que gestionar el riesgo es crucial.

- Apalancamiento con operaciones con margen: muchos brókers en línea ofrecen operaciones con margen, también conocidas como operaciones apalancadas, que le permiten pedir prestado fondos para aumentar el tamaño de su posición. Con esto, solo necesita depositar una fracción del valor total de la operación. Esto puede aumentar tanto las ganancias potenciales como los riesgos, por lo que es esencial que los operadores comprendan completamente la mecánica del apalancamiento y las llamadas de margen antes de participar en dichas operaciones.

- Cobertura contra pérdidas: la venta en corto también se puede utilizar como estrategia de cobertura para proteger una posición larga existente. Al abrir una posición corta en el mismo activo o en un activo relacionado, puede compensar las posibles pérdidas si el precio del activo disminuye. Esta estrategia ayuda a gestionar el riesgo de caídas en épocas de incertidumbre o recesiones del mercado, lo que ofrece una forma de proteger su cartera y, al mismo tiempo, mantener su estrategia de inversión general.

Con plataformas de negociación más sofisticadas que ofrecen herramientas avanzadas como contratos de futuros y opciones, ahora hay una variedad de formas de vender criptomonedas en corto. Sin embargo, estas estrategias deben usarse con cautela, ya que implican un riesgo considerable y requieren un conocimiento profundo de las condiciones del mercado y las técnicas de negociación.

Cómo vender criptomonedas en corto

Vender criptomonedas en corto, como Bitcoin, implica apostar por la caída de su valor, lo que permite a los operadores obtener ganancias cuando los precios caen. Esta estrategia se puede implementar de varias maneras, incluyendo el trading con margen, derivados como futuros y opciones, CFD y mercados de predicción. Exploremos los métodos más comunes para vender criptomonedas en corto y cómo usarlos de manera efectiva.

Comercio con margen

El trading con margen es una forma habitual de vender criptomonedas en corto. Permite a los operadores pedir prestados fondos a un bróker o a una bolsa, lo que aumenta el tamaño de su posición y sus posibles beneficios. Por ejemplo, si un operador tiene 200 dólares en su cuenta pero desea vender en corto 1200 dólares en bitcoins, puede pedir prestados los 1000 dólares restantes con margen. Luego, el operador vende los bitcoins prestados, esperando que el precio baje, y los vuelve a comprar a un precio más bajo para devolver el préstamo y embolsarse la diferencia.

Sin embargo, el trading con margen también aumenta el riesgo. Las pérdidas pueden superar la inversión inicial si el mercado se mueve en contra del trader, ya que tanto las ganancias como las pérdidas se magnifican por el apalancamiento. Plataformas como Crypto.com Exchange ofrecen trading con margen para Bitcoin y otras criptomonedas, lo que permite a los usuarios establecer niveles de stop loss y take profit para gestionar el riesgo.

Comercio de derivados

Los contratos de futuros y opciones se utilizan ampliamente para vender bitcoins y otras criptomonedas. Con los contratos de futuros, los operadores acuerdan vender o comprar una criptomoneda a un precio predeterminado en una fecha futura específica. Al vender un contrato de futuros, obtienen ganancias si el precio cae antes de la fecha de liquidación. Sin embargo, si el precio sube, el operador podría enfrentar pérdidas significativas.

Las opciones, en concreto las opciones de venta, otorgan a los operadores el derecho (pero no la obligación) de vender un activo a un precio determinado antes de que venza el contrato. Esto permite controlar el riesgo, ya que la pérdida máxima es la prima pagada por la opción. Los operadores experimentados suelen utilizar las opciones como parte de estrategias más complejas.

Además de los futuros y opciones tradicionales, los productos más nuevos como las opciones UpDown y las opciones Strike simplifican el proceso de negociación, lo que permite a los operadores predecir los movimientos de precios con un riesgo de caída limitado. Estos productos son ideales para los operadores que desean un riesgo claramente definido sin utilizar margen.

Uso de CFD

Los CFD permiten a los operadores especular sobre los movimientos de precios de las criptomonedas sin poseer el activo subyacente. Al realizar operaciones en corto con CFD, los operadores obtienen ganancias si el valor del activo disminuye entre el momento en que se abre y se cierra el contrato. A diferencia de los futuros, los CFD no tienen una fecha de vencimiento fija, lo que ofrece más flexibilidad a los operadores.

El trading con CFD puede ser muy rentable gracias al apalancamiento, pero también es arriesgado, ya que los operadores pueden perder más que su inversión inicial. Es esencial gestionar cuidadosamente el riesgo estableciendo órdenes de stop loss y entendiendo los costos involucrados, incluidas las tarifas y los intereses sobre los fondos prestados. Los CFD están regulados en algunos mercados, pero en lugares como Estados Unidos, siguen siendo ilegales para el trading de criptomonedas.

Mercados de predicciones

Los mercados de predicción permiten a los operadores apostar sobre el desempeño futuro de las criptomonedas sin tener activos. Por ejemplo, plataformas como Gnosis y Polymarket permiten a los usuarios apostar sobre si Ether o Bitcoin caerán en una cantidad específica. Si la predicción es correcta, el operador obtiene ganancias.

Si bien este método no requiere una inversión directa en criptomonedas, se considera una estrategia de alto riesgo. Los mercados de predicción se basan en la previsión de eventos futuros, que pueden ser inciertos, y el potencial de pérdidas es significativo si la predicción es incorrecta. Los operadores deben investigar a fondo antes de utilizar los mercados de predicción para realizar operaciones en corto.

Venta de criptomonedas en corto con CFD

Al realizar operaciones en corto con criptomonedas mediante productos apalancados como los CFD (contratos por diferencia), los operadores pueden especular sobre el aumento o la caída del precio del activo sin poseerlo realmente. El apalancamiento permite a un operador abrir posiciones con un depósito menor en comparación con el valor total de la operación. Sin embargo, el apalancamiento puede amplificar significativamente tanto las ganancias como las pérdidas potenciales, por lo que se recomienda tener precaución.

Por ejemplo, una relación de apalancamiento de 2:1 permite a un operador controlar una posición de 1000 dólares con solo 500 dólares de capital. Si la operación se mueve a su favor, las ganancias se magnifican, pero si el mercado va en su contra, las pérdidas pueden acumularse rápidamente. Los operadores deben asegurarse de operar solo con cantidades que estén dispuestos a perder y emplear la gestión de riesgos.

Uso de futuros u opciones

El trading con opciones ofrece otro método flexible para vender criptomonedas en corto. Los operadores pueden comprar opciones de venta, que les otorgan el derecho a vender un activo a un precio predeterminado antes de la fecha de vencimiento. Esto les permite obtener ganancias si el precio de la criptomoneda cae por debajo del precio de ejercicio.

Las opciones de venta son una forma más segura de vender en corto en comparación con otros métodos, ya que la pérdida máxima se limita al precio (prima) pagado por la opción. Sin embargo, para obtener ganancias con las opciones es necesario tener cuidado con el tiempo, ya que los operadores deben predecir con precisión tanto el movimiento del precio como el marco temporal en el que se producirá. Las opciones se utilizan a menudo como parte de estrategias más amplias de gestión de riesgos, como la cobertura contra posibles pérdidas en una posición larga.

Por el contrario, las opciones de compra se utilizan para obtener ganancias a partir de un aumento en el valor del activo. Si bien no suelen utilizarse para realizar operaciones en corto, algunos operadores utilizan tanto las opciones de compra como las de venta para cubrir todos los escenarios del mercado.

Posiciones en corto con fondos cotizados en bolsa (ETF)

Para quienes prefieren una exposición menos directa al volátil mercado de criptomonedas, los ETF de criptomonedas pueden utilizarse para realizar operaciones en corto con criptomonedas. Si bien los ETF de criptomonedas son relativamente nuevos, ofrecen una forma simplificada de realizar operaciones en corto con criptomonedas al seguir el desempeño de una criptomoneda específica o de una canasta de activos.

Los ETF de criptomonedas inversos, en particular, están diseñados para aumentar su valor cuando el precio de la criptomoneda subyacente cae, lo que los convierte en una herramienta conveniente para las operaciones en corto. Los operadores pueden comprar acciones de un ETF inverso en lugar de participar en estrategias comerciales complejas como el margen o los derivados.

Actualmente, los ETF de Bitcoin y Ethereum son más comunes, pero se espera que la cantidad de fondos disponibles crezca a medida que el mercado de criptomonedas continúe evolucionando.

Ejemplo de venta en corto de criptomonedas

Digamos que Ether (ETH) cotiza actualmente a $11,1285 y usted prevé que su precio bajará. Decide abrir una posición corta utilizando un CFD (contrato por diferencia) sobre 160 CFD de Ether. Esto le permite beneficiarse de la caída esperada sin poseer la criptomoneda real.

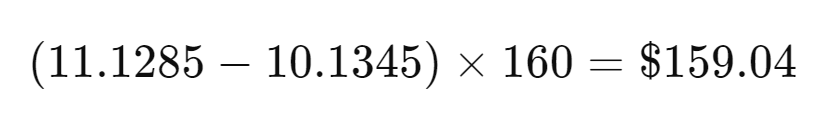

Un par de días después, el precio de Ether cae a $10,1345 y usted decide cerrar su posición. Su beneficio se calcularía de la siguiente manera:

En este caso, ha obtenido una ganancia de $159,04, sin incluir tarifas o costos adicionales asociados con la operación, como financiación nocturna o comisiones.

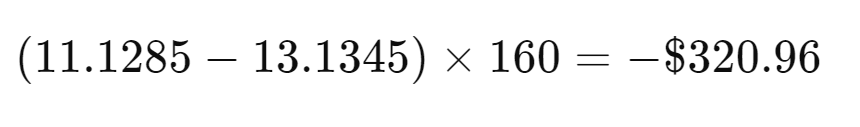

Sin embargo, si el mercado se mueve en su contra y el precio de Ether aumenta, podría sufrir pérdidas. Por ejemplo, si el precio de compra aumenta a $13,1345, su pérdida sería:

Esto resultaría en una pérdida de $320,96, nuevamente excluyendo cualquier costo adicional.

Al vender criptomonedas en corto, es importante tener en cuenta los posibles cargos, como los cargos por financiación nocturna o las comisiones, que pueden afectar la rentabilidad general. Los operadores también deben controlar de cerca sus posiciones y utilizar herramientas de gestión de riesgos, como las órdenes de stop loss, para minimizar las posibles pérdidas, especialmente en un mercado tan volátil.

Posiciones largas y cortas en criptomonedas

En el mundo del trading de criptomonedas, existe una diferencia clave entre tomar una posición larga o corta. Cuando se toma una posición larga, se apuesta a que el precio de la criptomoneda aumentará. Por el contrario, cuando se toma una posición corta, se especula que el precio caerá. Ambas estrategias ofrecen oportunidades de obtener ganancias, pero conllevan diferentes niveles de riesgo.

Posición larga

Se toma una posición larga cuando se espera que el precio de una criptomoneda aumente con el tiempo. En este caso, se compra la criptomoneda con la intención de venderla más adelante a un precio más alto. La ganancia se obtiene cuando el valor del activo aumenta por encima del precio de compra inicial.

Ejemplo: compras 1 bitcoin a 20 000 dólares y esperas que su precio suba. Si el precio sube a 25 000 dólares, puedes venderlo y obtener una ganancia de 5000 dólares.

Riesgo: El riesgo máximo en una posición larga es limitado, ya que el precio de una criptomoneda nunca puede caer por debajo de cero. En el peor de los casos, perderá la cantidad invertida originalmente.

Posición corta

Una posición corta es lo opuesto: tomas prestada la criptomoneda y la vendes al precio actual, con la esperanza de que el precio baje. Más tarde, recompras el activo a un precio más bajo, se lo devuelves al prestamista (o corredor) y te quedas con la diferencia.

Ejemplo: vendes 1 Ether a 2000 USD. Si el precio baja a 1500 USD, lo vuelves a comprar, devuelves el Ether y obtienes una ganancia de 500 USD.

Riesgo: la venta en corto conlleva un riesgo ilimitado porque, en teoría, el precio de una criptomoneda puede aumentar indefinidamente. Si el mercado se mueve en su contra y el precio sube en lugar de bajar, sus pérdidas pueden superar la cantidad que vendió en corto inicialmente. Por ejemplo, si el precio de Ether aumenta de $2000 a $3000, su pérdida sería de $1000.

¿Cuáles son las recompensas y los riesgos de vender criptomonedas en corto?

La venta en corto de criptomonedas ofrece importantes beneficios y riesgos. Para los inversores que predicen correctamente los movimientos del mercado, el potencial de ganancias puede ser sustancial. Al utilizar el trading con margen, los operadores pueden amplificar sus ganancias tomando fondos prestados, aumentando efectivamente el tamaño de su posición sin comprometer la cantidad total de capital por adelantado. Este apalancamiento puede convertir pequeños movimientos de precios en grandes ganancias. De manera similar, los mercados de predicción ofrecen oportunidades de ganancias potencialmente ilimitadas, siempre que el pronóstico del operador sea preciso.

Beneficios de vender criptomonedas en corto

- Ganancias amplificadas mediante apalancamiento: al utilizar operaciones con margen, los operadores pueden pedir prestado fondos para abrir posiciones más grandes de las que podrían abrir con su propio capital. Por ejemplo, si un inversor abre una posición corta con $5000 utilizando una relación de apalancamiento de 2:1, controla una posición de $10 000. Si el precio cae como se espera, la ganancia se basa en la posición de $10 000, no solo en la inversión de $5000, lo que genera mayores retornos potenciales.

- Cobertura contra pérdidas de cartera: las posiciones cortas pueden actuar como una estrategia de cobertura para protegerse contra posibles pérdidas en una cartera de criptomonedas. Por ejemplo, si mantiene posiciones largas en Bitcoin pero espera una caída a corto plazo, abrir una posición corta puede equilibrar su exposición y compensar algunas de las pérdidas de su posición larga.

- Ganancias en mercados bajistas: una de las mayores ventajas de las posiciones cortas es que permiten a los operadores obtener ganancias en mercados en baja. A diferencia de las estrategias de compra exclusiva, en las que las ganancias dependen del aumento de los precios, las posiciones cortas permiten obtener ganancias incluso cuando el mercado en general es bajista, lo que proporciona más flexibilidad en diversas condiciones de mercado.

- Potencial de grandes ganancias: si un inversor predice con precisión la dirección del movimiento del precio de una criptomoneda, puede obtener ganancias significativas. Esto a menudo puede generar mayores ganancias en comparación con simplemente comprar y mantener el activo, especialmente si el precio cae bruscamente en un período corto.

Riesgos de vender criptomonedas en corto

- Potencial de pérdida ilimitado: el riesgo más importante al realizar una operación en corto es la posibilidad de sufrir pérdidas ilimitadas. Si el precio de la criptomoneda aumenta en lugar de bajar, el operador debe recomprar el activo al precio más alto para cerrar la posición, lo que resulta en una pérdida. Dado que el precio de una criptomoneda puede aumentar en teoría infinitamente, las pérdidas pueden superar la inversión inicial. Por ejemplo, si un inversor vende en corto 5000 dólares en bitcoins y el precio aumenta un 50%, se enfrentaría a una pérdida sustancial, además del coste de devolver los fondos prestados y los intereses correspondientes.

- Riesgo de llamada de margen: en las operaciones con margen, si la operación se mueve en contra del inversor, el bróker puede emitir una llamada de margen, exigiendo al operador que añada más fondos a su cuenta para mantener la posición. Si no puede cumplir con este requisito, el bróker puede liquidar la posición, lo que se traducirá en pérdidas significativas. Esto puede suceder de repente durante movimientos de mercado altamente volátiles, que son comunes en los mercados de criptomonedas.

- Costos e intereses de los préstamos: cuando se realizan operaciones cortas con margen, los operadores deben devolver los fondos prestados junto con los intereses. Esto puede erosionar las ganancias o aumentar las pérdidas, especialmente si la posición se mantiene durante un período prolongado. Los operadores deben considerar cuidadosamente los costos de los préstamos al planificar operaciones a corto y largo plazo.

- Oportunidades perdidas: Otro riesgo clave es la posibilidad de perder ganancias. Si un operador vende en corto una criptomoneda y su precio comienza a aumentar significativamente, puede perder la oportunidad de beneficiarse de ese crecimiento. Calcular el momento adecuado para entrar en el mercado es crucial y, si el inversor sale demasiado pronto o demasiado tarde, podría perder la oportunidad de capitalizar el repunte.

- Complejidad de los mercados de predicción: si bien los mercados de predicción ofrecen una forma de protegerse contra posibles pérdidas, son complejos y requieren un conocimiento profundo tanto de la dinámica del mercado como de las plataformas subyacentes. Los operadores que no están familiarizados con el funcionamiento de estos mercados pueden tener dificultades para utilizarlos de manera eficaz, lo que aumenta el riesgo de tomar malas decisiones.

Conclusión sobre cómo vender en corto Bitcoin y otras criptomonedas

La venta en corto de Bitcoin y otras criptomonedas ofrece a los operadores la oportunidad de beneficiarse de la caída de los precios, lo que la convierte en una estrategia valiosa en los mercados bajistas. Además, la venta en corto se utiliza con frecuencia como herramienta de cobertura para mitigar el riesgo en mercados altamente volátiles e impredecibles. Sin embargo, debido a los riesgos inherentes, la venta en corto requiere un enfoque bien planificado.

Para vender Bitcoin o cualquier otra criptomoneda en corto con éxito, es esencial realizar una investigación exhaustiva y mantenerse informado sobre las tendencias del mercado. Los operadores deben analizar de cerca factores como los indicadores técnicos, el sentimiento del mercado y los desarrollos macroeconómicos que podrían afectar los precios de las criptomonedas.

Igualmente importante es el uso de estrategias de gestión de riesgos. Esto incluye establecer órdenes de stop loss, gestionar cuidadosamente el apalancamiento y vigilar de cerca los requisitos de margen para evitar liquidaciones repentinas. Las posiciones cortas pueden generar pérdidas significativas si el mercado se mueve en su contra, por lo que es fundamental realizar un seguimiento constante de las posiciones abiertas.

Para los traders que recién comienzan o tienen menos experiencia con las operaciones en corto, es recomendable practicar en cuentas de demostración o comenzar con posiciones más pequeñas para generar confianza antes de realizar operaciones más grandes.

En general, si bien las posiciones cortas pueden ser una herramienta poderosa para generar ganancias o protegerse durante las caídas del mercado, requieren una comprensión sólida del mercado de criptomonedas y una gestión disciplinada del riesgo para navegar sus complejidades de manera efectiva.