چگونه بیت کوین و سایر ارزهای دیجیتال را کوتاه کنیم: راهنمای مبتدی

بازار کریپتوکارنسی به دلیل نوسانات بالای خود شناخته شده است و فرصت هایی را برای سودآوری برای معامله گران فراهم می کند، حتی زمانی که قیمت ها کاهش می یابد. یکی از استراتژی های محبوب فروش کوتاه است که به معامله گران اجازه می دهد از کاهش قیمت ها سرمایه گذاری کنند. با یادگیری نحوه کوتاه کردن بیتکوین و سایر ارزهای دیجیتال، میتوانید در طول رکود بازار سود ببرید.

کوتاه کردن بیت کوین شامل قرض گرفتن دارایی، فروش آن به قیمت فعلی بازار و سپس خرید مجدد آن با قیمت پایین تر است. اگر قیمت طبق پیش بینی کاهش یابد، معامله گر می تواند تفاوت را به جیب بزند. این رویکرد اغلب در بازارهای نزولی یا دورههای عدم اطمینان مورد استفاده قرار میگیرد و آن را به ابزاری ارزشمند در زرادخانه معاملهگران در هنگام حرکت در چشمانداز غیرقابل پیشبینی ارزهای دیجیتال تبدیل میکند.

کریپتو شورتینگ چیست؟

کریپتو شورتینگ یا کوتاهفروشی، یک استراتژی معاملاتی است که به سرمایهگذاران اجازه میدهد از کاهش قیمت ارزهای دیجیتال سود ببرند. این فرآیند معمولاً شامل قرض گرفتن داراییهای کریپتو از یک کارگزار، فروش آنها به قیمت فعلی بازار و سپس خرید مجدد آنها با قیمت پایینتر برای بازگشت به وام دهنده است. معامله گر از تفاوت قیمت سود می برد اگر بازار به نفع او حرکت کند، به این معنی که ارزش ارز دیجیتال همانطور که انتظار می رود کاهش می یابد.

اگرچه فروش کوتاه به طور سنتی با بازار سهام مرتبط است، اما به روشی محبوب برای معامله گرانی تبدیل شده است که به دنبال بهره مندی از نوسانات ذاتی ارزهای دیجیتال مانند بیت کوین هستند. نوسانات در بازارهای کریپتو فرصت هایی را برای سرمایه گذاری در کاهش قیمت فراهم می کند، به همین دلیل است که شورتینگ به یک استراتژی رایج در میان معامله گران با تجربه تبدیل شده است.

سرمایه گذاران علاوه بر استقراض و فروش ارزهای دیجیتال، می توانند از طریق قراردادهای مشتقه مانند قراردادهای آتی و اختیار معامله، کریپتوها را کوتاه کنند. این قراردادها به معاملهگران اجازه میدهد تا بدون داشتن دارایی واقعی، در مورد حرکات قیمت گمانهزنی کنند و از پیچیدگی مدیریت خود کریپتو کاسته شود. قراردادهای آتی و تفاوت (CFD) از جمله پرکاربردترین ابزارها برای کوتاه کردن در فضای رمزنگاری هستند.

در حالی که شورتینگ ممکن است راهی ساده برای کسب سود از یک بازار رو به کاهش به نظر برسد، اما ریسک قابل توجهی را به همراه دارد. اگر قیمت دارایی به جای کاهش، افزایش یابد، زیان می تواند نامحدود باشد. در نتیجه، فروش کوتاه به عنوان یک استراتژی پیشرفته در نظر گرفته می شود که نیاز به درک عمیق رفتار بازار و مدیریت ریسک موثر دارد. برخی از معامله گران همچنین از شورتینگ به عنوان یک تکنیک پوشش ریسک برای محافظت از پرتفوی خود در برابر ضررهای احتمالی در طول رکود بازار استفاده می کنند.

چرا رمزگذاری را کوتاه می کنید؟

کوتاه کردن ارز دیجیتال می تواند یک استراتژی جذاب برای معامله گرانی باشد که پیش بینی کاهش در بازار دارند. دلایل مختلفی وجود دارد که چرا میتوانید کریپتوها را کوتاه کنید:

- پتانسیل برای سود بالا: بازار ارزهای دیجیتال به دلیل نوسانات شدید خود شناخته شده است. این محیط پر خطر و با پاداش بالا برای معامله گرانی که به دنبال فرصت های سود قابل توجهی هستند، جذاب است. اگر بازار به نفع معامله گر حرکت کند، شورتینگ می تواند منجر به افزایش سود شود. با این حال، اگر بازار در جهت مخالف حرکت کند، پتانسیل زیان قابل توجهی را نیز به همراه دارد، بنابراین مدیریت ریسک بسیار مهم است.

- اهرم با معامله مارجین: بسیاری از کارگزاران آنلاین معاملات حاشیه را ارائه می دهند که به عنوان معاملات اهرمی نیز شناخته می شود، که به شما امکان می دهد برای افزایش اندازه موقعیت خود وجوه قرض کنید. با این کار، فقط باید کسری از ارزش کل معامله را واریز کنید. این میتواند هم سود و هم ریسکهای احتمالی را بزرگتر کند، و درک کامل مکانیزم اهرمها و مارجین فراخوانها را برای معاملهگران ضروری میسازد.

- مصون سازی در برابر ضررها: شورتینگ همچنین می تواند به عنوان یک استراتژی پوشش ریسک برای محافظت از موقعیت خرید موجود استفاده شود. با باز کردن یک موقعیت کوتاه در دارایی مشابه یا همبسته، می توانید در صورت کاهش قیمت دارایی، ضررهای احتمالی را جبران کنید. این استراتژی به مدیریت ریسک نزولی در مواقع عدم اطمینان یا رکود بازار کمک می کند و راهی برای محافظت از سبد سهام شما و در عین حال حفظ استراتژی سرمایه گذاری کلی شما ارائه می دهد.

با پلتفرمهای معاملاتی پیچیدهتر که ابزارهای پیشرفتهتری مانند قراردادهای آتی و اختیار معامله را ارائه میدهند، اکنون راههای مختلفی برای کوتاه کردن ارزهای دیجیتال وجود دارد. با این حال، این استراتژی ها باید با احتیاط مورد استفاده قرار گیرند، زیرا ریسک قابل توجهی دارند و نیاز به دانش کامل از شرایط بازار و تکنیک های معاملاتی دارند.

نحوه کوتاه کردن کریپتو

کوتاه کردن ارزهای رمزنگاری شده، مانند بیت کوین، شامل شرط بندی بر روی کاهش ارزش آنها است و به معامله گران اجازه می دهد در هنگام کاهش قیمت ها سود ببرند. این استراتژی را می توان به روش های مختلفی اجرا کرد، از جمله معاملات حاشیه، مشتقات مانند معاملات آتی و اختیار معامله، CFD ها و بازارهای پیش بینی. بیایید رایجترین روشهای کوتاه کردن ارزهای دیجیتال و نحوه استفاده مؤثر از آنها را بررسی کنیم.

معامله حاشیه

معامله مارجین یک روش رایج برای کوتاه کردن ارزهای دیجیتال است. این به معامله گران اجازه می دهد تا از یک کارگزار یا صرافی وجوه قرض کنند و اندازه موقعیت و سود بالقوه آنها را تقویت کنند. به عنوان مثال، اگر معاملهگری 200 دلار در حساب خود داشته باشد اما بخواهد 1200 دلار بیتکوین را کوتاه کند، میتواند 1000 دلار باقیمانده را با مارجین وام بگیرد. سپس معامله گر بیت کوین قرض گرفته شده را با انتظار کاهش قیمت می فروشد و آن را با قیمت کمتری برای بازپرداخت وام و به جیب زدن مابه التفاوت آن می خرد.

با این حال، معاملات حاشیه نیز ریسک را افزایش می دهد. اگر بازار بر خلاف معاملهگر حرکت کند، ضرر میتواند از سرمایهگذاری اولیه فراتر رود، زیرا سود و زیان هر دو با اهرم بزرگتر میشوند. پلتفرمهایی مانند صرافی Crypto.com معاملات حاشیهای را برای بیتکوین و سایر ارزهای دیجیتال ارائه میکنند و به کاربران اجازه میدهند سطوح توقف ضرر و سود را برای مدیریت ریسک تعیین کنند.

معاملات مشتقه

قراردادهای آتی و اختیار معامله به طور گسترده برای کوتاه کردن بیت کوین و سایر ارزهای دیجیتال استفاده می شود. در معاملات آتی، معامله گران توافق می کنند که یک ارز دیجیتال را با قیمتی از پیش تعیین شده در یک تاریخ آینده خاص بفروشند یا بخرند. با فروش قرارداد آتی، اگر قیمت قبل از تاریخ تسویه کاهش یابد، سود می برند. با این حال، اگر قیمت افزایش یابد، معامله گر ممکن است با ضررهای قابل توجهی روبرو شود.

گزینهها، به ویژه اختیار معامله، به معاملهگران این حق را میدهند (اما نه تعهدی) تا قبل از انقضای قرارداد، دارایی را به قیمت تعیین شده بفروشند. این امکان را برای ریسک کنترل شده فراهم می کند، زیرا حداکثر ضرر، حق بیمه پرداخت شده برای گزینه است. گزینه ها اغلب توسط معامله گران با تجربه به عنوان بخشی از استراتژی های پیچیده تر استفاده می شوند.

علاوه بر قراردادهای آتی سنتی و آپشنها، محصولات جدیدتر مانند گزینههای UpDown و گزینههای Strike فرآیند معاملات را ساده میکنند و به معاملهگران اجازه میدهند تا حرکتهای قیمت را با ریسک نزولی محدود پیشبینی کنند. این محصولات برای معامله گرانی که خواهان ریسک مشخص و بدون استفاده از حاشیه هستند ایده آل هستند.

استفاده از CFD

CFD ها به معامله گران این امکان را می دهند که در مورد حرکت قیمت ارزهای دیجیتال بدون داشتن دارایی اساسی حدس و گمان کنند. هنگام کوتاه شدن با CFD ها، معامله گران سود می برند اگر ارزش دارایی بین زمان باز و بسته شدن قرارداد کاهش یابد. برخلاف قراردادهای آتی، CFD ها تاریخ انقضای ثابتی ندارند و انعطاف پذیری بیشتری را برای معامله گران فراهم می کند.

معاملات CFD به دلیل داشتن اهرم می تواند بسیار سودآور باشد، اما همچنین ریسک بالایی دارد، زیرا معامله گران می توانند بیش از سرمایه گذاری اولیه خود ضرر کنند. مدیریت دقیق ریسک با تنظیم دستورهای توقف ضرر و درک هزینه های مربوطه، از جمله کارمزد و بهره وجوه قرض گرفته شده، ضروری است. CFD ها در برخی بازارها تنظیم می شوند، اما در مکان هایی مانند ایالات متحده، برای تجارت کریپتو غیرقانونی باقی می مانند.

بازارهای پیش بینی

بازارهای پیشبینی به معاملهگران اجازه میدهند تا بدون داشتن هیچ دارایی، روی عملکرد آینده ارزهای دیجیتال شرطبندی کنند. به عنوان مثال، پلتفرمهایی مانند Gnosis و Polymarket به کاربران اجازه میدهند روی اینکه آیا اتر یا بیتکوین به میزان مشخصی کاهش مییابد، شرط بندی کنند. اگر پیشبینی درست باشد، معاملهگر سود میبرد.

در حالی که این روش به سرمایه گذاری مستقیم در ارزهای رمزنگاری شده نیاز ندارد، یک استراتژی پرخطر در نظر گرفته می شود. بازارهای پیشبینی بر پیشبینی رویدادهای آتی تکیه میکنند، که میتواند نامشخص باشد، و در صورت اشتباه بودن پیشبینی، احتمال ضرر و زیان قابل توجه است. معامله گران باید قبل از استفاده از بازارهای پیش بینی برای فروش کوتاه مدت تحقیق کنند.

کوتاه کردن کریپتوها با CFD

هنگام کوتاه کردن ارزهای دیجیتال با استفاده از محصولات اهرمی مانند CFD (قراردادهایی برای تفاوت)، معاملهگران میتوانند در مورد افزایش یا کاهش قیمت دارایی بدون مالکیت واقعی آن حدس و گمان کنند. اهرم به معامله گر اجازه می دهد تا با سپرده کمتری در مقایسه با ارزش کامل معامله، پوزیشن باز کند. با این حال، اهرم می تواند سود و زیان احتمالی را به میزان قابل توجهی افزایش دهد، بنابراین احتیاط توصیه می شود.

به عنوان مثال، نسبت اهرمی 2:1 به معامله گر اجازه می دهد تا با تنها 500 دلار سرمایه، موقعیت 1000 دلاری را کنترل کند. اگر معامله به نفع آنها پیش برود، سودها افزایش می یابد، اما اگر بازار بر خلاف آنها پیش رود، زیان می تواند به سرعت جمع شود. معامله گران باید اطمینان حاصل کنند که آنها فقط مبالغی هستند که آماده از دست دادن آنها هستند و مدیریت ریسک را به کار می گیرند

استفاده از قراردادهای آتی یا اختیار معامله

معاملات گزینه ها روش انعطاف پذیر دیگری را برای ارزهای دیجیتال کوتاه ارائه می دهد. معامله گران می توانند اختیار فروش را خریداری کنند، که به آنها این حق را می دهد که قبل از تاریخ انقضا، دارایی را به قیمت از پیش تعیین شده بفروشند. این به آنها اجازه میدهد تا در صورت کاهش قیمت ارز دیجیتال به زیر قیمت اعتصاب، سود ببرند.

گزینههای قرار دادن در مقایسه با روشهای دیگر روشی مطمئنتر برای کوتاه کردن هستند، زیرا حداکثر ضرر به قیمت (حق بیمه) پرداخت شده برای گزینه محدود میشود. با این حال، سود بردن از گزینهها مستلزم زمانبندی دقیق است، زیرا معاملهگران باید هم حرکت قیمت و هم چارچوب زمانی را که در آن رخ میدهد، به دقت پیشبینی کنند. گزینهها اغلب به عنوان بخشی از استراتژیهای مدیریت ریسک گستردهتر، مانند پوشش ریسک در برابر زیانهای احتمالی در یک موقعیت طولانی، استفاده میشوند.

در مقابل، اختیار خرید برای سود بردن از افزایش ارزش دارایی استفاده می شود. در حالی که معمولاً برای شورتینگ استفاده نمی شود، برخی از معامله گران از هر دو گزینه call و put برای پوشش همه سناریوهای بازار استفاده می کنند.

کوتاهسازی با صندوقهای قابل معامله در بورس (ETF)

برای کسانی که قرار گرفتن مستقیم کمتری در بازار بی ثبات کریپتو را ترجیح می دهند، می توان از ETF های کریپتو برای کوتاه کردن ارزهای دیجیتال استفاده کرد. اگرچه ETFهای کریپتو نسبتاً جدید هستند، اما با ردیابی عملکرد یک ارز دیجیتال خاص یا سبدی از داراییها، روشی ساده برای کوتاه کردن بازار ارائه میدهند.

ETFهای معکوس کریپتو، مخصوصاً به گونهای طراحی شدهاند که با کاهش قیمت ارز رمزنگاری شده، ارزش خود را افزایش دهند و به ابزاری مناسب برای کوتاهسازی تبدیل شوند. معامله گران می توانند به جای درگیر شدن در استراتژی های معاملاتی پیچیده مانند حاشیه یا مشتقات، سهام یک ETF معکوس را خریداری کنند.

در حال حاضر، بیتکوین و ETFهای اتریوم رایجتر هستند، اما انتظار میرود با ادامه رشد بازار ارزهای دیجیتال، تعداد وجوه موجود افزایش یابد.

نمونه ای از فروش کوتاه مدت کریپتو

فرض کنید اتر (ETH) در حال حاضر با قیمت 11.1285 دلار معامله می شود و شما پیش بینی می کنید که قیمت آن کاهش یابد. شما تصمیم می گیرید با استفاده از CFD (Contract for Difference) روی 160 CFD اتر، یک موقعیت فروش باز کنید. این به شما امکان می دهد از کاهش مورد انتظار بدون داشتن ارز دیجیتال واقعی سود ببرید.

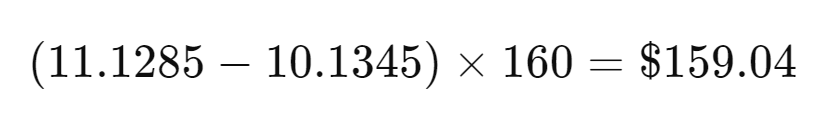

چند روز بعد، قیمت اتر به 10.1345 دلار کاهش می یابد و شما تصمیم می گیرید موقعیت خود را ببندید. سود شما به صورت زیر محاسبه می شود:

در این مورد، شما 159.04 دلار سود کسب کردهاید، بدون احتساب هزینههای اضافی یا هزینههای مرتبط با معامله، مانند تأمین مالی یک شبه یا کمیسیون.

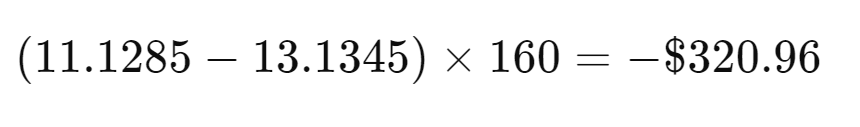

با این حال، اگر بازار بر خلاف شما حرکت کند و در عوض قیمت اتر افزایش یابد، ممکن است متحمل ضرر شوید. به عنوان مثال، اگر قیمت خرید به 13.1345 دلار افزایش یابد، ضرر شما به این صورت خواهد بود:

این امر منجر به زیان 320.96 دلاری می شود که باز هم بدون احتساب هزینه های اضافی.

هنگام فروش کوتاه کریپتو، مهم است که کارمزدهای احتمالی مانند هزینه های تامین مالی یک شبه یا کارمزدهای کمیسیون را در نظر بگیرید، که می تواند بر سودآوری کلی تأثیر بگذارد. معاملهگران همچنین باید موقعیتهای خود را از نزدیک رصد کنند و از ابزارهای مدیریت ریسک مانند دستورات توقف ضرر برای به حداقل رساندن زیانهای احتمالی، بهویژه در چنین بازار بیثباتی استفاده کنند.

موقعیت طولانی در مقابل کوتاه در کریپتو

در دنیای تجارت ارزهای دیجیتال، یک تفاوت کلیدی بین گرفتن یک موقعیت خرید یا فروش وجود دارد. وقتی طولانی میشوید، شرط میبندید که قیمت ارز دیجیتال افزایش مییابد. برعکس، وقتی کوتاه می آیید، حدس می زنید که قیمت کاهش می یابد. هر دو استراتژی فرصت هایی برای سود ارائه می دهند، اما با سطوح مختلفی از ریسک همراه هستند.

موقعیت طولانی

زمانی که انتظار دارید قیمت یک ارز دیجیتال در طول زمان افزایش پیدا کند، موقعیت خرید طولانی است. در این صورت، رمزارز را به قصد فروش آن بعداً با قیمت بالاتر میخرید. سود زمانی حاصل می شود که ارزش دارایی بالاتر از قیمت خرید اولیه شما باشد.

مثال: شما 1 بیت کوین را به قیمت 20000 دلار خریداری می کنید، با پیش بینی افزایش قیمت. اگر قیمت به 25000 دلار افزایش یافت می توانید آن را بفروشید و 5000 دلار سود کنید.

ریسک: حداکثر ریسک در یک موقعیت خرید محدود است، زیرا قیمت یک ارز دیجیتال هرگز نمی تواند به زیر صفر برسد. در بدترین حالت، مبلغی را که در ابتدا سرمایه گذاری کرده اید از دست می دهید.

موقعیت کوتاه

موقعیت کوتاه برعکس است - شما ارز دیجیتال را قرض میگیرید و آن را به قیمت فعلی میفروشید، به این امید که قیمت کاهش یابد. بعداً، دارایی را با قیمت پایینتری باز میخرید، آن را به وامدهنده (یا کارگزار) برمیگردانید و مابهالتفاوت را به جیب میزنید.

مثال: شما 1 اتر را با قیمت 2000 دلار کوتاه می کنید. اگر قیمت به 1500 دلار کاهش یابد، آن را پس میخرید، اتر را برمیگردانید و 500 دلار سود میکنید.

ریسک: شورتینگ ریسک نامحدودی را به همراه دارد زیرا قیمت یک ارز دیجیتال از نظر تئوری میتواند به طور نامحدود افزایش یابد. اگر بازار بر خلاف شما حرکت کند و قیمت به جای کاهش افزایش یابد، ضرر شما می تواند از مقداری که در ابتدا کوتاه کرده اید بیشتر شود. به عنوان مثال، اگر قیمت اتر از 2000 دلار به 3000 دلار افزایش یابد، ضرر شما 1000 دلار خواهد بود.

مزایا و خطرات کوتاه کردن کریپتو چیست؟

کوتاه کردن ارزهای رمزنگاری شده هم پاداش و هم خطرات قابل توجهی را به همراه دارد. برای سرمایه گذارانی که به درستی حرکات بازار را پیش بینی می کنند، پتانسیل سود می تواند قابل توجه باشد. با استفاده از معاملات مارجین، معاملهگران میتوانند با استقراض وجوه، سود خود را افزایش دهند و به طور موثر اندازه موقعیت خود را بدون تعهد کردن کل سرمایه اولیه افزایش دهند. این اهرم می تواند حرکت های کوچک قیمت را به بازده بزرگ تبدیل کند. به طور مشابه، بازارهای پیشبینی فرصتهایی را برای سودهای بالقوه نامحدود ارائه میکنند، تا زمانی که پیشبینی معاملهگر دقیق باشد.

جوایز کوتاه کردن کریپتو

- سود تقویتشده از طریق اهرم: هنگام استفاده از معاملات مارجین، معاملهگران میتوانند وجوهی را برای باز کردن موقعیتهای بزرگتر از آنچه که با سرمایه خودشان انجام میدهند، قرض کنند. به عنوان مثال، اگر یک سرمایه گذار با استفاده از نسبت اهرمی 2:1، یک موقعیت فروش با 5000 دلار باز کند، موقعیت 10000 دلاری را کنترل می کند. اگر قیمت طبق انتظار کاهش یابد، سود بر اساس موقعیت 10000 دلاری است، نه فقط سرمایه گذاری 5000 دلاری، که منجر به بازده بالقوه بیشتر می شود.

- پوشش ریسک در برابر زیان های سبد: کوتاه کردن می تواند به عنوان یک استراتژی پوشش ریسک برای محافظت در برابر ضررهای احتمالی در سبد ارزهای دیجیتال عمل کند. برای مثال، اگر در بیتکوین موقعیتهای خرید دارید، اما انتظار یک رکود کوتاهمدت را دارید، باز کردن یک موقعیت کوتاه میتواند قرار گرفتن در معرض شما را متعادل کند و برخی از زیانهای موقعیت خرید شما را جبران کند.

- سود در بازارهای خرسی: یکی از بزرگترین مزایای شورتینگ این است که به معامله گران اجازه می دهد در بازارهای رو به کاهش سود ببرند. بر خلاف استراتژیهای طولانی مدت که سود به افزایش قیمتها بستگی دارد، کوتاهسازی باعث افزایش سود میشود، حتی زمانی که بازار کلی نزولی است و انعطافپذیری بیشتری را در شرایط مختلف بازار فراهم میکند.

- پتانسیل برای سودهای عمده: اگر یک سرمایه گذار به طور دقیق جهت حرکت قیمت یک ارز دیجیتال را پیش بینی کند، می تواند سود قابل توجهی را تضمین کند. این اغلب در مقایسه با خرید و نگهداری دارایی به بازده بیشتر منجر می شود، به خصوص اگر قیمت در یک دوره کوتاه به شدت کاهش یابد.

خطرات کوتاه کردن کریپتو

- پتانسیل زیان نامحدود: مهم ترین خطر در هنگام کوتاهی، احتمال زیان نامحدود است. اگر قیمت کریپتوکارنسی به جای کاهش، افزایش یابد، معاملهگر باید دارایی را با قیمت بالاتر بازخرید تا موقعیت را ببندد و در نتیجه ضرر کند. از آنجایی که قیمت یک کریپتو از نظر تئوری می تواند بی نهایت افزایش یابد، ضرر می تواند از سرمایه گذاری اولیه بیشتر باشد. به عنوان مثال، اگر یک سرمایهگذار 5000 دلار بیتکوین را کوتاه کند و قیمت آن 50 درصد افزایش یابد، با زیان قابلتوجهی همراه با هزینه بازپرداخت وجوه قرضگرفته شده و هرگونه بهره مواجه خواهد شد.

- ریسک فراخوان مارجین: در معاملات مارجین، اگر معامله علیه سرمایهگذار حرکت کند، کارگزار ممکن است یک فراخوان مارجین صادر کند که از معاملهگر میخواهد برای حفظ موقعیت، وجوه بیشتری به حساب خود اضافه کند. اگر آنها نتوانند این شرط را برآورده کنند، کارگزار ممکن است موقعیت را نقد کند و در نتیجه زیان قابل توجهی به همراه داشته باشد. این میتواند بهطور ناگهانی در جریان حرکتهای بازار بسیار نوسان، که در بازارهای کریپتو رایج است، اتفاق بیفتد.

- هزینه ها و بهره استقراض: معامله گران باید وجوه قرض گرفته شده را همراه با بهره بازپرداخت کنند. این می تواند سود را از بین ببرد یا زیان را افزایش دهد، به خصوص اگر موقعیت برای مدت طولانی حفظ شود. معامله گران باید هنگام برنامه ریزی معاملات کوتاه مدت در مقابل بلندمدت، هزینه های استقراض را به دقت در نظر بگیرند.

- فرصت های از دست رفته: یکی دیگر از ریسک های کلیدی احتمال سودهای از دست رفته است. اگر یک معامله گر یک ارز دیجیتال کوتاه بفروشد و قیمت آن شروع به افزایش قابل توجهی کند، ممکن است فرصت سود بردن از این رشد را از دست بدهد. زمانبندی درست بازار بسیار مهم است و اگر سرمایهگذار خیلی زود یا خیلی دیر از بازار خارج شود، ممکن است شانس سرمایهگذاری در بازگشت را از دست بدهد.

- پیچیدگی بازارهای پیشبینی: در حالی که بازارهای پیشبینی راهی برای محافظت در برابر ضررهای احتمالی ارائه میدهند، پیچیده هستند و نیاز به درک عمیقی از پویایی بازار و پلتفرمهای اساسی دارند. معامله گرانی که با نحوه عملکرد این بازارها آشنا نیستند ممکن است استفاده موثر از آنها را دشوار ببینند و خطر تصمیم گیری ضعیف را افزایش دهند.

نتیجه گیری در مورد نحوه کوتاه کردن بیت کوین و سایر ارزهای دیجیتال

کوتاه کردن بیت کوین و سایر ارزهای رمزنگاری شده به معامله گران این فرصت را می دهد که از کاهش قیمت ها سود ببرند و آن را به یک استراتژی ارزشمند در بازارهای نزولی تبدیل می کند. علاوه بر این، شورتینگ اغلب به عنوان یک ابزار پوشش ریسک برای کاهش ریسک در بازارهای بسیار نوسان و غیرقابل پیش بینی استفاده می شود. با این حال، به دلیل خطرات ذاتی، کوتاه کردن نیاز به یک رویکرد برنامه ریزی شده دارد.

برای کوتاه کردن موفقیت آمیز بیت کوین یا هر ارز دیجیتال دیگر، انجام تحقیقات جامع و اطلاع از روندهای بازار ضروری است. معامله گران باید عواملی مانند شاخص های فنی، احساسات بازار و تحولات کلان اقتصادی را که می توانند بر قیمت ارزهای دیجیتال تأثیر بگذارند، از نزدیک تجزیه و تحلیل کنند.

استفاده از استراتژی های مدیریت ریسک به همان اندازه مهم است. این شامل تنظیم دستورات توقف ضرر، مدیریت دقیق اهرم، و نظارت دقیق بر الزامات حاشیه برای جلوگیری از انحلال ناگهانی است. اگر بازار بر خلاف شما حرکت کند، شورت می تواند منجر به ضررهای قابل توجهی شود، بنابراین نظارت مداوم بر موقعیت های باز بسیار مهم است.

برای معاملهگرانی که به تازگی شروع به کار کردهاند یا تجربه کمتری در کوتاهسازی دارند، توصیه میشود قبل از انجام معاملات بزرگتر، روی حسابهای آزمایشی تمرین کنند یا با موقعیتهای کوچکتر شروع کنند تا اعتماد به نفس خود را افزایش دهند.

به طور کلی، در حالی که شورتینگ می تواند ابزار قدرتمندی برای ایجاد سود یا پوشش ریسک در طول رکود بازار باشد، نیاز به درک کاملی از بازار کریپتو و مدیریت ریسک منظم دارد تا پیچیدگی های آن به طور موثر هدایت شود.