Recenzja SoFi Bank 2026: Pełna recenzja usług i ofert SoFi

W tej recenzji 2026, zagłębiamy się w SoFi, firmę technologii finansowych, która stała się pełnoprawnym bankiem. SoFi Bank, wydany przez SoFi Bank, znacznie się rozwinął w ostatnich latach, przyciągając uwagę obeznanych z technologią konsumentów poszukujących nowoczesnych doświadczeń bankowych. Z opcjami od kont czekowych i oszczędnościowych po pożyczki osobiste, inwestycje i ubezpieczenia, SoFi wyróżnia się jako kompleksowa platforma usług finansowych.

Recenzja SoFi Bank: Czy SoFi to dobry bank w 2026?

SoFi to bank wyłącznie internetowy, który obsługuje klientów ceniących wygodę, wysokie zyski i usługi bez opłat. Konto rozliczeniowe i oszczędnościowe SoFi to jedna z najpopularniejszych ofert, zapewniająca połączone doświadczenie, które upraszcza zarządzanie pieniędzmi. Użytkownicy korzystają z konkurencyjnych APY , szybkiego dostępu do wypłat za pośrednictwem depozytu bezpośredniego i innowacyjnych narzędzi mobilnych.

W porównaniu z tradycyjnymi instytucjami, takimi jak Bank of America i Wells Fargo Bank, SoFi oferuje płynniejsze korzystanie z usług cyfrowych, często przewyższając tradycyjne banki szybką konfiguracją, intuicyjnym projektem i nastawieniem na zadowolenie klienta.

Dla klienta banku SoFi podstawową zaletą jest brak miesięcznych opłat, opłat za debet lub minimalnych wymagań dotyczących salda. Te korzyści sprawiają, że SoFi jest atrakcyjne zarówno dla millenialsów, jak i dla pokolenia Z, które poszukują inteligentniejszych, opartych na technologii rozwiązań bankowych.

Główne cechy rachunku bieżącego i oszczędnościowego SoFi

Nowe konto czekowe i oszczędnościowe SoFi jest oferowane przez SoFi Bank, NA, jako część programu depozytów ubezpieczonych SoFi, zapewniającego ubezpieczenie FDIC. Konta są skonstruowane tak, aby zachęcać do bezpośrednich wpłat, które odblokowują wyższe APY:

- 4,60% roczna stopa procentowa od oszczędności

- 0,50% APY na rachunku bieżącym

Ta struktura sprawia, że konto bankowe SoFi jest idealne dla każdego, kto chce zmaksymalizować odsetki za pomocą gotówki do codziennego użytku. Bez wymogu depozytu jest to jedna z najbardziej dostępnych platform o wysokim oprocentowaniu dostępnych obecnie.

Hybrydowa struktura pozwala użytkownikom na płynne rozdzielanie środków między wydatki i oszczędności, eliminując potrzebę oddzielnego zarządzania oddzielnym kontem rozliczeniowym lub oszczędnościowym.

Konto bankowe SoFi kontra tradycyjne banki: porównanie

Oto krótka tabela porównująca niektóre najważniejsze cechy SoFi z tradycyjnymi bankami:

Funkcja | SoFi Bank | Banki tradycyjne |

Opłaty miesięczne | 0 zł | 5–15+ dolarów |

APY (oszczędności) | Do 4,60% (przy wpłacie bezpośredniej) | 0,01%–0,25% |

Dostęp do wpłat bezpośrednich | Do 2 dni wcześniej | Standardowa oś czasu |

Oddziały fizyczne | NIE | Tak |

Minimalny wymagany depozyt | Nic | 25–100 dolarów |

Funkcje aplikacji mobilnej | Zaawansowany i intuicyjny | Bardzo się różni |

Ubezpieczenie FDIC | Tak, przez SoFi Bank NA | Tak |

Obsługa klienta | Online i czat | Telefon/w oddziale |

W tabeli przedstawiono konkurencyjne przewagi SoFi w zakresie zysków, struktury opłat i wygody korzystania z urządzeń mobilnych.

W jaki sposób bezpośredni depozyt z SoFi ulepszy Twoje doświadczenie bankowe

Bezpośredni depozyt w SoFi to coś więcej niż tylko wygoda — to brama do odblokowania najlepszych funkcji SoFi. Użytkownicy, którzy zdecydują się na bezpośredni depozyt z konta SoFi, uzyskują wcześniejszy dostęp do wypłaty (do dwóch dni), a także wyższe stawki APY na swoich oszczędnościach SoFi.

W rzeczywistości system SoFi jest zaprojektowany tak, aby członkowie SoFi z bezpośrednim depozytem mogli jak najlepiej wykorzystać swoje członkostwo. Oprócz odsetek, użytkownicy ci otrzymują priorytetową obsługę klienta, ochronę przed debetem i możliwości zwrotu gotówki podczas korzystania z konta karty kredytowej SoFi.

Ważne jest, aby pamiętać, że chociaż nie ma wymogu depozytu, aby otworzyć konto, stawki APY są ustalane przez SoFi Bank na podstawie Twojej aktywności w zakresie bezpośrednich depozytów. Dodaje to warstwę dynamicznej nagrody, która zachęca do mądrych nawyków finansowych.

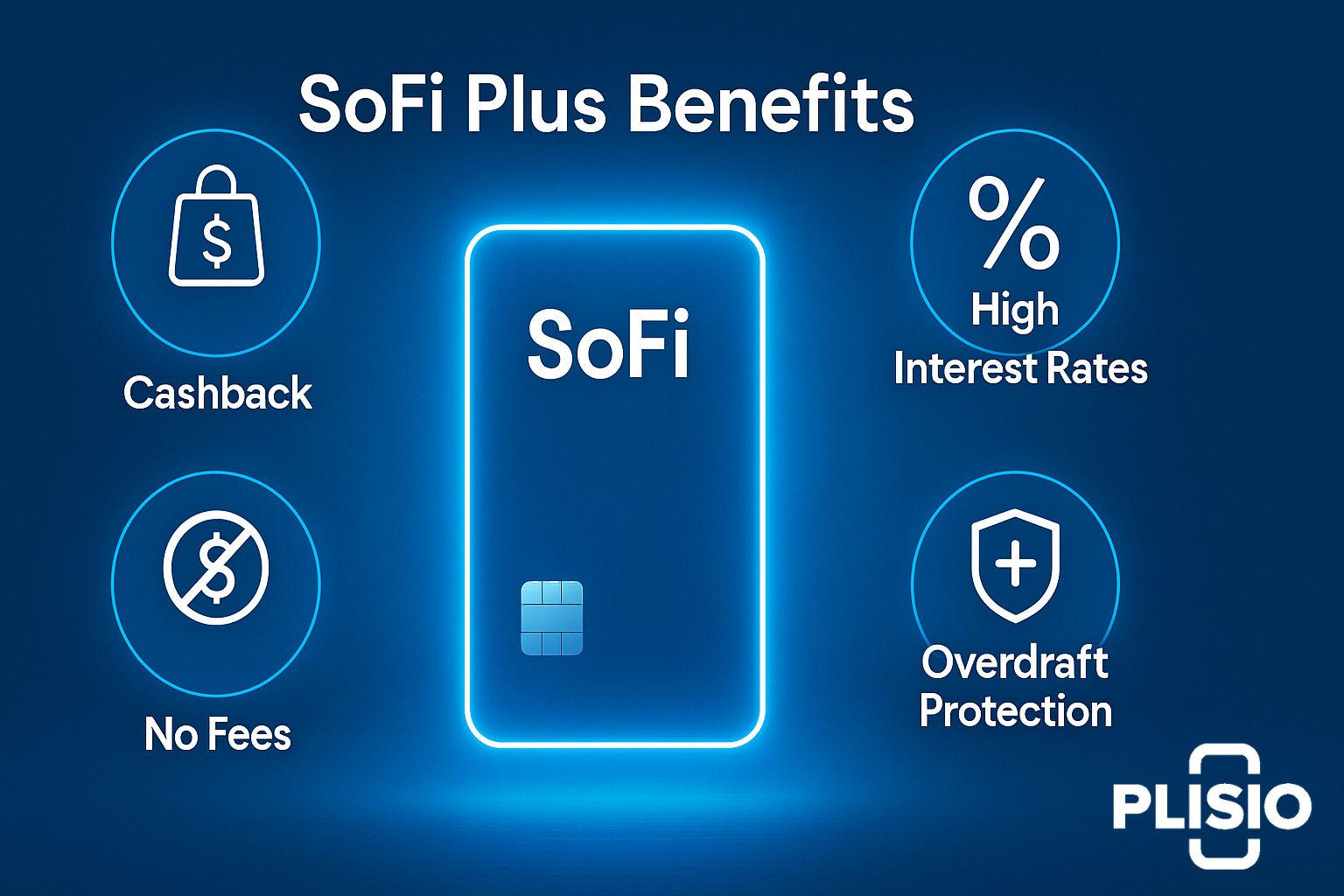

Subskrypcja SoFi Plus: Korzyści Premium dla Członków SoFi

Dla tych, którzy chcą pójść dalej, SoFi oferuje SoFi Plus, program subskrypcji premium. Użytkownicy, którzy zarejestrują się w SoFi Plus, korzystają z:

- Wyższe APY

- Dostęp do pożyczek priorytetowych

- Nagrody w postaci zwrotu gotówki

- Debet bez opłat

Subskrypcja SoFi Plus jest bezpłatna dla użytkowników z kwalifikującym się bezpośrednim depozytem, ale w przeciwnym razie pobierana jest opłata za subskrypcję SoFi Plus w wysokości 9,99 USD/miesiąc. Członkowie SoFi Plus otrzymują również korzyści SoFi Plus, które obejmują zwrot kosztów bankomatu i ekskluzywne oferty od partnerów SoFi. Uprawnienia do innych programów SoFi Plus mogą się różnić, dlatego sprawdź stronę szczegółów swojego konta, aby uzyskać aktualizacje.

Przegląd produktów SoFi Loans i pożyczek osobistych

Jedną z wyróżniających się usług SoFi jest pakiet pożyczkowy. Jeśli szukasz pożyczki od SoFi, znajdziesz szereg elastycznych opcji:

- Pożyczka osobista SoFi z konkurencyjnymi stałymi stopami procentowymi

- Pożyczki studenckie na studia licencjackie i magisterskie

- Refinansowanie pożyczki na istniejące zadłużenie studenckie

- Finansowanie domu i samochodu

Każdy produkt pożyczkowy oferowany przez SoFi jest przejrzysty, bez ukrytych opłat. Te pożyczki są udzielane przez SoFi Bank, a wniosek o pożyczkę w SoFi jest szybki i początkowo nie wpływa na Twój wynik kredytowy.

SoFi udostępnia bezpłatne narzędzie do oceny zdolności kredytowej i zachęca do monitorowania w celu zwiększenia potencjału pożyczkowego.

Inwestowanie z SoFi: Poznaj platformę SoFi Invest

SoFi Invest odnosi się do pełnoprawnej platformy inwestycyjnej SoFi. Niezależnie od tego, czy chcesz handlować akcjami i ETF-ami, czy też eksplorować kryptowaluty, SoFi ma dla Ciebie rozwiązanie. Konto SoFi active invest umożliwia handel w czasie rzeczywistym z zerową prowizją.

SoFi Invest obejmuje również usługi robo-advisor oferowane przez SoFi Wealth LLC — idealne dla pasywnych inwestorów. Platforma SoFi Invest jest dobrze zintegrowana z główną aplikacją, umożliwiając użytkownikom zarządzanie inwestycjami i sprawdzanie wszystkiego w jednym miejscu.

SoFi Mobile Banking i doświadczenie klienta dla posiadaczy kont

Aplikacja mobilna SoFi jest kluczowa dla wartości SoFi. W przeciwieństwie do tradycyjnych banków, wszystko jest kontrolowane za pośrednictwem smartfona lub sieci. Strona szczegółów Twojego konta wyświetla wszystko, od transakcji i APY po kategorie wydatków i postęp w osiąganiu celów finansowych.

Obecni użytkownicy SoFi chwalą UI/UX, wysoko go oceniając w sklepach z aplikacjami. Obsługuje nawet płatności rachunków, przelewy peer-to-peer, narzędzia do budżetowania i powiadomienia.

Bezpieczeństwo SoFi Bank, legalne posiadanie konta i ochrona depozytów

Wszystkie depozyty są chronione zgodnie z prawną kategorią własności konta w ramach programu depozytów ubezpieczonych SoFi. SoFi współpracuje z bankami ubezpieczonymi przez FDIC, takimi jak Cross River Bank, zapewniając spokój ducha oszczędzającym świadomym ryzyka.

Jeśli chodzi o zgodność, autoryzacja SoFi do dostępu do Twoich danych jest częścią procesu, z pełną kontrolą nad uprawnieniami. Platforma spełnia surowe standardy regulacyjne, a SoFi zastrzega sobie prawo do zmiany stawek, warunków i usług w razie potrzeby.

SoFi kontra banki i spółdzielnie kredytowe: pełne porównanie bankowości

Porównując SoFi z bankami i spółdzielniami kredytowymi, można dostrzec następujące kluczowe różnice:

- Tradycyjne banki pobierają opłaty – SoFi nie.

- Cyfrowy model SoFi jest szybszy, ale brakuje mu fizycznych oddziałów.

- W przeciwieństwie do większości spółdzielni kredytowych, główną zaletą są wysokie stopy procentowe.

Dzięki temu SoFi staje się atrakcyjne dla osób, które chętnie korzystają wyłącznie z usług online i stawiają na rozwój kont oszczędnościowych.

Usługi oferowane przez SoFi i dlaczego polecamy SoFi

Od budżetowania po inwestowanie, usługi są świadczone przez SoFi w szerokim krajobrazie finansowym. Niezależnie od tego, czy otwierasz konto SoFi, szukasz pożyczki osobistej, czy zarządzasz inwestycjami, wszystko jest możliwe w jednej aplikacji.

- Ubezpieczenie poprzez łącze SoFi Protect

- Robo-doradztwo oferowane przez SoFi Wealth LLC

- Narzędzia maklerskie oferowane przez SoFi Securities

Jeśli eksplorujesz banki cyfrowe, polecamy SoFi ze względu na płynny interfejs, konkurencyjne APY i różnorodność produktów. Nawet tradycjonaliści znajdują wartość w przyszłościowym modelu SoFi.

Ostateczna recenzja: Czy polecilibyśmy SoFi w 2026?

Na podstawie tej pełnej recenzji SoFi jest idealne dla osób, które chcą:

- Jedna platforma dla wszystkich potrzeb finansowych

- Wysokie APY przy minimalnych opłatach

- Niezawodne usługi wpłat bezpośrednich i pożyczek

Chociaż nie oferuje obsługi osobistej, model SoFi online-first, wspierany przez SoFi Technologies, stworzył potężny ekosystem dla codziennego sukcesu finansowego. Niezależnie od tego, czy chodzi o konto SoFi money®, konto karty , czy później oferowaną usługę, SoFi nadal wprowadza innowacje.

Zobacz witrynę SoFi, aby uzyskać informacje o zmianach stawek w czasie rzeczywistym, ujawnieniach i aktualizacjach. Wszystko, od rachunku bieżącego lub oszczędnościowego po sprawdzenie wyniku kredytowego, jest uproszczone dla łatwości.