بررسی بانک SoFi 2026: بررسی کاملی از خدمات و پیشنهادات SoFi

در این بررسی 2026، نگاهی عمیق به SoFi، یک شرکت فناوری مالی که به یک بانک تمامعیار تبدیل شده است، میاندازیم. SoFi Bank، که توسط SoFi Bank صادر شده است، در سالهای اخیر رشد چشمگیری داشته و برای مصرفکنندگان آشنا به فناوری که به دنبال تجربیات بانکی مدرن هستند، جذاب بوده است. SoFi با گزینههایی از حساب جاری و پسانداز گرفته تا وام شخصی، سرمایهگذاری و بیمه، به عنوان یک پلتفرم جامع خدمات مالی شناخته میشود.

بررسی بانک SoFi: آیا SoFi بانک خوبی در سطح 2026 است؟

SoFi یک بانک آنلاین است که به مشتریانی که برای راحتی، بازده بالا و خدمات بدون کارمزد ارزش قائل هستند، خدمات ارائه میدهد. حساب جاری و پسانداز SoFi یکی از محبوبترین پیشنهادات آن است که یک تجربه ترکیبی را ارائه میدهد که مدیریت پول را ساده میکند. کاربران از APY های رقابتی، دسترسی سریع به چکهای حقوقی از طریق واریز مستقیم و ابزارهای نوآورانه موبایل بهرهمند میشوند.

در مقایسه با موسسات سنتی مانند بانک آمریکا و بانک ولز فارگو، SoFi تجربه دیجیتالی روانتری ارائه میدهد و اغلب با راهاندازی سریع، طراحی بصری و تمرکز بر رضایت مشتری، از بانکهای قدیمی پیشی میگیرد.

برای مشتری بانک SoFi، یکی از مزایای اصلی، عدم وجود هزینههای ماهانه، هزینههای اضافه برداشت یا حداقل موجودی مورد نیاز است. این مزایا، SoFi را هم برای نسل هزاره و هم برای نسل Z که به دنبال راهحلهای بانکی هوشمندتر و مبتنی بر فناوری هستند، جذاب میکند.

ویژگیهای کلیدی حساب جاری و پسانداز SoFi

حسابهای جاری و پسانداز جدید SoFi از طریق بانک SoFi در ایالت کارولینای شمالی، به عنوان بخشی از برنامه سپرده بیمهشده SoFi ارائه میشود و پوشش بیمه FDIC را تضمین میکند. این حسابها به گونهای ساختار یافتهاند که امکان سپردهگذاری مستقیم را فراهم میکنند و در نتیجه نرخ سود سالانه بالاتری را ارائه میدهند:

- بازده سالانه ۴.۶۰٪ روی مانده حسابهای پسانداز

- 0.50٪ APY در سمت چک

این ساختار، حساب بانکی SoFi را برای هر کسی که به دنبال به حداکثر رساندن سود با پول نقد روزانه است، ایدهآل میکند. بدون نیاز به سپرده، این یکی از در دسترسترین پلتفرمهای با بهره بالا است که امروزه در دسترس است.

ساختار ترکیبی همچنین به کاربران این امکان را میدهد که وجوه را به طور یکپارچه بین خرج کردن و پسانداز کردن تخصیص دهند و نیاز به مدیریت جداگانه یک حساب جاری یا پسانداز مستقل را از بین ببرند.

حساب بانکی SoFi در مقابل بانکهای سنتی: مقایسه

در اینجا جدولی سریع برای مقایسه برخی از ویژگیهای اصلی SoFi با بانکهای سنتی ارائه شده است:

ویژگی | بانک سوفی | بانکهای سنتی |

هزینههای ماهانه | ۰ دلار | ۵ تا ۱۵ دلار + |

نرخ بهره سالانه (پسانداز) | تا ۴.۶۰٪ (با واریز مستقیم) | ۰.۰۱٪–۰.۲۵٪ |

دسترسی به واریز مستقیم | تا ۲ روز زودتر | جدول زمانی استاندارد |

شاخههای فیزیکی | خیر | بله |

حداقل سپرده مورد نیاز | هیچکدام | ۲۵ تا ۱۰۰ دلار |

ویژگیهای اپلیکیشن موبایل | پیشرفته و شهودی | بسیار متفاوت است |

بیمه FDIC | بله، از طریق بانک SoFi در آمریکای شمالی | بله |

پشتیبانی مشتری | آنلاین و چت | تلفن/حضوری در شعبه |

این جدول مزایای رقابتی SoFi را در بازده، ساختار کارمزد و راحتی مبتنی بر موبایل برجسته میکند.

چگونه واریز مستقیم با SoFi تجربه بانکی شما را بهبود میبخشد

واریز مستقیم با SoFi چیزی بیش از یک راحتی است - این دروازهای برای باز کردن قفل بهترین ویژگیهای SoFi است. کاربرانی که واریز مستقیم با حساب SoFi را انتخاب میکنند، به حقوق زودهنگام (تا دو روز) و همچنین نرخهای APY افزایشیافته در پسانداز SoFi خود دسترسی پیدا میکنند.

در واقع، سیستم SoFi به گونهای طراحی شده است که اعضای SoFi که واریز مستقیم دارند، بیشترین بهره را از عضویت خود ببرند. این کاربران علاوه بر بهره، از خدمات مشتری ممتاز، محافظت در برابر اضافه برداشت و فرصتهای بازگشت وجه هنگام استفاده از حساب کارت اعتباری SoFi بهرهمند میشوند.

لازم به ذکر است که اگرچه برای افتتاح حساب نیازی به سپردهگذاری نیست، اما نرخهای APY توسط بانک SoFi بر اساس فعالیت سپردهگذاری مستقیم شما تعیین میشود. این امر لایهای از پاداش پویا را اضافه میکند که عادات مالی هوشمند را تشویق میکند.

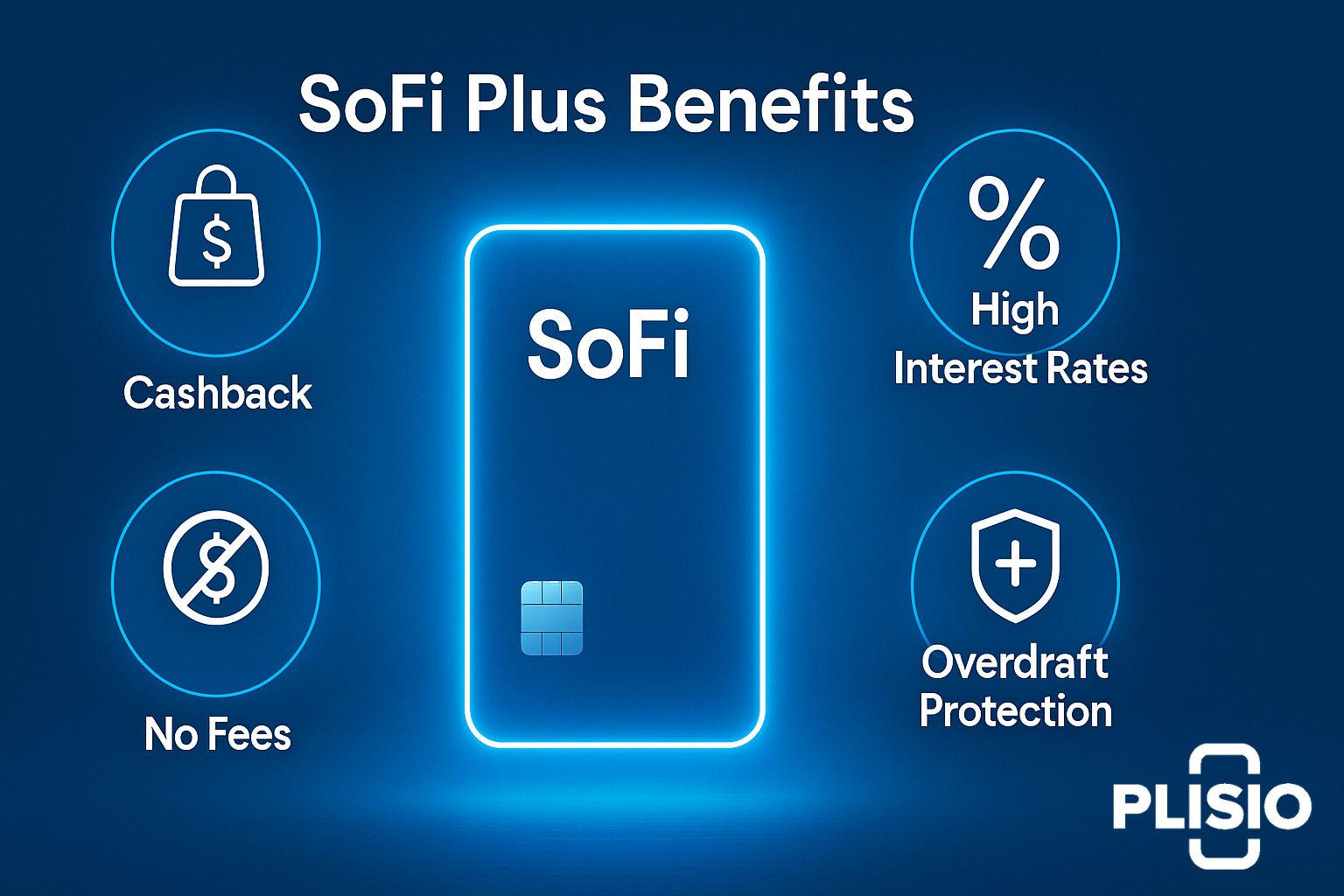

اشتراک SoFi Plus: مزایای ویژه برای اعضای SoFi

برای کسانی که میخواهند از این هم فراتر بروند، SoFi برنامه اشتراک ویژه SoFi Plus را ارائه میدهد. کاربرانی که در SoFi Plus ثبتنام میکنند از مزایای زیر بهرهمند میشوند:

- نرخ بهره سالانه بالاتر

- دسترسی به وامهای اولویتدار

- جوایز نقدی برگشتی

- اضافه برداشت بدون کارمزد

اشتراک SoFi Plus برای کاربرانی که واریز مستقیم واجد شرایط دارند رایگان است، اما در غیر این صورت هزینه اشتراک SoFi Plus معادل ۹.۹۹ دلار در ماه است. اعضای SoFi Plus همچنین از مزایای SoFi Plus از جمله بازپرداخت وجه از طریق دستگاه خودپرداز و پیشنهادات ویژه از شرکای SoFi بهرهمند میشوند. شرایط لازم برای سایر برنامههای SoFi Plus ممکن است متفاوت باشد، بنابراین برای بهروزرسانیها، صفحه جزئیات حساب خود را بررسی کنید.

بررسی اجمالی وامهای SoFi و محصولات وام شخصی

یکی از خدمات برجسته SoFi، مجموعه وامدهی آن است. اگر به دنبال وام از SoFi هستید، طیف وسیعی از گزینههای انعطافپذیر را خواهید یافت:

- وام شخصی SoFi با نرخهای ثابت رقابتی

- وام دانشجویی برای مقاطع کارشناسی و کارشناسی ارشد

- بازپرداخت وام برای بدهی دانشجویی موجود

- تامین مالی مسکن و خودرو

هر محصول وام ارائه شده توسط SoFi شفاف است و هیچ هزینه پنهانی ندارد. این وامها توسط بانک SoFi ارائه میشوند و درخواست وام با SoFi سریع است و در ابتدا بر امتیاز اعتباری شما تأثیر نمیگذارد.

در واقع، SoFi یک ابزار امتیازدهی اعتباری رایگان ارائه میدهد و نظارت را برای بهبود پتانسیل وامگیری تشویق میکند.

سرمایهگذاری با SoFi: پلتفرم SoFi Invest را بررسی کنید

SoFi Invest به پلتفرم سرمایهگذاری کامل SoFi اشاره دارد. چه بخواهید سهام و ETF معامله کنید و چه بخواهید ارزهای دیجیتال را بررسی کنید، SoFi همه چیز را برای شما فراهم میکند. حساب سرمایهگذاری فعال SoFi امکان معامله در لحظه و بدون کارمزد را فراهم میکند.

SoFi Invest همچنین شامل خدمات مشاور رباتیک است که از طریق SoFi Wealth LLC ارائه میشود - ایدهآل برای سرمایهگذاران غیرفعال. پلتفرم SoFi invest به خوبی در برنامه اصلی ادغام شده است و به کاربران امکان میدهد سرمایهگذاریها را مدیریت کرده و همه چیز را در یک مکان بررسی کنند.

بانکداری موبایلی SoFi و تجربه مشتری برای دارندگان حساب

اپلیکیشن موبایل SoFi بخش مهمی از ارزش SoFi است. برخلاف بانکهای سنتی، همه چیز از طریق تلفن هوشمند یا وب کنترل میشود. صفحه جزئیات حساب شما همه چیز را از تراکنشها و درصد سود سالانه گرفته تا دستهبندیهای هزینه و پیشرفت به سمت اهداف مالی نمایش میدهد.

کاربران فعلی SoFi رابط کاربری/تجربه کاربری (UI/UX) آن را تحسین میکنند و در فروشگاههای اپلیکیشن به آن امتیاز بالایی میدهند. این برنامه حتی از پرداخت قبوض، انتقال وجه بین افراد، ابزارهای بودجهبندی و اعلانها پشتیبانی میکند.

امنیت بانک SoFi، مالکیت قانونی حساب و حفاظت از سپرده

تمام سپردهها بر اساس دستهبندی قانونی مالکیت حساب، تحت برنامه سپرده بیمهشده SoFi محافظت میشوند. SoFi با بانکهای بیمهشده توسط FDIC مانند Cross River Bank همکاری میکند و به پساندازکنندگان آگاه به ریسک، آرامش خاطر میدهد.

از نظر انطباق با قوانین، اعطای مجوز به SoFi برای دسترسی به دادههای شما، با کنترل کامل بر مجوزها، بخشی از این فرآیند است. این پلتفرم مطابق با استانداردهای سختگیرانه نظارتی است و SoFi حق تغییر نرخها، شرایط و خدمات را در صورت نیاز برای خود محفوظ میدارد.

مقایسه کامل بانکداری SoFi با بانکها و اتحادیههای اعتباری

هنگام مقایسه SoFi با بانکها و اتحادیههای اعتباری، تفاوتهای کلیدی آشکار میشوند:

- بانکهای سنتی کارمزد میگیرند—SoFi این کار را نمیکند.

- مدل دیجیتال-اول SoFi سریعتر است، هرچند فاقد شعب فیزیکی است.

- برخلاف اکثر اتحادیههای اعتباری، نرخ بهره بالا یک جذابیت اصلی است.

این امر، SoFi را برای کسانی که با خدمات آنلاین راحت هستند و رشد حسابهای پسانداز را در اولویت قرار میدهند، جذاب میکند.

خدمات ارائه شده توسط SoFi و چرا ما SoFi را توصیه میکنیم

از بودجهبندی گرفته تا سرمایهگذاری، خدمات SoFi در طیف وسیعی از حوزههای مالی ارائه میشود. چه بخواهید یک حساب SoFi باز کنید، چه به دنبال وام شخصی باشید یا سرمایهگذاریها را مدیریت کنید، همه اینها در یک برنامه امکانپذیر است.

- بیمه از طریق لینک محافظت SoFi

- مشاوره رباتیک از طریق SoFi Wealth LLC ارائه میشود

- ابزارهای کارگزاری ارائه شده از طریق SoFi Securities

اگر در حال بررسی بانکهای دیجیتال هستید، SoFi را به دلیل رابط کاربری یکپارچه، نرخهای بهره سالانه رقابتی و تنوع محصولاتش توصیه میکنیم. حتی سنتگرایان نیز در مدل آیندهنگرانه SoFi ارزش پیدا کردهاند.

بررسی نهایی: آیا SoFi را در 2026 توصیه میکنیم؟

بر اساس این بررسی کامل، SoFi برای افرادی که میخواهند:

- یک پلتفرم واحد برای همه نیازهای مالی

- نرخ بهره سالانه بالا با حداقل کارمزد

- خدمات سپرده مستقیم و وام قابل اعتماد

اگرچه خدمات حضوری ارائه نمیدهد، مدل آنلاین SoFi که توسط SoFi Technologies پشتیبانی میشود، یک اکوسیستم قدرتمند برای موفقیت مالی روزمره ایجاد کرده است. چه حساب SoFi money® شما باشد، چه یک حساب کارت یا یک سرویس ارائه شده بعدی، SoFi همچنان به نوآوری ادامه میدهد.

برای مشاهده تغییرات نرخ، اطلاعات افشا شده و بهروزرسانیها به صورت آنی، به سایت SoFi مراجعه کنید. همه چیز، از حساب جاری یا پسانداز گرفته تا بررسی امتیاز اعتباری، برای سهولت، سادهسازی شده است.