مراجعة بنك SoFi 2026: مراجعة كاملة لخدمات وعروض SoFi

في هذه المراجعة 2026، نتعمق في SoFi، شركة التكنولوجيا المالية التي تحولت إلى بنك متكامل. حقق بنك SoFi، الصادر عن SoFi Bank، نموًا ملحوظًا في السنوات الأخيرة، مستهدفًا المستهلكين المهتمين بالتكنولوجيا والباحثين عن تجارب مصرفية عصرية. مع خيارات متنوعة، من الحسابات الجارية وحسابات التوفير إلى القروض الشخصية والاستثمار والتأمين، تُعتبر SoFi منصة شاملة للخدمات المالية.

مراجعة بنك SoFi: هل يعد بنك SoFi بنكًا جيدًا في 2026؟

SoFi بنك إلكتروني حصري، يُلبي احتياجات العملاء الذين يُقدّرون الراحة والعوائد المرتفعة والخدمات المجانية. يُعد حساب SoFi الجاري والادخاري من أكثر عروضه رواجًا، إذ يُوفر تجربة مُتكاملة تُبسط إدارة أموالهم. يستفيد المستخدمون من معدلات فائدة سنوية تنافسية، ووصول سريع إلى رواتبهم عبر الإيداع المباشر، وأدوات جوال مُبتكرة.

وبالمقارنة بالمؤسسات التقليدية مثل بنك أوف أميركا وبنك ويلز فارجو، تقدم SoFi تجربة رقمية أكثر سلاسة، وغالبًا ما تتفوق على البنوك التقليدية بإعدادها السريع وتصميمها البديهي وتركيزها على رضا العملاء.

بالنسبة لعملاء بنك SoFi، تتمثل الميزة الأساسية في عدم وجود رسوم شهرية، أو رسوم سحب على المكشوف، أو متطلبات حد أدنى للرصيد. هذه المزايا تجعل SoFi جذابًا لكل من جيل الألفية والجيل Z الباحثين عن حلول مصرفية أكثر ذكاءً وتطورًا.

الميزات الرئيسية لحساب SoFi الجاري والادخاري

يُقدّم بنك SoFi، NA، حساب SoFi الجديد للحسابات الجارية والادخارية، كجزء من برنامج SoFi للودائع المؤمّنة، مما يضمن تغطية تأمينية من مؤسسة تأمين الودائع الفيدرالية (FDIC). صُمّمت الحسابات لتشجيع الإيداع المباشر، مما يتيح الحصول على عوائد سنوية أعلى.

- عائد سنوي بنسبة 4.60% على أرصدة الادخار

- 0.50% APY على الجانب الجاري

هذا الهيكل يجعل حساب SoFi المصرفي مثاليًا لأي شخص يتطلع إلى تحقيق أقصى استفادة من السيولة النقدية اليومية. فهو، دون الحاجة إلى إيداع، من أسهل منصات الفائدة العالية المتاحة اليوم.

ويتيح الهيكل الهجين أيضًا للمستخدمين تخصيص الأموال بسلاسة بين الإنفاق والتوفير، مما يلغي الحاجة إلى إدارة حساب جاري أو حساب توفير مستقل بشكل منفصل.

حساب بنك SoFi مقابل البنوك التقليدية: مقارنة

فيما يلي جدول سريع يقارن بعض الميزات الرئيسية لـ SoFi مع البنوك التقليدية:

ميزة | بنك سوفي | البنوك التقليدية |

الرسوم الشهرية | 0 دولار | 5–15 دولارًا أمريكيًا+ |

APY (المدخرات) | حتى 4.60% (مع الإيداع المباشر) | 0.01%–0.25% |

إمكانية الوصول إلى الإيداع المباشر | حتى يومين مبكرًا | الجدول الزمني القياسي |

الفروع المادية | لا | نعم |

الحد الأدنى لمتطلبات الإيداع | لا أحد | 25 دولارًا أمريكيًا إلى 100 دولار أمريكي |

ميزات تطبيق الهاتف المحمول | متقدم وبديهي | يختلف على نطاق واسع |

مؤسسة تأمين الودائع الفيدرالية | نعم، من خلال بنك SoFi NA | نعم |

دعم العملاء | متصل بالإنترنت والدردشة | الهاتف/في الفرع |

يسلط هذا الجدول الضوء على المزايا التنافسية التي تتمتع بها شركة SoFi من حيث العائد وهيكل الرسوم والراحة التي توفرها الهواتف المحمولة أولاً.

كيف يُحسّن الإيداع المباشر مع SoFi تجربتك المصرفية

الإيداع المباشر مع SoFi ليس مجرد وسيلة راحة، بل هو بوابة لاكتشاف أفضل مزايا SoFi. يحصل المستخدمون الذين يختارون الإيداع المباشر عبر حساب SoFi على إمكانية استلام رواتبهم مبكرًا (حتى يومين)، بالإضافة إلى معدلات فائدة سنوية مُحسّنة على مدخراتهم من SoFi.

في الواقع، صُمم نظام SoFi ليستفيد أعضاء SoFi الذين يستخدمون الإيداع المباشر من عضويتهم إلى أقصى حد. فبالإضافة إلى الفوائد، يحصل هؤلاء المستخدمون على خدمة عملاء مميزة، وحماية من السحب على المكشوف، وفرص استرداد نقدي عند استخدام حساب بطاقة SoFi الائتمانية.

من المهم ملاحظة أنه على الرغم من عدم وجود شرط إيداع لفتح الحساب، إلا أن بنك SoFi يُحدد معدلات العائد السنوي بناءً على إيداعك المباشر. وهذا يُضيف طبقة من المكافآت الديناميكية التي تُشجع على اتباع عادات مالية ذكية.

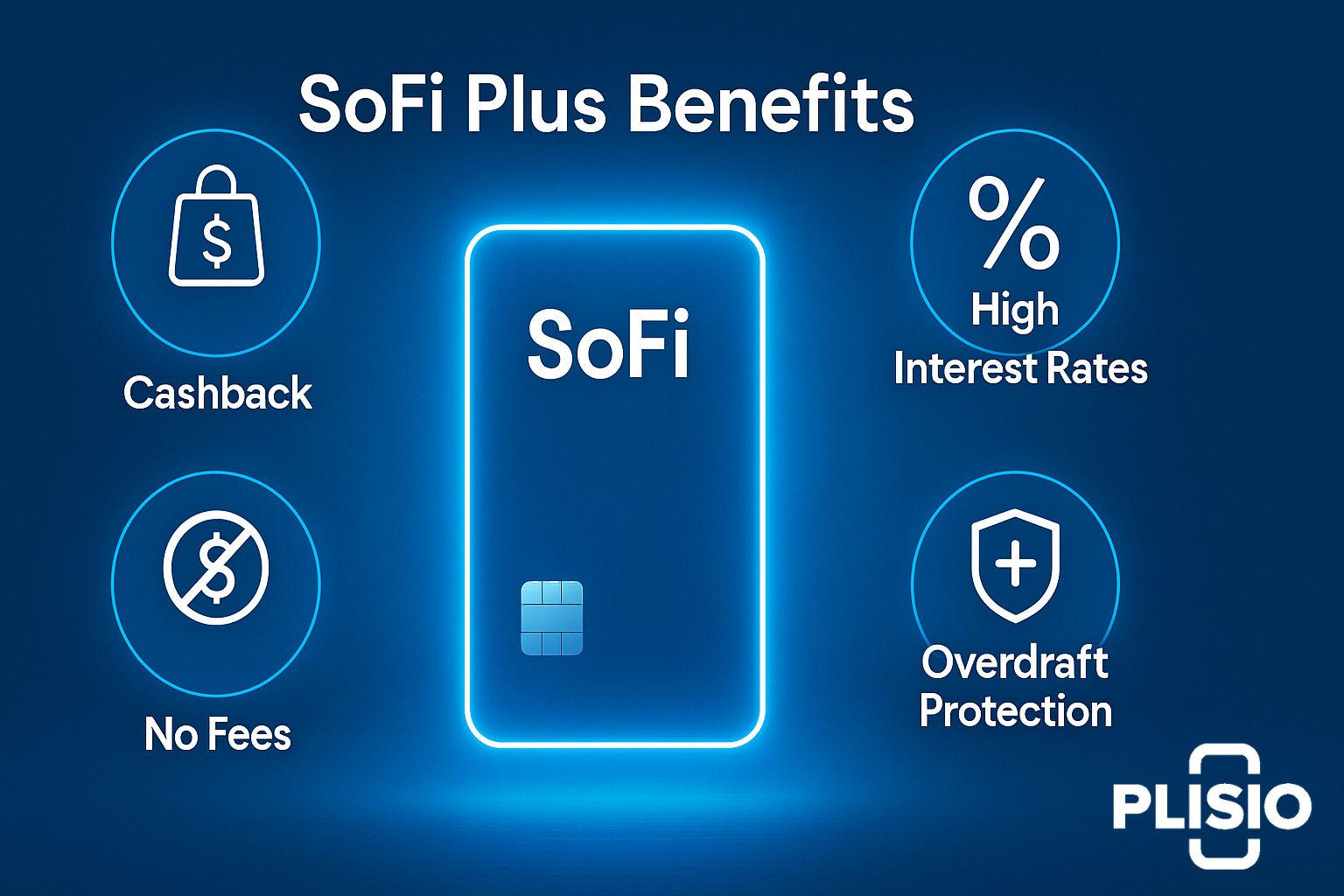

اشتراك SoFi Plus: مزايا مميزة لأعضاء SoFi

لمن يرغب في الارتقاء بتجربة استخدامك، تقدم SoFi برنامج SoFi Plus، وهو برنامج اشتراك مميز. يستفيد المستخدمون المسجلون في SoFi Plus من:

- معدلات الفائدة السنوية الأعلى

- الوصول إلى الإقراض ذو الأولوية

- مكافآت استرداد النقود

- السحب على المكشوف بدون رسوم

اشتراك SoFi Plus مجاني للمستخدمين الذين لديهم إيداع مباشر مؤهل، ولكن بخلاف ذلك، تُفرض رسوم اشتراك بقيمة 9.99 دولار أمريكي شهريًا. يحصل أعضاء SoFi Plus أيضًا على مزايا SoFi Plus، بما في ذلك استرداد رسوم أجهزة الصراف الآلي وعروض حصرية من شركاء SoFi. قد تختلف شروط الأهلية لبرامج SoFi Plus الأخرى، لذا يُرجى مراجعة صفحة تفاصيل حسابك للاطلاع على التحديثات.

نظرة عامة على قروض SoFi ومنتجات القروض الشخصية

من أبرز خدمات SoFi باقة القروض. إذا كنت تبحث عن قرض من SoFi، فستجد مجموعة من الخيارات المرنة:

- قرض شخصي من SoFi بأسعار فائدة ثابتة تنافسية

- قروض الطلاب لبرامج البكالوريوس والدراسات العليا

- إعادة تمويل القروض لديون الطلاب الحالية

- تمويل المنازل والسيارات

جميع منتجات القروض التي تقدمها SoFi شفافة، بدون رسوم خفية. تُصدر هذه القروض من قِبل بنك SoFi، ويتم تقديم طلب الحصول على قرض من SoFi بسرعة ولا يؤثر في البداية على تقييمك الائتماني.

في الواقع، توفر SoFi أداة مجانية لقياس درجة الائتمان وتشجع على المراقبة لتحسين إمكانية الاقتراض.

الاستثمار مع SoFi: استكشف منصة SoFi Invest

SoFi Invest هي منصة SoFi الاستثمارية المتكاملة. سواءً كنت ترغب في تداول الأسهم وصناديق الاستثمار المتداولة أو استكشاف العملات المشفرة، فإن SoFi تُلبي احتياجاتك. يتيح لك حساب SoFi Active Investment التداول الفوري بدون عمولة.

تتضمن SoFi Invest أيضًا خدمات المستشار الآلي المُقدمة من خلال SoFi Wealth LLC، وهي مثالية للمستثمرين السلبيين. منصة SoFi Invest مُدمجة بشكل مثالي في التطبيق الرئيسي، مما يُتيح للمستخدمين إدارة استثماراتهم والتحقق منها في مكان واحد.

الخدمات المصرفية عبر الهاتف المحمول من SoFi وتجربة العملاء لأصحاب الحسابات

يُعد تطبيق SoFi للهواتف المحمولة أساس قيمة SoFi. فعلى عكس البنوك التقليدية، يتم التحكم في كل شيء عبر الهاتف الذكي أو الويب. تعرض صفحة تفاصيل حسابك كل شيء، بدءًا من المعاملات ومعدلات الفائدة السنوية، وصولًا إلى فئات الإنفاق، والتقدم المحرز نحو تحقيق الأهداف المالية.

يُشيد مستخدمو SoFi الحاليون بواجهة المستخدم وتجربة المستخدم، ويُقيّمونها تقييمًا عاليًا في متاجر التطبيقات. كما أنها تدعم دفع الفواتير، وتحويل الأموال بين الأقران، وأدوات الميزانية، والإشعارات.

أمان بنك SoFi، وملكية الحسابات القانونية، وحماية الودائع

جميع الودائع محمية بموجب الفئة القانونية لملكية الحساب بموجب برنامج SoFi للودائع المؤمنة. تعمل SoFi بالشراكة مع بنوك مؤمنة من قِبل مؤسسة تأمين الودائع الفيدرالية (FDIC)، مثل بنك كروس ريفر، مما يوفر راحة البال للمدخرين المهتمين بالمخاطر.

فيما يتعلق بالامتثال، يُعدّ تفويض SoFi بالوصول إلى بياناتك جزءًا من العملية، مع تحكم كامل في الأذونات. تلتزم المنصة بمعايير تنظيمية صارمة، وتحتفظ SoFi بالحق في تغيير الأسعار والشروط والخدمات حسب الحاجة.

SoFi مقابل البنوك واتحادات الائتمان: مقارنة شاملة للخدمات المصرفية

عند مقارنة SoFi بالبنوك واتحادات الائتمان، تظهر الاختلافات الرئيسية:

- تفرض البنوك التقليدية رسومًا، لكن SoFi لا تفعل ذلك.

- يعد نموذج SoFi الذي يركز على الرقمية أسرع، على الرغم من افتقاره إلى الفروع المادية.

- تعد أسعار الفائدة المرتفعة عامل جذب أساسي، على عكس معظم اتحادات الائتمان.

وهذا يجعل SoFi جذابًا لأولئك الذين يشعرون بالراحة مع الخدمات عبر الإنترنت فقط والذين يعطون الأولوية للنمو في حسابات التوفير.

الخدمات التي تقدمها SoFi ولماذا نوصي بـ SoFi

من إعداد الميزانية إلى الاستثمار، تُقدّم SoFi خدماتٍ شاملةً في قطاعٍ ماليٍّ واسع. سواءً كنتَ تفتح حسابًا لدى SoFi، أو تبحث عن قرضٍ شخصي، أو تُدير استثماراتك، كلُّ ذلك متاحٌ عبر تطبيقٍ واحد.

- التأمين عبر رابط حماية SoFi

- تقديم الاستشارات الآلية من خلال شركة SoFi Wealth LLC

- أدوات الوساطة المقدمة من خلال SoFi Securities

إذا كنت تبحث عن بنوك رقمية، فننصحك بـ SoFi لواجهتها السلسة، وعائداتها السنوية التنافسية، وتنوع منتجاتها. حتى التقليديون يجدون قيمة في نموذج SoFi التطلعي.

المراجعة النهائية: هل نوصي بـ SoFi في 2026؟

استنادًا إلى هذه المراجعة الكاملة، يعد SoFi مثاليًا للأفراد الذين يريدون:

- منصة واحدة لجميع الاحتياجات المالية

- عائد سنوي مرتفع مع رسوم بسيطة

- خدمات الإيداع المباشر والقروض الموثوقة

مع أنها لا تقدم خدمات شخصية، إلا أن نموذج SoFi الذي يعتمد على الإنترنت، بدعم من تقنيات SoFi، قد أنشأ منظومة متكاملة فعّالة لتحقيق النجاح المالي اليومي. سواءً كان حساب SoFi Money® الخاص بك أو حساب بطاقة ائتمان أو خدمة أخرى، تواصل SoFi الابتكار.

تفضل بزيارة موقع SoFi للاطلاع على تغييرات الأسعار والإفصاحات والتحديثات الفورية. كل شيء، من حساب جارٍ أو حساب توفير إلى فحص درجة الائتمان، مُبسّطٌ لتسهيل الأمر.