الگوی پرچم خرس چیست؟

در مقاله امروز، ما عمیقاً به یکی از قابل اعتمادترین و مکرر الگوهای ادامه در نمودارهای معاملاتی - الگوی پرچم خرس - خواهیم پرداخت. این الگو اغلب در طول روندهای نزولی ظاهر می شود و عنصری حیاتی برای بهینه سازی استراتژی های معاملاتی است.

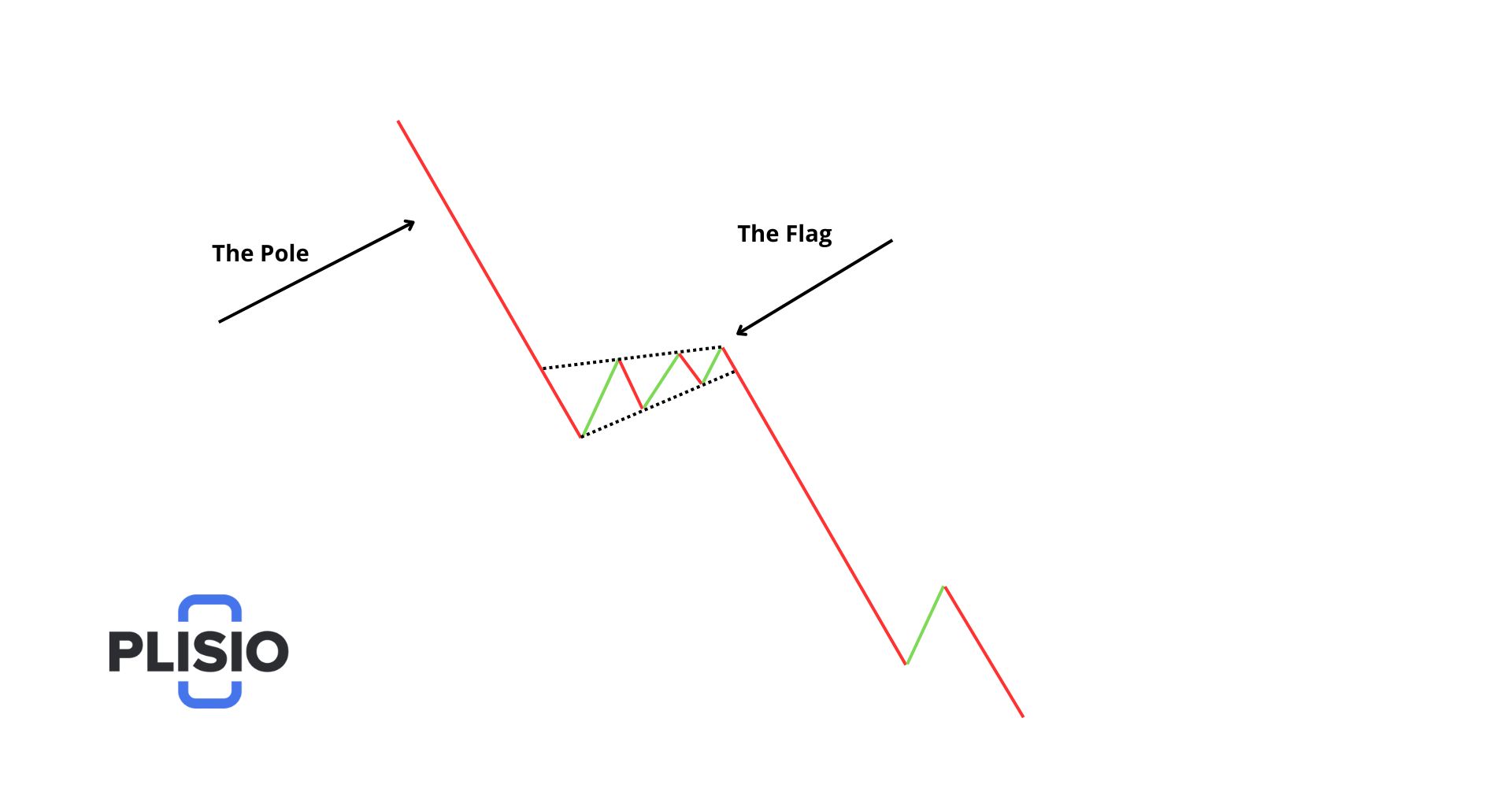

پرچم خرس پس از کاهش شدید قیمت و به دنبال آن یک دوره تثبیت شکل می گیرد. این الگو نام خود را از شباهت بصری خود به یک پرچم در نمودار گرفته است، جایی که یک اصلاح کوتاه قیمت به سمت بالا، توهم پرچم را ایجاد می کند. با این حال، این حرکت صعودی خفیف، اغلب معامله گران را در پیش بینی تغییر قیمت گمراه می کند، که یک تصور اشتباه رایج است. در واقعیت، قیمت پس از عقب نشینی همچنان در جهت روند اصلی حرکت می کند. افت شدید قیمت اولیه، میله پرچم را تشکیل می دهد، که برای شناسایی هدف پس از شکسته شدن پرچم به سمت نزول ضروری است.

درک اینکه چگونه الگوی پرچم خرس را به طور موثر معامله کنید، می تواند به طور قابل توجهی رویکرد شما را به معامله تغییر دهد، و به شما امکان می دهد حرکت های بازار را بهتر پیش بینی کنید و از آن بهره ببرید. با ما همراه باشید تا پیچیدگیهای پرچم خرس را بررسی کنیم و اینکه چگونه میتواند در تاکتیکهای معاملاتی شما تغییری در بازی ایجاد کند.

پرچم در تحلیل تکنیکال چیست؟

الگوی پرچم یک نشانگر فنی است که ادامه روند موجود را پیشنهاد می کند، خواه صعودی ( صعودی ) یا نزولی ( نزولی ) . مشخصه آن در طول دوره های نوسان بالا و افزایش حجم معاملات است.

این الگو را می توان در بازارهای مختلف از جمله فارکس، ارزهای دیجیتال، سهام، کالاها و بازارهای خارج از بورس مشاهده کرد.

شکل گیری یک الگوی پرچم با حرکت قیمت قابل توجهی آغاز می شود که توسط چندین میله با حجم بالا، معروف به میله پرچم، نشان داده می شود. به دنبال آن یک تثبیت کوتاهمدت بر خلاف روند حرکت میکند و پرچم را تشکیل میدهد، پس از آن قیمت حرکت روند خود را از سر میگیرد و معمولاً طول میله پرچم را منعکس میکند.

برای معامله گران، یک پرچم صعودی احتمال یک روند صعودی مداوم را نشان می دهد و فرصتی را برای شروع یک موقعیت خرید پیشنهاد می کند. برعکس، پرچم خرس نشان می دهد که روند نزولی ادامه خواهد داشت. هنگام تجزیه و تحلیل نمودارها، الگوی پرچم اغلب زمانی که با سایر الگوهای اقدام قیمت ترکیب می شود، به طور موثر عمل می کند.

الگوی پرچم نزولی چیست؟

الگوی پرچم نزولی یک ابزار تحلیل تکنیکال شناخته شده است که برای پیش بینی ادامه روند نزولی در بازار استفاده می شود. این الگو از دو جزء اصلی تشکیل شده است: میله پرچم و پرچم. میله پرچم با کاهش شدید قیمت ها ایجاد می شود که نشان دهنده آغاز شکل گیری است. به دنبال این افت، یک دوره تثبیت رخ می دهد و پرچم را تشکیل می دهد.

در طول این تجمیع، یک معکوس موقت وجود دارد که در آن خریداران تلاش میکنند قیمت را به سمت بالا ببرند و نقطه اوج پرچم را ایجاد کنند. با این حال، با از سرگیری روند نزولی غالب، این افزایش معمولاً کوتاه مدت است. این الگو زمانی تکمیل می شود که قیمت مجدداً نزول کند، اغلب منعکس کننده طول میله پرچم اولیه است، در نتیجه ادامه روند نزولی بیشتر را نشان می دهد.

تشکیلات پرچم در تحلیل فنی

تشکلهای پرچم در تحلیل تکنیکال بسیار مهم هستند و بینشهایی را در مورد تغییرات قیمت سهام ارائه میدهند. این الگوها معمولاً پس از یک حرکت قیمت قابل توجه و به دنبال آن یک دوره تثبیت در نمودارها ظاهر می شوند و ظاهری شبیه پرچم ایجاد می کنند. درک این شکلگیریها برای معاملهگرانی که هدفشان پیشبینی تداوم یا معکوسهای روند بالقوه است، بسیار مهم است.

شناسایی روند نزولی از طریق شاخص های فنی

در تحلیل تکنیکال، یک روند نزولی با مجموعه ای از اوج ها و نزول های پایین تر مشخص می شود که نشان دهنده تمایل نزولی است. این روند را میتوان از طریق شاخصهای فنی مختلف مانند میانگینهای متحرک با روند نزولی که از حرکات قیمت پیروی میکنند و خطوط روندی که این قلههای پایینتر را به هم متصل میکنند تأیید کرد. الگوهای نمودار اضافی مانند سر و شانه ها یا مثلث های نزولی وجود یک روند نزولی را بیشتر ثابت می کند. در چنین سناریوهایی، معامله گران ممکن است برای سرمایه گذاری بر کاهش مورد انتظار قیمت سهام، فروش کوتاه مدت را در نظر بگیرند.

رمزگشایی نقش میله پرچم در الگوهای نمودار

میله پرچم بخشی جدایی ناپذیر از الگوی پرچم را تشکیل می دهد که با یک حرکت شدید و قابل توجه قیمت مشخص می شود که اغلب به دنبال یک رویداد مهم بازار یا انتشار خبری است. این حرکت ناگهانی بر اهمیت میله پرچم تاکید می کند و زمینه را برای ادامه احتمالی روند فراهم می کند. طول و حرکت میله پرچم، که می تواند در بازه های زمانی مختلف متفاوت باشد، برای معامله گران حیاتی است زیرا سرنخ هایی در مورد اقدامات قیمت در آینده ارائه می دهد. پس از میله پرچم، یک مرحله تثبیت به نام "پرچم" رخ می دهد که نشان دهنده توقف حرکت است. این تنظیم اغلب منجر به ادامه روند اولیه می شود و به معامله گران فرصت می دهد تا ورود و خروج خود را به بازار به طور مؤثر برنامه ریزی کنند.

با ادغام این مفاهیم، معامله گران می توانند تجزیه و تحلیل بازار و توسعه استراتژی خود را افزایش دهند و اقدامات خود را با پویایی بازار مشاهده شده هماهنگ کنند.

چگونه الگوی پرچم خرس را شناسایی کنیم؟

الگوی پرچم خرس یک ابزار تحلیل تکنیکی رایج است که نشان دهنده ادامه روند نزولی است. مشخصه آن کاهش شدید قیمت است که به عنوان میله پرچم شناخته می شود و به دنبال آن یک دوره تثبیت صعودی که به آن پرچم می گویند. این الگو برای معامله گران بسیار مهم است زیرا فرصت های فروش بالقوه را نشان می دهد.

شناسایی الگوی پرچم خرس

برای تشخیص پرچم خرس، به نکات کلیدی زیر توجه کنید:

- فروش اولیه: شکل گیری با کاهش قابل توجه قیمت، همراه با حجم معاملات بالا آغاز می شود. این فروش اولیه میله پرچم را تشکیل می دهد و نشان دهنده فشار فروش قوی است.

- فاز تثبیت: پس از کاهش شدید، قیمت تثبیت می شود و شروع به تثبیت به سمت بالا در محدوده باریک تری می کند. در طی این مرحله، حجم معاملات معمولاً کاهش مییابد، که منعکس کننده فقدان حرکت صعودی است و نشان میدهد که حرکت صعودی موقتی است.

- دینامیک حجم: افزایش حجم در طول حرکت رو به پایین و کاهش در طول تثبیت، شاخص های مهم اعتبار الگو هستند.

معیارهای الگوی پرچم خرس معتبر

- ادغام باید نسبتا کوتاه باشد. دوره های طولانی تثبیت ممکن است الگوی پرچم خرس را باطل کند و معامله گران را به جستجوی سایر الگوهای برگشت نزولی مانند مرد آویزان، ستاره تیرانداز یا نزولی غرق کند.

- خروج از پرچم باید به سمت پایین رخ دهد، با یک حرکت قوی که با افزایش حجم مشخص می شود. این امر ادامه روند نزولی را تایید می کند.

تجارت پرچم خرس

هنگام معامله پرچم خرس، به دنبال تکمیل مرحله ادغام و شکست زیر ادغام باشید. این شکست اغلب با الگوهای کندل نزولی یا حرکت به زیر سطح حمایت تأیید می شود. معامله گران ممکن است به دنبال ورود به پوزیشن های فروش در نظر بگیرند، زیرا قیمت احتمالاً به کاهش خود ادامه می دهد. حرکت نزولی پس از شکست می تواند تحت تأثیر عوامل خارجی مانند اخبار منفی یا داده های ضعیف اقتصادی قرار گیرد که به طور بالقوه منجر به کاهش سریع قیمت می شود.

با ادغام این بینش ها در استراتژی معاملاتی خود، می توانید به طور موثر از الگوی پرچم خرس برای سرمایه گذاری روی روندهای نزولی و ارتقای موقعیت خود در بازار استفاده کنید.

میانگین متحرک 50 دوره در تشخیص الگوی پرچم خرس

میانگین متحرک 50 دوره ای (MA) یک ابزار ضروری برای معامله گرانی است که با هدف شناسایی و تأیید الگوهای پرچم خرس می پردازند. این میانگین متحرک نقش های متعددی را ایفا می کند، از تأیید جهت روند تا عمل به عنوان یک سطح مقاومت پویا.

نقش های کارشناسی ارشد دوره 50 در تجزیه و تحلیل پرچم خرس:

- تایید روند: MA 50 دوره در تعیین روند میان مدت بازار بسیار مهم است. برای الگوی پرچم خرس، قیمت معمولاً زیر این MA باقی میماند که نشاندهنده یک روند نزولی غالب است. این همسویی بین قیمت و MA، آمادگی بازار را برای راه اندازی پرچم خرس تایید می کند.

- مقاومت پویا: در طول تشکیل پرچم خرس، MA 50 دوره اغلب به عنوان مقاومت عمل می کند. از آنجایی که قیمت تحت یک تثبیت جزئی صعودی قرار می گیرد (پرچم)، معمولاً در این MA با مقاومت مواجه می شود. شکست در پیشی گرفتن از MA، چشمانداز نزولی را تقویت میکند و نشان میدهد که روند نزولی احتمالاً ادامه خواهد داشت.

- اعتبار سنجی الگو و تایید شکست: یکپارچگی الگوی پرچم خرس زمانی تقویت می شود که قیمت به طور مداوم در طول مرحله تثبیت زیر سطح MA 50 دوره باقی بماند. شکست در زیر پرچم که زمانی رخ می دهد که قیمت همچنان زیر این MA است، اطمینان بیشتری به ادامه نزولی می بخشد. برعکس، اگر قیمت به بالاتر از MA بشکند، می تواند نشان دهنده تضعیف حرکت نزولی یا معکوس شدن روند بالقوه باشد.

- هموارسازی نوسانات قیمت: با هموارسازی نوسانات کوتاه مدت قیمت، MA 50 دوره ای به روشن شدن روند واقعی کمک می کند و خطر تفسیر نادرست ناشی از جهش های گذرا یا افت قیمت در فاز تثبیت پرچم خرس را به حداقل می رساند.

کاربرد عملی در نمودارهای معاملاتی:

در شرایط عملی، هنگام اعمال MA 50 دوره برای نمودارهای معاملاتی، مانند EURUSD روزانه، معامله گران می توانند تایید روند نزولی را مشاهده کنند زیرا قیمت به طور مداوم زیر این MA باقی می ماند. ناتوانی گاوها در بالا بردن قیمت بالاتر از MA دوره 50 پس از آزمایش سطوح حمایت شکسته شده قبلی، کنترل نزولی را تأیید می کند. علاوه بر این، کاهش حجم در طول دوره ادغام معمولاً با باقی ماندن قیمت در زیر حد مجاز همراه است، که نشان میدهد بازار همچنان تحت سلطه خرسها است.

استراتژی معاملاتی بر اساس الگوی 50 دوره کارشناسی ارشد و پرچم خرس:

معامله گران باید برای شکست زیر شکل گیری پرچم با قیمت زیر 50 دوره MA نظارت کنند. این تنظیم اغلب فرصت مناسبی برای شروع موقعیت های فروش کوتاه، با سرمایه گذاری بر ادامه روند نزولی مورد انتظار است. شناسایی و درک واضح این عناصر به معامله گران اجازه می دهد تا تصمیمات معاملاتی آگاهانه و استراتژیک تری را اجرا کنند و با پویایی بازار در حال انجام هماهنگی داشته باشند.

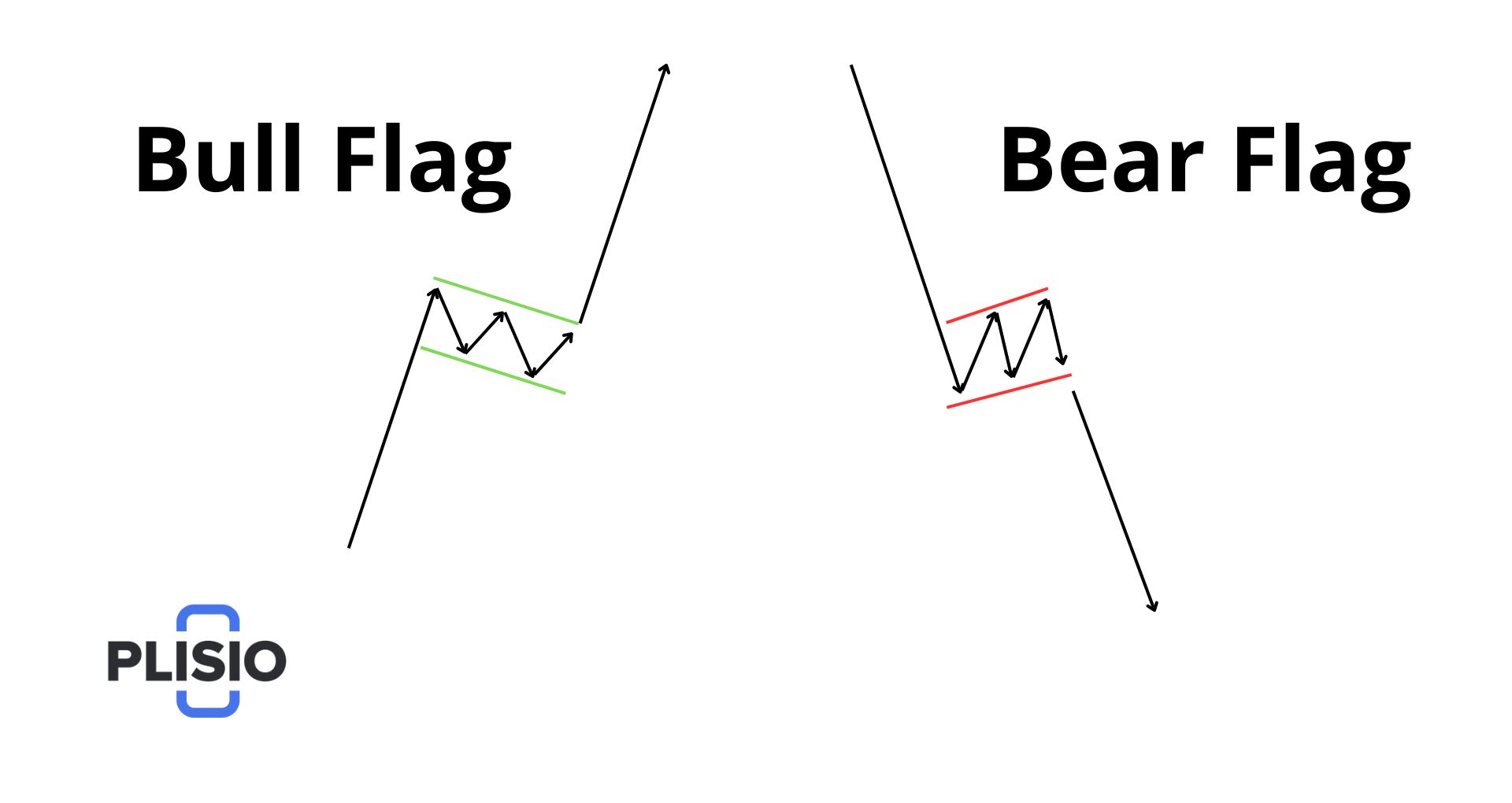

پرچم خرس در مقابل پرچم گاو نر

الگوهای پرچم ابزارهای ضروری در تحلیل تکنیکال هستند که سیگنال هایی را برای حرکت های بازار صعودی و نزولی ارائه می دهند. هر دو الگوی پرچم گاو نر و پرچم خرس ساختار مشابهی دارند، اما نشان دهنده روندهای بازار مخالف هستند.

ساختار و اهمیت الگوهای پرچم:

ساختار متداول: خواه پرچم گاو باشد یا خرس، الگو شامل سطوح حمایت و مقاومت، یک میله پرچم که حرکت قابل توجه قیمت را نشان می دهد، مرحله تثبیت پرچم را تشکیل می دهد و نقطه شکست بحرانی را شامل می شود.

جهت حرکت:

- پرچم گاو نر: این الگو در طول یک روند صعودی ظاهر می شود و نشان دهنده افزایش احتمالی بیشتر قیمت ها است. شکل گیری با افزایش شدید قیمت (میله پرچم) شروع می شود و به دنبال آن یک دوره تثبیت که کمی به سمت پایین یا به طرفین حرکت می کند و شبیه پرچم است. شکست بالای مقاومت بالای پرچم معمولاً قبل از ادامه روند صعودی است.

- پرچم خرس: برعکس، پرچم خرس در طول یک روند نزولی ظاهر می شود و حاکی از ادامه افت قیمت ها است. با کاهش شدید قیمت (میله پرچم) شروع می شود و به دنبال آن یک تثبیت مختصر است که کمی به سمت بالا یا به طرفین حرکت می کند. شکست زیر حمایت پایین پرچم عموماً منجر به ادامه روند نزولی می شود.

مفاهیم عملی برای معامله گران:

درک این الگوها به معامله گران کمک می کند تا حرکات بالقوه بازار را پیش بینی کرده و استراتژی های خود را بر این اساس هماهنگ کنند. به عنوان مثال، شناسایی یک پرچم گاو نر در طول یک روند صعودی می تواند سیگنالی برای در نظر گرفتن ورود به یک موقعیت طولانی در انتظار افزایش مداوم باشد. به طور مشابه، مشاهده پرچم خرس در طول یک روند نزولی ممکن است شاخصی برای شروع یک موقعیت کوتاه باشد، انتظار کاهش بیشتر.

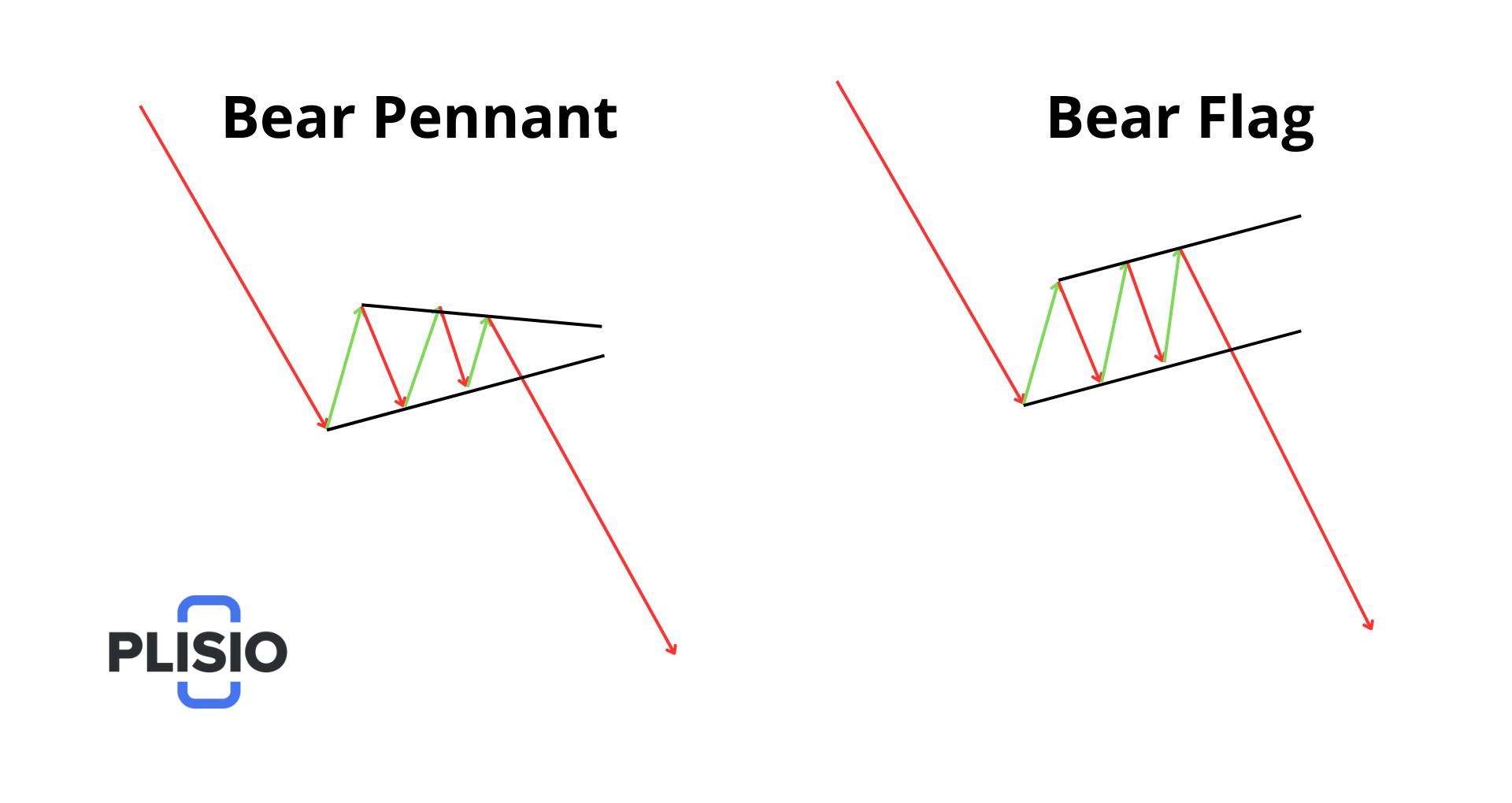

پرچم خرس و پرچم خرس

الگوهای پرچم خرس و پرچم خرس ابزارهای مهمی در تحلیل تکنیکال هستند که به طور خاص برای شناسایی تداوم بالقوه در بازارهای خرسی طراحی شدهاند. در حالی که هر دو الگو روندهای نزولی و فعالیت نزولی را نشان می دهند، دارای ویژگی ها و شکل گیری های متمایز هستند که می توانند به معامله گران کمک کنند تا حرکات بازار را پیش بینی کرده و استراتژی های خود را بر اساس آن برنامه ریزی کنند.

تفاوت ها و ویژگی های اصلی:

الگوی پرچم خرس:

- این الگو معمولاً با کاهش شدید قیمت شروع می شود و چیزی که به عنوان میله پرچم شناخته می شود را تشکیل می دهد.

- پس از افت اولیه، دوره کوتاهی از تثبیت وجود دارد که تمایل به شیب کمی به سمت بالا دارد یا به طرفین حرکت می کند و پرچم را تشکیل می دهد.

- تثبیت معمولاً کوتاه مدت است و شکست در زیر مرز پایین پرچم نشان دهنده ادامه روند نزولی است.

الگوی پرچم خرس:

- مانند پرچم خرس، پرچم خرس با یک حرکت رو به پایین قابل توجه شروع می شود و میله پرچم را ایجاد می کند.

- با این حال، فاز تثبیت در یک پرچم خرس با باریک شدن افقیتر و باریکتر حرکات قیمت مشخص میشود که شبیه یک مثلث متقارن کوچک یا پرچم است.

- این دوره از معاملات جانبی نشاندهنده توقف حرکت بازار قبل از از سرگیری روند نزولی خود با شکست زیر تثبیت است.

ملاحظات تجاری عملی:

هر دو الگو نشان دهنده احساسات نزولی قوی هستند و معمولاً توسط معامله گران برای آماده شدن برای ورود به موقعیت های فروش استفاده می شود. مدت زمان ادغام و ساختار الگو، بینش هایی را در مورد احساسات بازار و حرکت بالقوه قیمت ارائه می دهد:

- پرچم خرس: با توجه به مرحله تثبیت کوتاه آن، پرچم خرسی از سرگیری سریع تر روند نزولی را نشان می دهد و آن را در میان معامله گرانی که به دنبال فرصت های کوتاه مدت هستند، محبوب می کند.

- قلم خرسی: تثبیت طولانی در یک قلم نزولی نشان دهنده افزایش شدید فشار نزولی است که به طور بالقوه منجر به تداوم بیشتر روند نزولی پس از وقوع شکست می شود.

استراتژی های تجارت با الگوی پرچم خرس

معامله الگوی پرچم خرس می تواند ابزاری قدرتمند باشد، به خصوص در شرایط نزولی بازار. این الگو که با کاهش شدید و به دنبال آن یک دوره کوتاه تثبیت قابل تشخیص است، سیگنال های واضحی برای ادامه روند نزولی احتمالی ارائه می دهد. برای سرمایه گذاری موثر بر روی این الگو، به کارگیری یک استراتژی تجاری قوی که ترکیبی از تجزیه و تحلیل فنی و مدیریت ریسک محتاطانه است، ضروری است.

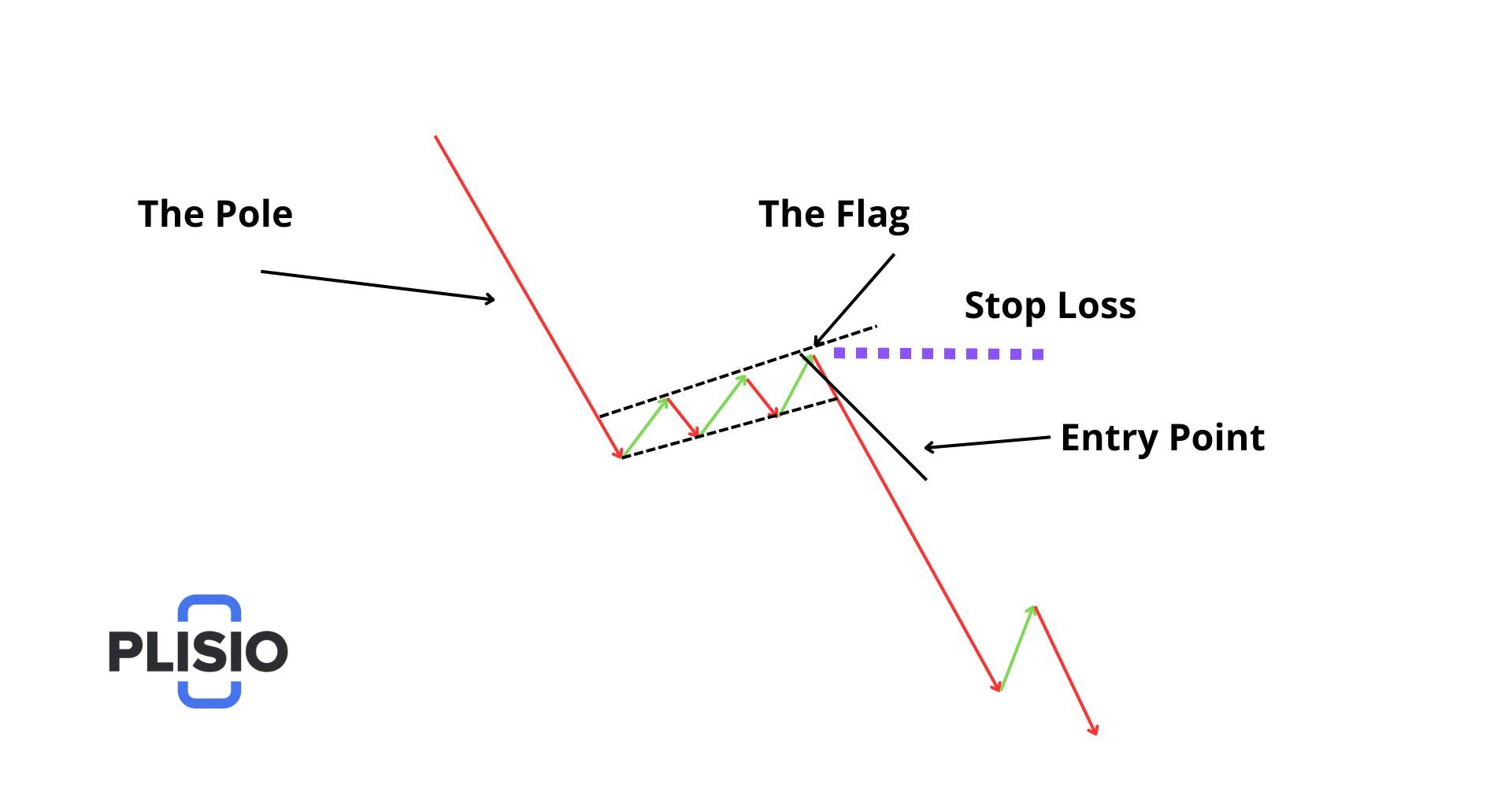

استراتژی شماره 1: شکست پرچم خرس

استراتژی Breakout پرچم خرس یک ابزار تحلیل تکنیکی قدرتمند است که توسط معامله گران برای سرمایه گذاری در روندهای نزولی مداوم استفاده می شود. این استراتژی شامل چندین مرحله برای اطمینان از یک رویکرد روشمند برای تجارت این الگو، ترکیب شاخص های فنی مختلف برای اجرای قوی است.

استراتژی تجارت گام به گام:

شناسایی میله پرچم و پرچم:

- با شناسایی میله پرچم شروع کنید، که فروش شدیدی است که نشان دهنده حرکت نزولی قوی است. شکل گیری میله پرچم بسیار مهم است زیرا زمینه را برای الگوی پرچم خرس بعدی فراهم می کند.

- شکل گیری پرچم را مشاهده کنید، که معمولاً اندکی به سمت بالا تثبیت می شود یا به طرفین حرکت می کند و روندی متضاد با کاهش شدید اولیه تشکیل می دهد.

شاخص های فنی پایش:

- از شاخص های حجم برای ارزیابی قدرت روند خرس در طول تشکیل میله پرچم استفاده کنید. حجم بالا در هنگام فروش و کاهش حجم در طول شکل گیری پرچم مشخصه های معمولی است.

- شاخص قدرت نسبی (RSI) را برای سنجش اینکه آیا دارایی بیش از حد فروخته شده است، اعمال کنید، در حالت ایدهآل به دنبال RSI زیر 30 در طول مرحله تجمیع باشید.

- میانگین متحرک ساده 50 دوره ای (SMA) را می توان برای تأیید حرکت نزولی استفاده کرد و اطمینان حاصل کرد که قیمت در طول شکست پایین تر از این سطح است.

در انتظار برک آوت:

- صبورانه منتظر بمانید تا قیمت به زیر مرز پایین پرچم شکسته شود، که نشان دهنده ادامه روند نزولی است. این شکست در حالت ایده آل باید در افزایش حجم رخ دهد و حرکت نزولی را تقویت کند.

- بلافاصله پس از تأیید شکست، یک موقعیت کوتاه وارد کنید، معمولاً در شمعی که به دنبال شمعی است که از سطح پشتیبانی از مرز پایین پرچم عبور می کند.

تنظیم توقف ضرر و کسب سود:

- یک دستور توقف ضرر درست بالای مرز بالایی پرچم تنظیم کنید تا در صورت برگشت شکست، ضررهای احتمالی را محدود کنید. این سطح مقاومت به عنوان یک نقطه برش مؤثر برای تجارت عمل می کند.

- سطح سود برداشت را با اندازه گیری فاصله میله پرچم و پرتاب کردن همین فاصله به سمت پایین از نقطه شکست تعیین کنید. هدف این روش سرمایه گذاری بر ادامه کاهش قیمت مورد انتظار است.

اجرا و مدیریت ریسک:

- معامله را با دقت و با ورود درست پس از شکست انجام دهید تا بازده بالقوه از ادامه روند نزولی به حداکثر برسد.

- همیشه از شیوههای مدیریت ریسک، از جمله دستورات توقف ضرر برای محافظت از سرمایهگذاری خود در برابر برگشتهای غیرمنتظره بازار استفاده کنید.

با پیروی از این طرح دقیق، معامله گران می توانند به طور موثر از استراتژی شکست پرچم خرس برای استفاده از شرایط بازار که به نفع ادامه نزولی است، استفاده کنند. این استراتژی نه تنها یک برنامه ورود و خروج واضح را ارائه می دهد، بلکه شاخص های فنی حیاتی را نیز ادغام می کند که از تصمیم گیری پشتیبانی می کند و احتمال یک تجارت موفق را افزایش می دهد.

استراتژی شماره 2: الگوی پرچم خرس و ردیابی های فیبوناچی

استفاده از اصلاحات فیبوناچی در معاملات الگوی پرچم خرس یک رویکرد استراتژیک برای شناسایی نقاط برگشت بالقوه و بهینه سازی موقعیت های ورود و خروج ارائه می دهد. با ترکیب این ابزارها، معامله گران می توانند دقت خود را در پیش بینی حرکات بازار و مدیریت موثر ریسک افزایش دهند.

مراحل دقیق برای معامله الگوی پرچم خرس با استفاده از ردیابی فیبوناچی:

روند نزولی و میله پرچم را شناسایی کنید:

- روند نزولی را در نمودار فارکس تأیید کنید و سطوح حمایت و مقاومت واضح را مشخص کنید. این تحلیل اولیه زمینه را برای اعمال سطوح فیبوناچی فراهم می کند.

- میله پرچم پرچم خرس را بشناسید، که کاهش شدید نشان دهنده شروع الگو است.

اعمال مجدد فیبوناچی:

- هنگامی که میله پرچم اولیه ایجاد شد، ابزار اصلاح فیبوناچی را از نقطه بالا در سطح مقاومت به نقطه پایین در سطح پشتیبانی قبلی بکشید.

- قیمت را در حین بازگشت به سطوح فیبوناچی در مرحله تثبیت نظارت کنید. معامله گران معمولاً روی سطوح فیبوناچی قابل توجهی مانند 38.2٪، 50٪ و 61.8٪ تمرکز می کنند.

برای ورود خود برنامه ریزی کنید:

- منتظر رسیدن قیمت باشید و به طور بالقوه از یکی از سطوح فیبوناچی شناسایی شده بازگردید. معکوس شدن در این سطوح اغلب حاکی از ادامه روند نزولی است.

- زمانی که قیمت از خط روند بالایی مرحله تثبیت در یکی از سطوح اصلاحی فیبوناچی کلیدی برگشت، یک موقعیت کوتاه وارد کنید.

تنظیم توقف ضرر و کسب سود:

- یک توقف ضرر درست بالای نقطه محوری اصلاح برای مدیریت ریسک قرار دهید. این موقعیت به محافظت در برابر شکست های بالقوه صعودی که از پیش بینی روند نزولی منحرف می شوند، کمک می کند.

- سطح سود برداشت را برابر با طول میله پرچم برای یک رویکرد معاملاتی تهاجمی تنظیم کنید. برای یک استراتژی محافظهکارانهتر، از یک شبکه برای تقسیم هدف سود به چند بخش استفاده کنید و با حرکت مطلوب قیمت، سود جزئی را به دست آورید.

اجرا و نظارت:

- معامله را با دقت انجام دهید، مطمئن شوید که عمل قیمت، برگشت نزولی در سطح فیبوناچی را تایید می کند.

- به طور مستمر معامله را برای هرگونه نشانه ای که با حرکت نزولی مغایرت دارد، زیر نظر داشته باشید، ضررهای توقف را تعدیل کنید و در صورت لزوم سود ببرید تا سود را محدود کنید یا زیان را به حداقل برسانید.

این استراتژی از قدرت پیشبینی اصلاحات فیبوناچی در ساختار الگوی پرچم خرس استفاده میکند و به معاملهگران روشی پیچیده برای سنجش احساسات بازار و انجام حرکات حساب شده ارائه میدهد. با رعایت این مراحل، معامله گران می توانند به طور سیستماتیک به معاملات خود نزدیک شوند و احتمال موفقیت در شرایط نزولی بازار را افزایش دهند.

استراتژی شماره 3: پرچم خرس و برک آوت پشتیبانی

استراتژی Bear Flag و Support Breakout یک رویکرد متمرکز است که بر روی نقض سطوح پشتیبانی در الگوی پرچم خرس سرمایه گذاری می کند. این استراتژی قابلیت پیش بینی تداوم نزولی را افزایش می دهد و نقاط ورود و خروج کاملاً تعریف شده را برای معامله گران ارائه می دهد.

راهنمای گام به گام اجرای استراتژی شکست پشتیبانی:

شرایط بازار را بشناسید:

- با تایید یک روند نزولی در نمودار شروع کنید. سطوح حمایت و مقاومت را به وضوح تعریف کنید، زیرا این سطوح نقش مهمی در اجرای استراتژی دارند.

- شکل گیری یک پرچم خرس را در نزدیکی این سطوح حمایتی حیاتی مشاهده کنید. نزدیکی به پشتیبانی کلیدی اغلب احتمال قویتری برای ادامه نزولی را نشان میدهد.

ترکیب شاخص های فنی:

- میانگین متحرک ساده 50 دوره ای (SMA 50) را به نمودار اضافه کنید تا به تأیید روند نزولی کمک کنید و اطمینان حاصل کنید که فشار فروش قوی باقی می ماند. این میانگین متحرک به عنوان یک مقاومت پویا عمل می کند و روند نزولی را تقویت می کند.

- برای تأیید بیشتر، استفاده از میانگینهای متحرک دورههای طولانیتر مانند SMAهای 100 و 200 در بازههای زمانی طولانیتر یا از میانگینهای کوتاهتر مانند 9، 12 و 20 SMA در بازههای زمانی کوتاهتر را در نظر بگیرید. این ابزارها می توانند به اعتبار بیشتر حرکت بازار و ثبات روند کمک کنند.

نظارت بر شکست سطح پشتیبانی:

- مراقب سطح پشتیبانی باشید. آزمایش این سطح توسط اقدام قیمت بسیار مهم است و باید برای فرصتهای شکست احتمالی نظارت شود.

- به دنبال یک شکست قاطع در زیر سطح حمایت باشید، که سیگنال یک نقطه ورود قوی برای شروع یک موقعیت کوتاه است. این شکست سیگنال تجاری کلیدی شما در این استراتژی است.

راه اندازی معاملات:

- پس از شکستن قیمت به زیر سطح حمایت، یک معامله کوتاه وارد کنید، که ادامه روند نزولی را تأیید می کند.

- یک توقف ضرر درست بالای خط بالای پرچم تعیین کنید تا در صورت برگشت غیرمنتظره بازار، ضررهای احتمالی را محدود کنید.

- با اندازه گیری طول میله پرچم، هدف تجارت را تعیین کنید. سود خود را در فاصله ای برابر با این طول از نقطه شکست تنظیم کنید تا یک استراتژی خروج واضح و اندازه گیری شده را امکان پذیر کنید.

اجرا و تنظیم:

- موقعیت کوتاه را با دقت اجرا کنید، مطمئن شوید که همه نشانه ها به یک روند نزولی ادامه می دهند.

- به طور منظم شرایط بازار و اثربخشی شاخص های خود را مورد ارزیابی مجدد قرار دهید. آماده باشید تا در پاسخ به اطلاعات جدید بازار یا تغییرات در نوسان، توقف ضرر خود را تنظیم کنید و تنظیمات سود را انجام دهید.

با پیروی روشمند این مراحل، معامله گران می توانند به طور موثری از قدرت شکست های حمایتی در الگوهای پرچم خرس استفاده کنند. این استراتژی نه تنها دستورالعملهای ورود و خروج واضحی را ارائه میکند، بلکه تجزیه و تحلیل فنی پیشرفته را برای افزایش احتمال معاملات موفق در محیطهای بازار نزولی ادغام میکند.

استراتژی های ورود برای تجارت

هنگام برنامه ریزی استراتژی های ورود خود برای تجارت، شناسایی لحظات دقیقی که نشان دهنده سودآوری بالقوه است، بسیار مهم است. در اینجا تکنیک های اصلاح شده متناسب با استراتژی های معاملاتی مختلف آورده شده است:

استراتژی نزولی شکست:

زمانی که قیمت به طور قطعی در زیر مرز پایین پرچم بسته شد، معامله را آغاز کنید. این نشان دهنده تداوم قوی روند نزولی موجود است. نظارت بر قیمت پایانی ضروری است زیرا تأیید می کند که بازار قیمت های پایین تری را پذیرفته است و در نتیجه احساسات نزولی را تقویت می کند.

استراتژی بازیابی فیبوناچی:

زمانی که قیمت یک معکوس واضح در سطح فیبوناچی اصلاحی قابل توجهی را نشان می دهد، موقعیتی را وارد کنید. سطوح کلیدی برای تماشا شامل 38.2٪، 50٪، و 61.8٪ است. این نقاط اغلب بهعنوان مناطق محوری عمل میکنند که در آن بازار ممکن است توقف کند و معکوس شود، و آنها را برای زمانبندی ورودیهای شما حیاتی میسازد.

پشتیبانی از استراتژی شکست:

پس از اینکه قیمت به طور قاطع از سطح حمایت قابل توجهی در الگوی پرچم عبور کرد، معامله را انجام دهید. شکست قطعی، به ویژه در حجم بالاتر، نشان دهنده فشار فروش قوی و ادامه روند نزولی احتمالی است. این استراتژی از انتظار برای یک شکست تایید شده برای جلوگیری از سیگنال های نادرست سود می برد.

افزایش تصمیمات ورودی با بینش های اضافی:

- برای تقویت دقت این استراتژیها، دادههای بازار و تحلیل روند را در زمان واقعی ترکیب کنید. مشاهده رفتار بازار در اطراف این نقاط ورودی می تواند اعتبار بیشتری را ارائه دهد.

- از ابزارهای فنی مانند میانگین متحرک، RSI یا MACD برای تأیید قدرت و حرکت روند در نقاط ورودی برنامه ریزی شده خود استفاده کنید.

- همیشه زمینه بازار و شاخص های اقتصادی گسترده تری را در نظر بگیرید که ممکن است بر حرکات قیمت تأثیر بگذارد و استراتژی خود را برای همسویی با شرایط فعلی بازار تنظیم کنید.

با به کارگیری این استراتژی های ورود پیشرفته، معامله گران می توانند شانس خود را برای تعامل موفق در بازارها افزایش دهند. هر استراتژی برای سرمایه گذاری بر روی سیگنال های خاص بازار طراحی شده است و رویکردی ساختاریافته برای ورود به معاملات با احتمال بالاتر نتایج مطلوب ارائه می دهد.

قرار دادن استراتژیک توقف ضرر برای مدیریت ریسک های معاملاتی

مدیریت ریسک موثر در معاملات بسیار مهم است و یکی از ابزارهای کلیدی برای مدیریت این ریسک، مکانیابی استراتژیک ضرر ضرر است. در اینجا نحوه قرار دادن استاپ ضرر خود در سناریوهای مختلف معاملاتی برای محافظت از سرمایه خود آورده شده است:

معاملات برک آوت:

حد ضرر خود را کمی بالاتر از مرز بالای پرچم قرار دهید. این قرارگیری تضمین می کند که اگر شکست شکست بخورد و قیمت به سمت بالا برگردد، موقعیت شما قبل از تشدید ضررهای احتمالی خارج می شود. این امر به ویژه مهم است زیرا ناحیه بالای پرچم در صورت آزمایش مجدد اغلب می تواند به عنوان منطقه مقاومت عمل کند.

معاملات مبتنی بر فیبوناچی:

استاپ لاس را درست بالای آخرین نوسان بالا در الگوی پرچم قرار دهید. این بالا اغلب نشان دهنده یک سطح مقاومت بحرانی است. اگر قیمت بالاتر از این نقطه افزایش یابد، می تواند نشان دهنده شکست پیش بینی نزولی بر اساس اصلاح فیبوناچی باشد که خروج از معامله را تضمین می کند.

پشتیبانی از معاملات شکست:

استاپ لاس را درست بالاتر از سطح حمایت شکسته تنظیم کنید، که اکنون ممکن است به عنوان مقاومت عمل کند. این روش بر این اصل سرمایه گذاری می کند که به محض شکستن حمایت، اغلب به مقاومت تبدیل می شود. قرار دادن استاپ ضرر بالاتر از این سطح میتواند به محافظت در برابر بازگشت مجدد قیمت برای آزمایش و شکستن این مقاومت جدید کمک کند.

تقویت استراتژی توقف ضرر با شرایط فعلی بازار:

- تنظیمات توقف ضرر خود را بر اساس نوسانات فعلی و شرایط نقدینگی تنظیم کنید. در بازارهای پر نوسان تر، ضررهای توقف گسترده تر ممکن است برای جلوگیری از توقف زودهنگام به دلیل سر و صدای بازار ضروری باشد.

- از شاخصهای فنی اضافی مانند میانگین محدوده واقعی (ATR) برای سنجش نوسانات بازار و تعیین ضررهای توقفی که با پویایی فعلی بازار مطابقت دارند، استفاده کنید، و اطمینان حاصل کنید که نه خیلی تنگ و نه بیش از حد شل هستند.

- به طور مرتب موقعیت های توقف ضرر خود را در پاسخ به تحرکات جاری بازار یا زمانی که تجارت شما به سمت هدف پیش می رود، بررسی و تنظیم کنید. این رویکرد پویا می تواند به قفل شدن سود کمک کند و در عین حال در برابر برگشت های ناگهانی بازار محافظت کند.

با به کارگیری این استراتژیهای توقف ضرر، معاملهگران میتوانند به طور موثری در معرض ریسک خود در مجموعههای مختلف معاملاتی مدیریت کنند و اطمینان حاصل کنند که کنترل زیانهای احتمالی را حفظ کرده و انعطافپذیری کلی معاملات خود را بهبود میبخشند.

تعیین اهداف سود در تجارت پرچم خرس

تعیین اهداف سود دقیق برای سرمایه گذاری بر روی الگوهای معاملاتی پرچم خرس بسیار مهم است، و اطمینان حاصل می کند که شما در راستای همسویی با پویایی بازار زیربنایی به سود خواهید رسید. در اینجا نحوه تعیین اهداف سود موثر بر اساس ویژگی های الگوی پرچم خرس آمده است:

محاسبه بر اساس میله پرچم:

طول میله پرچم اولیه را که نشان دهنده حرکت شدید قیمت قبلی است، اندازه گیری کنید. این فاصله را از نقطه شکست مرز پایینی پرچم به سمت پایین پیش بینی کنید. این پیش بینی یک هدف قابل اندازه گیری را ارائه می دهد که حرکت قبلی الگو را منعکس می کند و یک تخمین واقعی از حرکت بالقوه قیمت ارائه می دهد.

سطوح پشتیبانی را بگنجانید:

برای کسانی که استراتژی محافظهکارانهتری را ترجیح میدهند، تعیین اهداف سود در سطوح پشتیبانی ثابت زیر نقطه ورود میتواند سودمند باشد. این سطوح اغلب به عنوان نقاط طبیعی عمل می کنند که در آن قیمت ممکن است متوقف شود یا معکوس شود، و آنها را به اهداف عملی برای کسب سود قبل از عقب نشینی های احتمالی تبدیل می کند.

پیشرفتها برای استراتژیهای هدف سود:

- اهداف سود خود را بر اساس داده های بازار زنده و روندهای نوظهور تنظیم کنید. همانطور که بازارها تکامل می یابند، استراتژی های شما نیز باید تغییر کند. آماده باشید تا اهداف خود را متناسب با شرایط متغیر بازار تغییر دهید.

- زمینه بازار گستردهتر را در نظر بگیرید، مانند شاخصهای اقتصادی یا رویدادهای ژئوپلیتیکی مهم، که میتوانند بر حرکت قیمتها تأثیر بگذارند و بر اعتبار اهداف پیشبینیشده شما تأثیر بگذارند.

- برای به حداکثر رساندن سود احتمالی و در عین حال به حداقل رساندن ریسک، از توقف های انتهایی استفاده کنید. این رویکرد به شما اجازه می دهد تا زمانی که قیمت به طور مطلوب حرکت می کند، تجارت را باز نگه دارید، اما اگر بازار شروع به چرخش در برابر موقعیت شما کرد، سود را قفل می کند.

رویکرد جامع برای تجارت پرچم های خرس:

تجارت پرچم های خرس نه تنها مستلزم شناخت الگو است، بلکه به اجرای معاملات با دقت استراتژیک نیز نیاز دارد. چه استفاده از سیگنالهای شکست، اصلاحات فیبوناچی، یا استراتژیهای سطح پشتیبانی، ادغام نقاط ورودی برنامهریزیشده، قرار دادن دقیق توقف ضرر و اهداف سود محاسبهشده برای تجارت موفق در شرایط نزولی بازار ضروری است.

با رعایت این دستورالعملها، معاملهگران میتوانند توانایی خود را در شناسایی فرصتهای سودآور، بلکه در مدیریت معاملات خود برای بهینهسازی بازده و در عین حال کنترل ریسک در محیطهای پویا بازار افزایش دهند.

آیا پرچم خرس یک شاخص قابل اعتماد است؟

الگوی پرچم خرس اغلب به عنوان یک شاخص قابل اعتماد برای پیش بینی ادامه روند نزولی در نظر گرفته می شود. با این حال، اثربخشی آن در درجه اول در زمینه روند نزولی موجود است. این امر باعث میشود معاملهگران قبل از شروع معاملات، سیگنالهای نزولی را تأیید کنند تا از همسویی با حرکات گستردهتر بازار اطمینان حاصل کنند.

ملاحظات کلیدی برای استفاده موثر از الگوهای پرچم خرس:

استفاده متنی:

پرچم خرس زمانی بیشترین تاثیر را دارد که در یک روند نزولی تایید شده اعمال شود. تشخیص جهت بازار فراگیر قبل از استفاده از الگوی پرچم خرس به همسویی استراتژی معاملاتی شما با شرایط حاکم بر بازار کمک می کند.

مدیریت ریسک:

هنگام معامله با الگوی پرچم خرس، همیشه یک توقف ضرر را درست بالاتر از سطح مقاومت تنظیم کنید. اگر بازار بر خلاف انتظارات شما حرکت کند، این مکانیابی به کاهش ضررهای احتمالی کمک میکند و یک شبکه ایمنی برای سرمایه شما فراهم میکند.

تایید با سایر شاخص ها:

برای افزایش قابلیت اطمینان الگوی پرچم خرس، توصیه می شود از شاخص های فنی اضافی استفاده کنید. به عنوان مثال، شاخص قدرت نسبی (RSI)، می تواند بسیار مفید باشد. یک RSI زیر 30 ممکن است نشان دهنده شرایط فروش بیش از حد باشد، بنابراین حرکت نزولی پیشنهاد شده توسط الگوی پرچم خرس را تأیید می کند.

استراتژی پیشرفته برای نتایج بهبود یافته:

- الگوی پرچم خرس را با سایر ابزارهای تحلیل تکنیکال مانند میانگین متحرک، MACD یا الگوهای کندل استیک برای تصمیم گیری های تجاری قوی تر ادغام کنید. این رویکرد چند شاخصه می تواند به تایید قدرت و پایداری روند نزولی کمک کند و احتمال معاملات موفق را افزایش دهد.

- در مورد اخبار بازار و رویدادهای اقتصادی که میتوانند بر تغییرات قیمت تأثیر بگذارند، مطلع باشید، زیرا این موارد اغلب میتوانند پیشبینیهای الگو را از بین ببرند یا باطل کنند.

با اتخاذ این استراتژیها، معاملهگران میتوانند الگوی پرچم خرس را بهطور مؤثرتری اعمال کنند، و در عین حال از سرمایهگذاریها در برابر تغییرات نامطلوب بازار محافظت کنند. این رویکرد کلنگر به معاملات تضمین میکند که تصمیمها نه تنها بر اساس الگوهای فنی هستند، بلکه با تجزیه و تحلیل جامع شرایط بازار و شیوههای مدیریت ریسک نیز پشتیبانی میشوند.

مزایا و معایب الگوی پرچم خرس

الگوی پرچم خرس یک عنصر اصلی در تحلیل تکنیکال است که سیگنال های واضحی برای ادامه روند نزولی ارائه می دهد. با وجود قابل اعتماد بودن، مانند همه ابزارهای معاملاتی، مزایا و معایب خود را دارد.

مزایای الگوی پرچم خرس:

- قابلیت اطمینان در پیش بینی روند: پرچم خرس به دلیل اثربخشی خود در سیگنال دادن به ادامه روند نزولی شناخته شده است، و آن را به ابزاری قابل اعتماد برای معامله گرانی تبدیل می کند که به دنبال سرمایه گذاری از این حرکات هستند.

- فرصت های معاملات کوتاه مدت سودآور: این الگو به معامله گران اجازه می دهد تا با درک خوبی از روندهای نزولی احتمالی وارد معاملات کوتاه مدت شوند که می تواند به سود قابل توجهی منجر شود.

- تطبیق پذیری در سراسر بازارها: الگوی پرچم خرس محدود به یک بازار خاص نیست. در ارزهای دیجیتال، فارکس، سهام، آتی و کالاها قابل استفاده است.

- سودمندی در بازه های زمانی مختلف: در بازه های زمانی مختلف معاملات موثر است، به ویژه در معاملات درون روز که به ثبت حرکت های سریع کمک می کند.

- نقاط ورود و خروج تعریف شده: این الگو قوانین واضحی را برای مکان ورود و خروج از معاملات ارائه می دهد که به کاهش ریسک و مدیریت موثرتر معاملات کمک می کند.

- وقوع مکرر: این الگو رایج است که فرصت های مکرری را برای معامله گران فراهم می کند تا از آن استفاده کنند.

- نسبت ریسک/پاداش مطلوب: زمانی که الگوی پرچم خرس به درستی شناسایی شود، پتانسیل بالایی نسبت به ریسک انجام شده ارائه می دهد.

معایب الگوی پرچم خرس:

- پتانسیل برای غیرقابل اعتماد بودن: در حالی که به طور کلی قابل اعتماد است، پرچم خرس ممکن است شکست بخورد، به خصوص اگر با سایر شاخص ها تأیید نشود.

- صعودی محدود برای سرمایه گذاران ریسک گریز: برای کسانی که ترجیح می دهند از معاملات پرخطر اجتناب کنند، ماهیت بالقوه تهاجمی الگوی پرچم خرس ممکن است با استراتژی های معاملاتی محافظه کارانه تر آنها همخوانی نداشته باشد.

- پیچیدگی در شناسایی: معامله گران جدید ممکن است شناسایی و تفسیر دقیق این الگو را چالش برانگیز بدانند. برای تأیید، نیاز به درک چندین عامل از جمله حجم، الگوهای شمعدانی و شاخصهای فنی اضافی دارد.

- خطر تفسیر نادرست: تعریف نادرست الگوی پرچم خرس میتواند منجر به قضاوت نادرست پیامدهای آن شود - اگر اصلاح پرچم بیش از 30٪ از میله پرچم باشد، به جای اصلاح، یک معکوس کامل مشاهده میشود.

- شرایط بازار: اثربخشی الگوی پرچم خرس می تواند مشروط به شرایط بازار باشد. در روندهای نزولی واضح بهترین عملکرد را دارد. قابلیت اطمینان آن در بازارهای بی ثبات یا جانبی کاهش می یابد.

پرچم خرس شکست خورده در تجارت

یک پرچم خرس شکست خورده نشان دهنده انحراف قابل توجهی از نتیجه مورد انتظار الگوی پرچم خرس است که نشان دهنده بازگشت از یک روند نزولی به یک روند صعودی است. تشخیص یک پرچم خرس شکست خورده برای معامله گران بسیار مهم است زیرا به کاهش خطرات و تنظیم استراتژی ها در پاسخ به حرکات غیرمنتظره بازار کمک می کند. در اینجا نحوه شناسایی یک پرچم خرس شکست خورده در نمودار قیمت آورده شده است:

ویژگی های کلیدی پرچم خرس شکست خورده:

سطح پشتیبانی پایدار:

در یک پرچم خرس معمولی، قیمت برای تأیید ادامه روند نزولی، به زیر سطح حمایت پایینتر پرچم میرسد. با این حال، در یک پرچم خرس شکست خورده، قیمت این سطح حمایت بحرانی را حفظ میکند یا از آن خارج میشود، که نشاندهنده تغییر احتمالی در احساسات بازار به سمت صعودی است.

نوسانات حجم متوسط:

برخلاف کاهش شدید حجم مورد انتظار در یک پرچم موفق خرس، یک پرچم خرس شکست خورده تنها کاهش متوسطی را در حجم نشان می دهد. این نشان دهنده فقدان حرکت نزولی قوی است که قابلیت اطمینان ادامه نزولی را زیر سوال می برد.

شکست صعودی:

برخلاف شکست نزولی پیش بینی شده در شکل گیری پرچم خرس، یک پرچم خرس شکست خورده شاهد شکستن قیمت بالاتر از مقاومت بالایی الگو است. این حرکت صعودی سیگنال واضحی از بازگشت صعودی است که با انتظارات نزولی اولیه در تضاد است.

افزایش حجم در آزمون های مجدد:

یک شاخص قابل توجه از تقویت روند صعودی در زمینه یک پرچم خرس شکست خورده، افزایش حجم در هنگام آزمایش مجدد سطوح قیمت قبلی است. این رفتار از برگشت حمایت میکند و نشاندهنده علاقه خریدار رو به رشد و قدرت بازار است.

پیامدهای استراتژیک برای معامله گران:

تشخیص نشانههای یک پرچم خرس شکست خورده نه تنها از ضررهای احتمالی جلوگیری میکند، بلکه فرصتهایی را برای معاملهگران فراهم میکند تا از روندهای صعودی در حال ظهور سرمایهگذاری کنند. با انطباق با جهت جدید بازار، معاملهگران میتوانند موقعیتهای سودمندی داشته باشند، چه از طریق تصاحب موقعیتهای خرید جدید یا خروج از موقعیتهای فروش موجود.

بینش نهایی در مورد الگوی پرچم خرس در تجارت

الگوی پرچم خرس در حوزه تحلیل تکنیکال به عنوان یک شاخص محوری برای ادامه روند، به ویژه در بازارهای نزولی شناخته شده است. وقوع مکرر آن در بازارهای مالی مختلف - از ارزهای دیجیتال گرفته تا سهام - بر اهمیت و قابلیت اطمینان آن برای معامله گرانی که قصد سرمایه گذاری بر روی حرکت های نزولی را دارند، تاکید می کند.

نکات کلیدی:

سودمندی و محبوبیت: الگوی پرچم خرس به دلیل توانایی آن در پیش بینی ادامه روند نزولی بسیار ارزشمند است. این یکی از محبوب ترین الگوهای اکشن قیمت به دلیل شکل گیری واضح و سیگنال های قابل اجرا است.

نیاز به تجزیه و تحلیل جامع: با وجود مزایایی که دارد، الگوی پرچم خرس نباید به صورت مجزا مورد استفاده قرار گیرد. استراتژیهای معاملاتی مؤثر مستلزم ادغام چندین ابزار فنی برای تأیید هرگونه سیگنال ناشی از این الگو هستند. این رویکرد لایهای به افزایش دقت پیشبینیها و به حداقل رساندن خطرات مرتبط با سیگنالهای نادرست بالقوه کمک میکند.

آگاهی از نوسانات بازار: به ویژه در بازار ارزهای دیجیتال، معامله گران باید مراقب نوسانات ذاتی و غیرقابل پیش بینی بودن آن باشند. یک رویکرد محتاطانه شامل آگاهی مداوم از پویایی بازار، اجتناب از خطرات ترس از دست دادن (FOMO) و همیشه انجام تحقیقات کامل (DYOR—Do Your Own Research) قبل از تصمیم گیری در مورد معاملات است.

اهمیت تجربه: استفاده موفقیت آمیز از الگوی پرچم خرس به سطحی از تجربه در تحلیل تکنیکال نیاز دارد. معامله گران جدید باید زمان بگذارند تا خود را در مورد شاخص های مختلف آموزش دهند و اینکه چگونه می توان از آنها به طور هم افزایی برای بهبود نتایج معاملات استفاده کرد.

توصیه نهایی:

در نتیجه، در حالی که الگوی پرچم خرس ابزار قدرتمندی برای معاملهگران است، اثربخشی آن در صورت استفاده در کنار سایر روشهای تحلیلی و شاخصهای بازار به طور قابل توجهی افزایش مییابد. معامله گران همچنین باید یک رویکرد منضبط برای مدیریت ریسک، به ویژه در بازارهای با نوسان شدید، حفظ کنند تا از سرمایه گذاری خود محافظت کنند. مانند همیشه، یادگیری مستمر و سازگاری با شرایط در حال تحول بازار برای حفظ موفقیت در معاملات بسیار مهم است