Co to jest wzór flagi niedźwiedzia?

W dzisiejszym artykule zagłębimy się w jeden z najbardziej niezawodnych i często spotykanych wzorców kontynuacji na wykresach handlowych — wzór flagi niedźwiedzia . Ten wzór często pojawia się podczas trendów spadkowych i jest kluczowym elementem optymalizacji strategii handlowych.

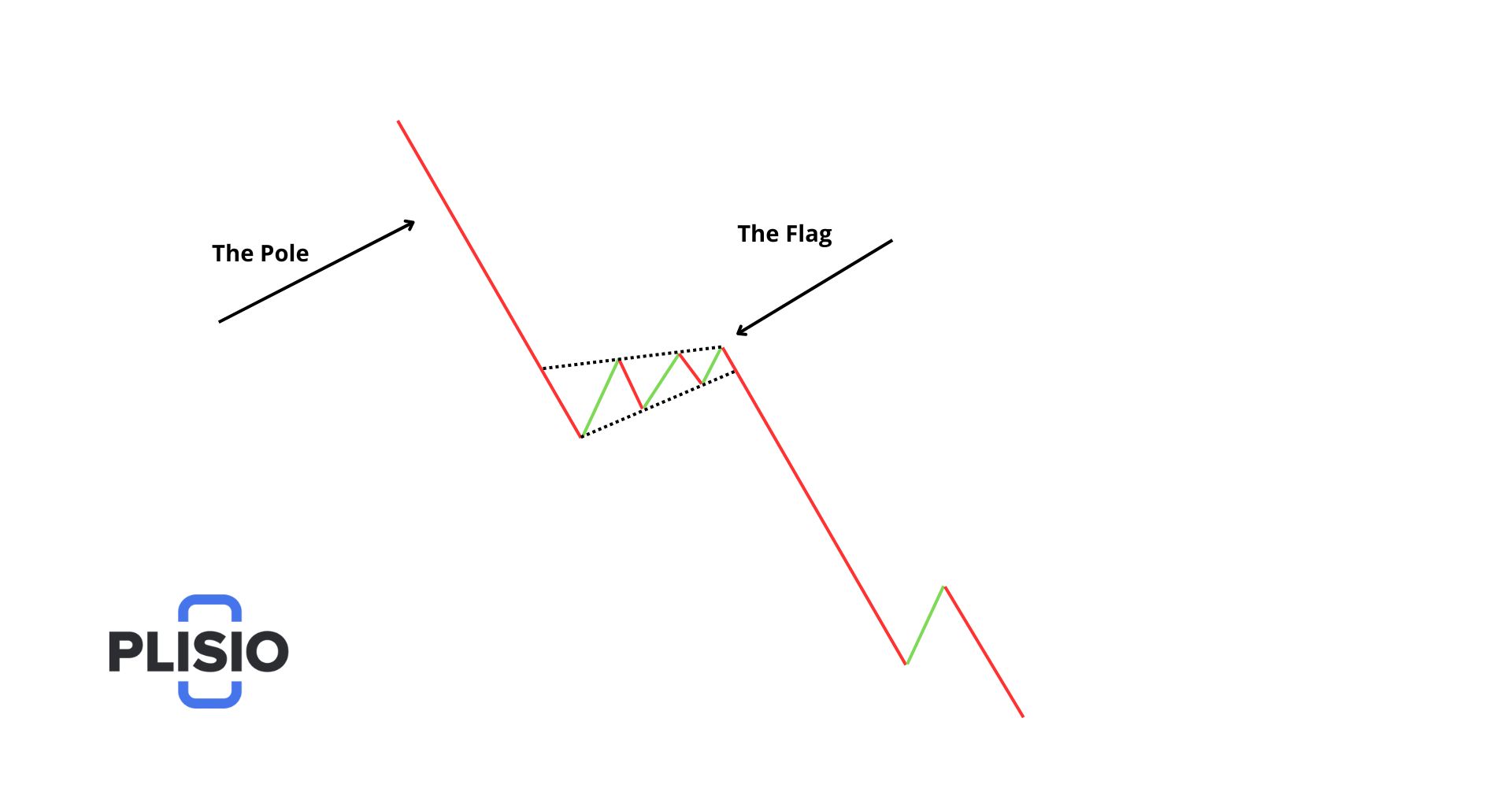

Flaga niedźwiedzia powstaje po gwałtownym spadku cen, po którym następuje okres konsolidacji. Formacja wzięła swoją nazwę od wizualnego podobieństwa do flagi na wykresie, gdzie krótka korekta ceny w górę tworzy iluzję flagi. Jednakże ten niewielki ruch w górę często wprowadza w błąd traderów, którzy spodziewają się odwrócenia ceny, co jest powszechnym błędnym przekonaniem. W rzeczywistości po wycofaniu cena nadal porusza się w kierunku pierwotnego trendu. Silny początkowy spadek ceny tworzy maszt flagowy, który jest niezbędny do identyfikacji celu po przebiciu się flagi w dół.

Zrozumienie, jak skutecznie handlować wzorem flagi niedźwiedzia, może znacząco zmienić Twoje podejście do handlu , umożliwiając lepsze przewidywanie i wykorzystywanie ruchów na rynku. Dołącz do nas, gdy będziemy odkrywać zawiłości flagi niedźwiedzia i tego, jak może ona zmienić zasady gry w Twojej taktyce handlowej.

Co to jest flaga w analizie technicznej?

Wzór flagi to wskaźnik techniczny sugerujący kontynuację istniejącego trendu, zarówno wzrostowego ( byczy ), jak i spadkowego (niedźwiedzi). Charakteryzuje się występowaniem w okresach dużej zmienności i zwiększonych wolumenów obrotu.

Ten wzór można zaobserwować na różnych rynkach, w tym na rynku Forex, kryptowalut, akcji, towarów i rynków pozagiełdowych.

Tworzenie wzoru flagi rozpoczyna się od znacznego ruchu cen reprezentowanego przez kilka słupków o dużej objętości, zwanych masztem flagowym. Po tym następuje krótkoterminowa konsolidacja poruszająca się wbrew trendowi, tworząc flagę, po czym cena wznawia ruch trendu, zazwyczaj odzwierciedlając długość masztu flagowego.

Dla traderów zwyżkowa flaga sygnalizuje prawdopodobieństwo kontynuacji trendu wzrostowego, sugerując możliwość zainicjowania pozycji długiej. I odwrotnie, flaga niedźwiedzia sugeruje kontynuację trendu spadkowego. Podczas analizy wykresów wzór flagi często działa skutecznie w połączeniu z innymi formacjami akcji cenowej.

Co to jest wzór flagi niedźwiedziej?

Wzór flagi niedźwiedzia jest powszechnie uznanym narzędziem analizy technicznej używanym do prognozowania kontynuacji trendu spadkowego na rynku. Ten wzór składa się z dwóch głównych elementów: masztu flagowego i flagi. Maszt flagowy powstaje w wyniku gwałtownego spadku cen, który wyznacza początek formacji. Po tym spadku następuje okres konsolidacji, w wyniku którego powstaje flaga.

Podczas tej konsolidacji następuje tymczasowe odwrócenie, podczas którego kupujący próbują wypchnąć cenę w górę, tworząc najwyższy punkt flagi. Jednakże wzrost ten jest zazwyczaj krótkotrwały, ponieważ powraca dominujący trend spadkowy. Wzór kończy się, gdy cena ponownie spada, często odzwierciedlając początkową długość masztu, sygnalizując w ten sposób dalszą kontynuację trendu niedźwiedziego.

Formacje flagowe w analizie technicznej

Formacje flag mają kluczowe znaczenie w analizie technicznej, oferując wgląd w ruchy cen akcji. Wzory te zazwyczaj pojawiają się na wykresach po znaczącym ruchu cen, po którym następuje okres konsolidacji, tworząc wygląd przypominający flagę. Zrozumienie tych formacji ma kluczowe znaczenie dla traderów chcących przewidzieć potencjalną kontynuację lub odwrócenie trendu.

Identyfikacja trendów spadkowych za pomocą wskaźników technicznych

W analizie technicznej trend spadkowy charakteryzuje się serią niższych szczytów i dołków, co wskazuje na niedźwiedzi nastrój. Tendencję tę można potwierdzić za pomocą różnych wskaźników technicznych, takich jak spadkowe średnie kroczące, które podążają za ruchami cen, oraz linie trendu łączące te niższe szczyty. Dodatkowe formacje na wykresach, takie jak głowa z ramionami lub zstępujące trójkąty, dodatkowo potwierdzają obecność trendu spadkowego. W takich scenariuszach inwestorzy mogą rozważyć krótką sprzedaż, aby wykorzystać oczekiwany spadek cen akcji.

Rozszyfrowanie roli masztu flagowego we wzorach wykresów

Maszt stanowi integralną część wzoru flagi, charakteryzującą się ostrym i znacznym ruchem cen, często po znaczącym wydarzeniu rynkowym lub komunikacie prasowym. Ten nagły ruch podkreśla znaczenie masztu, przygotowując grunt pod możliwą kontynuację trendu. Długość i pęd masztu, które mogą różnić się w różnych ramach czasowych, mają kluczowe znaczenie dla traderów, ponieważ dostarczają wskazówek na temat przyszłych działań cenowych. Po maszcie flagowym następuje faza konsolidacji zwana „flagą”, wskazująca na przerwę w pędzie. Taka konfiguracja często prowadzi do kontynuacji początkowego trendu, dając inwestorom możliwości skutecznego planowania wejść i wyjść z rynku.

Integrując te koncepcje, inwestorzy mogą ulepszyć analizę rynku i rozwój strategii, dostosowując swoje działania do obserwowanej dynamiki rynku.

Jak rozpoznać wzór flagi niedźwiedzia?

Wzór flagi niedźwiedzia jest powszechnym narzędziem analizy technicznej, które sygnalizuje kontynuację trendu spadkowego. Charakteryzuje się gwałtownym spadkiem ceny, zwanym masztem flagowym, po którym następuje okres konsolidacji wzrostowej, zwany flagą. Ten wzór jest kluczowy dla traderów, ponieważ wskazuje potencjalne możliwości sprzedaży.

Identyfikacja wzoru flagi niedźwiedzia

Aby rozpoznać flagę niedźwiedzia, należy zwrócić uwagę na następujące kluczowe aspekty:

- Początkowa wyprzedaż: Formacja rozpoczyna się od znacznego spadku ceny, któremu towarzyszy duży wolumen obrotu. Ta początkowa wyprzedaż stanowi maszt flagowy i wskazuje na silną presję sprzedażową.

- Faza konsolidacji: Po gwałtownym spadku cena stabilizuje się i zaczyna konsolidować w górę w węższym przedziale. W tej fazie wolumen obrotu zazwyczaj maleje, co odzwierciedla brak zwyżkowego impetu i sugeruje, że ruch w górę jest tymczasowy.

- Dynamika wolumenu: Wzrost wolumenu podczas ruchu w dół i spadek podczas konsolidacji to krytyczne wskaźniki ważności formacji.

Kryteria prawidłowego wzoru flagi niedźwiedzia

- Konsolidacja powinna być stosunkowo krótka. Dłuższe okresy konsolidacji mogą unieważnić wzór niedźwiedziej flagi, skłaniając traderów do poszukiwania innych niedźwiedzich formacji odwrócenia, takich jak wiszący człowiek, spadająca gwiazda lub pochłonięcie niedźwiedzia.

- Wybicie z flagi powinno nastąpić w dół, z silnym ruchem wskazywanym przez skok wolumenu. Potwierdza to kontynuację trendu niedźwiedziego.

Handel flagą niedźwiedzia

Handlując pod flagą niedźwiedzia, szukaj zakończenia fazy konsolidacji i wybicia poniżej konsolidacji. To wybicie jest często potwierdzane przez niedźwiedzie formacje świecowe lub ruch poniżej poziomu wsparcia. Traderzy mogą rozważyć otwarcie krótkich pozycji po wybiciu, ponieważ cena prawdopodobnie będzie nadal spadać. Na ruch spadkowy po wybiciu mogą mieć wpływ czynniki zewnętrzne, takie jak negatywne wiadomości lub słabe dane ekonomiczne, co może prowadzić do przyspieszenia spadków cen.

Integrując te spostrzeżenia ze swoją strategią handlową, możesz skutecznie wykorzystać wzór flagi niedźwiedzia, aby wykorzystać trendy spadkowe i poprawić swoją pozycję rynkową.

50-okresowa średnia ruchoma w wykrywaniu wzoru flagi niedźwiedzia

50-okresowa średnia ruchoma (MA) jest niezbędnym narzędziem dla traderów, których celem jest identyfikacja i potwierdzenie formacji flagi niedźwiedzia. Ta średnia ruchoma spełnia wiele ról, od potwierdzenia kierunku trendu po działanie jako dynamiczny poziom oporu.

Rola 50-okresowego MA w analizie flagi niedźwiedzia:

- Potwierdzenie trendu: 50-okresowa MA ma kluczowe znaczenie przy określaniu średnioterminowego trendu rynkowego. W przypadku wzoru flagi niedźwiedzia cena zazwyczaj pozostaje poniżej tej MA, sygnalizując dominujący trend spadkowy. To zrównanie ceny z MA potwierdza gotowość rynku na ustawienie flagi niedźwiedzia.

- Dynamiczny opór: Podczas formowania się flagi niedźwiedzia 50-okresowa MA często działa jako opór. Ponieważ cena podlega lekkiej konsolidacji w górę (flaga), często napotyka opór na tym MA. Brak przekroczenia MA wzmacnia niedźwiedzie perspektywy, co sugeruje, że trend spadkowy prawdopodobnie się utrzyma.

- Weryfikacja formacji i potwierdzenie wybicia: Integralność formacji flagi niedźwiedzia zostaje wzmocniona, gdy cena w fazie konsolidacji stale utrzymuje się poniżej 50-okresowej MA. Wybicie poniżej flagi, które ma miejsce, gdy cena jest nadal poniżej MA, dodaje pewności kontynuacji niedźwiedzia. I odwrotnie, jeśli cena przebije się powyżej MA, może to wskazywać na osłabienie dynamiki niedźwiedzia lub potencjalne odwrócenie trendu.

- Wygładzanie zmienności cen: Wygładzając krótkoterminowe wahania cen, 50-okresowa MA pomaga wyjaśnić prawdziwy trend, minimalizując ryzyko błędnej interpretacji spowodowanej przejściowymi skokami cen lub spadkami w fazie konsolidacji flagi niedźwiedzia.

Praktyczne zastosowanie na wykresach handlowych:

W praktyce, stosując 50-okresową MA do wykresów handlowych, takich jak dzienny EURUSD, inwestorzy mogą zaobserwować potwierdzenie trendu niedźwiedziego, ponieważ cena stale utrzymuje się poniżej tej MA. Niezdolność byków do wypchnięcia ceny powyżej 50-okresowej MA po przetestowaniu wcześniej przełamanych poziomów wsparcia jeszcze bardziej potwierdza kontrolę niedźwiedzia. Co więcej, spadkowi wolumenu w okresie konsolidacji zazwyczaj towarzyszy cena utrzymująca się poniżej MA, co wskazuje, że na rynku nadal dominują niedźwiedzie.

Strategia handlowa oparta na 50-okresowym MA i wzorze flagi niedźwiedzia:

Traderzy powinni monitorować wybicie poniżej formacji flagowej z ceną poniżej 50-okresowej MA. Taka konfiguracja często stwarza korzystną okazję do inicjowania krótkich pozycji, wykorzystując oczekiwaną kontynuację trendu spadkowego. Jasna identyfikacja i zrozumienie tych elementów umożliwia inwestorom podejmowanie bardziej świadomych i strategicznie rozsądnych decyzji handlowych, dostosowując się do bieżącej dynamiki rynku.

Flaga Niedźwiedzia kontra Flaga Byka

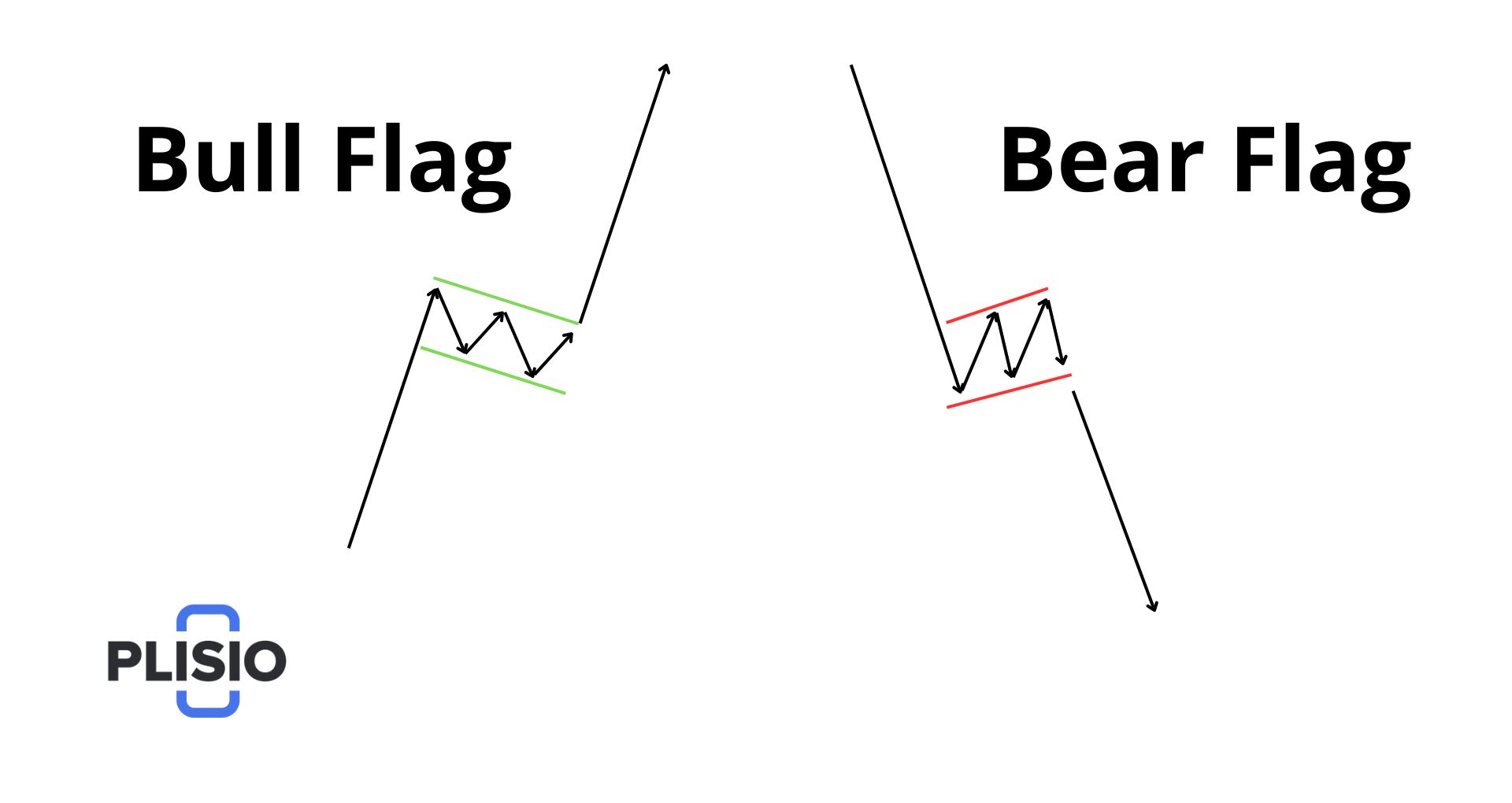

Wzory flag są niezbędnymi narzędziami analizy technicznej, dostarczającymi sygnałów zarówno dla zwyżkowych, jak i niedźwiedzich ruchów na rynku. Zarówno flaga byka, jak i flaga niedźwiedzia mają podobną strukturę, jednak wskazują na przeciwne trendy rynkowe.

Struktura i znaczenie wzorów flag:

Wspólna struktura: Niezależnie od tego, czy jest to flaga byka, czy niedźwiedzia, wzór obejmuje poziomy wsparcia i oporu, maszt reprezentujący znaczny ruch cen, fazę konsolidacji tworzącą flagę oraz krytyczny punkt przełamania.

Kierunek ruchu:

- Flaga byka: Ten wzór pojawia się podczas trendu wzrostowego, sygnalizując potencjalny dalszy wzrost cen. Formacja zaczyna się od gwałtownego wzrostu ceny (maszt flagowy), po którym następuje okres konsolidacji, która przesuwa się lekko w dół lub na boki, przypominając flagę. Wybicie powyżej górnego oporu flagi zwykle poprzedza kontynuację trendu wzrostowego.

- Flaga niedźwiedzia: I odwrotnie, flaga niedźwiedzia pojawia się podczas trendu spadkowego i sugeruje kontynuację spadku cen. Zaczyna się od gwałtownego spadku ceny (maszt flagowy), po którym następuje krótka konsolidacja, która przesuwa się lekko w górę lub w bok. Wybicie poniżej dolnego wsparcia flagi generalnie prowadzi do kontynuacji trendu spadkowego.

Praktyczne implikacje dla traderów:

Zrozumienie tych wzorców pomaga inwestorom przewidywać potencjalne ruchy na rynku i odpowiednio dostosowywać swoje strategie. Na przykład identyfikacja flagi byka podczas trendu wzrostowego może być sygnałem do rozważenia wejścia na długą pozycję w oczekiwaniu na dalszy wzrost. Podobnie dostrzeżenie flagi niedźwiedzia podczas trendu spadkowego może być wskazówką do otwarcia krótkiej pozycji w oczekiwaniu na dalsze spadki.

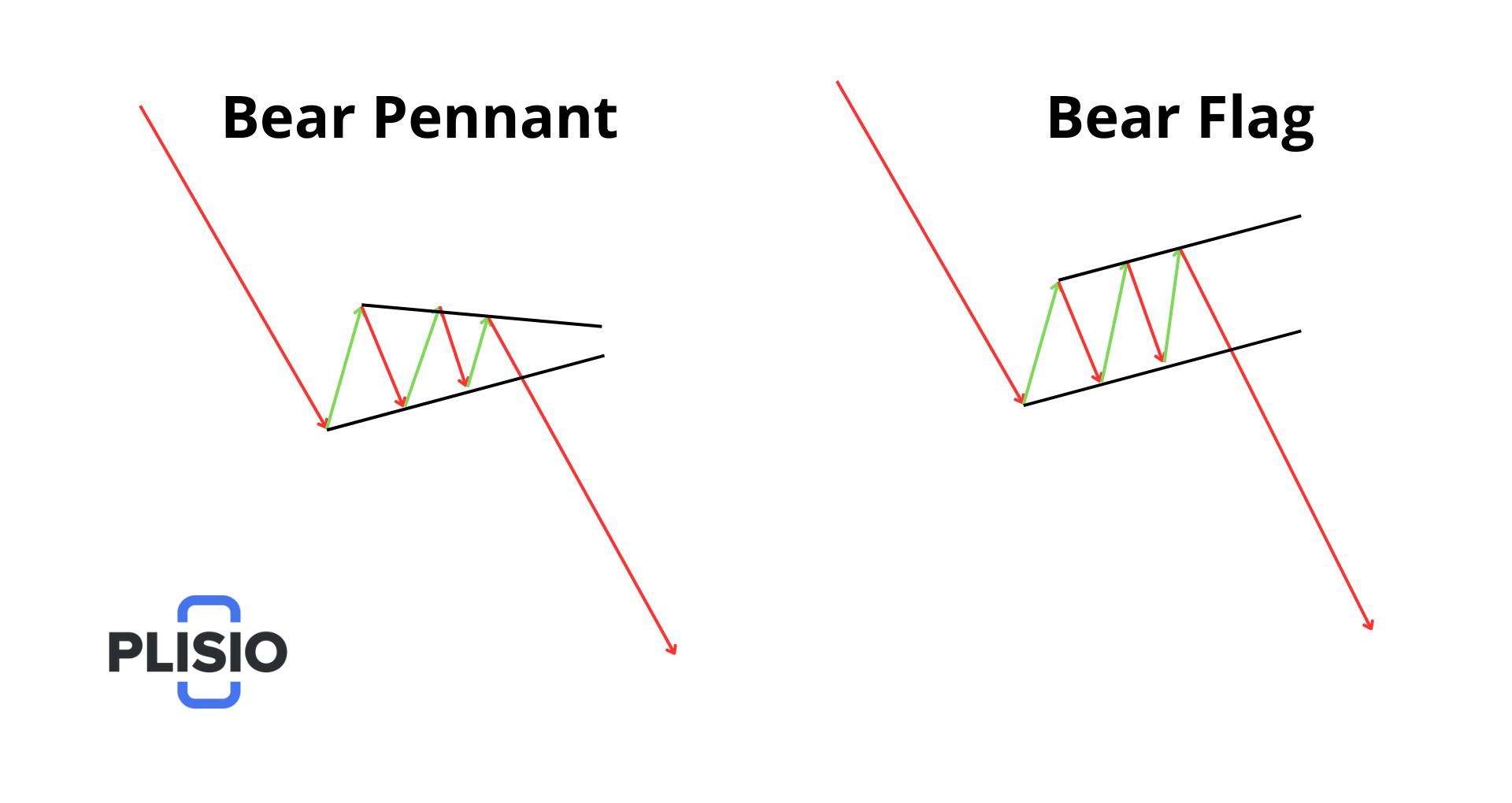

Flaga Niedźwiedzia i proporzec Niedźwiedzia

Wzory flagi niedźwiedzia i proporczyka niedźwiedzia to kluczowe narzędzia analizy technicznej, zaprojektowane specjalnie w celu identyfikacji potencjalnych kontynuacji rynków bessy. Chociaż oba wzorce sygnalizują trendy spadkowe i niedźwiedzią aktywność, mają odrębne cechy i formacje, które mogą pomóc inwestorom przewidywać ruchy na rynku i odpowiednio planować swoje strategie.

Kluczowe różnice i cechy:

Wzór flagi niedźwiedzia:

- Ten wzór zazwyczaj zaczyna się od gwałtownego spadku ceny, tworząc tak zwany maszt flagowy.

- Po początkowym spadku następuje krótki okres konsolidacji, który ma tendencję do lekkiego wznoszenia się lub przesuwania na boki, tworząc flagę.

- Konsolidacja jest zwykle krótkotrwała, a wybicie poniżej dolnej granicy flagi sygnalizuje kontynuację trendu spadkowego.

Wzór proporczyka niedźwiedzia:

- Podobnie jak flaga niedźwiedzia, proporczyk niedźwiedzia zaczyna się od znacznego ruchu w dół, tworząc maszt.

- Jednakże faza konsolidacji w proporczyku niedźwiedzia charakteryzuje się węższym, bardziej poziomym zawężeniem ruchów cen, przypominającym mały symetryczny trójkąt lub proporzec.

- Ten okres handlu bocznego wskazuje na przerwę w pędzie rynku, zanim trend powróci do trendu spadkowego z wybiciem poniżej konsolidacji.

Praktyczne uwagi dotyczące handlu:

Obydwa wzorce wskazują na silny niedźwiedzi sentyment i są powszechnie wykorzystywane przez traderów w celu przygotowania się do wejścia na krótkie pozycje. Czas trwania konsolidacji i struktura formacji zapewniają wgląd w nastroje rynkowe i potencjalny ruch cen:

- Flaga Niedźwiedzia: Ze względu na krótką fazę konsolidacji, flaga Niedźwiedzia sugeruje szybsze wznowienie trendu niedźwiedziego, co czyni ją ulubioną wśród traderów poszukujących krótkoterminowych możliwości.

- Proporzec niedźwiedzia: Przedłużająca się konsolidacja proporczyka niedźwiedzia sugeruje silniejsze narastanie presji niedźwiedzia, co może prowadzić do wyraźniejszej kontynuacji trendu spadkowego po wystąpieniu wybicia.

Strategie handlu z wzorem flagi niedźwiedzia

Handel wzorem flagi niedźwiedzia może być potężnym narzędziem, szczególnie w niedźwiedzich warunkach rynkowych. Ten wzór, rozpoznawalny po gwałtownym spadku, po którym następuje krótki okres konsolidacji, zapewnia wyraźne sygnały potencjalnej kontynuacji trendu spadkowego. Aby skutecznie wykorzystać ten wzór, niezbędne jest zastosowanie solidnej strategii handlowej, która łączy analizę techniczną i ostrożne zarządzanie ryzykiem.

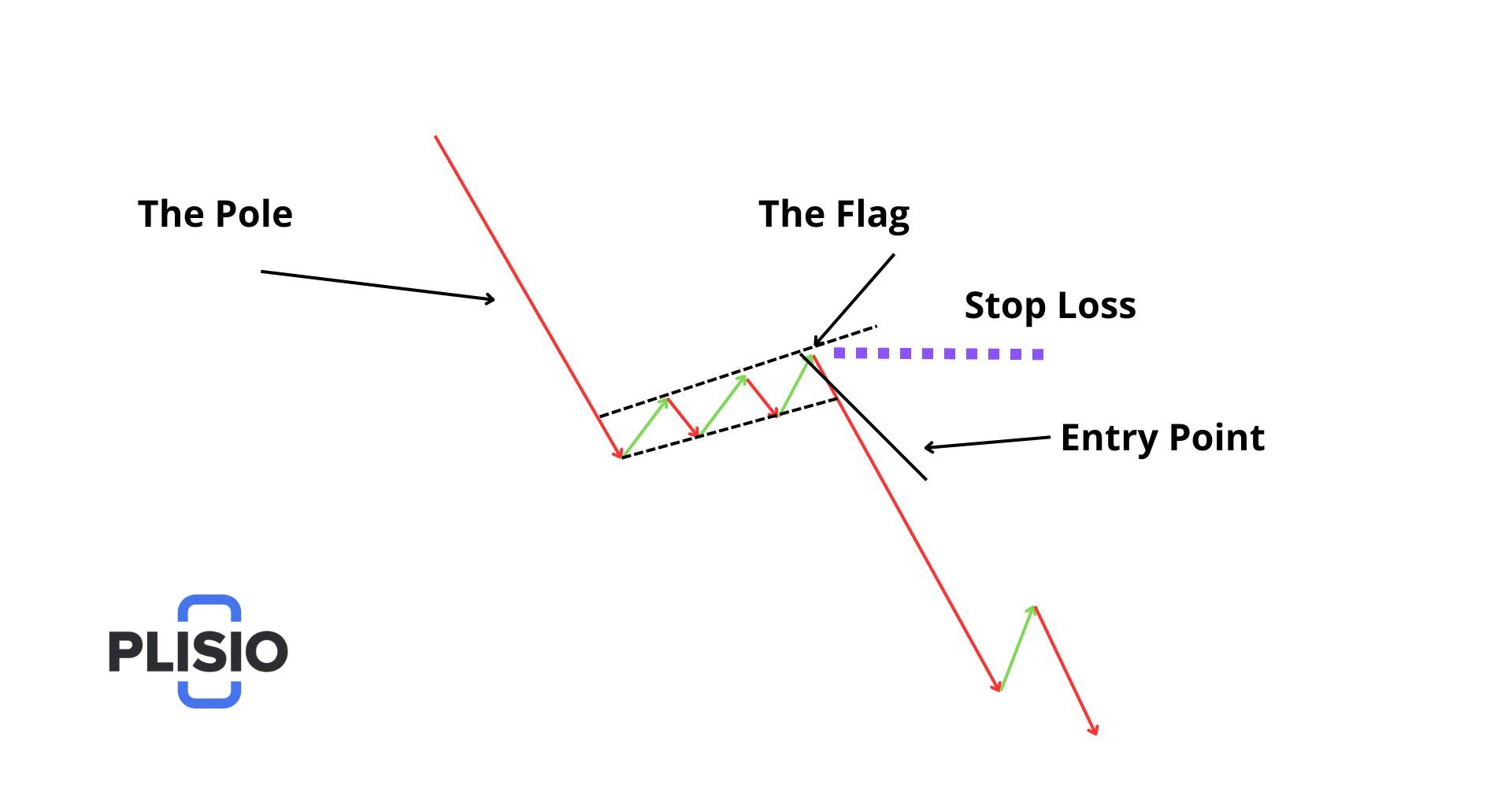

Strategia nr 1: Wada przełamania flagi niedźwiedzia

Strategia Bear Flag Breakout to potężne narzędzie analizy technicznej wykorzystywane przez traderów w celu wykorzystania utrzymujących się trendów spadkowych. Strategia ta obejmuje kilka kroków zapewniających metodyczne podejście do handlu tym wzorem, łącząc różne wskaźniki techniczne w celu zapewnienia solidnej realizacji.

Strategia handlowa krok po kroku:

Identyfikacja masztu i flagi:

- Zacznij od wykrycia masztu flagowego, który jest ostrą wyprzedażą wskazującą na silny trend niedźwiedzi. Uformowanie masztu flagowego ma kluczowe znaczenie, ponieważ przygotowuje grunt pod późniejszy wzór flagi niedźwiedzia.

- Obserwuj powstawanie flagi, która zazwyczaj nieznacznie konsoliduje się w górę lub przesuwa na boki, tworząc trend przeciwny do początkowego gwałtownego spadku.

Monitorowanie wskaźników technicznych:

- Wykorzystaj wskaźniki wolumenu, aby ocenić siłę trendu niedźwiedzia podczas formowania masztu flagowego. Charakterystyczną cechą jest wysoki wolumen podczas wyprzedaży i malejący wolumen podczas formowania się flagi.

- Zastosuj wskaźnik względnej siły (RSI), aby ocenić, czy dany składnik aktywów jest wyprzedany, najlepiej szukając odczytu RSI poniżej 30 w fazie konsolidacji.

- 50-okresową prostą średnią ruchomą (SMA) można wykorzystać do potwierdzenia niedźwiedziego pędu, zapewniając, że cena będzie poniżej tego poziomu podczas wybicia.

Oczekiwanie na przełamanie:

- Cierpliwie poczekaj, aż cena przebije się poniżej dolnej granicy flagi, sygnalizując kontynuację trendu niedźwiedziego. W idealnym przypadku to wybicie powinno nastąpić przy zwiększonym wolumenie, wzmacniając dynamikę niedźwiedzia.

- Zajmij krótką pozycję natychmiast po potwierdzeniu wybicia, zazwyczaj na świecy następującej po przebiciu poziomu wsparcia na dolnej granicy flagi.

Ustawianie Stop Loss i Take Profit:

- Ustaw zlecenie stop-loss tuż nad górną granicą flagi, aby ograniczyć potencjalne straty w przypadku odwrócenia się wybicia. Ten poziom oporu służy jako skuteczny punkt odcięcia dla handlu.

- Określ poziom zysku, mierząc odległość masztu flagowego i rzutując tę samą odległość w dół od punktu wybicia. Metoda ta ma na celu wykorzystanie oczekiwanej kontynuacji spadku cen.

Realizacja i zarządzanie ryzykiem:

- Wykonuj transakcję z precyzją, wchodząc tuż po wybiciu, aby zmaksymalizować potencjalny zwrot z utrzymującego się trendu spadkowego.

- Zawsze stosuj praktyki zarządzania ryzykiem, w tym zlecenia stop-loss, aby chronić swoją inwestycję przed nieoczekiwanymi zmianami na rynku.

Postępując zgodnie z tym szczegółowym planem, inwestorzy mogą skutecznie wykorzystać strategię Bear Flag Breakout, aby skorzystać z warunków rynkowych sprzyjających kontynuacji niedźwiedzia. Strategia ta nie tylko zapewnia jasny plan wejścia i wyjścia, ale także integruje krytyczne wskaźniki techniczne, które wspierają podejmowanie decyzji i zwiększają prawdopodobieństwo udanej transakcji.

Strategia nr 2: Wzór flagi niedźwiedzia i zniesienia Fibonacciego

Wykorzystanie zniesień Fibonacciego w handlu wzorem flagi niedźwiedzia zapewnia strategiczne podejście do identyfikacji potencjalnych punktów odwrócenia i optymalizacji pozycji wejścia i wyjścia. Łącząc te narzędzia, inwestorzy mogą zwiększyć swoją precyzję w przewidywaniu ruchów na rynku i skutecznie zarządzać ryzykiem.

Szczegółowe kroki handlu wzorem flagi niedźwiedzia przy użyciu zniesień Fibonacciego:

Zidentyfikuj trend niedźwiedzi i maszt flagowy:

- Potwierdź niedźwiedzi trend na wykresie forex, określając wyraźne poziomy wsparcia i oporu. Ta wstępna analiza stanowi podstawę do zastosowania poziomów Fibonacciego.

- Rozpoznaj maszt flagi niedźwiedzia, który jest ostrym spadkiem wskazującym początek wzoru.

Zastosuj zniesienia Fibonacciego:

- Po ustaleniu początkowego masztu rozciągnij narzędzie zniesienia Fibonacciego od najwyższego punktu na poziomie oporu do najniższego punktu na poprzednim poziomie wsparcia.

- Monitoruj cenę w miarę jej odbicia w kierunku poziomów Fibonacciego w fazie konsolidacji. Traderzy zazwyczaj skupiają się na znaczących poziomach Fibonacciego, takich jak 38,2%, 50% i 61,8%.

Zaplanuj swoje wejście:

- Poczekaj, aż cena uderzy i potencjalnie odbije się od jednego ze zidentyfikowanych poziomów Fibonacciego. Odwrócenie na tych poziomach często sugeruje kontynuację trendu niedźwiedziego.

- Zajmij krótką pozycję, gdy cena odbije się od górnej linii trendu fazy konsolidacji na jednym z kluczowych poziomów zniesienia Fibonacciego.

Ustaw Stop Loss i Take Profit:

- Umieść stop loss tuż nad punktem obrotu korekty w celu zarządzania ryzykiem. To pozycjonowanie pomaga chronić przed potencjalnymi wybiciami w górę, które odbiegają od przewidywań trendu niedźwiedziego.

- Ustaw poziom zysku równy długości masztu flagowego, aby uzyskać agresywne podejście do handlu. W przypadku bardziej konserwatywnej strategii użyj siatki, aby podzielić docelowy zysk na kilka części, uwzględniając częściowe zyski w miarę korzystnych zmian cen.

Wykonanie i monitorowanie:

- Wykonuj transakcję z precyzją, upewniając się, że akcja cenowa potwierdzi niedźwiedzie odwrócenie na poziomie Fibonacciego.

- Stale monitoruj transakcję pod kątem wszelkich oznak zaprzeczających niedźwiedziemu pędowi, dostosowując stop loss i realizując zyski, jeśli to konieczne, aby zablokować zyski lub zminimalizować straty.

Strategia ta wykorzystuje moc predykcyjną zniesień Fibonacciego w strukturze wzoru flagi niedźwiedzia, oferując inwestorom wyrafinowaną metodę oceny nastrojów na rynku i wykonywania skalkulowanych ruchów. Stosując się do tych kroków, inwestorzy mogą systematycznie zbliżać się do swoich transakcji, zwiększając prawdopodobieństwo sukcesu w niedźwiedzich warunkach rynkowych.

Strategia nr 3: Flaga Niedźwiedzia i przerwanie wsparcia

Strategia Flagi Niedźwiedzia i Przełamania Wsparcia to skoncentrowane podejście, które wykorzystuje przełamanie poziomów wsparcia w ramach wzoru flagi niedźwiedzia. Strategia ta zwiększa przewidywalność niedźwiedzich kontynuacji i oferuje inwestorom dobrze zdefiniowane punkty wejścia i wyjścia.

Przewodnik krok po kroku dotyczący wdrażania strategii przełamania wsparcia:

Zidentyfikuj warunki rynkowe:

- Rozpocznij od potwierdzenia trendu niedźwiedziego na wykresie. Jasno zdefiniuj poziomy wsparcia i oporu, ponieważ będą one odgrywać kluczową rolę w realizacji strategii.

- Obserwuj tworzenie się flagi niedźwiedzia w pobliżu tych krytycznych poziomów wsparcia. Bliskość kluczowego wsparcia często sugeruje większe prawdopodobieństwo kontynuacji spadków.

Uwzględnij wskaźniki techniczne:

- Dodaj 50-okresową prostą średnią kroczącą (SMA 50) do wykresu, aby potwierdzić trend spadkowy i zapewnić, że presja sprzedaży pozostanie silna. Ta średnia ruchoma będzie działać jako dynamiczny opór, wzmacniając trend niedźwiedzia.

- Aby uzyskać dodatkowe potwierdzenie, rozważ użycie dłuższych średnich kroczących, takich jak 100 i 200 SMA w dłuższych ramach czasowych, lub krótszych, takich jak 9, 12 i 20 SMA w krótszych ramach czasowych. Narzędzia te mogą pomóc w dalszej weryfikacji dynamiki rynku i stabilności trendów.

Monitoruj przełamanie poziomu wsparcia:

- Uważnie obserwuj poziom wsparcia. Test tego poziomu za pomocą akcji cenowej ma kluczowe znaczenie i należy go monitorować pod kątem potencjalnych okazji do wybicia.

- Poszukaj zdecydowanego wybicia poniżej poziomu wsparcia, który sygnalizuje mocny punkt wejścia do zainicjowania krótkiej pozycji. To wybicie jest Twoim kluczowym sygnałem handlowym w ramach tej strategii.

Konfigurowanie transakcji:

- Rozpocznij krótką transakcję, gdy cena przebije się poniżej poziomu wsparcia, potwierdzając kontynuację trendu spadkowego.

- Ustaw stop loss tuż nad górną linią flagi, aby ograniczyć potencjalne straty w przypadku nieoczekiwanego odwrócenia się rynku.

- Określ cel handlu, mierząc długość masztu flagowego. Ustaw swój zysk w odległości równej tej długości od punktu przełamania, pozwalając na jasną i wyważoną strategię wyjścia.

Wykonanie i regulacja:

- Precyzyjnie wykonaj krótką pozycję, upewniając się, że wszystkie oznaki wskazują na kontynuację trendu spadkowego.

- Regularnie oceniaj warunki rynkowe i skuteczność swoich wskaźników. Bądź przygotowany na dostosowanie ustawień zleceń Stop Loss i Take Profit w odpowiedzi na nowe informacje rynkowe lub zmiany zmienności.

Metodycznie wykonując te kroki, inwestorzy mogą skutecznie wykorzystać siłę przełamań wsparcia w ramach formacji flagi niedźwiedzia. Strategia ta nie tylko oferuje jasne wytyczne dotyczące wejścia i wyjścia, ale także integruje zaawansowaną analizę techniczną w celu zwiększenia prawdopodobieństwa udanych transakcji w warunkach rynku niedźwiedziego.

Strategie wejścia do handlu

Planując strategie wejścia na rynek, ważne jest, aby zidentyfikować dokładne momenty, które sygnalizują potencjalną rentowność. Oto udoskonalone techniki dostosowane do różnych strategii handlowych:

Strategia przełamania w dół:

Zainicjuj transakcję, gdy cena definitywnie zamknie się poniżej dolnej granicy flagi. Sygnalizuje to silną kontynuację istniejącego trendu spadkowego. Monitorowanie ceny zamknięcia jest niezbędne, ponieważ potwierdza, że rynek zaakceptował niższe ceny, wzmacniając w ten sposób niedźwiedzi nastrój.

Strategia zniesienia Fibonacciego:

Otwórz pozycję, gdy cena wykazuje wyraźne odwrócenie na znaczącym poziomie zniesienia Fibonacciego. Kluczowe poziomy, które należy obserwować, to 38,2%, 50% i 61,8%. Punkty te często pełnią rolę kluczowych obszarów, w których rynek może się zatrzymać lub odwrócić, co czyni je krytycznymi dla określenia czasu wejścia.

Wsparcie strategii przełamania:

Wykonaj transakcję po tym, jak cena zdecydowanie przekroczy znaczny poziom wsparcia w ramach wzoru flagi. Ostateczne wybicie, zwłaszcza przy większym wolumenie, wskazuje na silną presję sprzedażową i prawdopodobną kontynuację trendu spadkowego. Strategia ta korzysta z oczekiwania na potwierdzone wybicie, aby uniknąć fałszywych sygnałów.

Ulepszanie decyzji o wejściu na rynek dzięki dodatkowym spostrzeżeniom:

- Uwzględnij dane rynkowe w czasie rzeczywistym i analizę trendów, aby zwiększyć dokładność tych strategii. Dalszą weryfikację może zapewnić obserwacja zachowań rynkowych wokół tych punktów wejścia.

- Wykorzystaj narzędzia techniczne, takie jak średnie kroczące, RSI lub MACD, aby potwierdzić siłę i dynamikę trendu w planowanych punktach wejścia.

- Zawsze bierz pod uwagę kontekst rynkowy i szersze wskaźniki ekonomiczne, które mogą mieć wpływ na zmiany cen, dostosowując swoją strategię do bieżących warunków rynkowych.

Stosując te ulepszone strategie wejścia, inwestorzy mogą zwiększyć swoje szanse na udane zaangażowanie na rynkach. Każda strategia ma na celu wykorzystanie określonych sygnałów rynkowych, zapewniając ustrukturyzowane podejście do zawierania transakcji z większym prawdopodobieństwem korzystnych wyników.

Strategiczne rozmieszczenie zleceń Stop Loss w celu zarządzania ryzykiem handlowym

Efektywne zarządzanie ryzykiem jest kluczowe w handlu, a jednym z kluczowych narzędzi zarządzania tym ryzykiem jest strategiczne rozmieszczenie stop lossów. Oto jak ustawić stop loss w różnych scenariuszach handlowych, aby chronić swój kapitał:

Transakcje przełamania:

Ustaw stop loss nieco powyżej górnej granicy flagi. To umiejscowienie gwarantuje, że jeśli wybicie się nie powiedzie i cena odwróci się w górę, Twoja pozycja zostanie zamknięta, zanim potencjalne straty wzrosną. Jest to szczególnie ważne, ponieważ obszar nad flagą często może działać jako strefa oporu, jeśli zostanie ponownie przetestowany.

Transakcje oparte na Fibonacciego:

Umieść stop loss tuż nad ostatnim szczytem wahadłowym w obrębie wzoru flagi. Ten szczyt często reprezentuje krytyczny poziom oporu. Jeśli cena wzrośnie powyżej tego punktu, może to oznaczać niepowodzenie prognozy niedźwiedzia opartej na zniesieniu Fibonacciego, co uzasadnia wyjście z transakcji.

Wspieraj transakcje typu breakout:

Ustaw stop loss tuż powyżej przełamanego poziomu wsparcia, który może teraz służyć jako opór. Metoda ta opiera się na zasadzie, że gdy wsparcie zostanie przełamane, często przekształca się ono w opór. Umieszczenie zlecenia stop loss powyżej tego poziomu może pomóc zabezpieczyć się przed odbiciem ceny w celu testu i potencjalnie przełamać ten nowy opór.

Udoskonalanie strategii Stop Loss w oparciu o aktualne warunki rynkowe:

- Dostosuj ustawienia stop loss w oparciu o bieżącą zmienność i warunki płynności. Na bardziej niestabilnych rynkach konieczne może być szersze stop-loss, aby uniknąć przedwczesnego zatrzymania z powodu zakłóceń na rynku.

- Użyj dodatkowych wskaźników technicznych, takich jak średni rzeczywisty zakres (ATR), aby zmierzyć zmienność rynku i ustawić stop-loss, które odpowiadają bieżącej dynamice rynku, upewniając się, że nie są one ani zbyt wąskie, ani nadmiernie luźne.

- Regularnie przeglądaj i dostosowuj swoje pozycje stop loss w odpowiedzi na bieżące ruchy na rynku lub w miarę zbliżania się transakcji do celu. To dynamiczne podejście może pomóc w zablokowaniu zysków, jednocześnie chroniąc przed nagłymi zmianami na rynku.

Stosując te strategie stop loss, inwestorzy mogą skutecznie zarządzać swoją ekspozycją na ryzyko w różnych konfiguracjach handlowych, zapewniając utrzymanie kontroli nad potencjalnymi stratami i poprawę ogólnej odporności handlowej.

Wyznaczanie celów zysku w handlu flagą niedźwiedzia

Ustalanie precyzyjnych celów w zakresie zysku ma kluczowe znaczenie dla wykorzystania wzorców handlu flagami niedźwiedzia, zapewniając realizację zysków zgodnie z podstawową dynamiką rynku. Oto jak określić efektywne cele zysku w oparciu o charakterystykę wzoru flagi niedźwiedzia:

Oblicz na podstawie masztu flagowego:

Zmierz długość początkowego masztu flagowego, co oznacza wcześniejszy gwałtowny ruch cen. Rzuć tę odległość w dół od punktu przerwania dolnej granicy flagi. Projekcja ta wyznacza wymierny cel, który odzwierciedla poprzednią dynamikę formacji, zapewniając realistyczne oszacowanie potencjalnego ruchu cen.

Uwzględnij poziomy wsparcia:

Dla tych, którzy preferują bardziej konserwatywną strategię, korzystne może być ustalenie docelowych zysków na ustalonych poziomach wsparcia poniżej punktu wejścia. Poziomy te często działają jak naturalne punkty, w których cena może utknąć w miejscu lub odwrócić się, co czyni je praktycznymi celami do przechwytywania zysków przed potencjalnymi cofnięciami.

Ulepszenia strategii docelowych zysków:

- Dostosuj swoje docelowe zyski w oparciu o aktualne dane rynkowe i pojawiające się trendy. Wraz z ewolucją rynków powinny rozwijać się Twoje strategie. Bądź gotowy na modyfikację swoich celów, aby dopasować je do zmieniających się warunków rynkowych.

- Weź pod uwagę szerszy kontekst rynkowy, taki jak wskaźniki ekonomiczne lub istotne wydarzenia geopolityczne, które mogą mieć wpływ na ruchy cen i ważność przewidywanych celów.

- Użyj trailing stop, aby zmaksymalizować potencjalne zyski, minimalizując jednocześnie ryzyko. Takie podejście pozwala utrzymać pozycję otwartą tak długo, jak cena zmienia się korzystnie, ale blokuje zyski, jeśli rynek zaczyna obracać się przeciwko Twojej pozycji.

Kompleksowe podejście do handlu flagami niedźwiedzi:

Skuteczny handel niedźwiedziami wymaga nie tylko rozpoznania wzoru, ale także wykonywania transakcji ze strategiczną precyzją. Niezależnie od tego, czy stosujesz sygnały przełamania, zniesienia Fibonacciego, czy strategie na poziomie wsparcia, integracja dobrze zaplanowanych punktów wejścia, skrupulatnego umieszczania zleceń stop-loss i obliczonych celów zysku jest niezbędna do udanego handlu w niedźwiedzich warunkach rynkowych.

Stosując się do tych wytycznych, inwestorzy mogą zwiększyć swoją zdolność nie tylko do identyfikowania zyskownych okazji, ale także do zarządzania swoimi transakcjami w celu optymalizacji zysków przy jednoczesnej kontroli ryzyka w dynamicznym środowisku rynkowym.

Czy flaga niedźwiedzia jest niezawodnym wskaźnikiem?

Wzór flagi niedźwiedzia jest często uważany za niezawodny wskaźnik przewidywania kontynuacji trendów niedźwiedzich. Jednak jego skuteczność widać przede wszystkim w kontekście istniejących trendów spadkowych. Wymaga to od traderów weryfikacji sygnałów niedźwiedzich przed rozpoczęciem transakcji, aby zapewnić zgodność z szerszymi ruchami na rynku.

Kluczowe uwagi dotyczące efektywnego wykorzystania wzorów flagi niedźwiedzia:

Użycie kontekstowe:

Flaga niedźwiedzia jest najskuteczniejsza, gdy jest stosowana w ramach potwierdzonego trendu spadkowego. Rozpoznanie nadrzędnego kierunku rynku przed użyciem wzoru flagi niedźwiedzia pomaga w dostosowaniu strategii handlowej do panujących warunków rynkowych.

Zarządzanie ryzykiem:

Zawsze ustawiaj stop loss tuż powyżej poziomu oporu, gdy handlujesz z formacją flagi niedźwiedzia. To umiejscowienie pomaga złagodzić potencjalne straty, jeśli rynek porusza się wbrew Twoim oczekiwaniom, zapewniając siatkę bezpieczeństwa dla Twojego kapitału.

Potwierdzenie innymi wskaźnikami:

Aby zwiększyć wiarygodność wzoru flagi niedźwiedzia, zaleca się stosowanie dodatkowych wskaźników technicznych. Szczególnie przydatny może być na przykład wskaźnik siły względnej (RSI). Odczyt RSI poniżej 30 może wskazywać na sytuację wyprzedania, potwierdzając w ten sposób dynamikę niedźwiedzia sugerowaną przez wzór flagi niedźwiedzia.

Ulepszona strategia zapewniająca lepsze wyniki:

- Zintegruj wzór flagi niedźwiedzia z innymi narzędziami analizy technicznej, takimi jak średnie kroczące, MACD lub formacje świecowe, aby podejmować trafniejsze decyzje handlowe. To podejście oparte na wielu wskaźnikach może pomóc potwierdzić siłę i trwałość trendu niedźwiedziego, zwiększając prawdopodobieństwo udanych transakcji.

- Bądź na bieżąco z nowościami rynkowymi i wydarzeniami gospodarczymi, które mogą mieć wpływ na zmiany cen, ponieważ często mogą one udaremnić lub unieważnić przewidywania dotyczące wzorców.

Przyjmując te strategie, inwestorzy mogą skuteczniej wykorzystywać wzór flagi niedźwiedzia, maksymalizując jego użyteczność jako predyktora trendów niedźwiedzich, jednocześnie chroniąc inwestycje przed niekorzystnymi zmianami na rynku. To całościowe podejście do handlu gwarantuje, że decyzje nie opierają się tylko na wzorcach technicznych, ale są również poparte wszechstronną analizą warunków rynkowych i praktyk zarządzania ryzykiem.

Plusy i minusy wzoru flagi niedźwiedzia

Wzór flagi niedźwiedzia jest podstawą analizy technicznej i oferuje wyraźne sygnały kontynuacji trendu niedźwiedziego. Pomimo swojej niezawodności, jak wszystkie narzędzia handlowe, ma swoje zalety i wady.

Zalety wzoru flagi niedźwiedzia:

- Niezawodność w przewidywaniu trendów: Flaga niedźwiedzia znana jest ze swojej skuteczności w sygnalizowaniu kontynuacji trendów spadkowych, co czyni ją niezawodnym narzędziem dla traderów chcących wykorzystać te ruchy.

- Okazje do zyskownych krótkich transakcji: Ten wzór umożliwia inwestorom zawieranie krótkich transakcji z dobrym zrozumieniem potencjalnych trendów spadkowych, co może prowadzić do znacznych zysków.

- Wszechstronność na różnych rynkach: wzór flagi niedźwiedzia nie ogranicza się do konkretnego rynku; ma zastosowanie w kryptowalutach, forex, akcjach, kontraktach futures i towarach.

- Użyteczność w różnych ramach czasowych: okazuje się skuteczna w różnych ramach czasowych handlu, szczególnie w handlu śróddziennym, gdzie pomaga uchwycić szybkie ruchy.

- Zdefiniowane punkty wejścia i wyjścia: Wzór zapewnia jasne zasady dotyczące miejsca otwierania i zamykania transakcji, pomagając minimalizować ryzyko i skuteczniej zarządzać transakcjami.

- Częste występowanie: Wzór jest powszechny, co zapewnia inwestorom częste możliwości jego wykorzystania.

- Korzystny stosunek ryzyka do zysku: prawidłowo zidentyfikowany wzór flagi niedźwiedzia oferuje silny potencjalny wzrost w stosunku do podjętego ryzyka.

Wady wzoru flagi niedźwiedzia:

- Potencjał zawodności: Chociaż flaga niedźwiedzia jest ogólnie niezawodna, może zawieść, szczególnie jeśli nie zostanie potwierdzona innymi wskaźnikami.

- Ograniczone korzyści dla inwestorów unikających ryzyka: Dla tych, którzy wolą unikać ryzykownych transakcji, potencjalnie agresywny charakter wzoru flagi niedźwiedzia może nie odpowiadać ich bardziej konserwatywnym strategiom handlowym.

- Złożoność identyfikacji: Nowi inwestorzy mogą mieć trudności z dokładną identyfikacją i interpretacją tego wzorca. Wymaga to zrozumienia kilku czynników, w tym wolumenu, formacji świecowych i dodatkowych wskaźników technicznych w celu potwierdzenia.

- Ryzyko błędnej interpretacji: Nieprawidłowe zdefiniowanie wzoru flagi niedźwiedzia może prowadzić do błędnej oceny jego konsekwencji – dostrzeżenia całkowitego odwrócenia zamiast korekty, jeśli korekta flagi przekracza 30% masztu.

- Warunki rynkowe: Skuteczność wzoru flagi niedźwiedzia może zależeć od warunków rynkowych. Najlepiej radzi sobie z wyraźnymi trendami spadkowymi; jego niezawodność maleje na rynkach niestabilnych lub charakteryzujących się tendencją boczną.

Nieudana flaga niedźwiedzia w handlu

Nieudana flaga niedźwiedzia reprezentuje znaczne odchylenie od oczekiwanego wyniku wzoru flagi niedźwiedzia, oznaczając odwrócenie trendu niedźwiedziego na zwyżkowy. Rozpoznanie nieudanej flagi niedźwiedzia ma kluczowe znaczenie dla traderów, ponieważ pomaga ograniczyć ryzyko i dostosować strategie w odpowiedzi na nieoczekiwane ruchy na rynku. Oto jak rozpoznać nieudaną flagę niedźwiedzia na wykresie cen:

Kluczowe cechy nieudanej flagi niedźwiedzia:

Stabilny poziom wsparcia:

Na typowej fladze niedźwiedzia cena przebija się poniżej dolnego wsparcia flagi, potwierdzając kontynuację trendu niedźwiedziego. Jednak w przypadku nieudanej flagi niedźwiedzia cena utrzymuje się lub odbija od tego krytycznego poziomu wsparcia, co sugeruje potencjalną zmianę nastrojów rynkowych w stronę byków.

Umiarkowane wahania głośności:

W przeciwieństwie do gwałtownego spadku wolumenu oczekiwanego w przypadku udanej flagi niedźwiedzia, nieudana flaga niedźwiedzia wykazuje jedynie niewielki spadek wolumenu. Wskazuje to na brak silnego trendu niedźwiedziego, co podważa wiarygodność niedźwiedziej kontynuacji.

Bycze przełamanie:

W przeciwieństwie do wybicia w dół przewidywanego w formacjach niedźwiedzia, nieudana flaga niedźwiedzia powoduje, że cena przebija się powyżej górnego oporu formacji. Ten ruch w górę jest wyraźnym sygnałem zwyżkowego odwrócenia, sprzecznym z początkowymi niedźwiedzimi oczekiwaniami.

Wzrost wolumenu w przypadku ponownych testów:

Istotnym wskaźnikiem wzmacniającego się trendu zwyżkowego w kontekście nieudanej flagi niedźwiedzia jest wzrost wolumenu w przypadku ponownego przetestowania poprzednich poziomów cen. Takie zachowanie wspiera odwrócenie tendencji i sugeruje rosnące zainteresowanie kupujących oraz siłę rynku.

Strategiczne implikacje dla traderów:

Rozpoznanie oznak nieudanej flagi niedźwiedzia nie tylko zapobiega potencjalnym stratom, ale także otwiera przed traderami możliwości wykorzystania pojawiających się byczych trendów. Dostosowując się do nowego kierunku rynku, inwestorzy mogą zająć korzystną pozycję, czy to poprzez przejęcie nowych długich pozycji, czy też wyjście z istniejących krótkich pozycji.

Wnioski na temat wzoru flagi niedźwiedzia w handlu

Wzór flagi niedźwiedzia jest znany w dziedzinie analizy technicznej jako kluczowy wskaźnik kontynuacji trendu, szczególnie na rynkach niedźwiedzia. Jego częste występowanie na różnych rynkach finansowych – od kryptowalut po akcje – podkreśla jego znaczenie i niezawodność dla inwestorów chcących wykorzystać ruchy spadkowe.

Kluczowe wnioski:

Użyteczność i popularność: Wzór flagi niedźwiedzia jest wysoko ceniony ze względu na jego zdolność do przewidywania kontynuacji trendu niedźwiedziego. Jest to jeden z najpopularniejszych wzorców akcji cenowej ze względu na jego przejrzystą formację i sygnały, które można podjąć.

Potrzeba kompleksowej analizy: Pomimo swoich zalet wzór flagi niedźwiedzia nie powinien być stosowany samodzielnie. Skuteczne strategie handlowe wymagają integracji wielu narzędzi technicznych w celu potwierdzenia sygnałów pochodzących z tego wzorca. To warstwowe podejście pomaga zwiększyć dokładność przewidywań i minimalizuje ryzyko związane z potencjalnymi fałszywymi sygnałami.

Świadomość zmienności rynku: Szczególnie na rynku kryptowalut inwestorzy muszą zachować czujność w związku z nieodłączną zmiennością i nieprzewidywalnością. Ostrożne podejście wymaga ciągłej świadomości dynamiki rynku, unikania pułapek związanych ze strachem przed przegapieniem (FOMO) i zawsze przeprowadzania dokładnych badań (DYOR – Do Your Own Research) przed podjęciem decyzji handlowych.

Znaczenie doświadczenia: Skuteczne wykorzystanie wzoru flagi niedźwiedzia wymaga pewnego poziomu doświadczenia w analizie technicznej. Nowi inwestorzy powinni poświęcić czas na zdobycie wiedzy na temat różnych wskaźników i tego, jak można je synergicznie wykorzystać w celu poprawy wyników handlowych.

Końcowa rada:

Podsumowując, chociaż wzór flagi niedźwiedzia jest potężnym narzędziem dla traderów, jego skuteczność znacznie wzrasta, gdy jest stosowany wraz z innymi metodami analitycznymi i wskaźnikami rynkowymi. Inwestorzy powinni również zachować zdyscyplinowane podejście do zarządzania ryzykiem, szczególnie na rynkach o dużej zmienności, aby zabezpieczyć swoje inwestycje. Jak zawsze, ciągłe uczenie się i dostosowywanie do zmieniających się warunków rynkowych są kluczowe dla utrzymania sukcesu w handlu