O que é um padrão de bandeira de urso?

No artigo de hoje, nos aprofundaremos em um dos padrões de continuação mais confiáveis e frequentemente encontrados em gráficos de negociação – o padrão de bandeira de baixa . Este padrão aparece frequentemente durante tendências de baixa e é um elemento crucial para otimizar estratégias de negociação.

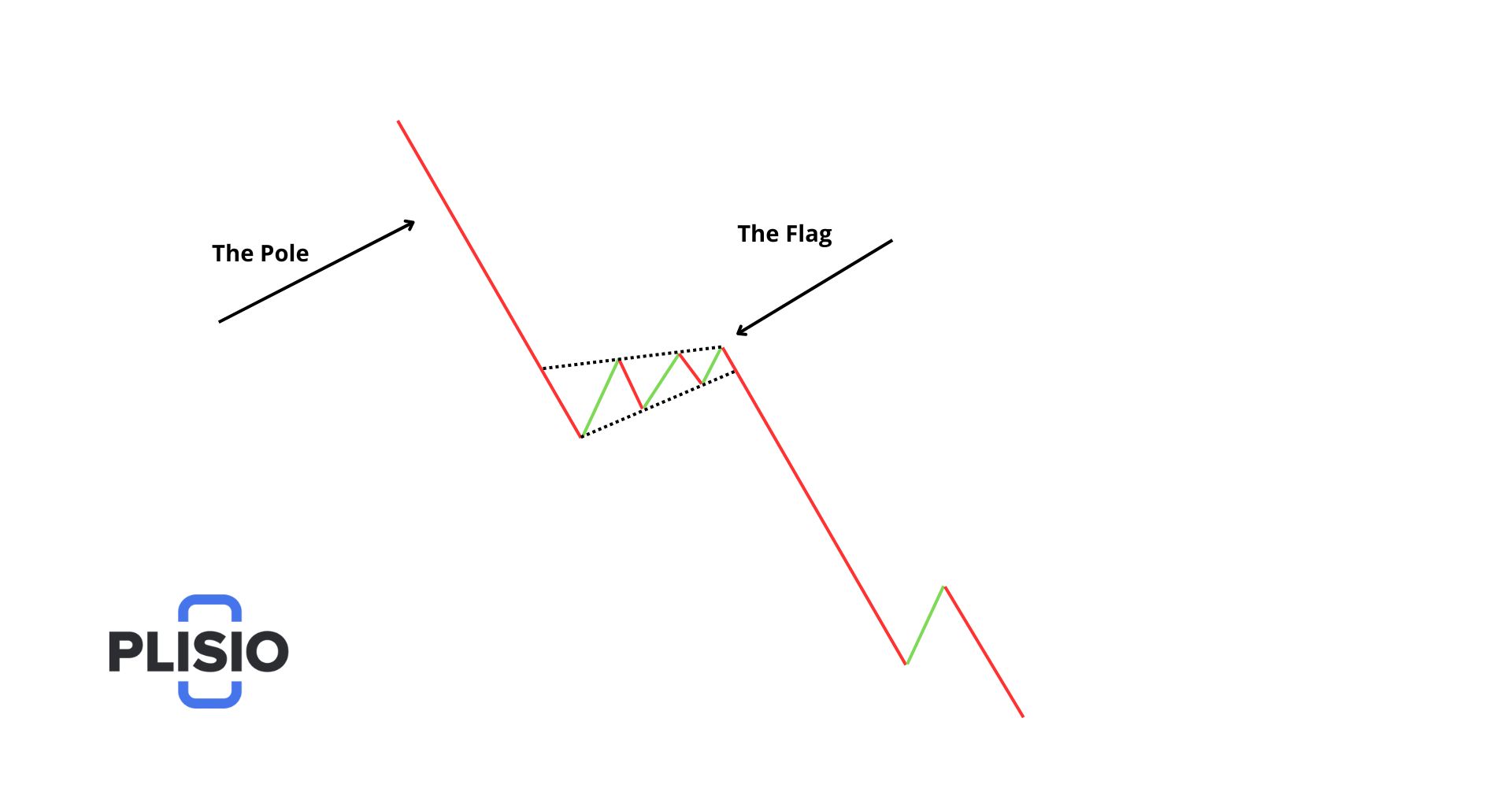

A bandeira de baixa é formada após uma forte queda de preços, seguida por um período de consolidação. O padrão recebe esse nome devido à sua semelhança visual com uma bandeira no gráfico, onde uma correção curta de preço ascendente cria a ilusão de uma bandeira. Este ligeiro movimento ascendente, no entanto, muitas vezes induz os comerciantes a antecipar uma inversão de preços, o que é um equívoco comum. Na realidade, o preço continua a mover-se na direção da tendência original após o retrocesso. A forte queda inicial do preço forma o mastro da bandeira, que é essencial para identificar o alvo depois que a bandeira irrompe para o lado negativo.

Compreender como negociar o padrão da bandeira de baixa de forma eficaz pode mudar significativamente a sua abordagem à negociação , permitindo-lhe antecipar e capitalizar melhor os movimentos do mercado. Junte-se a nós enquanto exploramos as complexidades da bandeira do urso e como ela pode mudar o jogo em suas táticas de negociação.

O que é um sinalizador em análise técnica?

O padrão de bandeira é um indicador técnico que sugere a continuação de uma tendência existente, seja de alta ( alta ) ou de baixa (baixa). Caracteriza-se pela sua ocorrência durante períodos de alta volatilidade e aumento dos volumes de negociação.

Este padrão pode ser observado em vários mercados, incluindo Forex, criptomoedas, ações, commodities e mercados de balcão.

A formação de um padrão de bandeira começa com um movimento significativo de preços representado por diversas barras de alto volume, conhecidas como mastro. Isto é seguido por uma consolidação de curto prazo movendo-se contra a tendência, formando a bandeira, após a qual o preço retoma o seu movimento de tendência, normalmente refletindo o comprimento do mastro.

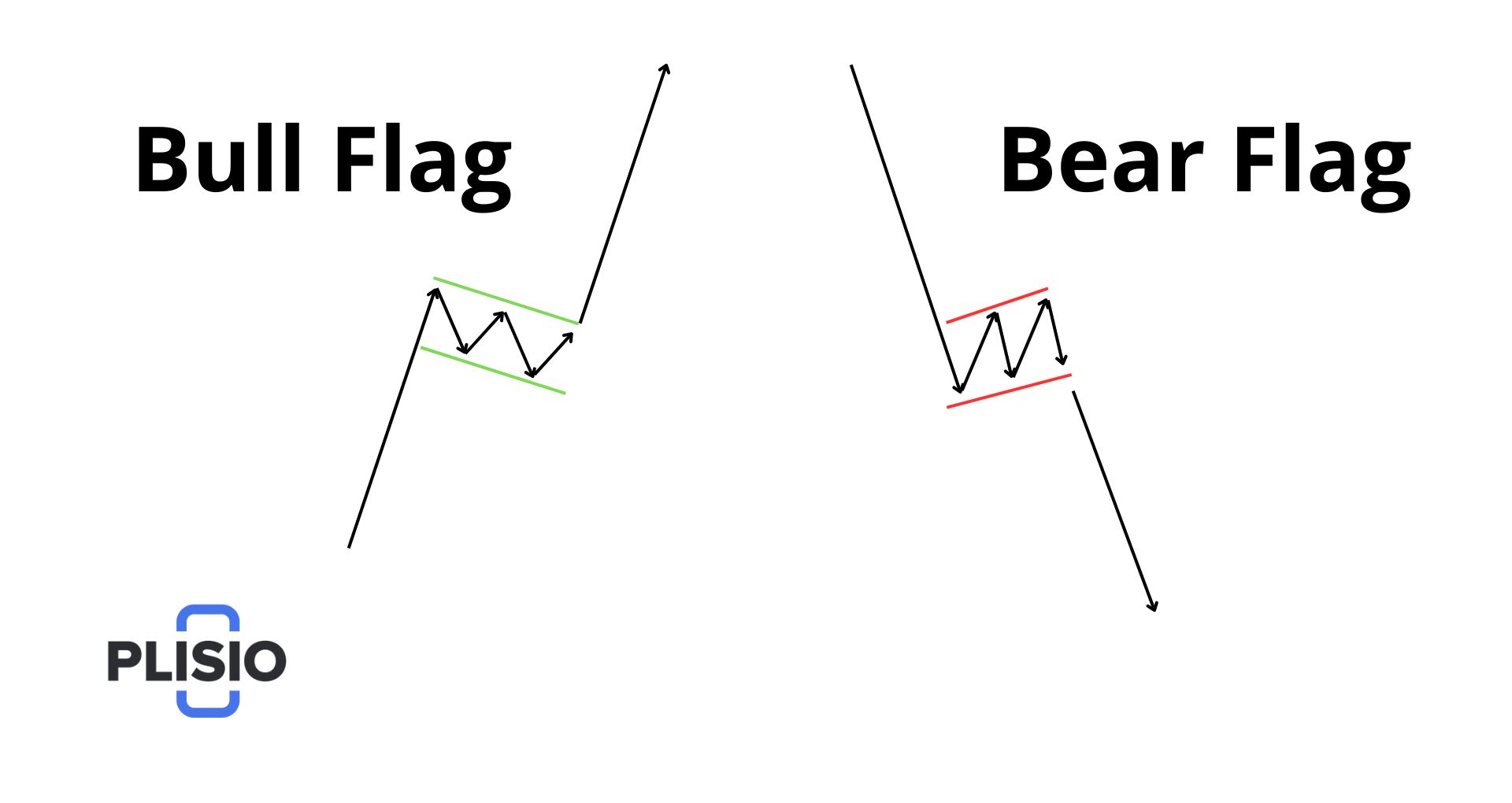

Para os traders, uma bandeira de alta sinaliza a probabilidade de uma tendência de alta contínua, sugerindo uma oportunidade para iniciar uma posição longa. Por outro lado, uma bandeira de baixa sugere que a tendência de baixa continuará. Ao analisar gráficos, o padrão de bandeira geralmente funciona de forma eficaz quando combinado com outros padrões de ação de preço.

O que é um padrão de bandeira de baixa?

O padrão de bandeira de baixa é uma ferramenta de análise técnica amplamente reconhecida, usada para prever a continuação de uma tendência descendente no mercado. Este padrão compreende dois componentes principais: o mastro e a bandeira. O mastro é estabelecido por uma queda acentuada nos preços que marca o início da formação. Após essa queda, ocorre um período de consolidação, formando a bandeira.

Durante esta consolidação, há uma reversão temporária onde os compradores tentam empurrar o preço para cima, criando o ponto alto da bandeira. No entanto, esta recuperação é tipicamente de curta duração, à medida que a tendência dominante de baixa é retomada. O padrão é concluído quando o preço cai novamente, muitas vezes refletindo o comprimento inicial do mastro, sinalizando assim uma continuação da tendência de baixa.

Formações de bandeiras em análise técnica

As formações de bandeiras são fundamentais na análise técnica, oferecendo insights sobre os movimentos dos preços das ações. Esses padrões normalmente aparecem nos gráficos após um movimento significativo de preços, seguido por um período de consolidação, criando uma aparência de bandeira. Compreender essas formações é crucial para os traders que desejam prever potenciais continuidades ou reversões de tendências.

Identificando tendências de baixa por meio de indicadores técnicos

Na análise técnica, uma tendência de baixa é marcada por uma série de máximos e mínimos mais baixos, indicando um sentimento de baixa. Esta tendência pode ser confirmada através de vários indicadores técnicos, tais como médias móveis com tendência descendente, que acompanham os movimentos dos preços, e linhas de tendência que ligam estes picos mais baixos. Padrões gráficos adicionais, como cabeça e ombros ou triângulos descendentes, substanciam ainda mais a presença de uma tendência de baixa. Nesses cenários, os traders podem considerar a venda a descoberto para capitalizar a queda esperada nos preços das ações.

Decifrando o papel do mastro em padrões gráficos

O mastro é parte integrante do padrão da bandeira, caracterizado por um movimento de preços acentuado e substancial, muitas vezes após um evento de mercado significativo ou comunicado de imprensa. Este movimento repentino sublinha a importância do mastro, preparando o terreno para uma possível continuação da tendência. O comprimento e o impulso do mastro, que podem variar em diferentes intervalos de tempo, são críticos para os traders, pois fornecem pistas sobre futuras ações de preços. Seguindo o mastro da bandeira, ocorre uma fase de consolidação conhecida como 'bandeira', indicando uma pausa no impulso. Esta configuração muitas vezes leva a uma continuação da tendência inicial, dando aos traders oportunidades de planear eficazmente as suas entradas e saídas no mercado.

Ao integrar estes conceitos, os traders podem melhorar a sua análise de mercado e desenvolvimento de estratégias, alinhando as suas ações com a dinâmica de mercado observada.

Como identificar um padrão de bandeira de urso?

O padrão bear flag é uma ferramenta de análise técnica predominante que sinaliza a continuação de uma tendência descendente. É caracterizada por uma queda acentuada do preço, conhecida como mastro, seguida por um período de consolidação ascendente, denominado bandeira. Este padrão é crucial para os traders, pois indica potenciais oportunidades de venda.

Identificando o padrão da bandeira do urso

Para reconhecer uma bandeira de urso, observe os seguintes aspectos principais:

- Venda inicial: A formação começa com uma queda significativa no preço, acompanhada de alto volume de negociação. Esta liquidação inicial forma o mastro da bandeira e é indicativa de uma forte pressão de venda.

- Fase de consolidação: Após a queda acentuada, o preço se estabiliza e começa a se consolidar para cima em uma faixa mais estreita. Durante esta fase, o volume de negociação normalmente diminui, refletindo a falta de dinâmica de alta e sugerindo que o movimento ascendente é temporário.

- Dinâmica de Volume: Um aumento no volume durante o movimento descendente e uma diminuição durante a consolidação são indicadores críticos da validade do padrão.

Critérios para um padrão de bandeira de urso válido

- A consolidação deverá ser relativamente curta. Períodos prolongados de consolidação podem invalidar o padrão da bandeira de baixa, levando os traders a procurar outros padrões de reversão de baixa, como o homem enforcado, a estrela cadente ou o engolfamento de baixa.

- O rompimento da bandeira deve ocorrer para baixo, com forte movimento indicado por pico de volume. Isto confirma a continuação da tendência de baixa.

Negociando a Bandeira do Urso

Ao negociar a bandeira de baixa, procure a conclusão da fase de consolidação e um rompimento abaixo da consolidação. Esse rompimento é frequentemente validado por padrões de velas de baixa ou por um movimento abaixo de um nível de suporte. Os comerciantes podem considerar entrar em posições curtas após o rompimento, já que o preço provavelmente continuará a cair. O movimento descendente pós-ruptura pode ser influenciado por factores externos, tais como notícias negativas ou dados económicos fracos, levando potencialmente a quedas aceleradas de preços.

Ao integrar esses insights em sua estratégia de negociação, você pode aproveitar efetivamente o padrão da bandeira de baixa para capitalizar as tendências de baixa e melhorar seu posicionamento no mercado.

Média móvel de 50 períodos na detecção de padrão de bandeira de urso

A média móvel de 50 períodos (MA) é uma ferramenta essencial para traders que desejam identificar e confirmar padrões de bandeira de baixa. Esta média móvel desempenha múltiplas funções, desde confirmar a direção da tendência até atuar como um nível de resistência dinâmico.

Funções do MA de 50 períodos na análise da bandeira de urso:

- Confirmação de Tendência: A MM de 50 períodos é crucial para determinar a tendência de médio prazo do mercado. Para um padrão de bandeira de baixa, o preço normalmente permanece abaixo desta MM, sinalizando uma tendência de baixa predominante. Este alinhamento entre o preço e a MM confirma a prontidão do mercado para uma configuração de bandeira de baixa.

- Resistência Dinâmica: Durante a formação de uma bandeira de baixa, o MA de 50 períodos geralmente atua como resistência. À medida que o preço passa por uma ligeira consolidação ascendente (a bandeira), normalmente encontra resistência nesta MM. A incapacidade de ultrapassar a MM reforça a perspetiva de baixa, sugerindo que a tendência descendente provavelmente persistirá.

- Validação do padrão e confirmação do rompimento: A integridade do padrão da bandeira de baixa é fortalecida quando o preço permanece consistentemente abaixo do MA de 50 períodos durante a fase de consolidação. Um rompimento abaixo da bandeira que ocorre enquanto o preço ainda está abaixo desta MM adiciona mais confiança à continuação de baixa. Por outro lado, se o preço ultrapassar a MM, isso poderá indicar um enfraquecimento da dinâmica de baixa ou uma potencial reversão da tendência.

- Suavização da volatilidade dos preços: Ao suavizar as flutuações de preços de curto prazo, o MA de 50 períodos ajuda a esclarecer a verdadeira tendência, minimizando o risco de interpretações erradas causadas por picos ou quedas transitórias de preços durante a fase de consolidação da bandeira de baixa.

Aplicação prática em gráficos de negociação:

Em termos práticos, ao aplicar a MM de 50 períodos aos gráficos de negociação, como o EURUSD diário, os traders podem observar a confirmação da tendência de baixa, uma vez que o preço permanece consistentemente abaixo desta MM. A incapacidade dos touros de empurrar o preço acima da MM de 50 períodos depois de testar níveis de suporte anteriormente quebrados valida ainda mais o controle de baixa. Além disso, uma diminuição no volume durante o período de consolidação normalmente acompanha a permanência do preço abaixo da MM, indicando que o mercado continua dominado pelos ursos.

Estratégia de negociação baseada no MA de 50 períodos e no padrão Bear Flag:

Os traders devem monitorar um rompimento abaixo da formação da bandeira com o preço abaixo da MM de 50 períodos. Esta configuração apresenta frequentemente uma oportunidade favorável para iniciar posições curtas, capitalizando a continuação esperada da tendência descendente. A clara identificação e compreensão destes elementos permite que os traders executem decisões comerciais mais informadas e estrategicamente sólidas, alinhando-se com a dinâmica contínua do mercado.

Bandeira do Urso vs. Bandeira do Touro

Os padrões de bandeira são ferramentas essenciais na análise técnica, fornecendo sinais tanto para movimentos de alta como de baixa do mercado. Os padrões da bandeira de alta e da bandeira de baixa compartilham uma estrutura semelhante, mas indicam tendências de mercado opostas.

Estrutura e significado dos padrões de bandeira:

Estrutura Comum: Seja uma bandeira de alta ou de baixa, o padrão compreende níveis de suporte e resistência, um mastro representando um movimento significativo de preços, a fase de consolidação formando a bandeira e o ponto de ruptura crítico.

Direção do Movimento:

- Bandeira de alta: Este padrão surge durante uma tendência de alta, sinalizando um potencial aumento adicional nos preços. A formação começa com um forte aumento de preço (mastro), seguido por um período de consolidação que se move ligeiramente para baixo ou para os lados, lembrando uma bandeira. Um rompimento acima da resistência superior da bandeira normalmente precede a continuação da tendência ascendente.

- Bandeira de Urso: Por outro lado, uma bandeira de baixa aparece durante uma tendência de baixa e sugere uma continuação da queda nos preços. Começa com uma queda acentuada no preço (mastro), seguida por uma breve consolidação que se move ligeiramente para cima ou para os lados. Um rompimento abaixo do suporte inferior da bandeira geralmente leva à continuação da tendência descendente.

Implicações práticas para os comerciantes:

Compreender estes padrões ajuda os traders a antecipar potenciais movimentos de mercado e a alinhar as suas estratégias em conformidade. Por exemplo, identificar uma bandeira de alta durante uma tendência de alta pode ser um sinal para considerar a entrada em uma posição longa em antecipação a uma alta contínua. Da mesma forma, detectar uma bandeira de baixa durante uma tendência de baixa pode ser um indicador para iniciar uma posição curta, esperando novas quedas.

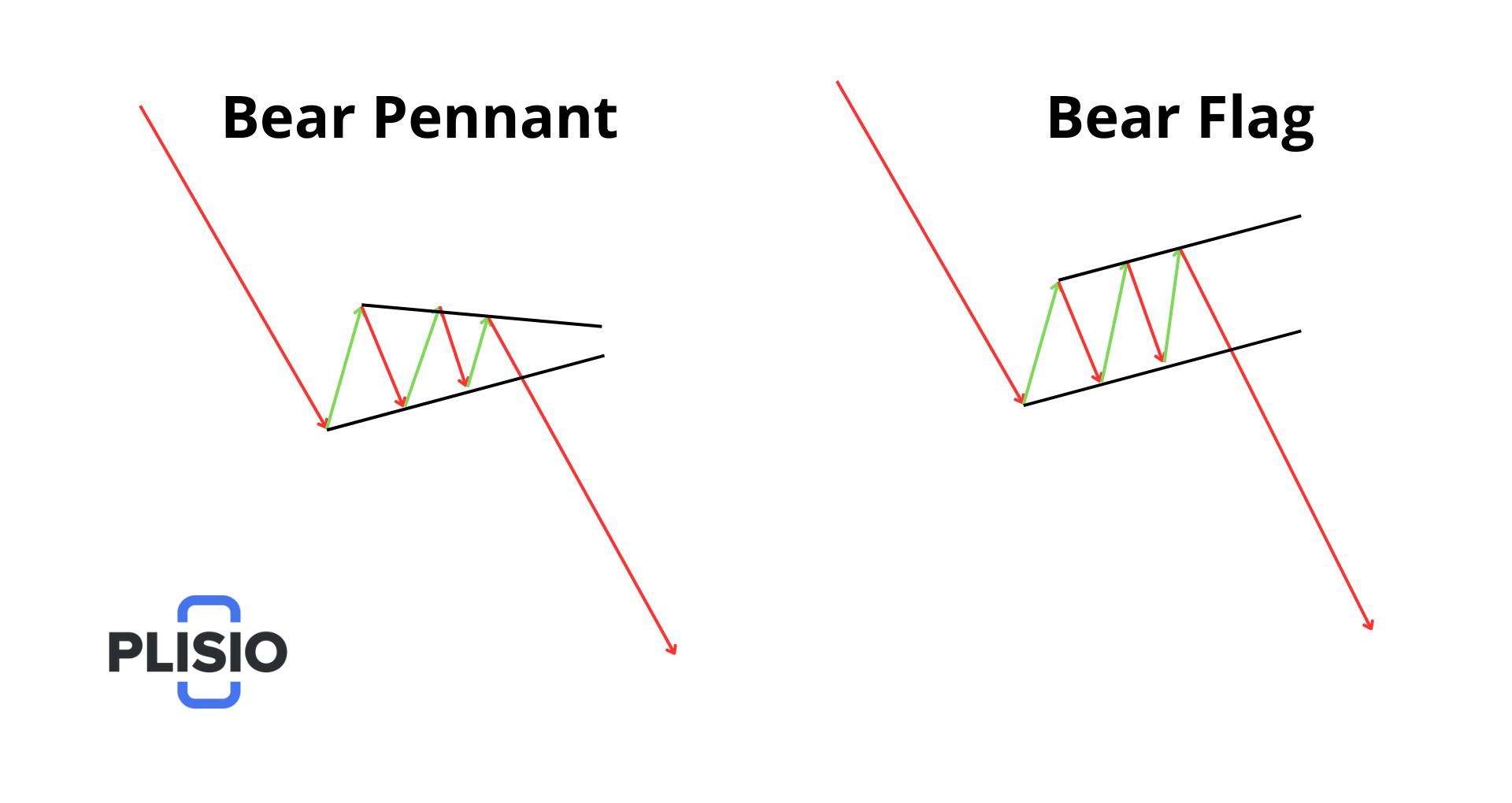

Bandeira do Urso e Flâmula do Urso

Os padrões de bandeira de baixa e flâmula de baixa são ferramentas cruciais na análise técnica, projetadas especificamente para identificar continuações potenciais em mercados em baixa. Embora ambos os padrões sinalizem tendências descendentes e atividade baixista, eles têm características e formações distintas que podem ajudar os traders a antecipar os movimentos do mercado e a planear as suas estratégias em conformidade.

Principais diferenças e características:

Padrão de bandeira de urso:

- Esse padrão normalmente começa com uma queda acentuada no preço, formando o que é conhecido como mastro.

- Após a queda inicial, ocorre um breve período de consolidação que tende a se inclinar ligeiramente para cima ou para os lados, formando a bandeira.

- A consolidação é geralmente de curta duração e um rompimento abaixo do limite inferior da bandeira sinaliza a continuação da tendência de baixa.

Padrão de Flâmula de Urso:

- Semelhante à bandeira do urso, a flâmula do urso começa com um movimento descendente significativo, criando o mastro.

- No entanto, a fase de consolidação numa flâmula de baixa é caracterizada por um estreitamento mais estreito e horizontal dos movimentos de preços, assemelhando-se a um pequeno triângulo ou flâmula simétrico.

- Este período de negociação lateral indica uma pausa na dinâmica do mercado antes que a tendência retome o seu curso descendente com um rompimento abaixo da consolidação.

Considerações Práticas de Negociação:

Ambos os padrões são indicativos de um forte sentimento de baixa e são comumente usados pelos traders para se prepararem para entrar em posições curtas. A duração da consolidação e a estrutura do padrão fornecem informações sobre o sentimento do mercado e o movimento potencial dos preços:

- Bandeira de Urso: Devido à sua breve fase de consolidação, a bandeira de baixa sugere uma retomada mais rápida da tendência de baixa, tornando-a favorita entre os traders que buscam oportunidades de curto prazo.

- Flâmula de Urso: A consolidação estendida em uma flâmula de baixa sugere um aumento mais forte de pressão de baixa, potencialmente levando a uma continuação mais pronunciada da tendência de baixa assim que ocorrer o rompimento.

Estratégias para negociar com um padrão de bandeira de urso

Negociar o padrão da bandeira de baixa pode ser uma ferramenta poderosa, especialmente em condições de mercado de baixa. Este padrão, reconhecível pela sua descida acentuada seguida de um breve período de consolidação, fornece sinais claros de potenciais continuações da tendência descendente. Para capitalizar eficazmente este padrão, é essencial empregar uma estratégia de negociação robusta que combine análise técnica e gestão de risco prudente.

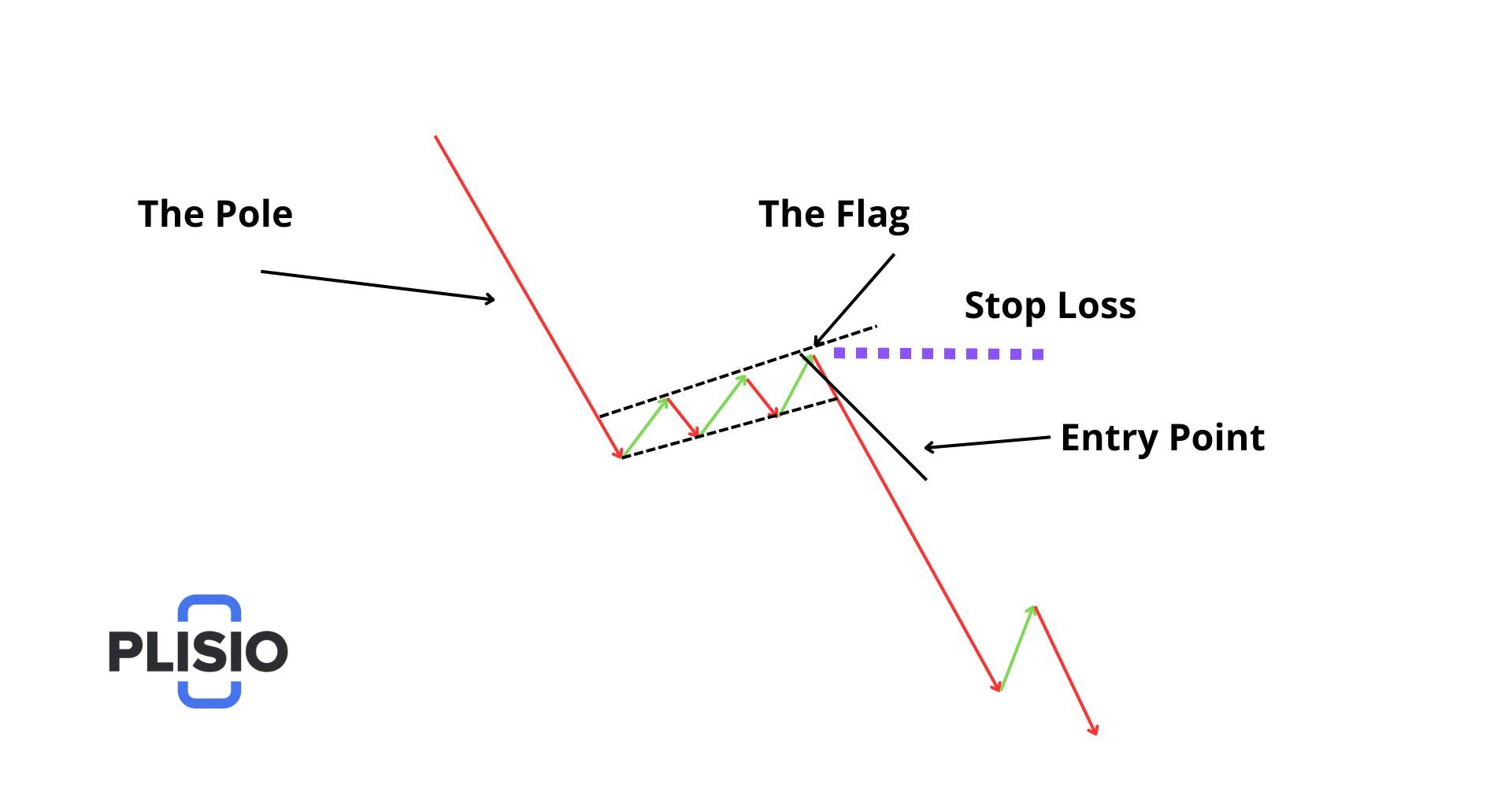

Estratégia №1: Desvantagem do rompimento da bandeira do urso

A estratégia Bear Flag Breakout é uma poderosa ferramenta de análise técnica usada pelos traders para capitalizar nas tendências de baixa contínuas. Esta estratégia envolve vários passos para garantir uma abordagem metódica à negociação deste padrão, combinando vários indicadores técnicos para uma execução robusta.

Estratégia de negociação passo a passo:

Identificando o mastro e a bandeira:

- Comece detectando o mastro da bandeira, que é uma forte liquidação, indicando um forte impulso de baixa. A formação do mastro é crítica, pois prepara o terreno para o padrão de bandeira baixista que se segue.

- Observe a formação da bandeira, que normalmente se consolida ligeiramente para cima ou se move lateralmente, formando uma tendência contrária ao declínio acentuado inicial.

Acompanhamento de Indicadores Técnicos:

- Utilize indicadores de volume para avaliar a força da tendência de baixa durante a formação do mastro. Alto volume durante a liquidação e diminuição do volume durante a formação da bandeira são características típicas.

- Aplique o Índice de Força Relativa (RSI) para avaliar se o ativo está sobrevendido, de preferência procurando uma leitura de RSI abaixo de 30 durante a fase de consolidação.

- A Média Móvel Simples (SMA) de 50 períodos pode ser usada para confirmar a dinâmica de baixa, garantindo que o preço esteja abaixo deste nível durante o rompimento.

Esperando pelo rompimento:

- Espere pacientemente que o preço ultrapasse o limite inferior da bandeira, sinalizando uma continuação da tendência de baixa. Idealmente, esse rompimento deve ocorrer com o aumento do volume, reforçando o impulso de baixa.

- Insira uma posição curta imediatamente após a confirmação do rompimento, normalmente na vela que segue aquela que rompe o nível de suporte da borda inferior da bandeira.

Definindo Stop Loss e Take Profit:

- Defina uma ordem de stop loss logo acima da borda superior da bandeira para limitar perdas potenciais caso o rompimento seja revertido. Este nível de resistência serve como um ponto de corte eficaz para a negociação.

- Determine o nível de lucro medindo a distância do mastro e projetando essa mesma distância para baixo a partir do ponto de ruptura. Este método visa capitalizar a continuação esperada da queda dos preços.

Execução e Gestão de Riscos:

- Execute a negociação com precisão, entrando logo após o rompimento para maximizar o retorno potencial da tendência de baixa contínua.

- Sempre incorpore práticas de gestão de risco, incluindo ordens de stop loss para proteger seu investimento de reversões inesperadas do mercado.

Seguindo este plano detalhado, os traders podem usar efetivamente a estratégia Bear Flag Breakout para aproveitar as condições de mercado que favorecem as continuações de baixa. Esta estratégia não só fornece um plano claro de entrada e saída, mas também integra indicadores técnicos críticos que apoiam a tomada de decisões e aumentam a probabilidade de uma negociação bem sucedida.

Estratégia №2: O Padrão da Bandeira do Urso e Retrações de Fibonacci

O uso de retrações de Fibonacci na negociação do padrão bear flag fornece uma abordagem estratégica para identificar possíveis pontos de reversão e otimizar as posições de entrada e saída. Ao combinar estas ferramentas, os traders podem aumentar a sua precisão na previsão dos movimentos do mercado e na gestão eficaz do risco.

Etapas detalhadas para negociar o padrão Bear Flag usando retrações de Fibonacci:

Identifique a tendência de baixa e o mastro:

- Confirme uma tendência de baixa no gráfico forex, definindo níveis claros de suporte e resistência. Esta análise inicial estabelece as bases para a aplicação dos níveis de Fibonacci.

- Reconheça o mastro da bandeira de baixa, que é um declínio acentuado indicando o início do padrão.

Aplique retrações de Fibonacci:

- Uma vez estabelecido o mastro inicial, estique a ferramenta de retração de Fibonacci do ponto alto no nível de resistência até o ponto baixo no nível de suporte anterior.

- Monitore o preço à medida que ele se recupera em direção a esses níveis de Fibonacci durante a fase de consolidação. Os traders normalmente se concentram em níveis significativos de Fibonacci, como 38,2%, 50% e 61,8%.

Planeje sua entrada:

- Aguarde o preço atingir e potencialmente se recuperar de um dos níveis de Fibonacci identificados. Uma reversão nestes níveis sugere frequentemente uma continuação da tendência de baixa.

- Insira uma posição curta quando o preço recuperar da linha de tendência superior da fase de consolidação em um dos principais níveis de retração de Fibonacci.

Definir Stop Loss e Take Profit:

- Coloque um stop loss logo acima do ponto central da correção para gerenciamento de risco. Este posicionamento ajuda a proteger contra possíveis rompimentos ascendentes que se desviem da previsão da tendência de baixa.

- Defina o nível de lucro igual ao comprimento do mastro para uma abordagem de negociação agressiva. Para uma estratégia mais conservadora, utilize uma grelha para dividir a meta de lucro em várias partes, permitindo lucros parciais à medida que o preço se move favoravelmente.

Execução e Monitoramento:

- Execute a negociação com precisão, garantindo que a ação do preço confirme a reversão de baixa no nível Fibonacci.

- Monitore continuamente a negociação em busca de quaisquer sinais que contradigam a dinâmica de baixa, ajustando o stop loss e a realização de lucros conforme necessário para garantir ganhos ou minimizar perdas.

Esta estratégia aproveita o poder preditivo das retrações de Fibonacci dentro da estrutura do padrão da bandeira de baixa, oferecendo aos traders um método sofisticado para avaliar o sentimento do mercado e fazer movimentos calculados. Ao aderir a estes passos, os traders podem abordar sistematicamente as suas negociações, aumentando a probabilidade de sucesso em condições de mercado pessimistas.

Estratégia №3: A bandeira do urso e o rompimento do suporte

A estratégia Bear Flag e Support Breakout é uma abordagem focada que capitaliza a violação dos níveis de suporte dentro de um padrão de bear flag. Esta estratégia aumenta a previsibilidade das continuações de baixa e oferece pontos de entrada e saída bem definidos para os traders.

Guia passo a passo para implementar a estratégia de ruptura de suporte:

Identifique as condições de mercado:

- Comece confirmando uma tendência de baixa no gráfico. Defina claramente os níveis de suporte e resistência, pois estes desempenharão um papel crítico na execução da estratégia.

- Observe a formação de uma bandeira de baixa perto desses níveis críticos de suporte. A proximidade do suporte principal sugere frequentemente uma probabilidade mais forte de uma continuação de baixa.

Incorporar Indicadores Técnicos:

- Adicione a média móvel simples de 50 períodos (SMA 50) ao gráfico para ajudar a afirmar a tendência de baixa e garantir que a pressão de venda permaneça forte. Esta média móvel atuará como uma resistência dinâmica, reforçando a tendência de baixa.

- Para confirmação adicional, considere usar médias móveis de períodos mais longos, como 100 e 200 SMAs em prazos mais longos, ou médias mais curtas, como 9, 12 e 20 SMAs em prazos mais curtos. Estas ferramentas podem ajudar a validar ainda mais a dinâmica do mercado e a estabilidade das tendências.

Monitore o detalhamento do nível de suporte:

- Fique atento ao nível de suporte. Um teste deste nível pela ação do preço é fundamental e deve ser monitorado para possíveis oportunidades de rompimento.

- Procure uma quebra decisiva abaixo do nível de suporte, que sinaliza um forte ponto de entrada para iniciar uma posição curta. Este rompimento é o seu principal sinal de negociação nesta estratégia.

Configurando negociações:

- Entre em uma negociação a descoberto assim que o preço cair abaixo do nível de suporte, confirmando a continuação da tendência de baixa.

- Defina um stop loss logo acima da linha superior da bandeira para limitar perdas potenciais caso o mercado reverta inesperadamente.

- Determine o alvo do comércio medindo o comprimento do mastro. Defina seu lucro a uma distância igual a esse comprimento do ponto de ruptura, permitindo uma estratégia de saída clara e medida.

Execução e Ajuste:

- Execute a posição curta com precisão, garantindo que todos os sinais apontem para uma tendência de baixa contínua.

- Reavalie regularmente as condições do mercado e a eficácia dos seus indicadores. Esteja preparado para ajustar suas configurações de stop loss e takeprofit em resposta a novas informações de mercado ou mudanças na volatilidade.

Seguindo metodicamente essas etapas, os traders podem aproveitar efetivamente o poder dos rompimentos de suporte nos padrões de bandeira de baixa. Esta estratégia não só oferece diretrizes claras de entrada e saída, mas também integra análises técnicas avançadas para aumentar a probabilidade de negociações bem-sucedidas em ambientes de mercado em baixa.

Estratégias de entrada para negociação

Ao planejar suas estratégias de entrada para negociação, é crucial identificar momentos precisos que sinalizem rentabilidade potencial. Aqui estão técnicas refinadas adaptadas a várias estratégias de negociação:

Estratégia de ruptura negativa:

Inicie uma negociação quando o preço fechar conclusivamente abaixo do limite inferior da bandeira. Isto sinaliza uma forte continuação da tendência de baixa existente. A monitorização do preço de fecho é essencial, pois fornece a confirmação de que o mercado aceitou preços mais baixos, reforçando assim o sentimento de baixa.

Estratégia de retração de Fibonacci:

Insira uma posição quando o preço demonstrar uma reversão clara em um nível significativo de retração de Fibonacci. Os principais níveis a serem observados incluem 38,2%, 50% e 61,8%. Esses pontos geralmente atuam como áreas cruciais onde o mercado pode fazer uma pausa e reverter, tornando-os críticos para cronometrar suas entradas.

Estratégia de ruptura de suporte:

Execute uma negociação depois que o preço violar decisivamente um nível de suporte substancial dentro do padrão de bandeira. Uma quebra definitiva, especialmente em volumes mais elevados, indica uma forte pressão de venda e uma provável continuação da tendência descendente. Esta estratégia se beneficia da espera por um rompimento confirmado para evitar sinais falsos.

Aprimorando as decisões de entrada com insights adicionais:

- Incorpore dados de mercado em tempo real e análises de tendências para reforçar a precisão dessas estratégias. Observar o comportamento do mercado em torno destes pontos de entrada pode fornecer uma validação adicional.

- Utilize ferramentas técnicas como médias móveis, RSI ou MACD para confirmar a força e o impulso da tendência nos pontos de entrada planejados.

- Considere sempre o contexto do mercado e os indicadores económicos mais amplos que podem influenciar os movimentos de preços, ajustando a sua estratégia para se alinhar com as condições atuais do mercado.

Ao empregar estas estratégias de entrada melhoradas, os traders podem aumentar as suas hipóteses de envolvimento bem-sucedido nos mercados. Cada estratégia é concebida para capitalizar sinais específicos do mercado, proporcionando uma abordagem estruturada para entrar em negociações com maior probabilidade de resultados favoráveis.

Colocação estratégica de Stop Loss para gerenciar riscos comerciais

A gestão eficaz do risco é crucial na negociação, e uma das principais ferramentas para gerir este risco é a colocação estratégica de stop loss. Veja como posicionar seus stop loss em diferentes cenários de negociação para proteger seu capital:

Negociações de ruptura:

Defina seu stop loss ligeiramente acima do limite superior da bandeira. Esta colocação garante que, se o rompimento falhar e o preço reverter para cima, sua posição será encerrada antes que as perdas potenciais aumentem. Isto é particularmente importante porque a área acima da bandeira pode muitas vezes funcionar como uma zona de resistência se for testada novamente.

Negociações baseadas em Fibonacci:

Coloque o stop loss logo acima da oscilação máxima mais recente dentro do padrão de bandeira. Essa alta geralmente representa um nível crítico de resistência. Se o preço subir além deste ponto, poderá indicar uma falha na previsão de baixa baseada na retração de Fibonacci, garantindo uma saída da negociação.

Apoie negociações de breakout:

Defina o stop loss logo acima do nível de suporte rompido, que agora pode servir como resistência. Este método capitaliza o princípio de que, uma vez quebrado o suporte, muitas vezes se transforma em resistência. Colocar um stop loss acima deste nível pode ajudar a proteger contra o retorno do preço ao teste e potencialmente romper esta nova resistência.

Aprimorando a estratégia de Stop Loss com as condições atuais do mercado:

- Ajuste suas configurações de stop loss com base na volatilidade atual e nas condições de liquidez. Em mercados mais voláteis, poderão ser necessários stop loss mais amplos para evitar uma interrupção prematura devido ao ruído do mercado.

- Utilize indicadores técnicos adicionais, como o Average True Range (ATR), para avaliar a volatilidade do mercado e definir stop loss que se alinhem com a dinâmica atual do mercado, garantindo que não sejam demasiado apertados nem excessivamente frouxos.

- Revise e ajuste regularmente suas posições de stop loss em resposta aos movimentos contínuos do mercado ou à medida que sua negociação avança em direção ao seu objetivo. Esta abordagem dinâmica pode ajudar a garantir lucros e, ao mesmo tempo, proteger contra reversões repentinas do mercado.

Ao aplicar estas estratégias de stop loss, os traders podem gerir eficazmente a sua exposição ao risco em várias configurações de negociação, garantindo que mantêm o controlo sobre potenciais perdas e melhoram a sua resiliência comercial geral.

Definindo metas de lucro na negociação da Bear Flag

Definir metas de lucro precisas é crucial para capitalizar os padrões de negociação bear flag, garantindo que você obtenha ganhos alinhados com a dinâmica subjacente do mercado. Veja como determinar metas de lucro efetivas com base nas características do padrão da bandeira de baixa:

Calcule com base no mastro:

Meça o comprimento do mastro inicial, o que significa o movimento acentuado de preços anterior. Projete esta distância para baixo a partir do ponto de ruptura do limite inferior da bandeira. Esta projeção fornece uma meta quantificável que reflete o impulso anterior do padrão, fornecendo uma estimativa realista do movimento potencial dos preços.

Incorpore níveis de suporte:

Para aqueles que preferem uma estratégia mais conservadora, pode ser vantajoso estabelecer metas de lucro em níveis de apoio estabelecidos abaixo do ponto de entrada. Estes níveis funcionam frequentemente como pontos naturais onde o preço pode estagnar ou reverter, tornando-os alvos práticos para obter lucros antes de potenciais retrocessos.

Aprimoramentos para estratégias de meta de lucro:

- Ajuste suas metas de lucro com base em dados de mercado ao vivo e tendências emergentes. À medida que os mercados evoluem, o mesmo deve acontecer com as suas estratégias. Esteja pronto para modificar suas metas para se adequar às mudanças nas condições do mercado.

- Considere o contexto mais amplo do mercado, como indicadores económicos ou eventos geopolíticos significativos, que podem influenciar os movimentos de preços e afetar a validade dos seus objetivos projetados.

- Use trailing stops para maximizar os lucros potenciais e, ao mesmo tempo, minimizar os riscos. Esta abordagem permite-lhe manter a negociação aberta enquanto o preço se move favoravelmente, mas garante ganhos se o mercado começar a virar-se contra a sua posição.

Abordagem abrangente para negociar bandeiras de baixa:

Negociar bandeiras de baixa exige efetivamente não apenas o reconhecimento do padrão, mas também a execução de negociações com precisão estratégica. Seja empregando sinais de rompimento, retrações de Fibonacci ou estratégias de nível de suporte, a integração de pontos de entrada bem planejados, colocação meticulosa de stop loss e metas de lucro calculadas é essencial para negociações bem-sucedidas em condições de mercado em baixa.

Ao aderir a estas orientações, os traders podem melhorar a sua capacidade não só de identificar oportunidades lucrativas, mas também de gerir as suas negociações para otimizar os retornos e, ao mesmo tempo, controlar o risco em ambientes de mercado dinâmicos.

Bear Flag é um indicador confiável?

O padrão da bandeira de baixa é frequentemente considerado um indicador confiável para antecipar a continuação das tendências de baixa. No entanto, a sua eficácia ocorre principalmente no contexto das tendências de baixa existentes. Isto exige que os traders verifiquem os sinais de baixa antes de iniciar as negociações para garantir o alinhamento com os movimentos mais amplos do mercado.

Principais considerações para usar padrões de bandeira de urso de maneira eficaz:

Uso contextual:

A bandeira de baixa é mais eficaz quando aplicada dentro de uma tendência de baixa confirmada. Reconhecer a direção geral do mercado antes de usar o padrão da bandeira de baixa ajuda a alinhar sua estratégia de negociação com as condições prevalecentes do mercado.

Gerenciamento de riscos:

Sempre defina um stop loss logo acima de um nível de resistência ao negociar com um padrão de bandeira de baixa. Esta colocação ajuda a mitigar potenciais perdas caso o mercado se mova contrariamente às suas expectativas, proporcionando uma rede de segurança para o seu capital.

Confirmação com outros indicadores:

Para aumentar a confiabilidade de um padrão de bandeira de baixa, é aconselhável usar indicadores técnicos adicionais. O Índice de Força Relativa (RSI), por exemplo, pode ser particularmente útil. Uma leitura do RSI abaixo de 30 pode indicar uma condição de sobrevenda, corroborando assim o impulso de baixa sugerido por um padrão de bandeira de baixa.

Estratégia aprimorada para melhores resultados:

- Integre o padrão da bandeira de baixa com outras ferramentas de análise técnica, como médias móveis, MACD ou padrões de velas, para decisões de negociação mais robustas. Esta abordagem multiindicadores pode ajudar a confirmar a força e a sustentabilidade da tendência de baixa, aumentando a probabilidade de negociações bem-sucedidas.

- Mantenha-se informado sobre as notícias do mercado e os eventos económicos que podem ter impacto nos movimentos de preços, uma vez que estes podem muitas vezes antecipar ou invalidar as previsões de padrões.

Ao adotar estas estratégias, os traders podem aproveitar o padrão da bandeira de baixa de forma mais eficaz, maximizando a sua utilidade como preditor de tendências de baixa, ao mesmo tempo que protegem os investimentos contra mudanças adversas do mercado. Esta abordagem holística à negociação garante que as decisões não se baseiam apenas em padrões técnicos, mas também são apoiadas por uma análise abrangente das condições de mercado e práticas de gestão de risco.

Prós e contras do padrão da bandeira do urso

O padrão da bandeira de baixa é um elemento básico na análise técnica, oferecendo sinais claros para a continuação de uma tendência de baixa. Apesar da sua fiabilidade, como todas as ferramentas de negociação, tem as suas vantagens e desvantagens.

Prós do padrão da bandeira do urso:

- Confiabilidade na previsão de tendências: A bandeira de baixa é conhecida por sua eficácia em sinalizar a continuação de tendências de baixa, tornando-a uma ferramenta confiável para traders que buscam capitalizar esses movimentos.

- Oportunidades lucrativas de negociação a descoberto: Este padrão permite que os traders entrem em negociações a descoberto com uma boa compreensão das potenciais tendências de baixa, o que pode levar a lucros significativos.

- Versatilidade entre mercados: O padrão da bandeira de baixa não se limita a um mercado específico; é aplicável em criptomoedas, forex, ações, futuros e commodities.

- Utilidade em vários prazos: É eficaz em diferentes prazos de negociação, especialmente na negociação intradiária, onde ajuda a capturar movimentos rápidos.

- Pontos de entrada e saída definidos: O padrão fornece regras claras sobre onde entrar e sair das negociações, ajudando a minimizar os riscos e a gerenciar as negociações de forma mais eficaz.

- Ocorrência frequente: O padrão é comum, o que oferece oportunidades frequentes para os traders utilizá-lo.

- Relação risco/recompensa favorável: Quando identificado corretamente, o padrão da bandeira de baixa oferece uma forte vantagem potencial em relação ao risco assumido.

Contras do padrão da bandeira do urso:

- Potencial de falta de confiabilidade: Embora geralmente confiável, a bandeira de baixa pode falhar, principalmente se não for confirmada com outros indicadores.

- Vantagens limitadas para investidores avessos ao risco: Para aqueles que preferem evitar negociações arriscadas, a natureza potencialmente agressiva do padrão da bandeira de baixa pode não se alinhar com as suas estratégias de negociação mais conservadoras.

- Complexidade na identificação: Novos traders podem achar difícil identificar e interpretar com precisão esse padrão. Requer uma compreensão de vários fatores, incluindo volume, padrões de velas e indicadores técnicos adicionais para confirmação.

- Risco de má interpretação: Definir incorretamente o padrão da bandeira de baixa pode levar a um julgamento errado de suas implicações – ver uma reversão completa em vez de uma correção se a correção da bandeira exceder 30% do mastro.

- Condições de mercado: A eficácia do padrão bear flag pode depender das condições de mercado. Tem melhor desempenho em tendências de baixa claras; a sua fiabilidade diminui em mercados voláteis ou laterais.

Falha na bandeira Bear na negociação

Uma bandeira de baixa falhada representa um desvio significativo do resultado esperado de um padrão de bandeira de baixa, marcando uma reversão de uma tendência de baixa para uma tendência de alta. Reconhecer uma bandeira de baixa falhada é crucial para os traders, pois ajuda a mitigar riscos e a ajustar estratégias em resposta a movimentos inesperados do mercado. Veja como identificar uma bandeira de baixa com falha em um gráfico de preços:

Principais características de uma bandeira de urso com falha:

Nível de suporte estável:

Numa típica bandeira de baixa, o preço cai abaixo do suporte inferior da bandeira para confirmar a continuação da tendência de baixa. No entanto, numa bandeira de baixa falhada, o preço mantém ou salta deste nível de suporte crítico, sugerindo uma mudança potencial no sentimento do mercado em direção ao otimismo.

Flutuações moderadas de volume:

Ao contrário do declínio acentuado do volume esperado em uma bandeira de baixa bem-sucedida, uma bandeira de baixa fracassada mostra apenas reduções modestas no volume. Isto indica uma falta de forte impulso de baixa, pondo em causa a fiabilidade da continuação de baixa.

Rompimento de alta:

Ao contrário do rompimento descendente previsto nas formações de bandeiras de baixa, uma bandeira de baixa fracassada faz com que o preço rompa acima da resistência superior do padrão. Este movimento ascendente é um sinal claro de uma reversão de alta, contradizendo as expectativas iniciais de baixa.

Aumento de volume em retestes:

Um indicador significativo de um fortalecimento da tendência de alta no contexto de uma bandeira de baixa fracassada é um aumento no volume quando os níveis de preços anteriores são testados novamente. Este comportamento apoia a inversão e sugere um interesse crescente dos compradores e uma força de mercado.

Implicações estratégicas para traders:

Reconhecer os sinais de uma bandeira de baixa falhada não só evita perdas potenciais, mas também abre oportunidades para os traders capitalizarem as tendências de alta emergentes. Ao adaptarem-se à nova direção do mercado, os traders podem posicionar-se de forma vantajosa, seja através da captura de novas posições longas ou da saída de posições curtas existentes.

Insights finais sobre o padrão Bear Flag nas negociações

O padrão da bandeira de baixa é conhecido no domínio da análise técnica como um indicador fundamental da continuação da tendência, especialmente em mercados de baixa. A sua ocorrência frequente em vários mercados financeiros – desde criptomoedas a ações – sublinha a sua importância e fiabilidade para os traders que pretendem capitalizar os movimentos descendentes.

Principais vantagens:

Utilidade e popularidade: O padrão da bandeira de baixa é altamente valorizado pela sua capacidade de prever a continuação de uma tendência de baixa. É um dos padrões de ação de preços mais populares devido à sua formação clara e sinais acionáveis.

Necessidade de uma análise abrangente: Apesar das suas vantagens, o padrão da bandeira de baixa não deve ser usado isoladamente. Estratégias de negociação eficazes requerem a integração de múltiplas ferramentas técnicas para confirmar quaisquer sinais derivados deste padrão. Esta abordagem em camadas ajuda a aumentar a precisão das previsões e minimiza os riscos associados a potenciais sinais falsos.

Consciência da volatilidade do mercado: Particularmente no mercado de criptomoedas, os traders devem estar atentos à volatilidade e imprevisibilidade inerentes. Uma abordagem prudente envolve estar constantemente atento à dinâmica do mercado, evitando as armadilhas do medo de perder (FOMO) e sempre conduzindo pesquisas completas (DYOR — Do Your Own Research) antes de tomar decisões comerciais.

Importância da experiência: O aproveitamento bem-sucedido do padrão bear flag requer algum nível de experiência em análise técnica. Os novos traders devem reservar algum tempo para se educarem sobre vários indicadores e como eles podem ser usados sinergicamente para melhorar os resultados das negociações.

Conselho Final:

Em conclusão, embora o padrão bear flag seja uma ferramenta poderosa para os traders, a sua eficácia é significativamente melhorada quando utilizado juntamente com outros métodos analíticos e indicadores de mercado. Os traders devem também manter uma abordagem disciplinada à gestão do risco, especialmente em mercados altamente voláteis, para salvaguardar os seus investimentos. Como sempre, a aprendizagem contínua e a adaptação às condições de mercado em evolução são cruciais para sustentar o sucesso na negociação.