Mẫu cờ gấu là gì?

Trong bài viết hôm nay, chúng ta sẽ đi sâu vào một trong những mô hình tiếp tục đáng tin cậy nhất và thường gặp nhất trong biểu đồ giao dịch - mô hình cờ gấu . Mô hình này thường xuất hiện trong các xu hướng giảm và là yếu tố quan trọng để tối ưu hóa chiến lược giao dịch.

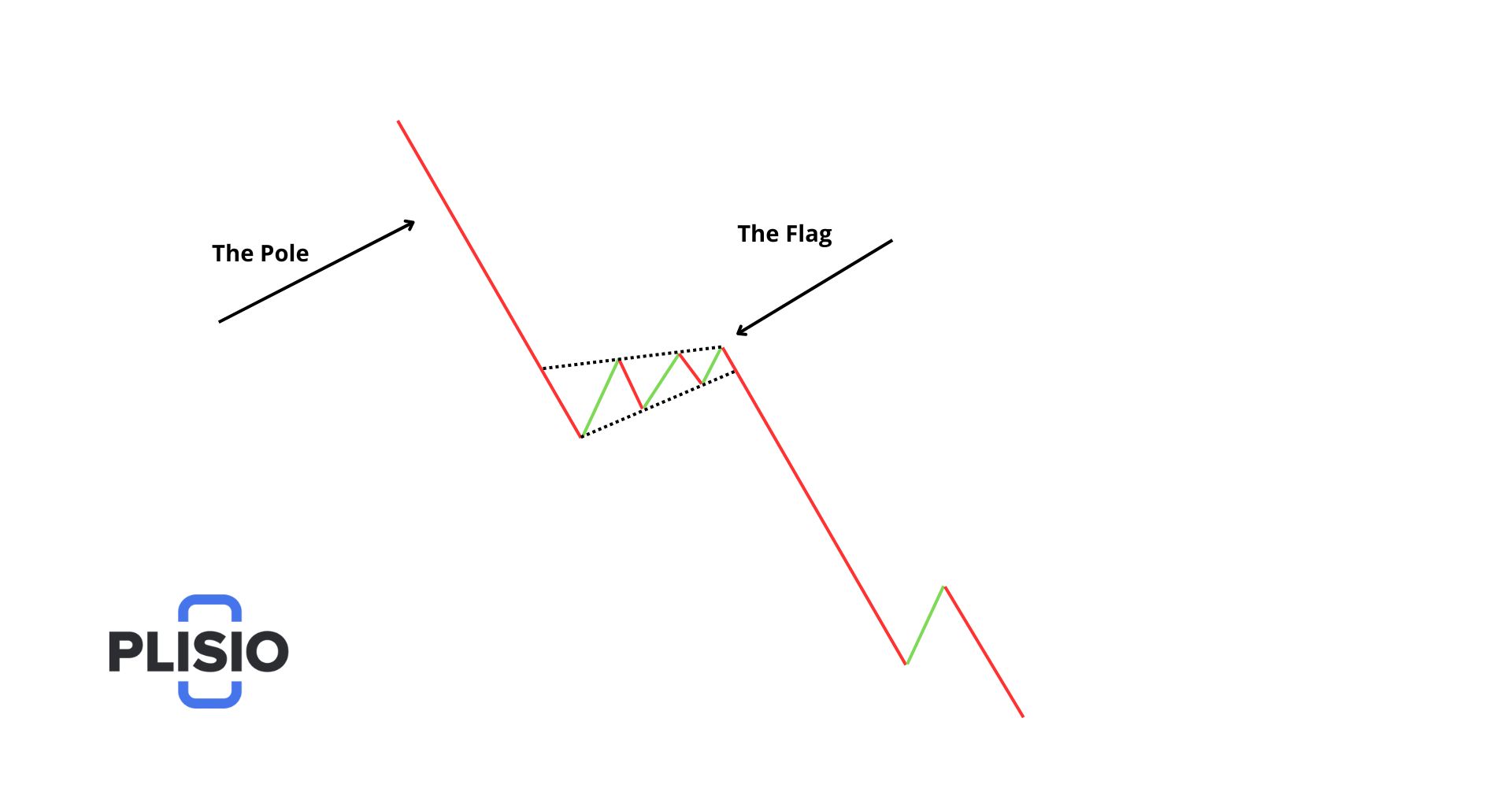

Cờ gấu được hình thành sau một đợt giảm giá mạnh, sau đó là một giai đoạn củng cố. Mô hình này có tên như vậy vì hình ảnh của nó giống với một lá cờ trên biểu đồ, trong đó việc điều chỉnh giá tăng ngắn hạn tạo ra ảo giác về một lá cờ. Tuy nhiên, chuyển động tăng nhẹ này thường khiến các nhà giao dịch đánh lừa dự đoán về sự đảo chiều giá, đây là một quan niệm sai lầm phổ biến. Trên thực tế, giá tiếp tục di chuyển theo hướng của xu hướng ban đầu sau đợt pullback. Sự giảm giá mạnh ban đầu tạo thành cột cờ, điều này rất cần thiết để xác định mục tiêu sau khi cờ chuyển sang hướng giảm.

Hiểu cách giao dịch mô hình cờ gấu một cách hiệu quả có thể thay đổi đáng kể cách tiếp cận giao dịch của bạn, cho phép bạn dự đoán và tận dụng tốt hơn các chuyển động của thị trường. Hãy tham gia cùng chúng tôi khi chúng tôi khám phá sự phức tạp của cờ gấu và cách nó có thể thay đổi cuộc chơi trong chiến thuật giao dịch của bạn.

Cờ trong phân tích kỹ thuật là gì?

Mẫu cờ là một chỉ báo kỹ thuật cho thấy sự tiếp tục của một xu hướng hiện có, dù là tăng ( tăng ) hay giảm (giảm). Nó được đặc trưng bởi sự xuất hiện của nó trong thời kỳ biến động cao và khối lượng giao dịch tăng lên.

Mô hình này có thể được quan sát trên nhiều thị trường khác nhau, bao gồm Forex, tiền điện tử, cổ phiếu, hàng hóa và thị trường phi tập trung.

Sự hình thành của mẫu cờ bắt đầu bằng một biến động giá đáng kể được biểu thị bằng một số thanh có khối lượng lớn, được gọi là cột cờ. Tiếp theo là sự hợp nhất ngắn hạn đi ngược lại xu hướng, hình thành cờ, sau đó giá tiếp tục chuyển động theo xu hướng, thường phản ánh chiều dài của cột cờ.

Đối với các nhà giao dịch, cờ tăng báo hiệu khả năng xảy ra một xu hướng tăng đang diễn ra, gợi ý cơ hội để bắt đầu một vị thế mua. Ngược lại, cờ gấu cho thấy xu hướng giảm sẽ tiếp tục. Khi phân tích biểu đồ, mẫu cờ thường phát huy hiệu quả khi kết hợp với các mẫu hành động giá khác.

Mẫu cờ Bearish là gì?

Mẫu cờ giảm giá là một công cụ phân tích kỹ thuật được công nhận rộng rãi, dùng để dự báo xu hướng giảm tiếp tục diễn ra trên thị trường. Mẫu này bao gồm hai thành phần chính: cột cờ và cờ. Cột cờ được thiết lập bởi sự sụt giảm mạnh về giá đánh dấu sự khởi đầu của quá trình hình thành. Sau sự sụt giảm này, một giai đoạn hợp nhất xảy ra, hình thành nên lá cờ.

Trong quá trình củng cố này, có sự đảo chiều tạm thời trong đó người mua cố gắng đẩy giá lên cao, tạo ra điểm cao của cờ. Tuy nhiên, đợt phục hồi này thường chỉ tồn tại trong thời gian ngắn khi xu hướng giảm giá chiếm ưu thế tiếp tục. Mô hình này được hoàn thành khi giá giảm trở lại, thường phản ánh chiều dài của cột cờ ban đầu, từ đó báo hiệu sự tiếp tục tiếp tục của xu hướng giảm giá.

Hình thành cờ trong phân tích kỹ thuật

Sự hình thành cờ có vai trò then chốt trong phân tích kỹ thuật, cung cấp những hiểu biết sâu sắc về biến động giá cổ phiếu. Những mô hình này thường xuất hiện trên biểu đồ sau một biến động giá đáng kể, sau đó là giai đoạn hợp nhất, tạo ra hình dạng giống như lá cờ. Hiểu được những sự hình thành này là rất quan trọng đối với các nhà giao dịch muốn dự đoán sự tiếp tục hoặc đảo ngược xu hướng tiềm năng.

Xác định xu hướng giảm thông qua các chỉ báo kỹ thuật

Trong phân tích kỹ thuật, xu hướng giảm được đánh dấu bằng một loạt các đỉnh thấp hơn và đáy thấp hơn, cho thấy tâm lý giảm giá. Xu hướng này có thể được xác nhận thông qua các chỉ báo kỹ thuật khác nhau như đường trung bình động có xu hướng đi xuống, theo dõi biến động giá và đường xu hướng kết nối các đỉnh thấp hơn này. Các mẫu biểu đồ bổ sung như đầu và vai hoặc các hình tam giác giảm dần càng chứng minh thêm sự hiện diện của một xu hướng giảm. Trong những tình huống như vậy, các nhà giao dịch có thể cân nhắc việc bán khống để tận dụng sự sụt giảm giá cổ phiếu dự kiến.

Giải mã vai trò của cột cờ trong các mẫu biểu đồ

Cột cờ tạo thành một phần không thể thiếu của mẫu cờ, được đặc trưng bởi sự biến động giá mạnh và đáng kể, thường theo sau một sự kiện thị trường quan trọng hoặc thông cáo báo chí. Chuyển động đột ngột này nhấn mạnh tầm quan trọng của cột cờ, tạo tiền đề cho khả năng xu hướng này có thể tiếp tục. Độ dài và động lượng của cột cờ, có thể thay đổi theo các khung thời gian khác nhau, rất quan trọng đối với các nhà giao dịch vì chúng cung cấp manh mối về hành động giá trong tương lai. Theo sau cột cờ, một giai đoạn hợp nhất được gọi là 'cờ' xảy ra, cho thấy động lượng đang tạm dừng. Thiết lập này thường dẫn đến sự tiếp tục của xu hướng ban đầu, tạo cơ hội cho các nhà giao dịch lên kế hoạch gia nhập và thoát khỏi thị trường một cách hiệu quả.

Bằng cách tích hợp các khái niệm này, các nhà giao dịch có thể tăng cường phân tích thị trường và phát triển chiến lược, điều chỉnh hành động của họ cho phù hợp với động lực thị trường được quan sát.

Làm thế nào để xác định mẫu cờ gấu?

Mẫu cờ gấu là một công cụ phân tích kỹ thuật phổ biến báo hiệu sự tiếp tục của xu hướng giảm. Nó được đặc trưng bởi sự giảm giá mạnh, được gọi là cột cờ, sau đó là thời kỳ củng cố đi lên, được gọi là cờ. Mô hình này rất quan trọng đối với các nhà giao dịch vì nó cho thấy các cơ hội bán hàng tiềm năng.

Xác định mẫu cờ gấu

Để nhận biết cờ gấu, hãy quan sát các khía cạnh chính sau:

- Bán tháo ban đầu: Sự hình thành bắt đầu với việc giá giảm đáng kể, kèm theo khối lượng giao dịch cao. Đợt bán tháo ban đầu này tạo thành cột cờ và là dấu hiệu cho thấy áp lực bán mạnh.

- Giai đoạn củng cố: Sau đợt giảm mạnh, giá ổn định và bắt đầu củng cố đi lên trong phạm vi hẹp hơn. Trong giai đoạn này, khối lượng giao dịch thường giảm, phản ánh sự thiếu động lực tăng giá và cho thấy xu hướng tăng chỉ là tạm thời.

- Động lực khối lượng: Khối lượng tăng lên trong quá trình di chuyển xuống và giảm trong quá trình hợp nhất là những chỉ báo quan trọng về tính hợp lệ của mô hình.

Tiêu chí cho một mẫu cờ gấu hợp lệ

- Việc hợp nhất nên tương đối ngắn. Thời gian hợp nhất kéo dài có thể làm mất hiệu lực của mô hình cờ gấu, khiến các nhà giao dịch phải tìm kiếm các mô hình đảo chiều giảm giá khác như người treo cổ, ngôi sao băng hoặc mô hình nhấn chìm giảm giá.

- Sự bứt phá khỏi cờ sẽ xảy ra theo hướng đi xuống, với chuyển động mạnh được biểu thị bằng khối lượng tăng đột biến. Điều này xác nhận sự tiếp tục của xu hướng giảm giá.

Giao dịch cờ gấu

Khi giao dịch với cờ gấu, hãy tìm sự hoàn thành của giai đoạn củng cố và sự bứt phá xuống dưới mức củng cố. Đột phá này thường được xác nhận bằng các mô hình nến giảm giá hoặc di chuyển xuống dưới mức hỗ trợ. Các nhà giao dịch có thể cân nhắc việc vào các vị thế bán sau khi đột phá, vì giá có thể sẽ tiếp tục giảm. Xu hướng đi xuống sau đột phá có thể bị ảnh hưởng bởi các yếu tố bên ngoài như tin tức tiêu cực hoặc dữ liệu kinh tế yếu, có khả năng dẫn đến giá giảm nhanh.

Bằng cách tích hợp những hiểu biết này vào chiến lược giao dịch của mình, bạn có thể tận dụng hiệu quả mô hình cờ gấu để tận dụng các xu hướng giảm và nâng cao vị thế thị trường của mình.

Đường trung bình động 50 kỳ trong phát hiện mẫu cờ gấu

Đường trung bình động 50 kỳ (MA) là một công cụ thiết yếu dành cho các nhà giao dịch muốn xác định và xác nhận các mẫu cờ gấu. Đường trung bình động này phục vụ nhiều vai trò, từ xác nhận hướng xu hướng đến hoạt động như một mức kháng cự động.

Vai trò của MA 50 kỳ trong Phân tích cờ gấu:

- Xác nhận xu hướng: MA 50 kỳ rất quan trọng trong việc xác định xu hướng trung hạn của thị trường. Đối với mô hình cờ gấu, giá thường duy trì dưới MA này, báo hiệu xu hướng giảm giá đang thịnh hành. Sự liên kết giữa giá và MA này xác nhận sự sẵn sàng của thị trường đối với việc thiết lập cờ gấu.

- Mức kháng cự động: Trong quá trình hình thành cờ gấu, đường MA 50 kỳ thường đóng vai trò là mức kháng cự. Khi giá trải qua một đợt củng cố đi lên nhẹ (cờ), nó thường gặp phải ngưỡng kháng cự tại MA này. Việc không vượt qua được MA củng cố triển vọng giảm giá, cho thấy xu hướng giảm có thể sẽ tiếp tục tồn tại.

- Xác thực mẫu và xác nhận đột phá: Tính toàn vẹn của mẫu cờ giảm được củng cố khi giá luôn ở dưới MA 50 kỳ trong giai đoạn hợp nhất. Một đột phá bên dưới cờ xảy ra trong khi giá vẫn nằm dưới MA này sẽ tạo thêm niềm tin cho sự tiếp tục giảm giá. Ngược lại, nếu giá vượt lên trên MA, điều đó có thể cho thấy đà giảm đang suy yếu hoặc khả năng đảo ngược xu hướng.

- Làm dịu biến động giá: Bằng cách làm dịu đi những biến động giá ngắn hạn, đường MA 50 kỳ giúp làm rõ xu hướng thực sự, giảm thiểu rủi ro hiểu sai do giá tăng hoặc giảm nhất thời trong giai đoạn hợp nhất của cờ giảm.

Ứng dụng thực tế trên biểu đồ giao dịch:

Về mặt thực tế, khi áp dụng MA 50 kỳ vào biểu đồ giao dịch, chẳng hạn như EURUSD hàng ngày, các nhà giao dịch có thể quan sát xác nhận xu hướng giảm khi giá luôn ở dưới MA này. Việc phe bò không có khả năng đẩy giá lên trên MA 50 kỳ sau khi kiểm tra các mức hỗ trợ bị phá vỡ trước đó càng xác nhận thêm khả năng kiểm soát giảm giá. Hơn nữa, khối lượng giảm trong giai đoạn hợp nhất thường đi kèm với giá nằm dưới MA, cho thấy thị trường vẫn bị thống trị bởi phe gấu.

Chiến lược giao dịch dựa trên đường MA 50 kỳ và mô hình cờ gấu:

Các nhà giao dịch nên theo dõi sự đột phá bên dưới hình cờ với giá dưới MA 50 kỳ. Thiết lập này thường mang đến cơ hội thuận lợi để bắt đầu các vị thế bán, tận dụng sự tiếp tục dự kiến của xu hướng giảm. Việc xác định và hiểu rõ ràng về các yếu tố này cho phép nhà giao dịch thực hiện các quyết định giao dịch hợp lý và sáng suốt hơn về mặt chiến lược, phù hợp với động lực thị trường đang diễn ra.

Cờ gấu vs cờ bò

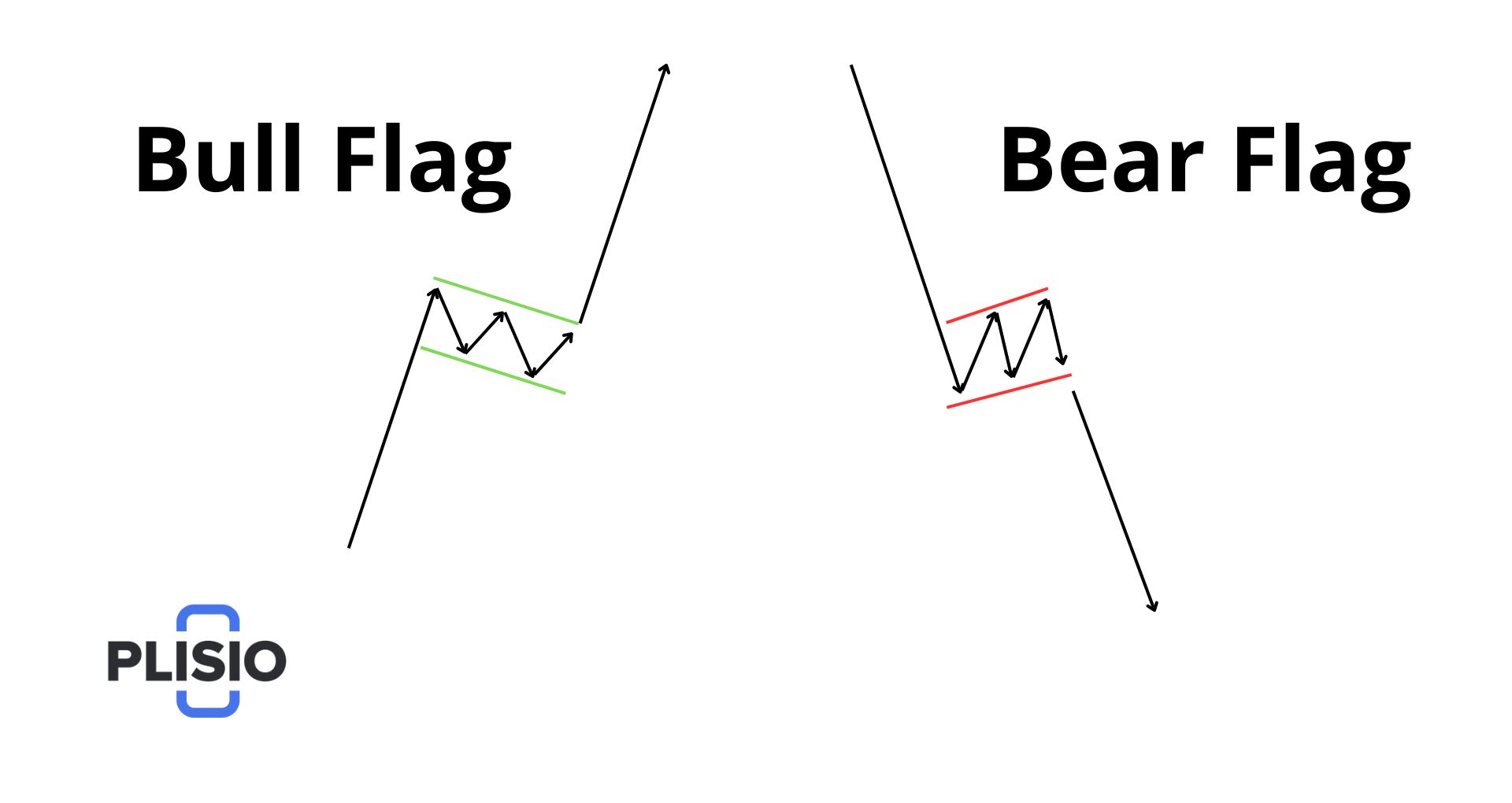

Các mẫu cờ là công cụ thiết yếu trong phân tích kỹ thuật, cung cấp tín hiệu cho cả diễn biến thị trường tăng và giảm. Cả hai mẫu cờ tăng và cờ giảm đều có cấu trúc tương tự nhau, tuy nhiên chúng cho thấy xu hướng thị trường trái ngược nhau.

Cấu trúc và ý nghĩa của các mẫu cờ:

Cấu trúc chung: Cho dù đó là cờ tăng hay cờ giảm, mô hình này bao gồm các mức hỗ trợ và kháng cự, cột cờ biểu thị một biến động giá đáng kể, giai đoạn hợp nhất hình thành cờ và điểm đột phá quan trọng.

Hướng di chuyển:

- Cờ tăng: Mô hình này xuất hiện trong một xu hướng tăng, báo hiệu khả năng giá tăng thêm. Sự hình thành bắt đầu với sự tăng giá mạnh (cột cờ), sau đó là giai đoạn hợp nhất di chuyển nhẹ xuống dưới hoặc đi ngang, giống như một lá cờ. Sự bứt phá lên trên ngưỡng kháng cự trên của cờ thường báo trước sự tiếp tục của xu hướng tăng.

- Cờ gấu: Ngược lại, cờ gấu xuất hiện trong một xu hướng giảm và cho thấy giá sẽ tiếp tục giảm. Nó bắt đầu với sự sụt giảm mạnh về giá (cột cờ), sau đó là sự củng cố ngắn hạn và di chuyển nhẹ lên trên hoặc đi ngang. Sự bứt phá xuống dưới mức hỗ trợ thấp hơn của lá cờ thường dẫn đến việc tiếp tục xu hướng giảm.

Ý nghĩa thiết thực cho nhà giao dịch:

Hiểu được những mô hình này giúp các nhà giao dịch dự đoán những chuyển động tiềm năng của thị trường và điều chỉnh chiến lược của họ cho phù hợp. Ví dụ: việc xác định cờ tăng giá trong một xu hướng tăng có thể là tín hiệu để xem xét vào vị thế mua với dự đoán giá sẽ tiếp tục tăng. Tương tự, việc phát hiện cờ giảm trong một xu hướng giảm có thể là một chỉ báo để bắt đầu một vị thế bán, dự đoán sẽ có sự sụt giảm tiếp theo.

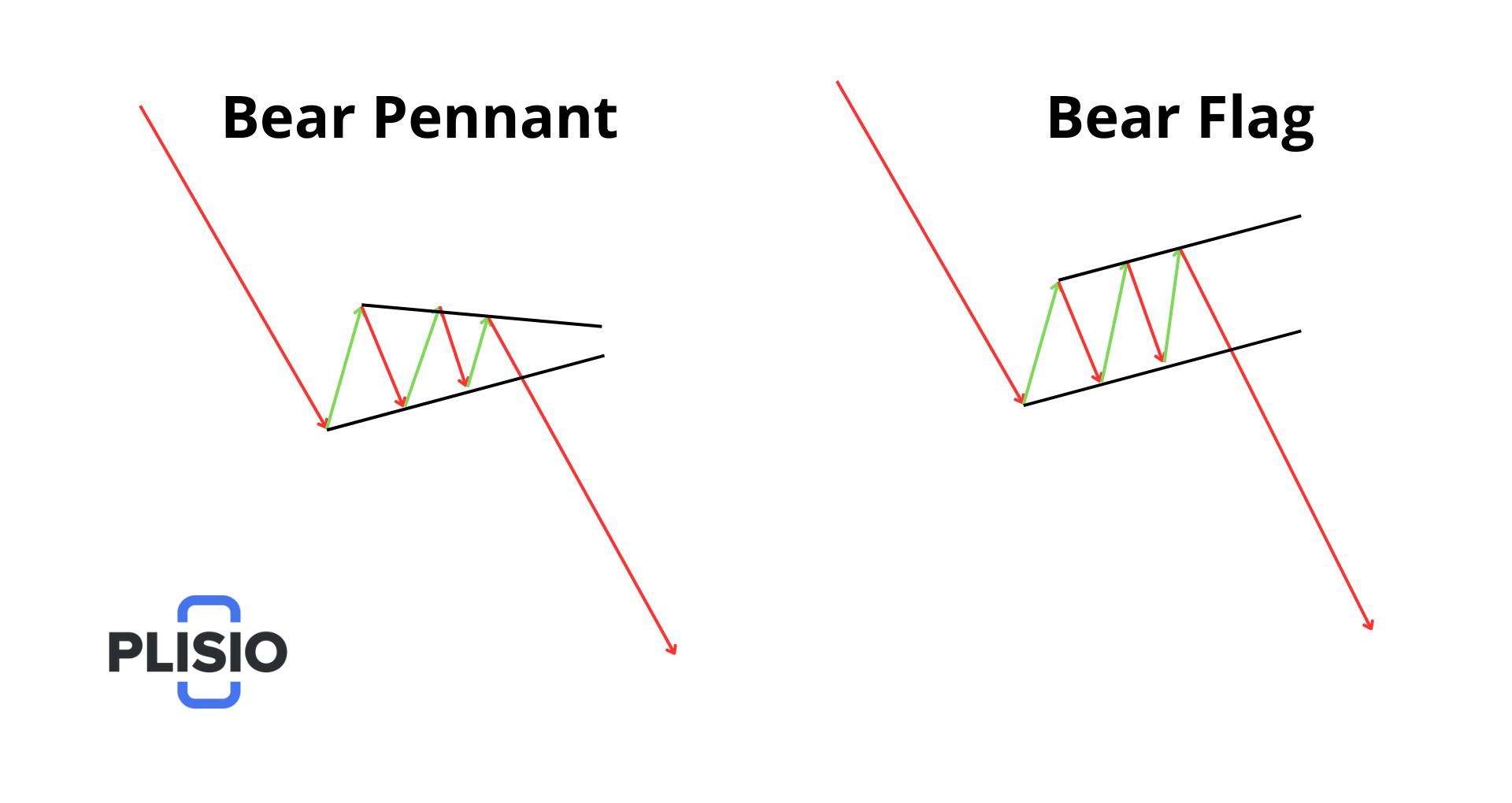

Cờ gấu và cờ hiệu gấu

Các mẫu cờ gấu và cờ hiệu gấu là những công cụ quan trọng trong phân tích kỹ thuật, được thiết kế đặc biệt để xác định khả năng tiếp tục xảy ra trong thị trường gấu. Mặc dù cả hai mô hình đều báo hiệu xu hướng đi xuống và hoạt động giảm giá, nhưng chúng có những đặc điểm và hình thức riêng biệt có thể giúp các nhà giao dịch dự đoán diễn biến thị trường và lên kế hoạch chiến lược phù hợp.

Sự khác biệt và đặc điểm chính:

Mẫu cờ gấu:

- Mô hình này thường bắt đầu bằng việc giá giảm mạnh, hình thành nên cái được gọi là cột cờ.

- Sau đợt giảm ban đầu, có một khoảng thời gian củng cố ngắn có xu hướng hơi dốc lên trên hoặc di chuyển sang một bên, tạo thành hình cờ.

- Sự củng cố thường diễn ra trong thời gian ngắn và sự bứt phá xuống dưới ranh giới dưới của cờ báo hiệu sự tiếp tục của xu hướng giảm.

Mẫu cờ hiệu gấu:

- Tương tự như cờ gấu, cờ hiệu gấu bắt đầu bằng một chuyển động đi xuống đáng kể, tạo thành cột cờ.

- Tuy nhiên, giai đoạn củng cố trong cờ hiệu giảm giá được đặc trưng bởi sự chuyển động giá chặt chẽ hơn, thu hẹp theo chiều ngang hơn, giống như một hình tam giác hoặc cờ hiệu đối xứng nhỏ.

- Khoảng thời gian giao dịch đi ngang này cho thấy động lực thị trường đang tạm dừng trước khi xu hướng tiếp tục xu hướng đi xuống với sự bứt phá xuống dưới mức củng cố.

Cân nhắc giao dịch thực tế:

Cả hai mô hình đều biểu thị tâm lý giảm giá mạnh và thường được các nhà giao dịch sử dụng để chuẩn bị vào các vị thế bán. Khoảng thời gian hợp nhất và cấu trúc của mô hình cung cấp cái nhìn sâu sắc về tâm lý thị trường và biến động giá tiềm năng:

- Cờ gấu: Do giai đoạn củng cố ngắn ngủi, cờ gấu cho thấy xu hướng giảm giá sẽ quay trở lại nhanh hơn, khiến nó trở thành cờ được yêu thích trong số các nhà giao dịch đang tìm kiếm cơ hội ngắn hạn.

- Cờ hiệu giảm giá: Sự củng cố kéo dài trong cờ hiệu giảm giá cho thấy áp lực giảm giá tích tụ mạnh hơn, có khả năng dẫn đến xu hướng giảm tiếp tục rõ rệt hơn sau khi đột phá xảy ra.

Chiến lược giao dịch với mô hình cờ gấu

Giao dịch mô hình cờ gấu có thể là một công cụ hiệu quả, đặc biệt là trong điều kiện thị trường giảm giá. Mô hình này, có thể nhận biết bằng sự suy giảm mạnh sau đó là một khoảng thời gian củng cố ngắn, cung cấp các tín hiệu rõ ràng về khả năng tiếp tục xu hướng giảm. Để tận dụng mô hình này một cách hiệu quả, việc sử dụng chiến lược giao dịch mạnh mẽ kết hợp phân tích kỹ thuật và quản lý rủi ro thận trọng là điều cần thiết.

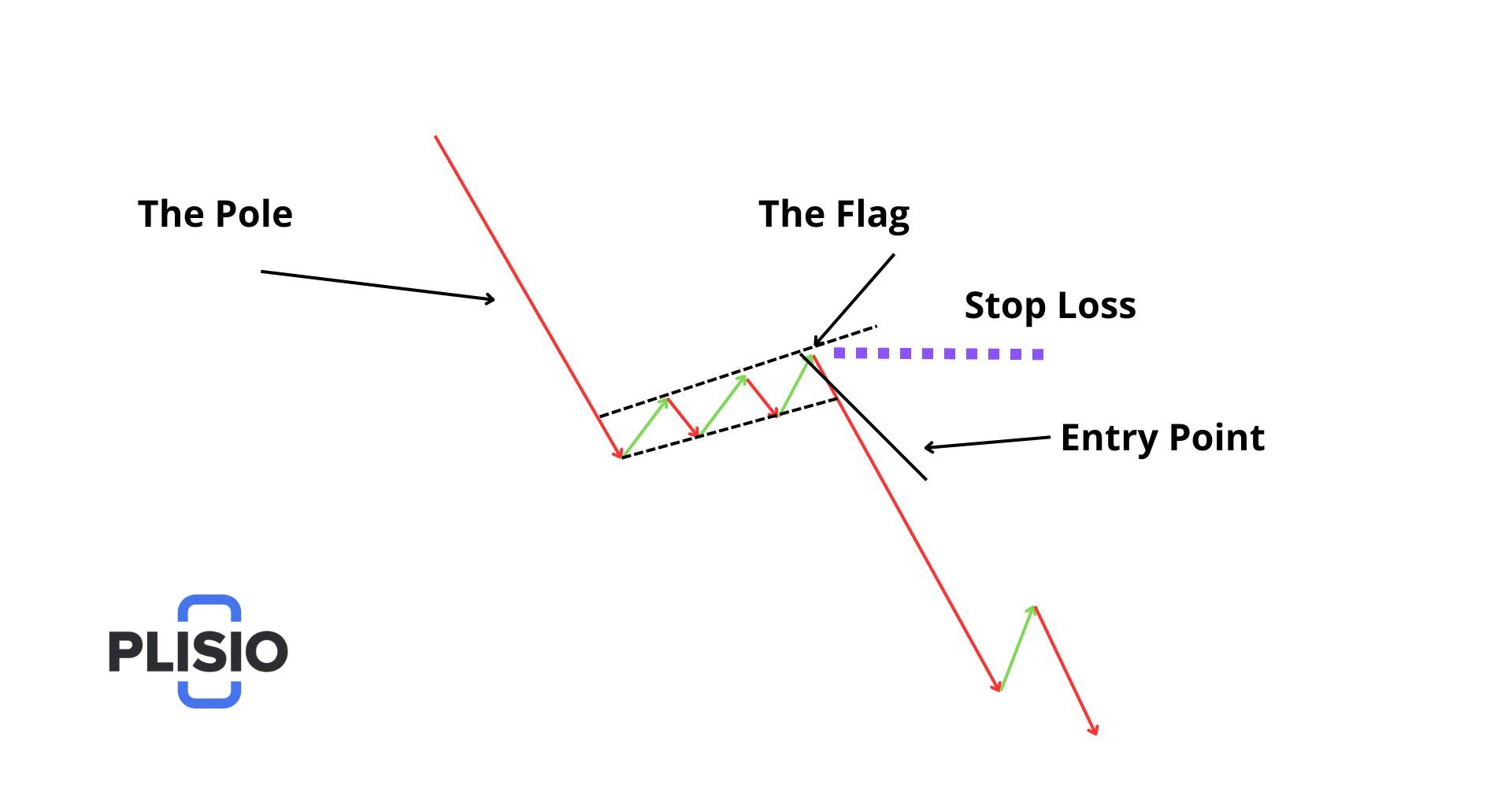

Chiến lược №1: Nhược điểm đột phá cờ gấu

Chiến lược Đột phá cờ gấu là một công cụ phân tích kỹ thuật mạnh mẽ được các nhà giao dịch sử dụng để tận dụng các xu hướng giảm tiếp tục. Chiến lược này bao gồm một số bước để đảm bảo cách tiếp cận có phương pháp để giao dịch mô hình này, kết hợp các chỉ báo kỹ thuật khác nhau để thực hiện hiệu quả.

Chiến lược giao dịch từng bước:

Nhận biết Cột cờ và Cờ:

- Bắt đầu bằng cách phát hiện cột cờ, đây là một đợt bán tháo mạnh cho thấy đà giảm giá mạnh. Sự hình thành của cột cờ rất quan trọng vì nó tạo tiền đề cho mẫu cờ gấu tiếp theo.

- Hãy quan sát sự hình thành của lá cờ, thường củng cố lên trên một chút hoặc di chuyển sang một bên, tạo thành một xu hướng ngược lại với sự sụt giảm mạnh ban đầu.

Giám sát các chỉ số kỹ thuật:

- Sử dụng các chỉ báo khối lượng để đánh giá sức mạnh của xu hướng giảm trong quá trình hình thành cột cờ. Khối lượng lớn trong thời gian bán tháo và khối lượng giảm dần trong quá trình hình thành lá cờ là những đặc điểm điển hình.

- Áp dụng Chỉ số sức mạnh tương đối (RSI) để đánh giá xem tài sản có bị bán quá mức hay không, lý tưởng nhất là tìm kiếm chỉ số RSI dưới 30 trong giai đoạn hợp nhất.

- Đường trung bình động đơn giản (SMA) 50 kỳ có thể được sử dụng để xác nhận đà giảm, đảm bảo giá nằm dưới mức này trong thời gian đột phá.

Chờ đợi sự đột phá:

- Hãy kiên nhẫn chờ giá phá xuống dưới ranh giới dưới của cờ, báo hiệu xu hướng giảm tiếp tục. Lý tưởng nhất là sự đột phá này sẽ xảy ra khi khối lượng giao dịch tăng lên, củng cố đà giảm giá.

- Nhập một vị thế bán ngay sau khi đột phá được xác nhận, thường là trên nến theo sau nến phá vỡ mức hỗ trợ của đường biên dưới của cờ.

Đặt mức dừng lỗ và chốt lời:

- Đặt lệnh dừng lỗ ngay phía trên đường viền trên của cờ để hạn chế tổn thất tiềm ẩn nếu đột phá đảo ngược. Mức kháng cự này đóng vai trò là điểm cắt hiệu quả cho giao dịch.

- Xác định mức chốt lời bằng cách đo khoảng cách của cột cờ và chiếu khoảng cách tương tự này xuống dưới tính từ điểm bứt phá. Phương pháp này nhằm mục đích tận dụng sự tiếp tục giảm giá dự kiến.

Thực thi và quản lý rủi ro:

- Thực hiện giao dịch một cách chính xác bằng cách vào lệnh ngay sau điểm đột phá để tối đa hóa lợi nhuận tiềm năng từ xu hướng giảm tiếp tục.

- Luôn kết hợp các biện pháp quản lý rủi ro, bao gồm các lệnh dừng lỗ để bảo vệ khoản đầu tư của bạn khỏi những đảo chiều thị trường bất ngờ.

Bằng cách làm theo kế hoạch chi tiết này, các nhà giao dịch có thể sử dụng hiệu quả chiến lược Đột phá cờ gấu để tận dụng các điều kiện thị trường có lợi cho việc tiếp tục giảm giá. Chiến lược này không chỉ cung cấp kế hoạch vào và ra rõ ràng mà còn tích hợp các chỉ báo kỹ thuật quan trọng hỗ trợ việc ra quyết định và nâng cao khả năng giao dịch thành công.

Chiến lược №2: Mô hình cờ gấu và các mức thoái lui Fibonacci

Việc sử dụng các mức thoái lui Fibonacci trong giao dịch mẫu cờ gấu cung cấp một cách tiếp cận chiến lược để xác định các điểm đảo chiều tiềm năng và tối ưu hóa các vị trí vào và thoát lệnh. Bằng cách kết hợp các công cụ này, nhà giao dịch có thể nâng cao độ chính xác trong việc dự đoán diễn biến thị trường và quản lý rủi ro một cách hiệu quả.

Các bước chi tiết để giao dịch với mô hình cờ gấu bằng cách sử dụng mức thoái lui Fibonacci:

Xác định xu hướng giảm và cột cờ:

- Xác nhận xu hướng giảm giá trên biểu đồ ngoại hối, xác định các mức hỗ trợ và kháng cự rõ ràng. Phân tích ban đầu này đặt nền tảng cho việc áp dụng các mức Fibonacci.

- Nhận biết cột cờ của cờ gấu, đó là sự suy giảm mạnh cho thấy sự bắt đầu của mô hình.

Áp dụng mức thoái lui Fibonacci:

- Sau khi cột cờ ban đầu được thiết lập, hãy kéo công cụ thoái lui Fibonacci từ điểm cao ở mức kháng cự xuống điểm thấp ở mức hỗ trợ trước đó.

- Theo dõi giá khi nó bật trở lại các mức Fibonacci này trong giai đoạn hợp nhất. Các nhà giao dịch thường tập trung vào các mức Fibonacci đáng kể như 38,2%, 50% và 61,8%.

Lập kế hoạch nhập cảnh của bạn:

- Chờ giá chạm và có khả năng phục hồi từ một trong các mức Fibonacci đã xác định. Sự đảo chiều ở các mức này thường gợi ý sự tiếp tục của xu hướng giảm giá.

- Nhập một vị thế bán khi giá bật trở lại từ đường xu hướng trên của giai đoạn hợp nhất tại một trong các mức thoái lui Fibonacci chính.

Đặt mức dừng lỗ và chốt lãi:

- Đặt mức dừng lỗ ngay phía trên điểm mấu chốt của sự điều chỉnh để quản lý rủi ro. Định vị này giúp bảo vệ khỏi những đột phá đi lên tiềm ẩn đi chệch khỏi dự đoán xu hướng giảm giá.

- Đặt mức chốt lời bằng chiều dài của cột cờ để có phương pháp giao dịch tích cực. Đối với chiến lược thận trọng hơn, hãy sử dụng lưới để chia mục tiêu lợi nhuận thành nhiều phần, cho phép kiếm được một phần lợi nhuận khi giá di chuyển thuận lợi.

Thực hiện và giám sát:

- Thực hiện giao dịch một cách chính xác, đảm bảo hành động giá xác nhận sự đảo chiều giảm giá ở mức Fibonacci.

- Liên tục theo dõi giao dịch để phát hiện bất kỳ dấu hiệu nào mâu thuẫn với đà giảm giá, điều chỉnh mức dừng lỗ và chốt lời khi cần thiết để chốt lãi hoặc giảm thiểu thua lỗ.

Chiến lược này tận dụng khả năng dự đoán của các mức thoái lui Fibonacci trong cấu trúc của mẫu cờ gấu, cung cấp cho các nhà giao dịch một phương pháp phức tạp để đánh giá tâm lý thị trường và thực hiện các động thái có tính toán. Bằng cách tuân thủ các bước này, nhà giao dịch có thể tiếp cận giao dịch của mình một cách có hệ thống, nâng cao khả năng thành công trong điều kiện thị trường giảm giá.

Chiến lược №3: Cờ gấu và đột phá hỗ trợ

Chiến lược Bear Flag và Support Breakout là một cách tiếp cận tập trung tận dụng việc phá vỡ các mức hỗ trợ trong mẫu cờ gấu. Chiến lược này nâng cao khả năng dự đoán về sự tiếp tục giảm giá và cung cấp các điểm vào và ra được xác định rõ ràng cho các nhà giao dịch.

Hướng dẫn từng bước để thực hiện Chiến lược đột phá hỗ trợ:

Xác định các điều kiện thị trường:

- Bắt đầu bằng cách xác nhận xu hướng giảm giá trên biểu đồ. Xác định rõ ràng các mức hỗ trợ và kháng cự, vì chúng sẽ đóng một vai trò quan trọng trong việc thực hiện chiến lược.

- Quan sát sự hình thành của cờ gấu gần các mức hỗ trợ quan trọng này. Sự gần gũi với hỗ trợ quan trọng thường cho thấy khả năng tiếp tục giảm giá mạnh hơn.

Kết hợp các chỉ báo kỹ thuật:

- Thêm Đường trung bình động đơn giản 50 kỳ (SMA 50) vào biểu đồ để giúp khẳng định xu hướng giảm giá và đảm bảo rằng áp lực bán vẫn mạnh. Đường trung bình động này sẽ hoạt động như một ngưỡng kháng cự động, củng cố xu hướng giảm.

- Để xác nhận thêm, hãy cân nhắc sử dụng các đường trung bình động có chu kỳ dài hơn như SMA 100 và 200 trên các khung thời gian dài hơn hoặc các đường trung bình động ngắn hơn như SMA 9, 12 và 20 trên các khung thời gian ngắn hơn. Những công cụ này có thể giúp xác nhận thêm động lượng thị trường và sự ổn định của xu hướng.

Theo dõi đột phá mức hỗ trợ:

- Hãy theo dõi chặt chẽ mức hỗ trợ. Việc kiểm tra mức này bằng hành động giá là rất quan trọng và cần được theo dõi để tìm các cơ hội đột phá tiềm năng.

- Hãy tìm một điểm phá vỡ mang tính quyết định dưới mức hỗ trợ, điều này báo hiệu một điểm vào mạnh để bắt đầu một vị thế bán. Đột phá này là tín hiệu giao dịch quan trọng của bạn trong chiến lược này.

Thiết lập giao dịch:

- Thực hiện giao dịch bán khi giá phá vỡ dưới mức hỗ trợ, xác nhận sự tiếp tục của xu hướng giảm.

- Đặt mức dừng lỗ ngay phía trên đường trên cùng của lá cờ để hạn chế tổn thất tiềm ẩn nếu thị trường đảo chiều bất ngờ.

- Xác định mục tiêu giao dịch bằng cách đo chiều dài của cột cờ. Đặt mức chốt lời của bạn ở khoảng cách bằng độ dài này tính từ điểm đột phá, cho phép bạn có chiến lược thoát lệnh rõ ràng và có cân nhắc.

Thực hiện và điều chỉnh:

- Thực hiện vị thế bán một cách chính xác, đảm bảo rằng tất cả các dấu hiệu đều chỉ ra xu hướng giảm giá tiếp tục.

- Thường xuyên đánh giá lại các điều kiện thị trường và tính hiệu quả của các chỉ số của bạn. Hãy chuẩn bị để điều chỉnh mức dừng lỗ và cài đặt lợi nhuận của bạn để đáp ứng với thông tin thị trường mới hoặc những thay đổi về biến động.

Bằng cách làm theo các bước này một cách có phương pháp, các nhà giao dịch có thể khai thác hiệu quả sức mạnh của các đột phá hỗ trợ trong các mẫu cờ gấu. Chiến lược này không chỉ cung cấp các hướng dẫn vào và ra rõ ràng mà còn tích hợp phân tích kỹ thuật tiên tiến để tăng khả năng giao dịch thành công trong môi trường thị trường giảm giá.

Chiến lược gia nhập giao dịch

Khi lập kế hoạch chiến lược đầu vào để giao dịch, điều quan trọng là xác định những thời điểm chính xác báo hiệu khả năng sinh lời. Dưới đây là các kỹ thuật tinh tế phù hợp với các chiến lược giao dịch khác nhau:

Chiến lược giảm giá đột phá:

Bắt đầu giao dịch khi giá đóng cửa chắc chắn dưới ranh giới dưới của cờ. Điều này báo hiệu sự tiếp tục mạnh mẽ của xu hướng giảm hiện tại. Việc theo dõi giá đóng cửa là điều cần thiết vì nó cung cấp xác nhận rằng thị trường đã chấp nhận mức giá thấp hơn, từ đó củng cố tâm lý giảm giá.

Chiến lược thoái lui Fibonacci:

Nhập một vị thế khi giá thể hiện sự đảo chiều rõ ràng ở mức thoái lui Fibonacci đáng kể. Các mức chính cần theo dõi bao gồm 38,2%, 50% và 61,8%. Những điểm này thường đóng vai trò là khu vực then chốt nơi thị trường có thể tạm dừng và đảo chiều, khiến chúng trở nên quan trọng trong việc xác định thời điểm vào lệnh của bạn.

Hỗ trợ chiến lược đột phá:

Thực hiện giao dịch sau khi giá chắc chắn vi phạm mức hỗ trợ đáng kể trong mẫu cờ. Một sự phá vỡ dứt khoát, đặc biệt là với khối lượng giao dịch cao hơn, cho thấy áp lực bán mạnh và có khả năng xu hướng giảm sẽ tiếp tục. Chiến lược này được hưởng lợi từ việc chờ đợi một đột phá được xác nhận để tránh các tín hiệu sai.

Nâng cao các quyết định gia nhập với những hiểu biết bổ sung:

- Kết hợp dữ liệu thị trường theo thời gian thực và phân tích xu hướng để tăng cường tính chính xác của các chiến lược này. Việc quan sát hành vi thị trường xung quanh các điểm vào này có thể cung cấp thêm thông tin xác nhận.

- Sử dụng các công cụ kỹ thuật như đường trung bình động, RSI hoặc MACD để xác nhận sức mạnh và động lượng của xu hướng tại các điểm vào dự kiến của bạn.

- Luôn xem xét bối cảnh thị trường và các chỉ số kinh tế rộng hơn có thể ảnh hưởng đến biến động giá, điều chỉnh chiến lược của bạn để phù hợp với điều kiện thị trường hiện tại.

Bằng cách sử dụng các chiến lược gia nhập nâng cao này, nhà giao dịch có thể tăng cơ hội tham gia thành công trên thị trường. Mỗi chiến lược được thiết kế để tận dụng các tín hiệu thị trường cụ thể, cung cấp cách tiếp cận có cấu trúc để tham gia giao dịch với xác suất đạt được kết quả thuận lợi cao hơn.

Vị trí chiến lược của lệnh dừng lỗ để quản lý rủi ro giao dịch

Quản lý rủi ro hiệu quả là rất quan trọng trong giao dịch và một trong những công cụ chính để quản lý rủi ro này là đặt lệnh dừng lỗ một cách chiến lược. Dưới đây là cách đặt mức dừng lỗ của bạn trong các tình huống giao dịch khác nhau để bảo vệ vốn của bạn:

Giao dịch đột phá:

Đặt điểm dừng lỗ của bạn cao hơn ranh giới trên của cờ một chút. Vị trí này đảm bảo rằng nếu đột phá thất bại và giá đảo chiều lên trên, vị thế của bạn sẽ bị thoát trước khi tổn thất tiềm ẩn leo thang. Điều này đặc biệt quan trọng vì khu vực phía trên lá cờ thường có thể đóng vai trò là vùng kháng cự nếu được kiểm tra lại.

Giao dịch dựa trên Fibonacci:

Đặt mức dừng lỗ ngay phía trên mức cao nhất gần đây nhất trong mẫu cờ. Mức cao này thường đại diện cho một mức kháng cự quan trọng. Nếu giá tăng vượt quá điểm này, điều đó có thể cho thấy dự đoán giảm giá dựa trên mức thoái lui Fibonacci thất bại, đảm bảo thoát khỏi giao dịch.

Hỗ trợ các giao dịch đột phá:

Đặt mức dừng lỗ ngay trên mức hỗ trợ bị phá vỡ, hiện có thể đóng vai trò là mức kháng cự. Phương pháp này tận dụng nguyên tắc một khi mức hỗ trợ bị phá vỡ, nó thường chuyển thành mức kháng cự. Đặt mức dừng lỗ trên mức này có thể giúp bảo vệ khỏi việc giá bật trở lại để kiểm tra và có khả năng vượt qua ngưỡng kháng cự mới này.

Tăng cường chiến lược dừng lỗ với điều kiện thị trường hiện tại:

- Điều chỉnh cài đặt dừng lỗ của bạn dựa trên điều kiện biến động và thanh khoản hiện tại. Ở những thị trường biến động hơn, có thể cần phải đặt mức dừng lỗ rộng hơn để tránh bị dừng sớm do nhiễu thị trường.

- Sử dụng các chỉ báo kỹ thuật bổ sung như Biên độ trung bình thực (ATR) để đánh giá mức độ biến động của thị trường và đặt mức dừng lỗ phù hợp với động lực thị trường hiện tại, đảm bảo rằng chúng không quá chặt cũng không quá lỏng lẻo.

- Thường xuyên xem xét và điều chỉnh các vị trí dừng lỗ của bạn để ứng phó với các biến động thị trường đang diễn ra hoặc khi giao dịch của bạn tiến tới mục tiêu. Cách tiếp cận năng động này có thể giúp chốt lợi nhuận trong khi vẫn bảo vệ khỏi sự đảo chiều đột ngột của thị trường.

Bằng cách áp dụng các chiến lược dừng lỗ này, các nhà giao dịch có thể quản lý hiệu quả khả năng gặp rủi ro trên các thiết lập giao dịch khác nhau, đảm bảo rằng họ duy trì quyền kiểm soát các khoản lỗ tiềm ẩn và cải thiện khả năng phục hồi giao dịch tổng thể của mình.

Đặt mục tiêu lợi nhuận trong giao dịch cờ gấu

Việc đặt mục tiêu lợi nhuận chính xác là rất quan trọng để tận dụng các mô hình giao dịch cờ giảm giá, đảm bảo rằng bạn nhận được lợi nhuận phù hợp với động lực thị trường cơ bản. Dưới đây là cách xác định mục tiêu lợi nhuận hiệu quả dựa trên đặc điểm của mẫu cờ gấu:

Tính toán dựa trên cột cờ:

Đo chiều dài của cột cờ ban đầu, biểu thị chuyển động giá mạnh trước đó. Chiếu khoảng cách này xuống dưới từ điểm đột phá của ranh giới dưới của lá cờ. Dự báo này đưa ra mục tiêu có thể định lượng phản ánh động lượng trước đó của mô hình, đưa ra ước tính thực tế về biến động giá tiềm năng.

Kết hợp các mức hỗ trợ:

Đối với những người thích chiến lược thận trọng hơn, việc đặt mục tiêu lợi nhuận ở mức hỗ trợ đã thiết lập dưới điểm vào lệnh có thể có lợi. Các mức này thường đóng vai trò là điểm tự nhiên mà tại đó giá có thể chững lại hoặc đảo chiều, khiến chúng trở thành mục tiêu thực tế để thu lợi nhuận trước những đợt thoái lui tiềm ẩn.

Những cải tiến cho chiến lược mục tiêu lợi nhuận:

- Điều chỉnh mục tiêu lợi nhuận của bạn dựa trên dữ liệu thị trường trực tiếp và các xu hướng mới nổi. Khi thị trường phát triển, chiến lược của bạn cũng vậy. Hãy sẵn sàng sửa đổi mục tiêu của bạn để phù hợp với điều kiện thị trường đang thay đổi.

- Hãy xem xét bối cảnh thị trường rộng hơn, chẳng hạn như các chỉ số kinh tế hoặc các sự kiện địa chính trị quan trọng, có thể ảnh hưởng đến biến động giá và ảnh hưởng đến tính hợp lệ của các mục tiêu dự kiến của bạn.

- Sử dụng các điểm dừng cuối để tối đa hóa lợi nhuận tiềm năng đồng thời giảm thiểu rủi ro. Cách tiếp cận này cho phép bạn giữ giao dịch mở miễn là giá di chuyển thuận lợi nhưng sẽ chốt lãi nếu thị trường bắt đầu đi ngược lại vị thế của bạn.

Cách tiếp cận toàn diện để giao dịch cờ gấu:

Giao dịch cờ gấu hiệu quả không chỉ yêu cầu nhận biết mô hình mà còn thực hiện giao dịch với độ chính xác chiến lược. Cho dù sử dụng tín hiệu đột phá, thoái lui Fibonacci hay chiến lược mức hỗ trợ, việc tích hợp các điểm vào lệnh được lên kế hoạch tốt, đặt lệnh dừng lỗ tỉ mỉ và mục tiêu lợi nhuận được tính toán là điều cần thiết để giao dịch thành công trong điều kiện thị trường giảm giá.

Bằng cách tuân thủ các nguyên tắc này, nhà giao dịch có thể nâng cao khả năng không chỉ xác định các cơ hội sinh lời mà còn quản lý giao dịch của mình để tối ưu hóa lợi nhuận đồng thời kiểm soát rủi ro trong môi trường thị trường năng động.

Cờ Bear có phải là một chỉ báo đáng tin cậy không?

Mẫu cờ gấu thường được coi là một chỉ báo đáng tin cậy để dự đoán sự tiếp tục của xu hướng giảm giá. Tuy nhiên, hiệu quả của nó chủ yếu nằm trong bối cảnh xu hướng giảm hiện tại. Điều này đòi hỏi các nhà giao dịch phải xác minh các tín hiệu giảm giá trước khi bắt đầu giao dịch để đảm bảo sự phù hợp với các diễn biến thị trường rộng hơn.

Những cân nhắc chính để sử dụng hiệu quả các mẫu cờ gấu:

Sử dụng theo ngữ cảnh:

Cờ giảm hiệu quả nhất khi được áp dụng trong một xu hướng giảm đã được xác nhận. Nhận biết xu hướng thị trường bao quát trước khi sử dụng mẫu cờ gấu sẽ giúp điều chỉnh chiến lược giao dịch của bạn phù hợp với điều kiện thị trường hiện hành.

Quản lý rủi ro:

Luôn đặt mức dừng lỗ ngay trên mức kháng cự khi giao dịch với mẫu cờ gấu. Vị trí này giúp giảm thiểu tổn thất tiềm ẩn nếu thị trường diễn biến trái với mong đợi của bạn, mang lại mạng lưới an toàn cho vốn của bạn.

Xác nhận với các chỉ số khác:

Để nâng cao độ tin cậy của mẫu cờ gấu, nên sử dụng thêm các chỉ báo kỹ thuật. Ví dụ: Chỉ số sức mạnh tương đối (RSI) có thể đặc biệt hữu ích. Chỉ số RSI dưới 30 có thể cho thấy tình trạng bán quá mức, do đó chứng thực đà giảm được đề xuất bởi mẫu cờ gấu.

Chiến lược nâng cao để cải thiện kết quả:

- Tích hợp mô hình cờ gấu với các công cụ phân tích kỹ thuật khác như đường trung bình động, MACD hoặc mô hình nến để đưa ra các quyết định giao dịch chắc chắn hơn. Cách tiếp cận đa chỉ báo này có thể giúp xác nhận sức mạnh và tính bền vững của xu hướng giảm, tăng khả năng giao dịch thành công.

- Cập nhật thông tin về tin tức thị trường và các sự kiện kinh tế có thể tác động đến biến động giá vì những điều này thường có thể ngăn cản hoặc làm mất hiệu lực các dự đoán mô hình.

Bằng cách áp dụng các chiến lược này, các nhà giao dịch có thể tận dụng mô hình cờ gấu hiệu quả hơn, tối đa hóa tiện ích của nó như một công cụ dự báo xu hướng giảm giá đồng thời bảo vệ các khoản đầu tư trước những thay đổi bất lợi của thị trường. Cách tiếp cận giao dịch toàn diện này đảm bảo rằng các quyết định không chỉ dựa trên các mô hình kỹ thuật mà còn được hỗ trợ bởi sự phân tích toàn diện về điều kiện thị trường và thực tiễn quản lý rủi ro.

Ưu và nhược điểm của mẫu cờ gấu

Mẫu cờ gấu là mô hình chủ yếu trong phân tích kỹ thuật, đưa ra các tín hiệu rõ ràng về việc tiếp tục xu hướng giảm giá. Mặc dù có độ tin cậy cao nhưng giống như tất cả các công cụ giao dịch, nó có những ưu điểm và nhược điểm.

Ưu điểm của mẫu cờ gấu:

- Độ tin cậy trong dự đoán xu hướng: Cờ giảm được biết đến với tính hiệu quả trong việc báo hiệu sự tiếp tục của các xu hướng giảm, khiến nó trở thành công cụ đáng tin cậy cho các nhà giao dịch muốn tận dụng những chuyển động này.

- Cơ hội giao dịch bán khống có lợi nhuận: Mô hình này cho phép các nhà giao dịch tham gia giao dịch bán khống với sự hiểu biết tốt về các xu hướng giảm tiềm năng, điều này có thể dẫn đến lợi nhuận đáng kể.

- Tính linh hoạt trên khắp các thị trường: Mẫu cờ gấu không giới hạn ở một thị trường cụ thể; nó được áp dụng trong tiền điện tử, ngoại hối, cổ phiếu, hợp đồng tương lai và hàng hóa.

- Tiện ích trong các khung thời gian khác nhau: Nó chứng tỏ tính hiệu quả trong các khung thời gian giao dịch khác nhau, đặc biệt là trong giao dịch trong ngày khi nó giúp nắm bắt các chuyển động nhanh chóng.

- Điểm vào và thoát được xác định: Mẫu này cung cấp các quy tắc rõ ràng về nơi vào và thoát giao dịch, giúp giảm thiểu rủi ro và quản lý giao dịch hiệu quả hơn.

- Xuất hiện thường xuyên: Mô hình này phổ biến, mang lại cơ hội thường xuyên cho các nhà giao dịch sử dụng nó.

- Tỷ lệ Rủi ro/Phần thưởng thuận lợi: Khi được xác định chính xác, mẫu cờ gấu mang lại tiềm năng tăng trưởng mạnh mẽ so với rủi ro đã thực hiện.

Nhược điểm của mẫu cờ gấu:

- Khả năng không đáng tin cậy: Mặc dù nhìn chung đáng tin cậy nhưng cờ gấu có thể thất bại, đặc biệt nếu không được xác nhận bằng các chỉ số khác.

- Ưu điểm hạn chế dành cho các nhà đầu tư không thích rủi ro: Đối với những người muốn tránh các giao dịch rủi ro, bản chất hung hăng tiềm ẩn của mẫu cờ gấu có thể không phù hợp với các chiến lược giao dịch thận trọng hơn của họ.

- Sự phức tạp trong việc xác định: Các nhà giao dịch mới có thể gặp khó khăn trong việc xác định và giải thích chính xác mô hình này. Nó đòi hỏi sự hiểu biết về một số yếu tố bao gồm khối lượng, mô hình nến và các chỉ báo kỹ thuật bổ sung để xác nhận.

- Rủi ro hiểu sai: Việc xác định không chính xác mẫu cờ gấu có thể dẫn đến đánh giá sai ý nghĩa của nó — nhìn thấy sự đảo chiều hoàn toàn thay vì điều chỉnh nếu mức điều chỉnh cờ vượt quá 30% cột cờ.

- Điều kiện thị trường: Hiệu quả của mô hình cờ gấu có thể phụ thuộc vào điều kiện thị trường. Nó hoạt động tốt nhất trong các xu hướng giảm rõ ràng; độ tin cậy của nó giảm đi trong các thị trường biến động hoặc đi ngang.

Cờ gấu thất bại trong giao dịch

Cờ giảm giá thất bại thể hiện sự sai lệch đáng kể so với kết quả mong đợi của mẫu cờ giảm, đánh dấu sự đảo chiều từ xu hướng giảm sang xu hướng tăng. Nhận biết cờ giảm giá thất bại là rất quan trọng đối với các nhà giao dịch vì nó giúp giảm thiểu rủi ro và điều chỉnh chiến lược để ứng phó với những biến động bất ngờ của thị trường. Dưới đây là cách xác định cờ gấu thất bại trên biểu đồ giá:

Đặc điểm chính của cờ gấu thất bại:

Mức hỗ trợ ổn định:

Trong một lá cờ giảm điển hình, giá phá vỡ xuống dưới mức hỗ trợ thấp hơn của lá cờ để xác nhận sự tiếp tục của xu hướng giảm. Tuy nhiên, trong một lá cờ giảm giá thất bại, giá duy trì hoặc bật ra khỏi mức hỗ trợ quan trọng này, cho thấy sự thay đổi tiềm năng trong tâm lý thị trường theo hướng tăng giá.

Biến động khối lượng vừa phải:

Không giống như sự sụt giảm khối lượng mạnh được mong đợi ở một lá cờ giảm giá thành công, một lá cờ giảm giá thất bại chỉ cho thấy khối lượng giảm khiêm tốn. Điều này cho thấy thiếu động lực giảm giá mạnh, đặt ra câu hỏi về độ tin cậy của việc tiếp tục giảm giá.

Đột phá tăng giá:

Trái ngược với sự đột phá đi xuống được dự đoán trong các mô hình cờ gấu, một cờ gấu thất bại chứng kiến giá vượt lên trên ngưỡng kháng cự trên của mô hình. Chuyển động đi lên này là tín hiệu rõ ràng về sự đảo chiều tăng giá, trái ngược với những kỳ vọng giảm giá ban đầu.

Tăng âm lượng khi kiểm tra lại:

Một chỉ báo quan trọng về xu hướng tăng mạnh trong bối cảnh cờ giảm thất bại là khối lượng tăng lên khi mức giá trước đó được kiểm tra lại. Hành vi này hỗ trợ sự đảo chiều và gợi ý sự quan tâm ngày càng tăng của người mua và sức mạnh thị trường.

Ý nghĩa chiến lược đối với nhà giao dịch:

Nhận biết các dấu hiệu của cờ gấu thất bại không chỉ ngăn ngừa tổn thất tiềm ẩn mà còn mở ra cơ hội cho các nhà giao dịch tận dụng các xu hướng tăng giá mới nổi. Bằng cách thích ứng với hướng thị trường mới, các nhà giao dịch có thể định vị mình một cách thuận lợi, cho dù đó là thông qua việc nắm bắt các vị thế mua mới hay thoát khỏi các vị thế bán hiện có.

Kết luận những hiểu biết sâu sắc về mô hình cờ gấu trong giao dịch

Mẫu cờ gấu nổi tiếng trong lĩnh vực phân tích kỹ thuật như một chỉ báo quan trọng cho thấy xu hướng tiếp tục diễn ra, đặc biệt là trong các thị trường giảm giá. Sự xuất hiện thường xuyên của nó trên các thị trường tài chính khác nhau — từ tiền điện tử đến cổ phiếu — nhấn mạnh tầm quan trọng và độ tin cậy của nó đối với các nhà giao dịch muốn tận dụng các chuyển động đi xuống.

Điểm mấu chốt:

Tiện ích và phổ biến: Mẫu cờ gấu được đánh giá cao nhờ khả năng dự đoán sự tiếp tục của xu hướng giảm giá. Đây là một trong những mô hình hành động giá phổ biến nhất do hình thành rõ ràng và các tín hiệu có thể thực hiện được.

Cần phân tích toàn diện: Mặc dù có những ưu điểm nhưng không nên sử dụng mẫu cờ gấu một cách biệt lập. Chiến lược giao dịch hiệu quả yêu cầu tích hợp nhiều công cụ kỹ thuật để xác nhận bất kỳ tín hiệu nào bắt nguồn từ mô hình này. Cách tiếp cận theo lớp này giúp nâng cao độ chính xác của dự đoán và giảm thiểu rủi ro liên quan đến các tín hiệu sai tiềm ẩn.

Nhận thức về sự biến động của thị trường: Đặc biệt trong thị trường tiền điện tử, các nhà giao dịch phải cảnh giác về sự biến động vốn có và khó lường. Cách tiếp cận thận trọng bao gồm việc thường xuyên nhận thức được động lực của thị trường, tránh những cạm bẫy sợ bỏ lỡ (FOMO) và luôn tiến hành nghiên cứu kỹ lưỡng (DYOR—Do Your Own Research) trước khi đưa ra quyết định giao dịch.

Tầm quan trọng của kinh nghiệm: Việc tận dụng thành công mô hình cờ gấu đòi hỏi một số mức độ kinh nghiệm trong phân tích kỹ thuật. Các nhà giao dịch mới nên dành thời gian để tự tìm hiểu về các chỉ báo khác nhau và cách sử dụng chúng một cách hiệp đồng để cải thiện kết quả giao dịch.

Lời khuyên cuối cùng:

Tóm lại, mặc dù mô hình cờ gấu là một công cụ mạnh mẽ dành cho các nhà giao dịch nhưng hiệu quả của nó được nâng cao đáng kể khi được sử dụng cùng với các phương pháp phân tích và chỉ báo thị trường khác. Các nhà giao dịch cũng nên duy trì cách tiếp cận có kỷ luật để quản lý rủi ro, đặc biệt là ở các thị trường có tính biến động cao, để bảo vệ khoản đầu tư của họ. Như mọi khi, việc liên tục học hỏi và thích ứng với các điều kiện thị trường đang phát triển là rất quan trọng để duy trì thành công trong giao dịch.