بهترین اندیکاتورها برای معامله و تحلیل ارزهای دیجیتال در 2026

انتخاب اندیکاتور مناسب میتواند تفاوت زیادی در میزان توانایی یک معاملهگر در تحلیل بازار ارزهای دیجیتال ایجاد کند. نوسانات برای اقتصاد دیجیتال مفید است و توانایی استفاده از اندیکاتورهای تکنیکال برای درک آن، چیزی است که باعث میشود یک استراتژی معاملاتی کارآمد باشد. این مقاله به بررسی بهترین اندیکاتورها برای معامله ارزهای دیجیتال، نحوه کار آنها و نحوه استفاده معاملهگران از آنها برای تصمیمگیریهای هوشمندانه خواهد پرداخت.

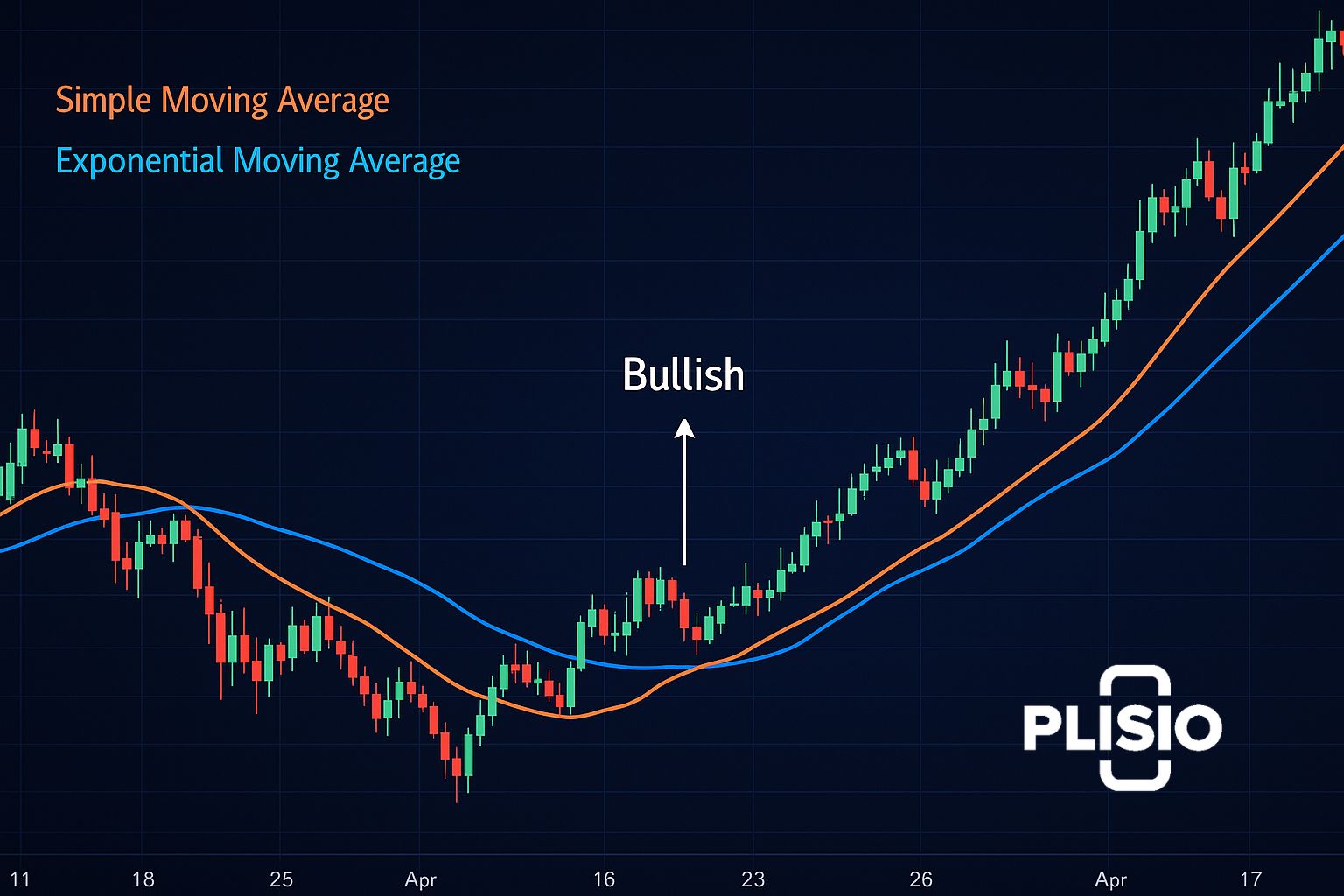

میانگینهای متحرک: سنگ بنای تحلیل تکنیکال

میانگین متحرک (MA) هنوز هم یکی از مفیدترین ابزارهای تکنیکال برای معامله ارزهای دیجیتال است. این میانگین، قیمت متوسط یک ارز دیجیتال را در یک دوره زمانی مشخص مشخص میکند که دادههای گیجکننده بازار را منطقی میکند. میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) دو نوع میانگین متحرک هستند. SMA با همه قیمتها به یک شکل رفتار میکند، اما EMA سریعتر به دادههای جدید واکنش نشان میدهد و به معاملهگران ارزهای دیجیتال کمک میکند تا ببینند قیمتها اخیراً چگونه تغییر کردهاند.

وقتی از میانگین متحرکها (MA) استفاده میشود، شاخصهایی مانند RSI و MACD به خوبی کار میکنند زیرا به معاملهگران کمک میکنند تا بفهمند روند به کدام سمت میرود و سیگنالهای ورود و خروج احتمالی را پیدا کنند. وقتی میانگینهای کوتاهمدت از میانگینهای بلندمدت عبور میکنند، میتواند به این معنی باشد که بازار در حال صعود یا نزول است.

نمونهای از بینش معاملاتی

- معاملهگران میتوانند از عبور میانگین متحرک نمایی کوتاهمدت از بالای میانگین متحرک نمایی بلندمدت به عنوان نشانهای از روند صعودی بازار و ورود به موقعیت خرید (long) استفاده کنند.

این شاخص بر اساس این ایده است که قیمتها به شیوهای خاص حرکت میکنند. در طول بازار نزولی، میانگین متحرکها معمولاً شیب نزولی دارند، به این معنی که فروشندگان کنترل اوضاع را در دست دارند.

شاخص قدرت نسبی (RSI): اندازهگیری مومنتوم و احساسات

شاخص قدرت نسبی یا RSI، یک شاخص مومنتوم است که به شما میگوید آیا یک دارایی دیجیتال خیلی گران یا خیلی ارزان است. وقتی مقادیر RSI بالای ۷۰ میروند، میتواند به این معنی باشد که احساسات صعودی خیلی زیاد است. وقتی زیر ۳۰ میروند، میتواند به این معنی باشد که احساسات نزولی در شرف تغییر جهت هستند.

بسیاری از افراد از شاخصهای کریپتو مانند RSI برای بررسی روندها و بازار استفاده میکنند. این ابزار تحلیلی وقتی با سطوح حمایت و مقاومت استفاده شود، بسیار مفید است. شاخصهای تکنیکال زیادی وجود دارند که سیگنال میدهند، اما RSI یک لایه احساسی اضافه میکند که نشان میدهد سرمایهگذاران کریپتو ممکن است در چه مواردی زیادهروی کنند.

شاخصها وقتی با هم کار کنند، بهترین عملکرد را دارند. برای مثال، RSI و یک خط روند با هم میتوانند واگرایی را نشان دهند، یعنی زمانی که قیمت یک دارایی به یک سمت میرود اما مومنتوم به سمت دیگر میرود. این اغلب نشانهی این است که چیزی اشتباه است.

برخی از روشهای مفید برای استفاده از RSI عبارتند از:

- یافتن موقعیتهایی که در آنها چیزی بیش از حد خریداری یا فروخته شده است.

- یافتن تفاوتهای بین حرکت قیمت و مومنتوم.

- تایید سیگنالها از سایر شاخصهای تکنیکال.

MACD (میانگین متحرک همگرایی واگرایی): یک شاخص دوگانه برای روند و مومنتوم

MACD که مخفف Moving Average Convergence Divergence است، هم جهت و هم قدرت روند بازار را نشان میدهد. خط MACD و خط سیگنال دو خطی هستند که آن را تشکیل میدهند. وقتی خط MACD به بالا میرود، به این معنی است که بازار در حال صعود است؛ وقتی به پایین میرود، به این معنی است که بازار در حال نزول است.

این اندیکاتور ایدههای پشت اندیکاتورهای میانگین همگرایی-واگرایی و مومنتوم را ترکیب میکند تا بهترینهای هر دو را به شما ارائه دهد. اندیکاتورهای تکنیکال زیادی وجود دارند که میتوانند جهت یک روند را نشان دهند، اما MACD خاص است زیرا میتواند نشان دهد که چه زمانی قیمت یک ارز دیجیتال همگرا یا واگرا میشود.

معاملهگران اغلب به هیستوگرام MACD نگاه میکنند تا ببینند مومنتوم چقدر قوی است. اگر میلهها کوچکتر شوند، میتواند به این معنی باشد که روند فعلی بازار در حال از دست دادن قدرت است. مردم اغلب از MACD به همراه باندهای بولینگر و تحلیل حجم برای دریافت سیگنالهای معاملاتی قویتر استفاده میکنند.

شاخص | نوع | بهترین برای | سیگنال مشترک |

شاخص قدرت نسبی (RSI) | شتاب | تشخیص اشباع خرید/اشباع فروش | واگرایی |

مکدی | روند و مومنتوم | دنبال کردن تغییر روندها | تقاطعهای خطی |

باندهای بولینگر | نوسان | محدوده قیمت اندازهگیری | انبساط/انقباض باند |

باندهای بولینگر: درک نوسانات

برای درک میزان نوسان بازار ارزهای دیجیتال، باید در مورد باندهای بولینگر اطلاعات کسب کنید. سه خط وجود دارد: یک میانگین متحرک میانی و باندهای بالا و پایین که اندازه آنها بر اساس ارزش بازار و حجم معاملات تغییر میکند.

وقتی قیمت یک ارز دیجیتال به باندهای بالایی و پایینی نزدیک میشود، به این معنی است که بیش از حد بالا رفته است. وقتی بازار بیثبات است، فاصله بین باندها بیشتر میشود. یک باند باریک به این معنی است که بازار در حال تثبیت است، در حالی که یک باند پهن به این معنی است که یک شکست در راه است. معاملهگران میتوانند از شاخصهای ارز دیجیتال مانند باندهای بولینگر برای پیشبینی نحوه حرکت قیمتها در آینده استفاده کنند.

اگر از باندهای بولینگر استفاده میکنید، یک نکتهی سریع اینجا وجود دارد:

- از آنها به همراه سطوح حمایت و مقاومت استفاده کنید تا مطمئن شوید که بازگشتها واقعی هستند.

- آنها را با خط MACD ترکیب کنید تا سیگنالهای معاملاتی را بررسی کنید.

- برای زمانبندی دقیق، آن را با RSI ترکیب کنید.

ترکیب چندین شاخص: ساخت یک سیستم معاملاتی

برای معامله خوب، باید بتوانید از بیش از یک اندیکاتور استفاده کنید. هیچ اندیکاتور کاملی وجود ندارد؛ در عوض، باید از تعداد زیادی از آنها با هم استفاده کنید تا سیگنالها را تأیید کنید. این روش هشدارهای کاذب را کاهش میدهد و همه چیز را منسجمتر میکند.

تریدینگ ویو و سایر پلتفرمها ابزارهای نموداری زیادی دارند که شاخصهای کریپتو را به صورت آنی نشان میدهند. این نمودارها به معاملهگران کمک میکنند تا سیستمهای معاملاتی خود را بهبود بخشند و مطمئن شوند که تنظیمات فنی کریپتو با اهداف آنها مطابقت دارد.

برای استفاده صحیح از شاخصها، معاملهگران ارزهای دیجیتال همیشه باید:

- سیگنالهای تعدادی از شاخصهای تکنیکال را بررسی کنید.

- مطمئن شوید که تناسب آنها با استراتژی معاملاتی شما با آنچه تحلیل روند میگوید، مطابقت دارد.

- انتظارات خود را بر اساس جهت روند و روند بازار تغییر دهید.

RSI، MACD، باندهای بولینگر و میانگین متحرک از بهترین شاخصهای معاملات ارزهای دیجیتال هستند. آنها میتوانند با ارائه بینشهای مبتنی بر داده به سرمایهگذاران و افراد جامعه ارزهای دیجیتال، به آنها در تصمیمگیریهای معاملاتی بهتر کمک کنند.

سخن پایانی: استفاده از شاخصها برای کمک به موفقیت معاملهگران

بهترین شاخصها برای معامله ارزهای دیجیتال ثابت و تغییرناپذیر نیستند؛ آنها ابزارهای فنی انعطافپذیری هستند که میتوانند به شما در درک بازار ارزهای دیجیتال کمک کنند. آنها به معاملهگران کمک میکنند تا قیمت یک دارایی را تشخیص دهند، حدس بزنند که به کجا خواهد رفت و از بینشهای معاملاتی برای پیشی گرفتن از تغییرات بزرگ در بازار ارزهای دیجیتال استفاده کنند. معاملهگران میتوانند با ترکیب شاخصها، ارزهای دیجیتال را به خوبی معامله کنند تا به آنها در پیشبینی اتفاقات بازار کمک کند.

هر کدام از شاخصها مزایا و معایب خاص خود را دارند و اینکه از کدام یک استفاده میکنید به ترجیحات و نحوهی معاملهی شما بستگی دارد. معاملهگران هوشمند کریپتو میدانند که کلید اصلی، یافتن تعادل است. آنها از ترکیبی از شاخصها، مانند MA، RSI، MACD و Bollinger Bands، برای خواندن روند و احساسات استفاده میکنند.

نتیجه نهایی، یک سیستم معاملاتی قویتر، هوشمندتر و انعطافپذیرتر است. این سیستم، بهترینهای هر دو جهان - منطق و شهود - را در دنیای ارزهای دیجیتال که همیشه در حال تغییر است، ترکیب میکند.