2026 における暗号通貨取引と分析に最適なインジケーター

適切な指標を選ぶことは、トレーダーが暗号資産市場をどれだけ正確に読み取れるかに大きな違いをもたらします。 ボラティリティはデジタル経済にとって好ましいものであり、テクニカル指標を用いてボラティリティを理解することが、取引戦略を成功させる鍵となります。この記事では、暗号資産取引に最適な指標、その仕組み、そしてトレーダーがそれらをどのように活用して賢明な判断を下すのかを解説します。

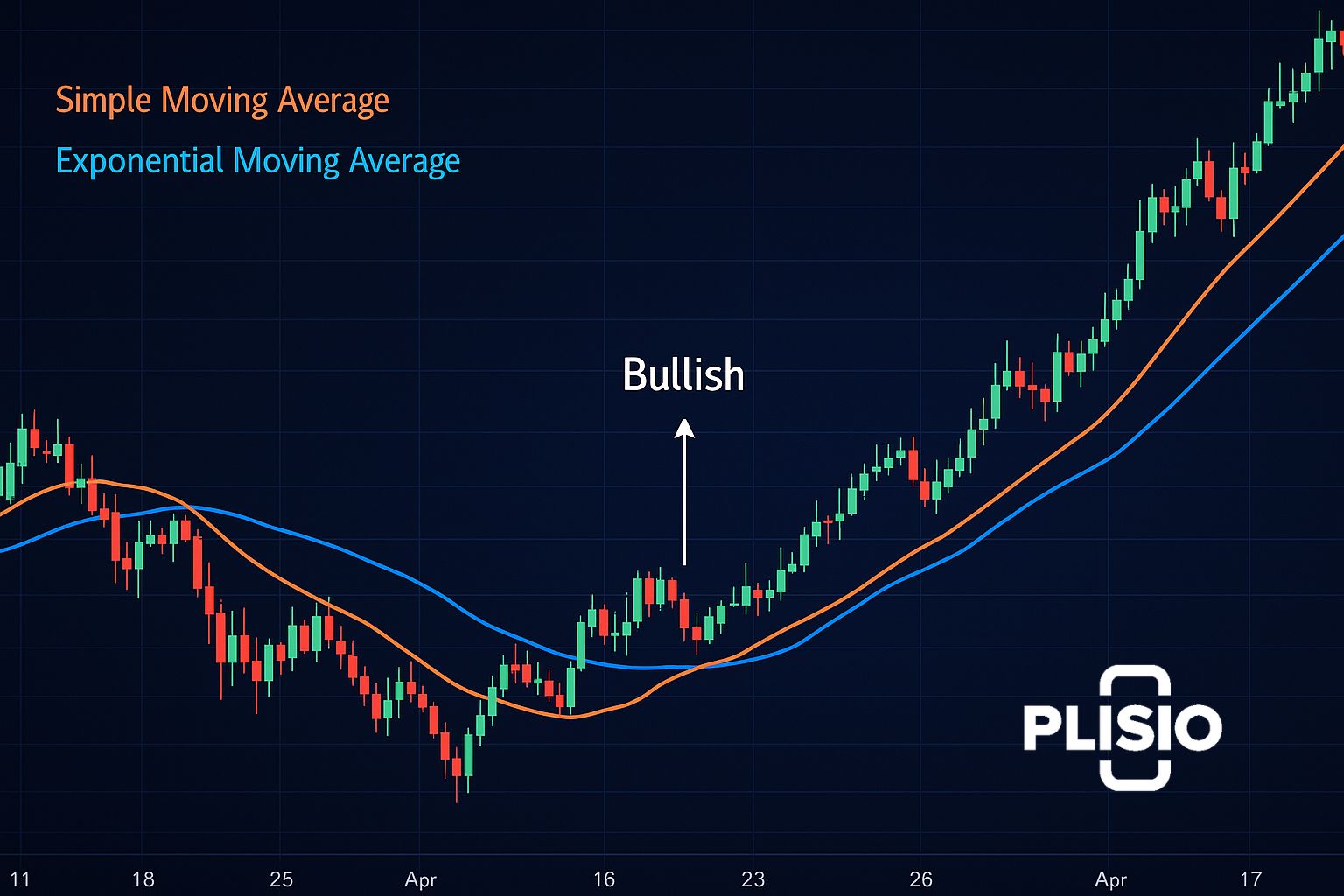

移動平均線:テクニカル分析の礎

移動平均線(MA)は、依然として仮想通貨取引において最も有用なテクニカルツールの一つです。MAは一定期間における仮想通貨の平均価格を算出し、複雑な市場データを理解するのに役立ちます。移動平均線には、単純移動平均線(SMA)と指数移動平均線(EMA)の2種類があります。SMAはすべての価格を同じように扱いますが、EMAは新しいデータに素早く反応するため、仮想通貨トレーダーは最近の価格変動を把握するのに役立ちます。

RSIやMACDなどの指標は、MAと併用することで、トレンドの方向性を把握し、エントリーとエグジットのシグナルを見つけるのに役立つため、非常に効果的です。短期平均が長期平均をクロスする場合、市場が上昇または下降している可能性があります。

トレーディングインサイトの例としては

- トレーダーは、短期 EMA が長期 EMA を上回ったことを、市場が上昇しておりロングポジションを取るべき兆候として利用できます。

この指標は、価格が特定の方向に動くという考えに基づいています。弱気相場では、MAは通常下降傾向を示し、これは売り手が優勢であることを意味します。

RSI(相対力指数):勢いと感情の測定

相対力指数(RSI)は、暗号資産が高すぎるか安すぎるかを示すモメンタム指標です。RSI値が70を超えると、強気相場が強すぎる可能性があります。30を下回ると、弱気相場が反転しつつある可能性があります。

多くの人がRSIのような仮想通貨指標を使ってトレンドや市場の動向を分析することがよくあります。サポートレベルとレジスタンスレベルと組み合わせると、この分析ツールは非常に役立ちます。シグナルを発するテクニカル指標は数多くありますが、RSIは感情的な側面も加え、仮想通貨投資家が行き過ぎてしまう可能性のある領域を示します。

指標は組み合わせることで最も効果を発揮します。例えば、RSIとトレンドラインを組み合わせると、ダイバージェンス(乖離)が見られることがあります。これは、資産価格が一方に動いているのに、モメンタムが逆方向に動いている状態です。これは、何かが間違っていることを示すサインであることが多いです。

RSI の便利な使用方法は次のとおりです。

- 何かが買われ過ぎまたは売られ過ぎになっている状況を見つけること。

- 価格変動とモメンタムの違いを見つける。

- 他のテクニカル指標からのシグナルを確認します。

MACD(移動平均収束拡散法):トレンドとモメンタムの二重指標

MACD(移動平均収束拡散)は、市場トレンドの方向と強さの両方を示します。MACDラインとシグナルラインは、このトレンドを構成する2本の線です。MACDラインが上抜けると市場は上昇傾向、下抜けると市場は下降傾向を示します。

この指標は、平均収束拡散(AGC)指標とモメンタム指標の考え方を融合させ、両方の長所を活かした指標です。トレンドの方向を示すテクニカル指標は数多くありますが、MACDは仮想通貨の価格が収束または拡散しているタイミングを示すことができる点で特別です。

トレーダーは、勢いの強さを確認するためにMACDヒストグラムをよく見ます。バーが小さくなると、現在の市場トレンドが弱まっている可能性があります。より強力な取引シグナルを得るために、MACDをボリンジャーバンドや出来高分析と組み合わせて使用する人も多くいます。

インジケータ | タイプ | 最適な用途 | 共通信号 |

RSI | 勢い | 買われ過ぎ/売られ過ぎの検出 | 発散 |

MACD | トレンドと勢い | トレンドの変化を追う | ラインクロスオーバー |

ボリンジャーバンド | ボラティリティ | 価格帯の測定 | バンドの拡張/収縮 |

ボリンジャーバンド:ボラティリティを理解する

暗号通貨市場のボラティリティを理解するには、ボリンジャーバンドについて知っておく必要があります。ボリンジャーバンドには、中間の移動平均線と、時価総額と取引量に基づいてサイズが変化する上限バンドと下限バンドの3つのラインがあります。

仮想通貨の価格が上限バンドと下限バンドに近づくと、価格が行き過ぎていることを意味します。市場が不安定になると、バンド間の間隔は広くなります。バンドが狭い場合は市場が統合傾向にあることを意味し、バンドが広い場合はブレイクアウトが近づいていることを意味します。トレーダーはボリンジャーバンドなどの仮想通貨指標を用いて、将来の価格動向を予測することができます。

ボリンジャー バンドを使用する場合の簡単なヒントを次に示します。

- サポートレベルとレジスタンスレベルと併せて使用して、反転が実際に起こっているかどうかを確認します。

- これらを MACD ラインと組み合わせて、取引シグナルを確認します。

- 正確なタイミングのためにRSIと組み合わせます。

複数の指標を組み合わせる:取引システムの構築

上手く取引するには、複数のインジケーターを活用できる必要があります。完璧なインジケーターは一つではありません。シグナルを確認するには、複数のインジケーターを併用する必要があります。この方法は、誤報を減らし、取引の一貫性を高めます。

TradingViewなどのプラットフォームには、仮想通貨の指標をリアルタイムで表示するチャートツールが多数用意されています。これらのチャートは、トレーダーが仮想通貨のテクニカル分析設定を自身の目標に合致したものにすることで、取引システムの改善に役立ちます。

インジケーターを正しく使用するために、暗号通貨トレーダーは常に次のことに注意する必要があります。

- 多数のテクニカル指標からの信号を確認します。

- それがあなたの取引戦略に適合しているか、トレンド分析の結果と一致していることを確認してください。

- トレンドの方向と市場の動向に基づいて期待を変更します。

RSI、MACD、ボリンジャーバンド、移動平均線は、 暗号資産取引において最も優れた指標です。これらの指標は、データに基づいた洞察を提供することで、投資家や暗号資産コミュニティの人々がより良い取引判断を下すのに役立ちます。

最終的な考察:トレーダーの成功を助ける指標の活用

仮想通貨取引に最適な指標は、必ずしも固定されたものではありません。仮想通貨市場を理解するのに役立つ、柔軟性の高いテクニカルツールです。指標は、トレーダーが資産価格を把握し、今後の動向を予測し、取引に関する洞察を活用して仮想通貨市場の大きな変化に先手を打つのに役立ちます。トレーダーは、市場で何が起こるかを予測するのに役立つ指標を組み合わせることで、仮想通貨を効果的に取引することができます。

インジケーターにはそれぞれ長所と短所があり、どれを使うかはあなたの好みや取引スタイルによって異なります。賢い仮想通貨トレーダーは、バランスを取ることが鍵であることを知っています。彼らはMA、RSI、MACD、ボリンジャーバンドなどのインジケーターを組み合わせて、トレンドと感情の両方を読み取っています。

最終的な結果として、より強力で、よりスマートで、より柔軟な取引システムが誕生しました。常に変化する暗号通貨の世界において、論理と直感という両方の長所を融合させたシステムです。