Лучшие индикаторы для криптотрейдинга и анализа в 2026

Правильный выбор индикатора может существенно повлиять на то, насколько хорошо трейдер сможет анализировать криптовалютный рынок. Волатильность полезна для цифровой экономики, и умение использовать технические индикаторы для её понимания — залог успеха торговой стратегии. В этой статье мы рассмотрим лучшие индикаторы для торговли криптовалютами, как они работают и как трейдеры используют их для принятия обоснованных решений.

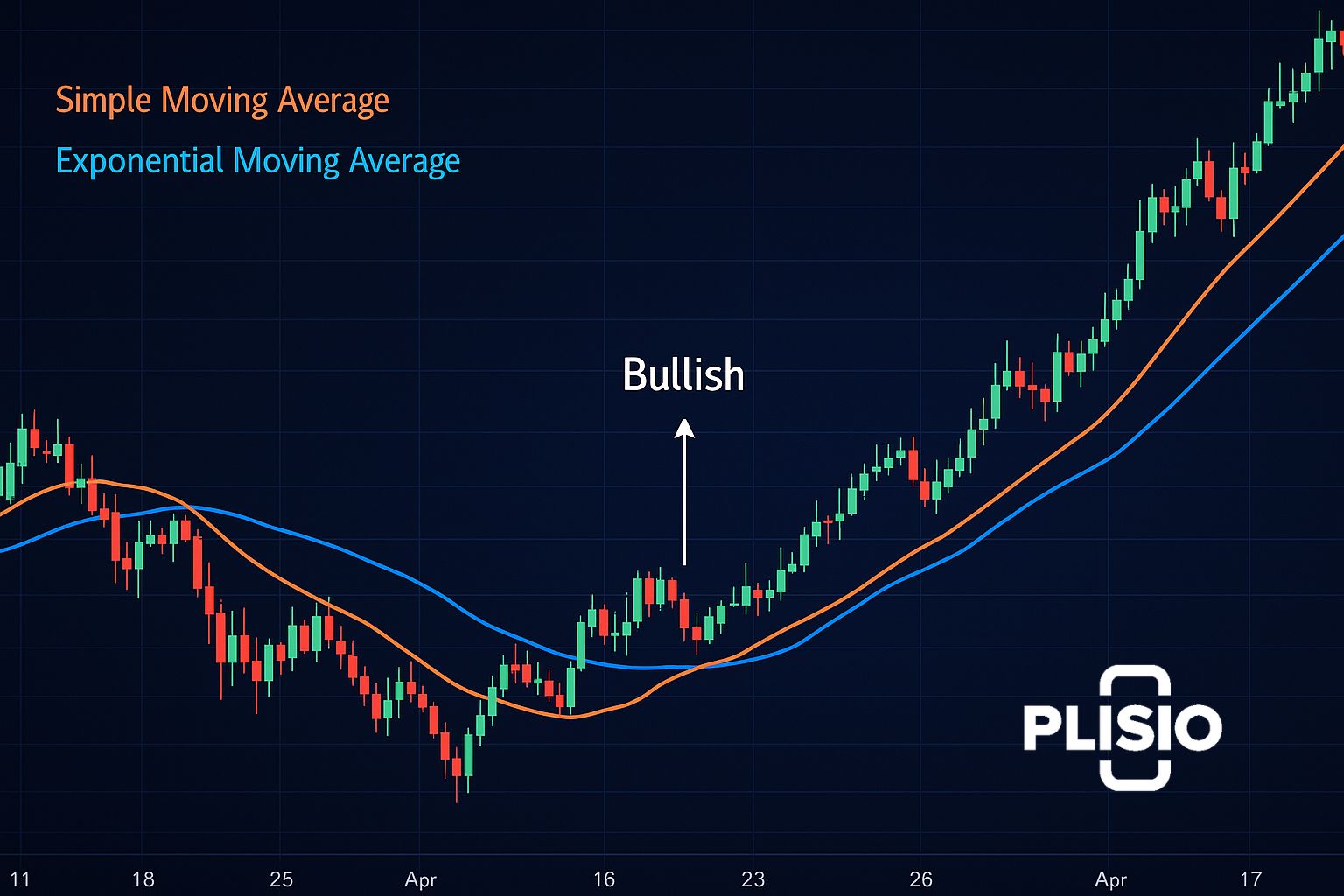

Скользящие средние: краеугольный камень технического анализа

Скользящая средняя (MA) по-прежнему остается одним из наиболее полезных технических инструментов для торговли криптовалютами. Она вычисляет среднюю цену криптовалюты за определенный период времени, что помогает разобраться в запутанных рыночных данных. Простая скользящая средняя (SMA) и экспоненциальная скользящая средняя (EMA) — это два типа скользящих средних. SMA рассматривает все цены одинаково, но EMA реагирует быстрее на новые данные, что помогает криптотрейдерам увидеть, как цены изменились за последнее время.

При использовании вместе со скользящими средними такие индикаторы, как RSI и MACD, хорошо работают, поскольку помогают трейдерам определить направление тренда и найти возможные сигналы для входа и выхода. Пересечение краткосрочных средних с долгосрочными может означать, что рынок движется вверх или вниз.

Примером аналитической информации для трейдеров может служить следующее:

- Пересечение краткосрочной EMA сверху вниз долгосрочной EMA может служить сигналом к росту рынка и необходимости открытия длинных позиций.

Индикатор основан на идее, что цены движутся определенным образом. Во время медвежьего рынка скользящие средние обычно имеют нисходящий наклон, что означает, что инициатива переходит к продавцам.

RSI (индекс относительной силы): измерение импульса и эмоций.

Индекс относительной силы (RSI) — это индикатор импульса, который показывает, слишком ли дорог или слишком дешев криптоактив. Когда значения RSI превышают 70, это может означать, что бычий настрой слишком высок. Когда они опускаются ниже 30, это может означать, что медвежий настрой вот-вот развернется.

Многие используют криптоиндикаторы, такие как RSI, для анализа трендов и рынка. В сочетании с уровнями поддержки и сопротивления этот аналитический инструмент очень полезен. Существует множество технических индикаторов, дающих сигналы, но RSI добавляет эмоциональный слой, показывающий, где криптоинвесторы могут зайти слишком далеко.

Индикаторы работают наиболее эффективно, когда они взаимодействуют друг с другом. Например, RSI и линия тренда вместе могут показывать дивергенцию, то есть ситуацию, когда цена актива движется в одном направлении, а импульс — в другом. Это часто является признаком того, что что-то не так.

Вот несколько полезных способов использования RSI:

- Выявление ситуаций, когда что-либо перекуплено или перепродано.

- Выявление различий между движением цены и импульсом.

- Подтверждение сигналов от других технических индикаторов.

MACD (скользящая средняя схождение-расхождение): двойной индикатор для тренда и импульса.

MACD (Moving Average Convergence Divergence — схождение-расхождение скользящих средних) показывает как направление, так и силу рыночного тренда. Линия MACD и сигнальная линия — это две линии, которые её составляют. Когда линия MACD поднимается выше, это означает, что рынок растёт; когда она опускается ниже, это означает, что рынок падает.

Этот индикатор сочетает в себе идеи, лежащие в основе индикаторов средней конвергенции-дивергенции (MACD), и индикаторов импульса, предоставляя вам лучшее из обоих миров. Существует множество технических индикаторов, которые могут показать направление тренда, но MACD особенный, потому что он может показать, когда цена криптовалюты сходится или расходится.

Трейдеры часто анализируют гистограмму MACD, чтобы оценить силу импульса. Если столбики индикатора становятся меньше, это может означать, что текущий рыночный тренд ослабевает. Для получения более точных торговых сигналов часто используют MACD в сочетании с полосами Боллинджера и анализом объема.

Индикатор | Тип | Лучше всего подходит для | Общий сигнал |

РСИ | Импульс | Выявление перекупленности/перепроданности | Расхождение |

MACD | Тренды и динамика | Следуя за изменениями трендов | Пересечения линий |

Полосы Боллинджера | Волатильность | Диапазон цен измерения | Расширение/сужение полосы пропускания |

Полосы Боллинджера: понимание волатильности

Чтобы понять, насколько волатилен рынок криптовалют, необходимо знать о полосах Боллинджера. Это три линии: средняя скользящая средняя, а также верхняя и нижняя полосы, размер которых меняется в зависимости от рыночной капитализации и объема торгов.

Когда цена криптовалюты приближается к верхней и нижней полосам, это означает, что она вышла за пределы допустимого диапазона. При высокой волатильности рынка расстояние между полосами увеличивается. Узкая полоса означает, что рынок консолидируется, а широкая — что ожидается прорыв. Трейдеры могут использовать криптоиндикаторы, такие как полосы Боллинджера, чтобы прогнозировать дальнейшее движение цен.

Если вы используете полосы Боллинджера, вот вам небольшой совет:

- Используйте их вместе с уровнями поддержки и сопротивления, чтобы убедиться в реальности разворотов.

- Используйте их в сочетании с линией MACD для проверки торговых сигналов.

- Используйте в сочетании с RSI для точного измерения времени.

Сочетание нескольких индикаторов: построение торговой системы

Для успешной торговли необходимо уметь использовать более одного индикатора. Идеального индикатора не существует; вместо этого нужно использовать множество индикаторов одновременно для подтверждения сигналов. Этот метод снижает количество ложных срабатываний и делает результаты более стабильными.

TradingView и другие платформы предлагают множество инструментов для построения графиков, отображающих криптовалютные индикаторы в режиме реального времени. Эти графики помогают трейдерам улучшать свои торговые системы, обеспечивая соответствие технических сигналов криптовалют их собственным целям.

Для правильного использования индикаторов криптотрейдерам всегда следует:

- Проверьте сигналы, поступающие от ряда технических индикаторов.

- Убедитесь, что их соответствие вашей торговой стратегии совпадает с данными анализа трендов.

- Скорректируйте свои ожидания в зависимости от направления тренда и рыночных тенденций.

RSI, MACD, полосы Боллинджера и скользящая средняя — одни из лучших индикаторов для криптотрейдинга . Они могут помочь инвесторам и участникам криптосообщества принимать более обоснованные торговые решения, предоставляя им аналитические данные.

Заключительные мысли: Использование индикаторов для достижения успеха трейдерами

Лучшие индикаторы для торговли криптовалютами не являются чем-то неизменным; это гибкие технические инструменты, которые могут помочь вам разобраться в криптовалютном рынке. Они помогают трейдерам определить цену актива, предположить, куда она пойдет, и использовать полученные данные для того, чтобы быть в курсе крупных изменений на криптовалютном рынке. Трейдеры могут успешно торговать криптовалютами, комбинируя индикаторы, которые помогают им предсказывать, что произойдет на рынке.

У каждого индикатора есть свои преимущества и недостатки, и выбор зависит от ваших личных предпочтений и стиля торговли. Опытные криптотрейдеры знают, что ключ к успеху — это поиск баланса. Они используют комбинацию индикаторов, таких как скользящие средние (MA), RSI, MACD и полосы Боллинджера, чтобы считывать как тренд, так и эмоции.

В результате получилась торговая система, которая стала сильнее, умнее и гибче. Она сочетает в себе лучшее из двух миров — логику и интуицию — в постоянно меняющемся мире криптовалют.