أفضل المؤشرات لتداول وتحليل العملات الرقمية في 2026

يُمكن أن يُحدث اختيار المؤشر المناسب فرقًا شاسعًا في قدرة المتداول على فهم سوق العملات الرقمية. فالتقلبات تُعدّ عاملًا إيجابيًا للاقتصاد الرقمي، والقدرة على استخدام المؤشرات الفنية لفهمها هي أساس نجاح أي استراتيجية تداول. ستتناول هذه المقالة أفضل المؤشرات لتداول العملات الرقمية، وكيفية عملها، وكيف يستخدمها المتداولون لاتخاذ قرارات ذكية.

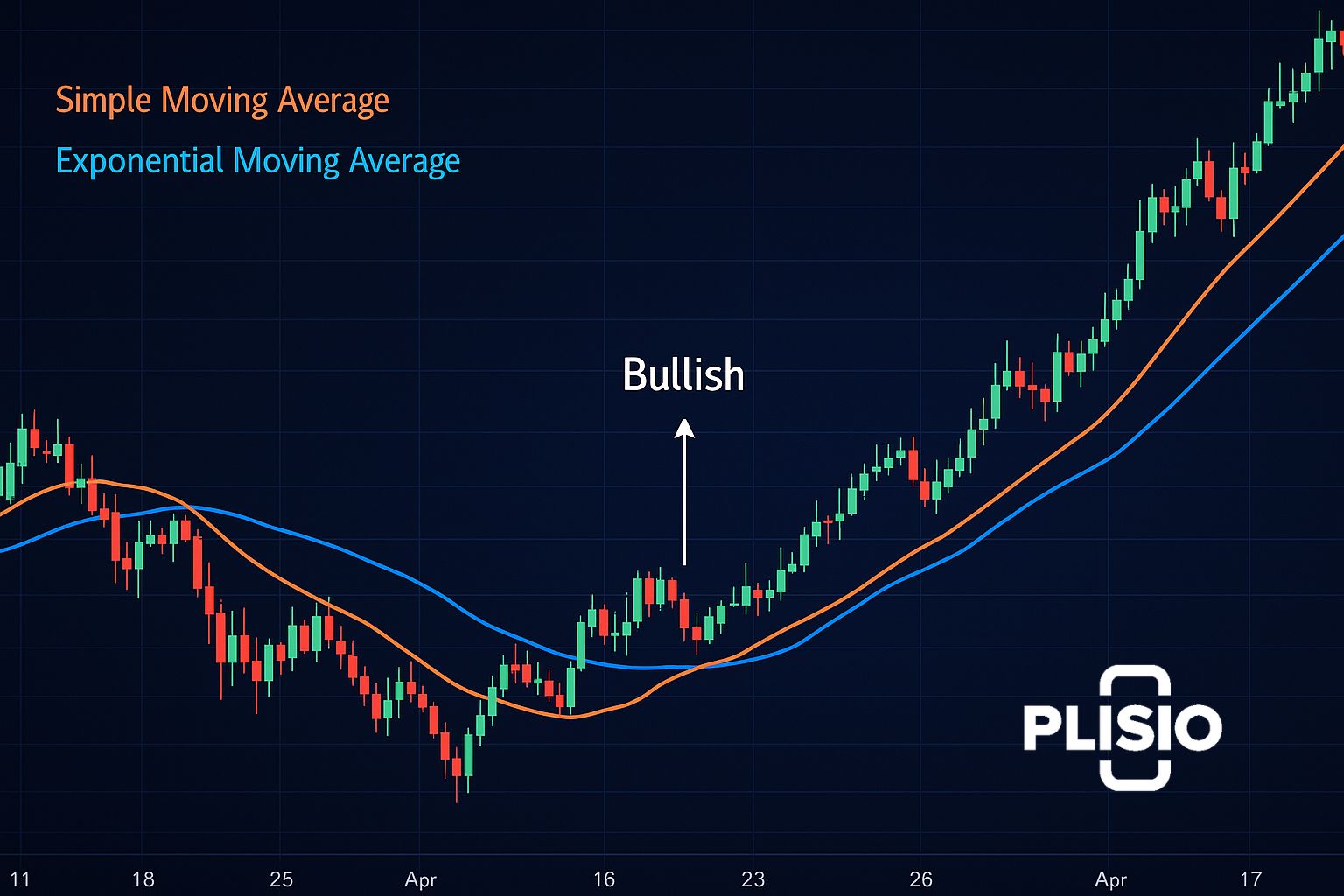

المتوسطات المتحركة: حجر الزاوية في التحليل الفني

لا يزال المتوسط المتحرك (MA) أحد أهم الأدوات الفنية لتداول العملات الرقمية. فهو يحسب متوسط سعر العملة الرقمية خلال فترة زمنية محددة، مما يُسهّل فهم بيانات السوق المعقدة. ويُعدّ المتوسط المتحرك البسيط (SMA) والمتوسط المتحرك الأسي (EMA) نوعين من المتوسطات المتحركة. يتعامل المتوسط المتحرك البسيط مع جميع الأسعار بنفس الطريقة، بينما يتفاعل المتوسط المتحرك الأسي بشكل أسرع مع البيانات الجديدة، مما يُساعد متداولي العملات الرقمية على فهم كيفية تغير الأسعار مؤخرًا.

عند استخدامها مع المتوسطات المتحركة، تُعدّ مؤشرات مثل مؤشر القوة النسبية (RSI) ومؤشر تقارب وتباعد المتوسطات المتحركة (MACD) فعّالة لأنها تساعد المتداولين على تحديد اتجاه السوق وإيجاد إشارات الدخول والخروج المحتملة. عندما تتقاطع المتوسطات قصيرة الأجل مع المتوسطات طويلة الأجل، فقد يشير ذلك إلى صعود السوق أو هبوطه.

ومن الأمثلة على رؤى التداول ما يلي:

- يمكن للمتداولين استخدام تقاطع المتوسط المتحرك الأسي قصير المدى فوق المتوسط المتحرك الأسي طويل المدى كإشارة إلى أن السوق يتجه نحو الصعود، وعليهم الدخول في عمليات شراء.

يعتمد هذا المؤشر على فكرة أن الأسعار تتحرك بطريقة معينة. خلال السوق الهابطة، عادةً ما تنحدر المتوسطات المتحركة إلى الأسفل، مما يعني سيطرة البائعين.

مؤشر القوة النسبية (RSI): قياس الزخم والعاطفة

مؤشر القوة النسبية (RSI) هو مؤشر زخم يُحدد ما إذا كان سعر أصل العملات الرقمية مرتفعًا جدًا أم منخفضًا جدًا. عندما تتجاوز قيمة RSI 70، فقد يشير ذلك إلى ارتفاع كبير في معنويات السوق. أما عندما تنخفض عن 30، فقد يشير ذلك إلى أن معنويات السوق على وشك الانخفاض.

يستخدم الكثيرون مؤشرات العملات الرقمية مثل مؤشر القوة النسبية (RSI) لتحليل الاتجاهات والسوق. وعند استخدامه مع مستويات الدعم والمقاومة، يصبح هذا المؤشر أداة تحليلية بالغة الأهمية. توجد العديد من المؤشرات الفنية التي تقدم إشارات، لكن مؤشر القوة النسبية يضيف بُعدًا عاطفيًا يُظهر متى قد يُبالغ مستثمرو العملات الرقمية في استثماراتهم.

تُحقق المؤشرات أفضل النتائج عند استخدامها معًا. على سبيل المثال، يُمكن لمؤشر القوة النسبية (RSI) وخط الاتجاه معًا إظهار التباين، وهو عندما يتحرك سعر الأصل في اتجاه بينما يتحرك زخمه في الاتجاه المعاكس. غالبًا ما يُشير هذا إلى وجود خلل ما.

من الطرق المفيدة لاستخدام مؤشر القوة النسبية (RSI):

- إيجاد الحالات التي يكون فيها شيء ما مبالغاً في شرائه أو بيعه.

- إيجاد الفروقات بين حركة السعر والزخم.

- تأكيد الإشارات من المؤشرات الفنية الأخرى.

مؤشر MACD (تقارب وتباعد المتوسطات المتحركة): مؤشر مزدوج للاتجاه والزخم

مؤشر MACD، اختصارًا لـ "تقارب وتباعد المتوسطات المتحركة"، يُظهر اتجاه وقوة اتجاه السوق. يتكون هذا المؤشر من خطين رئيسيين: خط MACD وخط الإشارة. عندما يرتفع خط MACD، فهذا يعني أن السوق في اتجاه صعودي؛ وعندما ينخفض، فهذا يعني أن السوق في اتجاه هبوطي.

يجمع هذا المؤشر بين فكرتي مؤشر تقارب وتباعد المتوسطات ومؤشرات الزخم ليمنحك أفضل ما في كليهما. توجد العديد من المؤشرات الفنية التي تُظهر اتجاه الترند، لكن مؤشر MACD يتميز بقدرته على تحديد ما إذا كان سعر العملة الرقمية يتقارب أم يتباعد.

يلجأ المتداولون عادةً إلى تحليل مؤشر MACD لمعرفة مدى قوة الزخم. فإذا تقلصت أعمدة المؤشر، فقد يشير ذلك إلى ضعف اتجاه السوق الحالي. ويستخدم المتداولون عادةً مؤشر MACD مع مؤشر بولينجر باندز وتحليل حجم التداول للحصول على إشارات تداول أقوى.

مؤشر | يكتب | الأفضل لـ | إشارة مشتركة |

مؤشر القوة النسبية | دَفعَة | الكشف عن حالات التشبع الشرائي/التشبع البيعي | التباين |

مؤشر MACD | الاتجاه والزخم | متابعة تحولات الاتجاهات | تقاطعات الخطوط |

نطاقات بولينجر | التقلب | قياس نطاق السعر | تمدد/انكماش النطاق |

نطاقات بولينجر: فهم التقلبات

لفهم مدى تقلب سوق العملات الرقمية، عليك معرفة مؤشر بولينجر باندز. يتكون هذا المؤشر من ثلاثة خطوط: متوسط متحرك أوسط، ونطاقين علوي وسفلي يتغير حجمهما بناءً على القيمة السوقية وحجم التداول.

عندما يقترب سعر العملة الرقمية من الحدين العلوي والسفلي، فهذا يعني أنه تجاوز الحد المسموح به. وعندما يكون السوق متقلبًا، تتسع المسافة بين الحدين. يشير الحد الضيق إلى أن السوق في مرحلة توطيد، بينما يشير الحد الواسع إلى قرب حدوث اختراق سعري. يمكن للمتداولين استخدام مؤشرات العملات الرقمية، مثل مؤشر بولينجر باندز، لتوقع حركة الأسعار مستقبلًا.

إذا كنت تستخدم مؤشر بولينجر باندز، فإليك نصيحة سريعة:

- استخدمها مع مستويات الدعم والمقاومة للتأكد من أن الانعكاسات حقيقية.

- قم بدمجها مع خط MACD للتحقق من إشارات التداول.

- استخدمه مع مؤشر القوة النسبية (RSI) للحصول على توقيت دقيق.

دمج مؤشرات متعددة: بناء نظام تداول

لتحقيق النجاح في التداول، يجب أن تكون قادراً على استخدام أكثر من مؤشر. لا يوجد مؤشر مثالي واحد، بل عليك استخدام العديد منها معاً لتأكيد الإشارات. هذه الطريقة تقلل من الإنذارات الكاذبة وتجعل النتائج أكثر اتساقاً.

تُوفر منصة TradingView وغيرها من المنصات العديد من أدوات الرسوم البيانية التي تعرض مؤشرات العملات الرقمية في الوقت الفعلي. تُساعد هذه الرسوم البيانية المتداولين على تحسين أنظمة التداول الخاصة بهم من خلال ضمان توافق الإعدادات الفنية للعملات الرقمية مع أهدافهم.

لاستخدام المؤشرات بشكل صحيح، يجب على متداولي العملات المشفرة دائمًا ما يلي:

- تحقق من الإشارات من عدد من المؤشرات الفنية.

- تأكد من أن مدى ملاءمتها لاستراتيجية التداول الخاصة بك يتوافق مع ما يقوله تحليل الاتجاه.

- غيّر توقعاتك بناءً على اتجاه السوق واتجاهات السوق.

تُعدّ مؤشرات القوة النسبية (RSI) ومؤشر تقارب وتباعد المتوسطات المتحركة (MACD) ونطاقات بولينجر والمتوسط المتحرك من أفضل مؤشرات تداول العملات الرقمية . فهي تُساعد المستثمرين وأفراد مجتمع العملات الرقمية على اتخاذ قرارات تداول أفضل من خلال تزويدهم برؤى مستندة إلى البيانات.

أفكار ختامية: استخدام المؤشرات لمساعدة المتداولين على النجاح

لا تُعدّ أفضل المؤشرات لتداول العملات الرقمية ثابتة، بل هي أدوات تقنية مرنة تُساعدك على فهم سوق العملات الرقمية. فهي تُساعد المتداولين على تحديد سعر الأصل، وتوقع اتجاهه، واستخدام رؤى التداول للبقاء في طليعة التغيرات الكبيرة في سوق العملات الرقمية. يُمكن للمتداولين تحقيق أداء جيد في تداول العملات الرقمية من خلال الجمع بين المؤشرات التي تُساعدهم على توقع ما سيحدث في السوق.

لكل مؤشر مزاياه وعيوبه، ويعتمد اختيارك للمؤشر المناسب على تفضيلاتك الشخصية وأسلوب تداولك. يدرك متداولو العملات الرقمية المحترفون أن مفتاح النجاح يكمن في تحقيق التوازن. فهم يستخدمون مزيجًا من المؤشرات، مثل المتوسطات المتحركة، ومؤشر القوة النسبية، ومؤشر تقارب وتباعد المتوسطات المتحركة، ونطاقات بولينجر، لتحليل كل من الاتجاه العام والحالة النفسية للسوق.

والنتيجة النهائية هي نظام تداول أقوى وأذكى وأكثر مرونة. فهو يجمع بين أفضل ما في العالمين - المنطق والحدس - في عالم العملات المشفرة، الذي يتغير باستمرار.