Kripto Para Alım Satım ve Analizi İçin En İyi Göstergeler 2026

Doğru göstergeyi seçmek, bir yatırımcının kripto piyasasını ne kadar iyi okuyabileceği konusunda büyük bir fark yaratabilir. Volatilite dijital ekonomi için iyidir ve teknik göstergeleri kullanarak bunu anlayabilmek, bir işlem stratejisinin işe yaramasını sağlar. Bu makale, kripto para birimleri ticareti için en iyi göstergelere, nasıl çalıştıklarına ve yatırımcıların akıllıca seçimler yapmak için bunları nasıl kullandıklarına bakacaktır.

Hareketli Ortalamalar: Teknik Analizin Temel Taşı

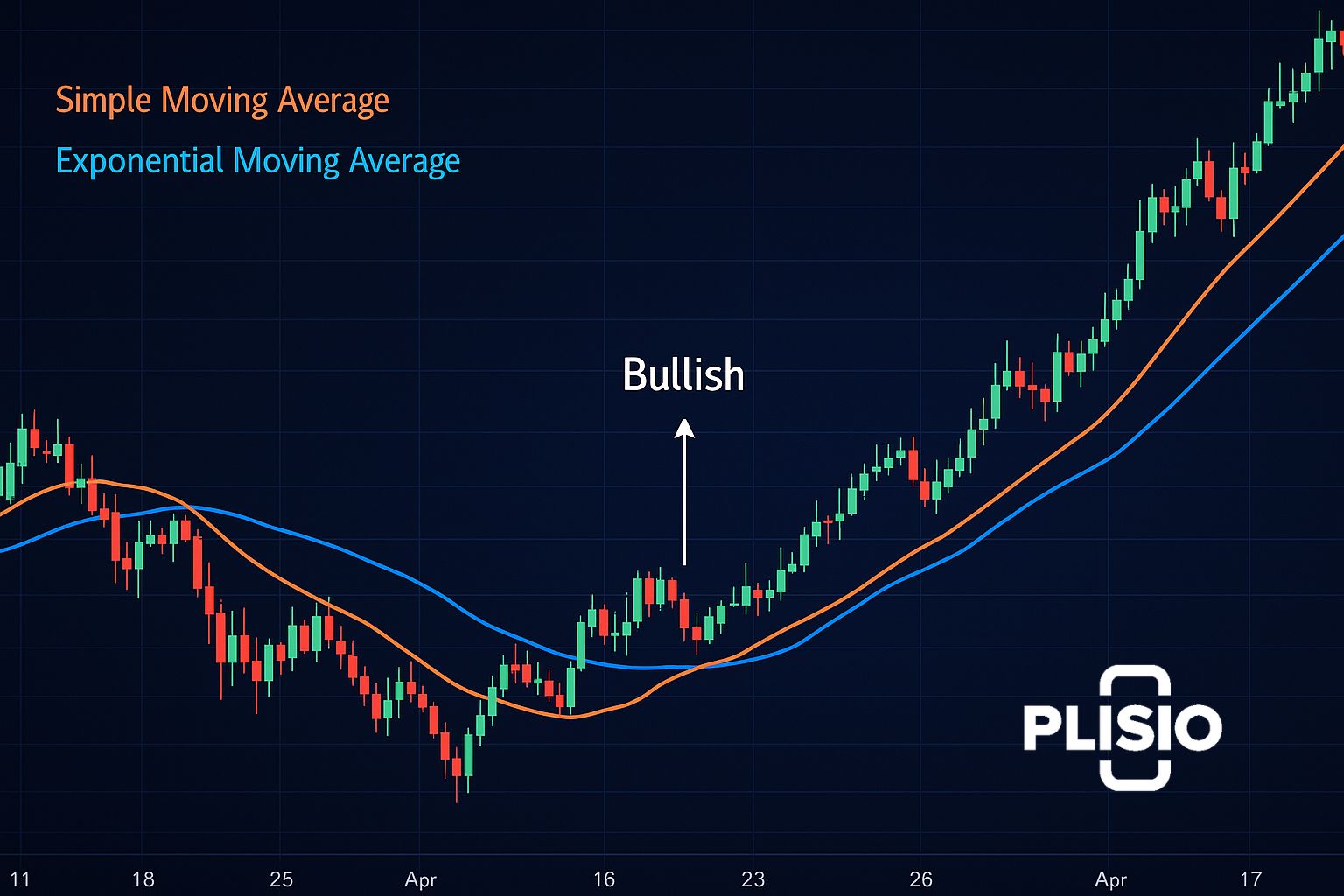

Hareketli ortalama (MA), kripto para birimleriyle işlem yapmak için hala en kullanışlı teknik araçlardan biridir. Belirli bir zaman dilimi boyunca bir kripto para biriminin ortalama fiyatını hesaplayarak, kafa karıştırıcı piyasa verilerini anlamlı hale getirir. Basit hareketli ortalama (SMA) ve üstel hareketli ortalama (EMA) olmak üzere iki tür hareketli ortalama vardır. SMA tüm fiyatları aynı şekilde ele alırken, EMA yeni verilere daha hızlı tepki verir; bu da kripto para yatırımcılarının fiyatların son zamanlarda nasıl değiştiğini görmelerine yardımcı olur.

Hareketli ortalamalarla birlikte kullanıldığında, RSI ve MACD gibi göstergeler iyi sonuç verir çünkü yatırımcıların trendin yönünü anlamalarına ve olası giriş-çıkış sinyallerini bulmalarına yardımcı olurlar. Kısa vadeli ortalamalar uzun vadeli ortalamaları kestiğinde, piyasanın yukarı veya aşağı yönlü hareket ettiği anlamına gelebilir.

Bir alım satım öngörüsüne örnek olarak şunlar verilebilir:

- Yatırımcılar, kısa vadeli EMA'nın uzun vadeli EMA'nın üzerine çıkmasını piyasanın yükselişte olduğuna ve uzun pozisyon almaları gerektiğine dair bir işaret olarak kullanabilirler.

Bu gösterge, fiyatların belirli bir şekilde hareket ettiği fikrine dayanmaktadır. Ayı piyasası sırasında, hareketli ortalamalar genellikle aşağı doğru eğimlidir, bu da satıcıların piyasaya hakim olduğu anlamına gelir.

RSI (Göreceli Güç Endeksi): Momentum ve Duyguları Ölçme

Göreceli Güç Endeksi (RSI), bir kripto varlığının çok pahalı mı yoksa çok ucuz mu olduğunu gösteren bir momentum göstergesidir. RSI değerleri 70'in üzerine çıktığında, yükseliş eğiliminin çok yüksek olduğu anlamına gelebilir. 30'un altına düştüğünde ise düşüş eğiliminin tersine dönmek üzere olduğu anlamına gelebilir.

Birçok kişi trendleri ve piyasayı incelemek için RSI gibi kripto para göstergelerini kullanıyor. Destek ve direnç seviyeleriyle birlikte kullanıldığında, bu analiz aracı çok faydalı oluyor. Sinyal veren birçok teknik gösterge var, ancak RSI, kripto yatırımcılarının nerede aşırıya kaçabileceğini gösteren duygusal bir katman daha ekliyor.

Göstergeler birlikte çalıştıklarında en iyi sonucu verirler. Örneğin, RSI ve trend çizgisi birlikte, bir varlığın fiyatı bir yöne giderken momentumun diğer yöne gittiği durumu, yani sapmayı gösterebilir. Bu genellikle bir şeylerin ters gittiğinin işaretidir.

RSI'yı kullanmanın bazı faydalı yolları şunlardır:

- Bir şeyin aşırı alım veya aşırı satımının olduğu durumları bulmak.

- Fiyat hareketleri ve momentum arasındaki farkları bulmak.

- Diğer teknik göstergelerden gelen sinyalleri doğruluyor.

MACD (Hareketli Ortalama Yakınsama Sapması): Trend ve Momentum İçin Çift Yönlü Bir Gösterge

MACD (Hareketli Ortalama Yakınsama Sapması), piyasa trendinin hem yönünü hem de gücünü gösterir. MACD çizgisi ve sinyal çizgisi olmak üzere iki çizgiden oluşur. MACD çizgisi yukarı çıktığında piyasanın yükseldiği, aşağı indiğinde ise piyasanın düştüğü anlamına gelir.

Bu gösterge, ortalama yakınsama ıraksama ve momentum göstergelerinin ardındaki fikirleri birleştirerek size her iki dünyanın da en iyisini sunar. Bir trendin yönünü gösterebilen birçok teknik gösterge vardır, ancak MACD özeldir çünkü bir kripto para biriminin fiyatının yakınsadığını veya ıraksadığını gösterebilir.

Yatırımcılar genellikle piyasa momentumunun ne kadar güçlü olduğunu görmek için MACD histogramına bakarlar. Çubuklar küçülürse, mevcut piyasa trendinin güç kaybettiği anlamına gelebilir. İnsanlar genellikle daha güçlü işlem sinyalleri elde etmek için MACD'yi Bollinger Bantları ve hacim analiziyle birlikte kullanırlar.

Gösterge | Tip | En İyisi İçin | Ortak Sinyal |

RSI | İvme | Aşırı alım/aşırı satımı tespit etme | Ayrışma |

MACD | Trend ve Momentum | Trend değişimlerini takip etmek | Hat geçişleri |

Bollinger Bantları | Volatilite | Fiyat aralığını ölçmek | Bant genişlemesi/daralması |

Bollinger Bantları: Volatiliteyi Anlamak

Kripto para piyasasının ne kadar değişken olduğunu anlamak için Bollinger Bantları hakkında bilgi sahibi olmanız gerekir. Üç çizgi vardır: ortadaki hareketli ortalama ve piyasa değeri ile işlem hacmine bağlı olarak boyutu değişen üst ve alt bantlar.

Bir kripto para biriminin fiyatı üst ve alt bantlara yaklaştığında, çok ileri gittiği anlamına gelir. Piyasa oynak olduğunda, bantlar arasındaki boşluk büyür. Dar bir bant, piyasanın konsolidasyonda olduğunu, geniş bir bant ise bir kırılmanın yaklaştığını gösterir. Yatırımcılar, Bollinger Bantları gibi kripto göstergelerini kullanarak fiyatların gelecekte nasıl hareket edeceğini tahmin edebilirler.

Bollinger bantları kullanıyorsanız, işte size küçük bir ipucu:

- Geri dönüşlerin gerçek olduğundan emin olmak için bunları destek ve direnç seviyeleriyle birlikte kullanın.

- Alım satım sinyallerini kontrol etmek için bunları MACD çizgisiyle birleştirin.

- Doğru zamanlama için RSI ile birlikte kullanın.

Birden Çok Göstergeyi Birleştirme: Bir Alım Satım Sistemi Oluşturma

Başarılı bir şekilde işlem yapmak için birden fazla gösterge kullanabilmeniz gerekir. Mükemmel tek bir gösterge yoktur; bunun yerine, sinyalleri doğrulamak için birçok göstergeyi birlikte kullanmanız gerekir. Bu yöntem, yanlış alarmları azaltır ve işlemleri daha tutarlı hale getirir.

TradingView ve diğer platformlar, kripto para göstergelerini gerçek zamanlı olarak gösteren birçok grafik aracına sahiptir. Bu grafikler, yatırımcıların kripto para teknik kurulumlarının kendi hedefleriyle eşleştiğinden emin olarak işlem sistemlerini geliştirmelerine yardımcı olur.

Kripto para yatırımcıları, göstergeleri doğru kullanmak için her zaman şunlara dikkat etmelidir:

- Çeşitli teknik göstergelerden gelen sinyalleri kontrol edin.

- Bu verilerin, alım satım stratejinizle uyumluluğunun, trend analizinin söyledikleriyle örtüştüğünden emin olun.

- Beklentilerinizi trendin yönüne ve piyasa trendine göre değiştirin.

RSI, MACD, Bollinger Bantları ve hareketli ortalama, en iyi kripto para alım satım göstergelerinden bazılarıdır. Bu göstergeler, yatırımcılara ve kripto topluluğundaki kişilere veri odaklı bilgiler sağlayarak daha iyi alım satım kararları almalarına yardımcı olabilir.

Sonuç: Yatırımcıların Başarılı Olmasına Yardımcı Olmak İçin Göstergelerin Kullanımı

Kripto para ticareti için en iyi göstergeler kesin ve değişmez değildir; kripto piyasasını anlamanıza yardımcı olabilecek esnek teknik araçlardır. Bu göstergeler, yatırımcıların bir varlığın fiyatını belirlemelerine, nereye gideceğini tahmin etmelerine ve kripto piyasasındaki büyük değişikliklerin önünde kalmak için işlem içgörülerini kullanmalarına yardımcı olur. Yatırımcılar, piyasada ne olacağını tahmin etmelerine yardımcı olacak göstergeleri birleştirerek kripto paralarla başarılı bir şekilde işlem yapabilirler.

Göstergelerin her birinin kendine özgü avantajları ve dezavantajları vardır ve hangilerini kullanacağınız kendi tercihlerinize ve nasıl işlem yapmayı sevdiğinize bağlıdır. Akıllı kripto para yatırımcıları, dengeyi bulmanın anahtar olduğunu bilirler. Hem trendi hem de duyguyu okumak için hareketli ortalamalar, RSI, MACD ve Bollinger Bantları gibi göstergelerin bir kombinasyonunu kullanırlar.

Sonuç olarak, daha güçlü, daha akıllı ve daha esnek bir işlem sistemi ortaya çıkıyor. Sürekli değişen kripto para dünyasında, mantık ve sezginin en iyi yönlerini bir araya getiriyor.