क्रिप्टो ट्रेडिंग और विश्लेषण के लिए सर्वश्रेष्ठ संकेतक 2026

सही इंडिकेटर का चुनाव क्रिप्टो मार्केट को समझने की ट्रेडर की क्षमता में बहुत बड़ा फर्क ला सकता है। अस्थिरता डिजिटल अर्थव्यवस्था के लिए अच्छी होती है, और इसे समझने के लिए तकनीकी इंडिकेटर्स का उपयोग करना ही ट्रेडिंग रणनीति को कारगर बनाता है। यह लेख क्रिप्टोकरेंसी ट्रेडिंग के लिए सबसे अच्छे इंडिकेटर्स, उनकी कार्यप्रणाली और ट्रेडर्स द्वारा स्मार्ट निर्णय लेने के लिए उनके उपयोग पर प्रकाश डालेगा।

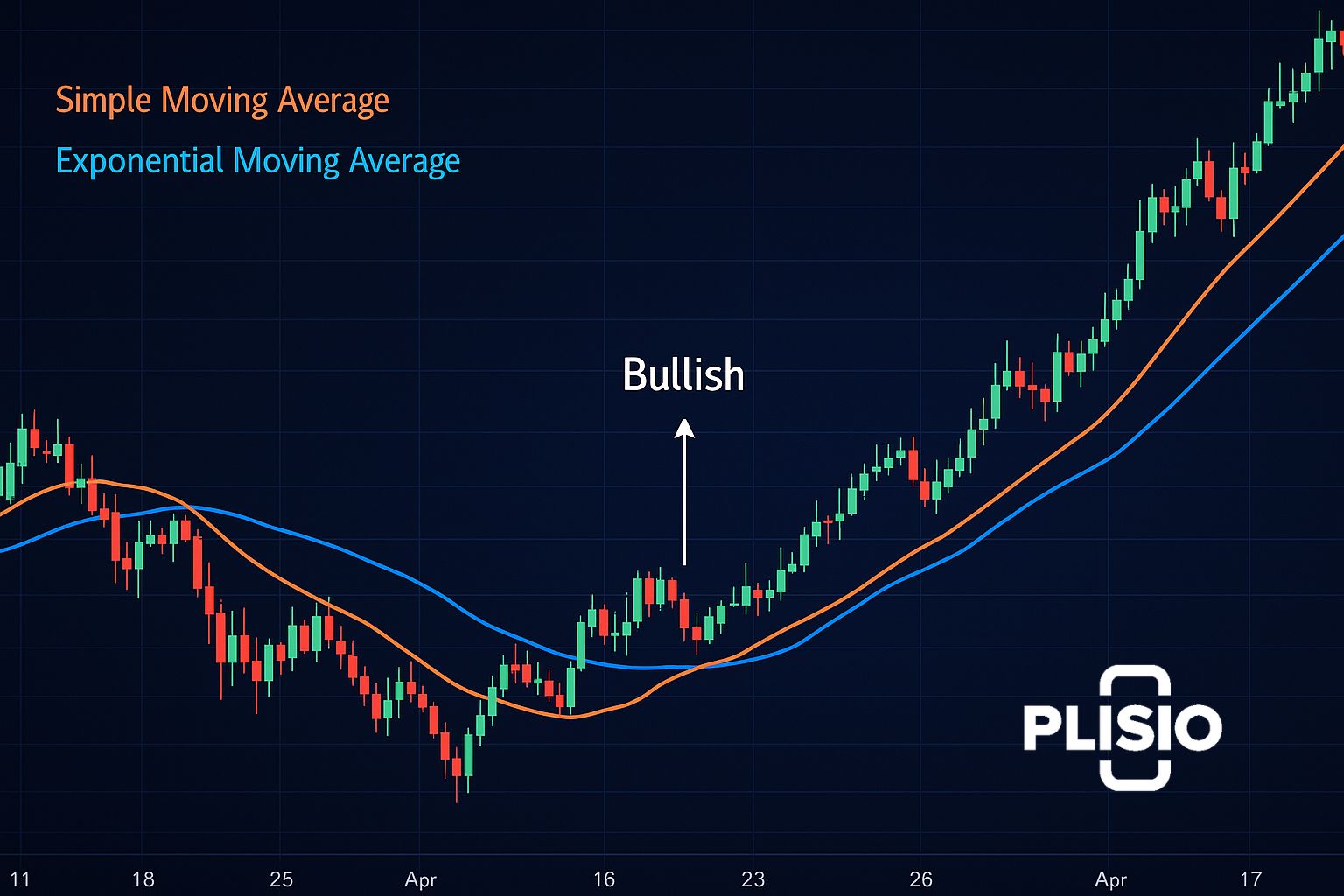

मूविंग एवरेज: तकनीकी विश्लेषण की आधारशिला

क्रिप्टोकरेंसी ट्रेडिंग के लिए मूविंग एवरेज (MA) आज भी सबसे उपयोगी तकनीकी उपकरणों में से एक है। यह एक निश्चित समयावधि में क्रिप्टोकरेंसी की औसत कीमत बताता है, जिससे बाजार के जटिल आंकड़ों को समझना आसान हो जाता है। सिंपल मूविंग एवरेज (SMA) और एक्सपोनेंशियल मूविंग एवरेज (EMA) दो प्रकार के मूविंग एवरेज हैं। SMA सभी कीमतों को एक समान मानता है, जबकि EMA नए आंकड़ों पर तेजी से प्रतिक्रिया करता है, जिससे क्रिप्टो ट्रेडर्स को यह समझने में मदद मिलती है कि हाल ही में कीमतों में क्या बदलाव हुए हैं।

मैटेरियल एवरेज (MA) के साथ उपयोग किए जाने पर, RSI और MACD जैसे संकेतक अच्छा काम करते हैं क्योंकि ये व्यापारियों को रुझान की दिशा समझने और संभावित प्रवेश और निकास संकेतों को खोजने में मदद करते हैं। जब अल्पकालिक औसत दीर्घकालिक औसत को पार करते हैं, तो इसका मतलब यह हो सकता है कि बाजार ऊपर या नीचे जा रहा है।

ट्रेडिंग इनसाइट का एक उदाहरण यह है:

- ट्रेडर शॉर्ट-टर्म ईएमए के लॉन्ग-टर्म ईएमए से ऊपर जाने को इस बात का संकेत मान सकते हैं कि बाजार ऊपर जा रहा है और उन्हें लॉन्ग पोजीशन लेनी चाहिए।

यह संकेतक इस विचार पर आधारित है कि कीमतें एक निश्चित तरीके से आगे बढ़ती हैं। मंदी के बाजार में, औसत मापदंड आमतौर पर नीचे की ओर झुके होते हैं, जिसका अर्थ है कि विक्रेता हावी हैं।

आरएसआई (रिलेटिव स्ट्रेंथ इंडेक्स): गति और भावना का मापन

रिलेटिव स्ट्रेंथ इंडेक्स (RSI) एक मोमेंटम इंडिकेटर है जो बताता है कि कोई क्रिप्टोकरेंसी बहुत महंगी है या बहुत सस्ती। जब RSI का मान 70 से ऊपर जाता है, तो इसका मतलब हो सकता है कि तेजी का माहौल बहुत मजबूत है। जब यह 30 से नीचे जाता है, तो इसका मतलब हो सकता है कि मंदी का माहौल पलटने वाला है।

कई लोग बाज़ार के रुझानों और विश्लेषण के लिए RSI जैसे क्रिप्टो संकेतकों का उपयोग करते हैं। समर्थन और प्रतिरोध स्तरों के साथ उपयोग किए जाने पर यह विश्लेषण उपकरण बहुत उपयोगी होता है। कई तकनीकी संकेतक संकेत देते हैं, लेकिन RSI एक भावनात्मक पहलू जोड़ता है जो यह दर्शाता है कि क्रिप्टो निवेशक कहाँ हद से ज़्यादा जोखिम ले सकते हैं।

संकेतक तब सबसे अच्छा काम करते हैं जब वे एक साथ काम करते हैं। उदाहरण के लिए, RSI और ट्रेंड लाइन मिलकर विचलन दिखा सकते हैं, जिसका अर्थ है कि किसी परिसंपत्ति की कीमत एक दिशा में जाती है लेकिन उसकी गति दूसरी दिशा में जाती है। यह अक्सर किसी गड़बड़ी का संकेत होता है।

RSI का उपयोग करने के कुछ उपयोगी तरीके इस प्रकार हैं:

- ऐसी स्थितियों का पता लगाना जहां किसी चीज की जरूरत से ज्यादा खरीदारी या बिक्री हुई हो।

- मूल्य में उतार-चढ़ाव और गति के बीच अंतर ज्ञात करना।

- अन्य तकनीकी संकेतकों से प्राप्त संकेतों की पुष्टि करना।

MACD (मूविंग एवरेज कन्वर्जेंस डाइवर्जेंस): ट्रेंड और मोमेंटम के लिए एक दोहरा संकेतक

मूविंग एवरेज कन्वर्जेंस डायवर्जेंस (MACD) बाजार के रुझान की दिशा और मजबूती दोनों को दर्शाता है। MACD रेखा और सिग्नल रेखा, ये दो रेखाएं मिलकर इसे बनाती हैं। जब MACD रेखा ऊपर जाती है, तो इसका मतलब है कि बाजार ऊपर जा रहा है; जब यह नीचे जाती है, तो इसका मतलब है कि बाजार नीचे जा रहा है।

यह संकेतक औसत अभिसरण अपसरण और गति संकेतकों के सिद्धांतों को मिलाकर आपको दोनों का सर्वोत्तम लाभ प्रदान करता है। कई तकनीकी संकेतक हैं जो किसी प्रवृत्ति की दिशा बता सकते हैं, लेकिन MACD विशेष है क्योंकि यह बता सकता है कि किसी क्रिप्टोकरेंसी की कीमत अभिसरण कर रही है या अपसरण कर रही है।

ट्रेडर अक्सर बाज़ार की गति का आकलन करने के लिए MACD हिस्टोग्राम का उपयोग करते हैं। यदि बार छोटे होते जाते हैं, तो इसका मतलब यह हो सकता है कि मौजूदा बाज़ार का रुझान कमज़ोर पड़ रहा है। लोग अक्सर बेहतर ट्रेडिंग संकेत प्राप्त करने के लिए MACD के साथ बोलिंगर बैंड और वॉल्यूम विश्लेषण का उपयोग करते हैं।

सूचक | प्रकार | के लिए सर्वश्रेष्ठ | सामान्य संकेत |

आरएसआई | गति | अत्यधिक खरीद/अति विक्रय का पता लगाना | विचलन |

एमएसीडी | रुझान और गति | रुझानों में बदलाव के बाद | लाइन क्रॉसओवर |

बोलिंगर बैंड | अस्थिरता | मूल्य सीमा का मापन | बैंड का विस्तार/संकुचन |

बोलिंगर बैंड: अस्थिरता को समझना

क्रिप्टोकरेंसी बाजार की अस्थिरता को समझने के लिए आपको बोलिंगर बैंड के बारे में जानना होगा। इसमें तीन रेखाएं होती हैं: एक मध्य गतिमान औसत (मूविंग एवरेज), और ऊपरी और निचली रेखाएं जिनका आकार बाजार पूंजीकरण और ट्रेडिंग वॉल्यूम के आधार पर बदलता रहता है।

जब किसी क्रिप्टोकरेंसी की कीमत ऊपरी और निचली सीमा के करीब पहुंच जाती है, तो इसका मतलब है कि कीमत बहुत ज्यादा बढ़ गई है। बाजार में अस्थिरता होने पर, इन सीमाओं के बीच का अंतर बढ़ जाता है। संकीर्ण सीमा का मतलब है कि बाजार स्थिर हो रहा है, जबकि चौड़ी सीमा का मतलब है कि बाजार में तेजी आने वाली है। ट्रेडर भविष्य में कीमतों में होने वाले बदलाव का अनुमान लगाने के लिए बोलिंगर बैंड जैसे क्रिप्टो इंडिकेटर का उपयोग कर सकते हैं।

यदि आप बोलिंगर बैंड का उपयोग करते हैं, तो यहाँ एक त्वरित सुझाव है:

- वास्तविक उलटफेर सुनिश्चित करने के लिए उन्हें समर्थन और प्रतिरोध के स्तर के साथ प्रयोग करें।

- ट्रेडिंग सिग्नल की जांच करने के लिए इन्हें MACD लाइन के साथ मिलाएं।

- सटीक समय जानने के लिए इसे RSI के साथ मिलाकर उपयोग करें।

कई संकेतकों का संयोजन: एक ट्रेडिंग प्रणाली का निर्माण

ट्रेडिंग में सफलता पाने के लिए आपको एक से अधिक इंडिकेटर का उपयोग करना आना चाहिए। कोई भी इंडिकेटर पूरी तरह से सही नहीं होता; बल्कि, संकेतों की पुष्टि करने के लिए आपको कई इंडिकेटर्स का एक साथ उपयोग करना चाहिए। यह विधि गलत संकेतों को कम करती है और ट्रेडिंग को अधिक सुसंगत बनाती है।

ट्रेडिंगव्यू और अन्य प्लेटफॉर्म पर कई चार्टिंग टूल उपलब्ध हैं जो क्रिप्टो संकेतकों को वास्तविक समय में दिखाते हैं। ये चार्ट व्यापारियों को यह सुनिश्चित करने में मदद करते हैं कि क्रिप्टो तकनीकी सेटअप उनके लक्ष्यों से मेल खाते हैं, जिससे वे अपने ट्रेडिंग सिस्टम को बेहतर बना सकें।

इंडिकेटर्स का सही उपयोग करने के लिए, क्रिप्टो ट्रेडर्स को हमेशा निम्नलिखित बातों का ध्यान रखना चाहिए:

- कई तकनीकी संकेतकों से मिलने वाले संकेतों की जांच करें।

- यह सुनिश्चित करें कि आपकी ट्रेडिंग रणनीति के साथ उनका तालमेल ट्रेंड विश्लेषण के निष्कर्षों से मेल खाता हो।

- बाजार की दिशा और रुझान के आधार पर अपनी अपेक्षाओं में बदलाव करें।

RSI, MACD, बोलिंगर बैंड और मूविंग एवरेज कुछ बेहतरीन क्रिप्टो ट्रेडिंग संकेतक हैं। ये निवेशकों और क्रिप्टो समुदाय के लोगों को डेटा-आधारित जानकारी प्रदान करके बेहतर ट्रेडिंग निर्णय लेने में मदद कर सकते हैं।

निष्कर्ष: व्यापारियों की सफलता में संकेतकों का उपयोग

क्रिप्टोकरेंसी ट्रेडिंग के लिए सबसे अच्छे संकेतक कोई निश्चित सिद्धांत नहीं हैं; ये लचीले तकनीकी उपकरण हैं जो आपको क्रिप्टो बाजार को समझने में मदद कर सकते हैं। ये ट्रेडर्स को किसी एसेट की कीमत का पता लगाने, उसके भविष्य का अनुमान लगाने और क्रिप्टो बाजार में होने वाले बड़े बदलावों से आगे रहने के लिए ट्रेडिंग संबंधी जानकारियों का उपयोग करने में मदद करते हैं। ट्रेडर्स बाजार में होने वाले बदलावों का अनुमान लगाने में मदद करने वाले संकेतकों को मिलाकर क्रिप्टोकरेंसी में अच्छी ट्रेडिंग कर सकते हैं।

हर इंडिकेटर के अपने फायदे और नुकसान होते हैं, और आप कौन सा इंडिकेटर इस्तेमाल करते हैं यह आपकी पसंद और ट्रेडिंग के तरीके पर निर्भर करता है। समझदार क्रिप्टो ट्रेडर्स जानते हैं कि संतुलन बनाना ही सफलता की कुंजी है। वे ट्रेंड और इमोशन दोनों को समझने के लिए MA, RSI, MACD और बोलिंगर बैंड जैसे इंडिकेटर्स का इस्तेमाल करते हैं।

इसका अंतिम परिणाम एक ऐसी ट्रेडिंग प्रणाली है जो अधिक मजबूत, अधिक स्मार्ट और अधिक लचीली है। यह क्रिप्टोकरेंसी की निरंतर बदलती दुनिया में तर्क और अंतर्ज्ञान दोनों के सर्वोत्तम तत्वों को जोड़ती है।