Wyjaśnienie tokenizacji aktywów: Odblokowanie wartości aktywów ze świata rzeczywistego w 2026

W miarę jak sektor finansowy przyjmuje transformację cyfrową, wykorzystanie technologii blockchain i inteligentnych kontraktów fundamentalnie zmienia sposób, w jaki definiujemy, zarządzamy i wymieniamy wartość. Tokenizacja aktywów to proces przekształcania własności aktywów — takich jak nieruchomości, akcje lub przedmioty kolekcjonerskie — w cyfrowy token oparty na blockchain. To podejście zapewnia nowoczesne rozwiązanie tokenizacji, dzięki któremu klasy aktywów stają się bardziej płynne, dostępne i wydajne.

Do połowy lat 90. globalna kapitalizacja rynkowa tokenizowanych aktywów ze świata rzeczywistego wzrosła do 1,24 biliona dolarów, w porównaniu z 865,5 miliarda dolarów w 2024 r. Prognozy wskazują, że do 2029 r. tokenizowana gospodarka może przekroczyć 5 bilionów dolarów, co wskazuje na powszechną adopcję tokenizowanych aktywów zarówno przez instytucje, jak i osoby prywatne.

„Tokenizacja aktywów jest jedną z najbardziej transformacyjnych innowacji w finansach” — mówi Laura Shin, analityk fintech w Global Ledger Insights. „Wyrównuje krajobraz inwestycyjny, umożliwiając ułamkowy udział w aktywach o wysokiej wartości, co umożliwia technologia blockchain”.

Tokenizacja aktywów umożliwia również szerszy zakres rozwiązań tokenizacyjnych, dając właścicielom aktywów możliwość wydawania cyfrowych reprezentacji tradycyjnie niepłynnych aktywów. Te tokeny nadają prawa własności aktywów i są rejestrowane na platformie blockchain, zapewniając przejrzystość i umożliwiając bezproblemowe transakcje aktywów.

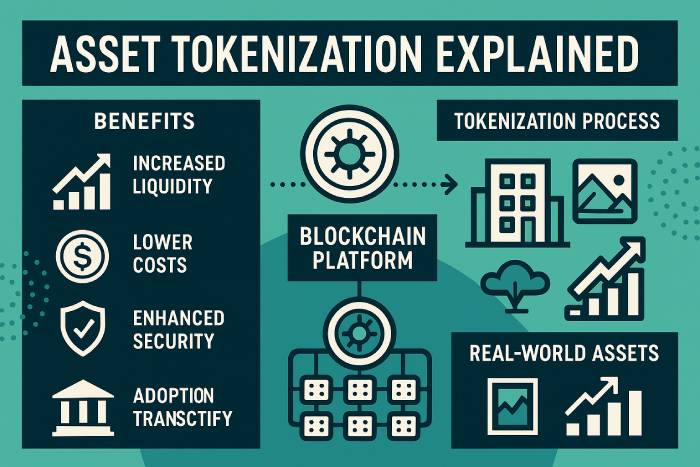

W tym artykule kompleksowo wyjaśniono tokenizację aktywów, omówiono korzyści płynące z tokenizacji, przypadki jej użycia w różnych typach aktywów oraz główne wyzwania związane z tokenizacją aktywów.

Tokenizacja aktywów: zrozumienie procesu

Tokenizacja to proces przekształcania własności aktywów w cyfrowe tokeny, które można handlować, przechowywać i przesyłać za pośrednictwem platform opartych na blockchain. Ta metoda umożliwia ułamkową własność tradycyjnie niepłynnych aktywów, takich jak aktywa nieruchomości komercyjnych, dzieła sztuki lub kapitał wysokiego ryzyka.

Na początku 2026 rynek tokenizowanych aktywów ze świata rzeczywistego rozszerzył się o ponad 260%, wzrastając z 8,6 miliarda dolarów do 23 miliardów dolarów. Ten impet był napędzany przez innowacyjne projekty tokenizacji aktywów ukierunkowane na szeroki zakres klas aktywów.

Zmniejszając zależność od pośredników, tokenizacja tworzy bardziej bezpośrednie i wydajne ścieżki inwestycyjne. Wszystkie transakcje są rejestrowane niezmiennie na platformach blockchain, oferując bezpieczeństwo i pełną identyfikowalność dla wszystkich posiadaczy aktywów.

„Widzimy, że standardy tokenów dla tokenizacji aktywów ewoluują, aby obsługiwać coraz bardziej złożone przypadki użycia” — zauważa dr Alex Werner. „Infrastruktura dostosowuje się, aby obsługiwać wszystko, od nieruchomości i długu po kredyty węglowe i własność intelektualną”.

Korzyści z tokenizacji aktywów

Korzyści płynące z tokenizacji aktywów obejmują:

- Tworzenie płynności : Tokenizacja może odblokować płynność w historycznie niepłynnych aktywach poprzez umożliwienie sprzedaży ułamkowej.

- Większy dostęp : Inwestorzy zyskują dostęp do klas aktywów, które kiedyś były zarezerwowane dla zamożnych osób fizycznych i instytucji.

- Niższe koszty transakcji : Automatyzacja i inteligentne kontrakty usprawniają transakcje dotyczące aktywów, redukując opłaty i opóźnienia.

- Przejrzystość i bezpieczeństwo : Blockchain zapewnia niezmienne zapisy dotyczące własności i historii transakcji, zwiększając zaufanie i zgodność z przepisami.

Technologia Blockchain i Smart Contracts w Rozwiązaniach Tokenizacji

Technologia blockchain i inteligentne kontrakty są kluczowe dla nowoczesnych rozwiązań tokenizacji aktywów. Platforma aktywów oparta na blockchain działa jako bezpieczny, zdecentralizowany rejestr, który śledzi cały cykl życia tokenizowanego aktywa — od wydania do transferu.

Inteligentne kontrakty automatyzują funkcje takie jak podział przychodów, głosowanie w sprawie zarządzania i egzekwowanie zgodności. Te kontrakty zmniejszają zależność od tradycyjnej infrastruktury finansowej, jednocześnie zwiększając przejrzystość i szybkość.

„W miarę jak cyfrowe waluty banków centralnych stają się coraz bardziej zintegrowane, konwergencja z tokenizowanymi aktywami będzie kluczowa” — mówi Nina Patel, CTO w TokenBridge. „Posiadacze aktywów zaczynają zdawać sobie sprawę, w jaki sposób infrastruktura blockchain zwiększa retencję i transfer wartości”.

Tokenizacja nieruchomości: praktyczny przykład

Popularnym przypadkiem użycia jest tokenizacja aktywów nieruchomości. Aby tokenizować aktywa w tej klasie, właściciel umieszcza aktywa w legalnym opakowaniu. Następnie wydawane są cyfrowe tokeny, aby reprezentować ułamkowe prawa do bazowego aktywa, umożliwiając szersze uczestnictwo.

Inteligentne kontrakty kontrolują dystrybucję dochodów, zarządzanie własnością i zarządzanie nieruchomościami. Poprzez platformę tokenizacji aktywów inwestorzy na całym świecie mogą uzyskać dostęp do nieruchomości, które kiedyś były poza zasięgiem finansowym.

Kluczowe czynniki sukcesu w projektach tokenizacji aktywów

Na sukces tokenizacji aktywów wpływa kilka elementów:

- Ramy regulacyjne : Zgodność z przepisami lokalnymi i międzynarodowymi jest niezbędna.

- Solidna infrastruktura : Do efektywnego tokenizowania aktywów niezbędna jest skalowalna i bezpieczna technologia blockchain.

- Edukacja użytkowników : Zrozumienie korzyści płynących z tokenizacji aktywów ma kluczowe znaczenie dla jej wdrożenia.

- Cyberbezpieczeństwo : Aby obronić się przed atakami i zapewnić zaufanie, konieczne jest wdrożenie solidnych środków ochrony.

Rozszerzające się przypadki użycia tokenizowanych aktywów

Tokenizacja aktywów jest obecnie stosowana w coraz większej liczbie sektorów:

- Instrumenty dłużne i obligacje : Uproszczenie emisji, dystrybucji zysków i obrotu.

- Rynki emisji dwutlenku węgla : tokenizacja kredytów węglowych w celu umożliwienia śledzenia ich w czasie rzeczywistym i przestrzegania przepisów.

- Sztuka cyfrowa i własność intelektualna : ochrona i monetyzacja praw własności do zasobów twórczych.

- Tokenizowane fundusze rynku pieniężnego : oferują płynne alternatywy dla tradycyjnych krótkoterminowych inwestycji.

Przykłady te pokazują, w jaki sposób tokenizacja może wykraczać poza produkty finansowe i obejmować alternatywne i nietradycyjne klasy aktywów.

Wyzwania tokenizacji aktywów

Pomimo postępu, wyzwania związane z tokenizacją aktywów nadal istnieją:

- Fragmentacja przepisów : Różnice między jurysdykcjami powodują niepewność prawną.

- Ograniczenia płynności : Na wczesnych etapach rozwoju rynki mogą charakteryzować się mniejszymi wolumenami obrotu.

- Modele wyceny i ustalania cen : Wciąż powstają ujednolicone metody wyceny tokenów cyfrowych.

- Luki techniczne : Błędy i wady inteligentnych kontraktów mogą podważyć zaufanie.

- Gotowość rynkowa : Coraz większa świadomość i adopcja tokenizowanych aktywów wciąż ewoluują.

Aby sprostać tym wyzwaniom, konieczna jest koordynacja działań organów regulacyjnych, platform i interesariuszy nastawionych na długoterminowy rozwój.

Wnioski: Tokenizacja ma potencjał, aby zmienić finanse

Tokenizacja aktywów jest jednym z najbardziej obiecujących osiągnięć w nowoczesnych systemach finansowych. Umożliwia właścicielom aktywów odblokowanie wartości z fizycznych i niematerialnych zasobów, umożliwia nowe formy inwestycji ułamkowych i zwiększa przejrzystość poprzez rozproszone księgi.

W miarę jak technologia blockchain do tokenizacji ewoluuje, a standardy tokenów dojrzewają, tokenizacja aktywów ze świata rzeczywistego może stać się fundamentalną warstwą infrastruktury finansowej. Wraz z przyjmowaniem przez coraz więcej instytucji platform tokenizacji aktywów, przejście z tradycyjnych aktywów na cyfrowe tokeny jest gotowe na przyspieszenie.

W przyszłości, w której aktywa w oparciu o technologię blockchain staną się normą, tokenizacja zapewni wszystkim osobom zaangażowanym w cykl życia aktywów większy dostęp, wydajność i innowacje finansowe.