Erläuterung der Asset-Tokenisierung: Freisetzung des Werts realer Vermögenswerte in 2026

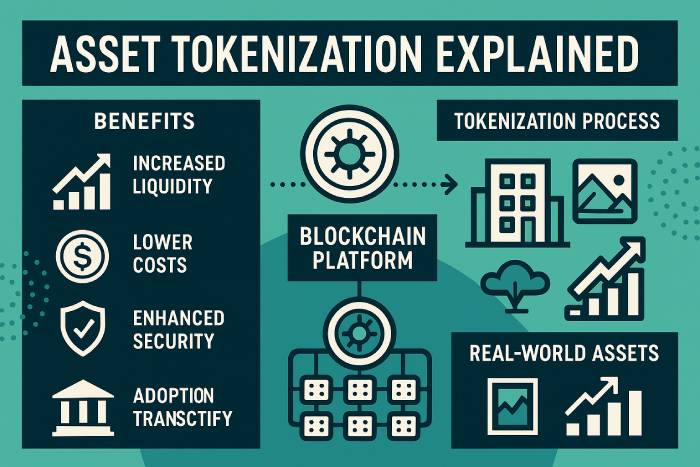

Während der Finanzsektor die digitale Transformation vorantreibt, verändert der Einsatz von Blockchain-Technologie und Smart Contracts grundlegend, wie wir Werte definieren, verwalten und austauschen. Asset-Tokenisierung bezeichnet die Umwandlung des Eigentums an einem Vermögenswert – wie Immobilien, Aktien oder Sammlerstücken – in einen Blockchain-basierten digitalen Token. Dieser Ansatz bietet eine moderne Tokenisierungslösung, um Anlageklassen liquider, zugänglicher und effizienter zu gestalten.

Bis Mitte des Jahres 2020 war die globale Marktkapitalisierung tokenisierter realer Vermögenswerte von 865,5 Milliarden US-Dollar im Jahr 2024 auf 1,24 Billionen US-Dollar gestiegen. Prognosen zufolge könnte die tokenisierte Wirtschaft bis 2029 die Marke von 5 Billionen US-Dollar überschreiten, was auf eine weitverbreitete Akzeptanz tokenisierter Vermögenswerte sowohl bei Institutionen als auch bei Einzelpersonen hindeutet.

„Die Tokenisierung von Vermögenswerten ist eine der umwälzendsten Innovationen im Finanzwesen“, sagt Laura Shin, Fintech-Analystin bei Global Ledger Insights. „Sie ebnet den Investitionsmarkt, indem sie eine Teilbeteiligung an hochwertigen Vermögenswerten ermöglicht, die durch die Blockchain-Technologie ermöglicht wird.“

Die Tokenisierung von Vermögenswerten ermöglicht zudem ein breiteres Spektrum an Tokenisierungslösungen und gibt Vermögenseigentümern die Möglichkeit, digitale Darstellungen traditionell illiquider Vermögenswerte auszugeben. Diese Token verleihen Eigentumsrechte an Vermögenswerten und werden auf einer Blockchain-Plattform erfasst. Dies gewährleistet Transparenz und ermöglicht reibungslose Vermögenstransaktionen.

In diesem Artikel wird die Tokenisierung von Vermögenswerten umfassend erläutert. Dabei werden die Vorteile der Tokenisierung, ihre Anwendungsfälle für verschiedene Vermögenswerttypen sowie die wichtigsten Herausforderungen der Tokenisierung von Vermögenswerten untersucht.

Tokenisierung von Vermögenswerten: Den Prozess verstehen

Tokenisierung ist der Prozess der Umwandlung des Eigentums an einem Vermögenswert in digitale Token, die über Blockchain-basierte Plattformen gehandelt, gespeichert und übertragen werden können. Diese Methode ermöglicht das Teileigentum an traditionell illiquiden Vermögenswerten wie Gewerbeimmobilien, Kunst oder Risikokapital.

Anfang 2026 wuchs der Markt für tokenisierte reale Vermögenswerte um über 260 % von 8,6 Milliarden US-Dollar auf 23 Milliarden US-Dollar. Diese Dynamik wurde durch innovative Projekte zur Tokenisierung von Vermögenswerten vorangetrieben, die auf ein breites Spektrum an Anlageklassen abzielten.

Durch die Reduzierung der Abhängigkeit von Intermediären schafft die Tokenisierung direktere und effizientere Investitionswege. Alle Transaktionen werden unveränderlich auf Blockchain-Plattformen aufgezeichnet und bieten so Sicherheit und vollständige Rückverfolgbarkeit für alle Vermögensinhaber.

„Wir beobachten, wie sich Token-Standards für die Tokenisierung von Vermögenswerten weiterentwickeln, um immer komplexere Anwendungsfälle abzudecken“, bemerkt Dr. Alex Werner. „Die Infrastruktur passt sich an, um alles zu unterstützen, von Immobilien und Schulden bis hin zu Emissionszertifikaten und geistigem Eigentum.“

Vorteile der Asset-Tokenisierung

Zu den Vorteilen der Asset-Tokenisierung gehören:

- Schaffung von Liquidität : Durch die Tokenisierung kann die Liquidität historisch illiquider Vermögenswerte freigesetzt werden, indem Teilverkäufe ermöglicht werden.

- Besserer Zugang : Anleger erhalten Zugang zu Anlageklassen, die früher nur vermögenden Privatpersonen oder Institutionen vorbehalten waren.

- Reduzierte Transaktionskosten : Automatisierung und Smart Contracts optimieren Vermögenstransaktionen und reduzieren Gebühren und Verzögerungen.

- Transparenz und Sicherheit : Blockchain bietet unveränderliche Aufzeichnungen des Eigentums- und Transaktionsverlaufs und stärkt so das Vertrauen und die Einhaltung gesetzlicher Vorschriften.

Blockchain-Technologie und Smart Contracts in Tokenisierungslösungen

Blockchain-Technologie und Smart Contracts sind zentral für moderne Lösungen zur Asset-Tokenisierung. Eine Blockchain-basierte Asset-Plattform fungiert als sicheres, dezentrales Hauptbuch, das den gesamten Lebenszyklus eines tokenisierten Assets – von der Ausgabe bis zur Übertragung – verfolgt.

Smart Contracts automatisieren Funktionen wie Umsatzbeteiligung, Governance-Abstimmungen und Compliance-Durchsetzung. Diese Verträge reduzieren die Abhängigkeit von traditioneller Finanzinfrastruktur und erhöhen gleichzeitig Transparenz und Geschwindigkeit.

„Mit der zunehmenden Integration digitaler Zentralbankwährungen wird die Konvergenz mit tokenisierten Vermögenswerten entscheidend sein“, sagt Nina Patel, CTO bei TokenBridge. „Vermögensinhaber beginnen zu erkennen, wie die Blockchain-Infrastruktur den Werterhalt und -transfer verbessert.“

Tokenisierung von Immobilien: Ein praktisches Beispiel

Ein beliebter Anwendungsfall ist die Tokenisierung von Immobilienvermögen. Um Vermögenswerte dieser Klasse zu tokenisieren, legt der Eigentümer den Vermögenswert in eine rechtliche Hülle. Anschließend werden digitale Token ausgegeben, die Teilrechte am zugrunde liegenden Vermögenswert repräsentieren und so eine breitere Beteiligung ermöglichen.

Smart Contracts steuern die Einkommensverteilung, die Eigentumsverwaltung und die Immobilienverwaltung. Über eine Asset-Tokenisierungsplattform erhalten Investoren weltweit Zugang zu Immobilien, die früher finanziell unerreichbar waren.

Schlüsselfaktoren für den Erfolg von Asset-Tokenisierungsprojekten

Mehrere Elemente tragen zum Erfolg der Asset-Tokenisierung bei:

- Regulatorische Rahmenbedingungen : Die Einhaltung lokaler und internationaler Gesetze ist unerlässlich.

- Robuste Infrastruktur : Für die effektive Tokenisierung von Vermögenswerten ist eine skalierbare, sichere Blockchain-Technologie erforderlich.

- Benutzerschulung : Für die Einführung ist es entscheidend, die Vorteile der Asset-Tokenisierung zu verstehen.

- Cybersicherheit : Es müssen starke Schutzmaßnahmen vorhanden sein, um Angriffe abzuwehren und Vertrauen zu gewährleisten.

Erweiterte Anwendungsfälle für tokenisierte Vermögenswerte

Die Tokenisierung von Vermögenswerten wird mittlerweile in immer mehr Sektoren angewendet:

- Schuldtitel und Anleihen : Vereinfachung von Emission, Renditeverteilung und Handel.

- Kohlenstoffmärkte : Tokenisierung von Kohlenstoffgutschriften für Echtzeitverfolgung und -einhaltung.

- Digitale Kunst und geistiges Eigentum : Schutz und Monetarisierung des Eigentums an kreativen Vermögenswerten.

- Tokenisierte Geldmarktfonds : Bieten liquide Alternativen zu traditionellen kurzfristigen Anlagen.

Diese Beispiele zeigen, wie sich die Tokenisierung über Finanzprodukte hinaus auch auf alternative und nicht-traditionelle Anlageklassen erstrecken kann.

Herausforderungen der Asset-Tokenisierung

Trotz der Fortschritte bestehen die Herausforderungen der Asset-Tokenisierung weiterhin:

- Regulatorische Fragmentierung : Unterschiede zwischen den Rechtsräumen führen zu Rechtsunsicherheit.

- Liquiditätsbeschränkungen : In den Märkten der Frühphase kann es an hohen Handelsvolumina mangeln.

- Bewertungs- und Preismodelle : Standardisierte Methoden zur Bewertung digitaler Token befinden sich noch in der Entwicklung.

- Technische Schwachstellen : Fehler oder Mängel in Smart Contracts können das Vertrauen untergraben.

- Marktreife : Die allgemeine Bekanntheit und Akzeptanz tokenisierter Vermögenswerte befindet sich noch in der Entwicklung.

Um diese Herausforderungen zu bewältigen, ist eine Koordination zwischen Regulierungsbehörden, Plattformen und Interessengruppen erforderlich, die sich für langfristiges Wachstum einsetzen.

Fazit: Tokenisierung hat das Potenzial, das Finanzwesen neu zu gestalten

Die Tokenisierung von Vermögenswerten ist eine der vielversprechendsten Entwicklungen moderner Finanzsysteme. Sie ermöglicht es Vermögenseigentümern, Wert aus physischen und immateriellen Vermögenswerten zu erschließen, ermöglicht neue Formen der Teilinvestition und erhöht die Transparenz durch verteilte Hauptbücher.

Da sich die Blockchain-Technologie zur Tokenisierung weiterentwickelt und Token-Standards ausgereift sind, könnte die Tokenisierung realer Vermögenswerte zu einer grundlegenden Komponente der Finanzinfrastruktur werden. Da immer mehr Institutionen Plattformen zur Asset-Tokenisierung nutzen, dürfte sich der Übergang von traditionellen Vermögenswerten zu digitalen Token beschleunigen.

In einer Zukunft, in der Vermögenswerte auf der Blockchain die Norm sind, bietet die Tokenisierung einen Weg zu besserem Zugang, mehr Effizienz und finanzieller Innovation für alle, die am Lebenszyklus der Vermögenswerte beteiligt sind.