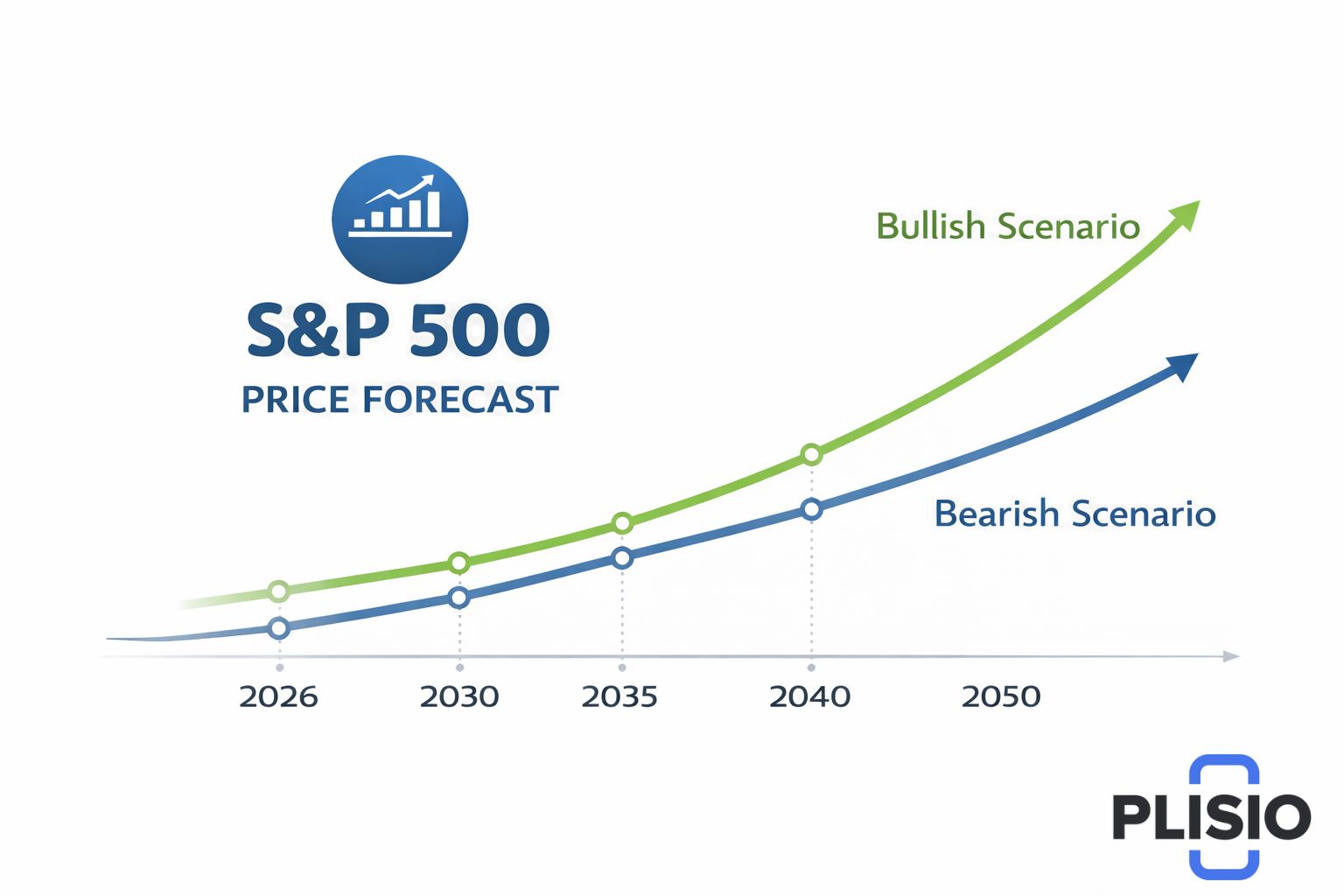

S&P 500 価格予測 2026-2050

S&P 500指数は、米国株式市場のパフォーマンスを評価する上で、依然として最も広く利用されているベンチマークです。主要セクターの500社を代表する時価総額加重指数として、金融市場の健全性、企業収益、そして長期的な経済成長を反映しています。この記事では、短期サイクルを超えたS&P 500の予測に焦点を当てた包括的な分析を提供し、2026年までの詳細な価格予測、そして2030年、2035年、2040年、さらには2050年までの長期的な予測に重点を置いています。

この調査の目的は投資アドバイスではなく、アナリストがどのように予測を行うか、市場のトレンドがどのように進化するか、さまざまなシナリオで指数がなぜ増加するか、または減少するかを投資家が理解するのに役立つ分析フレームワークです。

歴史的背景と市場構造

S&P 500を予測するには、S&P 500の歴史を理解することが不可欠です。1957年に500社に正式に拡大されて以来、この指数は不況、戦争、インフレショック、そして幾度もの下落局面を乗り越え、長期的な利益を生み出し続けています。

S&P 500指数の価値は、歴史的にGDP成長率、生産性向上、イノベーションサイクルに沿って上昇してきました。2023年と2024年の過去データに基づくと、指数はインフレ懸念、金融引き締め、そしてその後の企業収益の改善に支えられた回復を反映して、大きく変動しました。

時価総額加重指数であるため、大企業ほど指数価格の変動に大きな影響力を持ち、集中リスクは依然として重要な評価指標となります。

現在の価格と市場ポジション

指数の現在の価格は直近の史上最高値付近で推移しており、市場全体の楽観的な見方を反映しています。最新のS&P 500指数は、指数が既に史上最高値を更新したことを示唆しており、長期投資家の強気な見方を強めています。

力強いモメンタムにもかかわらず、バリュエーションは歴史的に見て依然として高水準にあり、調整局面において指数が再び最安値に戻る可能性があるかどうかが疑問視されています。市場センチメント、需給動向、そして収益成長への期待はすべて、S&P 500の短期および中期的な軌道を形成する上で重要な役割を果たします。

2026年のS&P 500価格予測

ほとんどの機関モデルの中心的な焦点は、2026 年の予測です。コンセンサス指数予測は、収益の拡大と生産性の向上によって、緩やかながらも持続的な成長が見込まれることを示唆しています。

2026年のSPX価格予測(シナリオ)

シナリオ | 推定指数価格 | 主な前提 |

強気 | 7,800~8,700 | 堅調な収益、AI主導の効率性、安定したインフレ |

ベースケース | 7,200~7,800 | 正常化された成長、バランスの取れた評価 |

弱気 | 6,500~6,900 | 評価の圧縮、マクロの不確実性 |

2026年の500価格予測は、上昇の余地は残るものの、下落リスクも無視できないことを示しています。特に年後半はボラティリティが高くなることが予想されます。

2026年の価格予測は、システミックな金融ショックがなく、世界経済が安定的に成長することを前提としています。複数のアナリストモデルによると、指数は急上昇ではなく、緩やかな成長が見込まれています。

テクニカル分析と指標

テクニカル分析は短期的な取引判断をサポートする役割を果たします。一般的なテクニカル指標には、 RSI 、MACD、移動平均線などがあり、買われすぎや売られすぎの状態を特定するのに役立ちます。

RSIが長期間高値を維持した場合、指数は反落する可能性があります。MACDのクロスオーバーはトレンド転換に先行することが多く、長期移動平均線は構造的なサポートレベルを定義します。これらのツールは単独で予測を行うものではなく、ファンダメンタルズ分析を補完するものです。

長期予測:2028年から2030年以降

長期予測は、生産性、人口動向、技術変化に関する仮定に基づいています。

年 | 予測範囲 | 主な推進要因 |

2028 | 8,000~9,200 | 収益成長、市場の安定 |

2029 | 8,500~10,000 | 設備投資、マージン拡大 |

2029年末 | 上限シナリオ | 持続的な強気の勢い |

2030 | 9,000~11,700 | AIの導入と効率性の向上 |

2030年までに、この指数はバリュエーションの規律と収益の質に大きく依存する水準に達するでしょう。ストラテジストチームは、人工知能を短期的な視点ではなく、構造的な成長の触媒としてますます重視しています。

長期展望:2035年、2040年、2050年

先を見据えると不確実性が生じるものの、長期予測は概ね楽観的である。2035年までに指数がこれまでの評価上限を超えて成長できるかどうかは、生産性の向上と世界的な資本フローにかかっている。

2040年については、インフレ、人口動態、地政学的安定性に関する異なる想定を反映し、モデル間の乖離が大きく見られます。2050年までには、予測は正確さよりも示唆に富むものとなり、景気循環の後退にもかかわらず、金融市場が長期的な投資に報いるという状況が浮き彫りになります。

強気と弱気の見通し

バランスのとれた S&P 500 価格予測には、両方の側面を含める必要があります。

強気派は、収益成長、イノベーション、そして強固なバランスシートを強調します。一方、弱気派は、バリュエーションの上昇、潜在的なドローダウンリスク、そして関税変更や政策ミスへの敏感さに焦点を当てます。

両方の視点を理解することで、投資家は短期的なノイズに左右される感情的な売買の決定を避けることができます。

指数に影響を与える要因

S&P 500の予測に影響を与える主な要因には、企業収益、GDP成長率、金利、関税政策、投資家心理などがあります。市場心理は、特に不確実な時期には、ファンダメンタルズを超えた価格変動を増幅させることがよくあります。

セクターローテーションにより、個々の株式が乖離した場合でも指数レベルのシグナルが歪められる可能性があるため、より広範な市場状況も重要です。

投資に関する考慮事項

この分析は個人投資アドバイスではありません。ファイナンシャルアドバイザーは、個々の投資期間とリスク許容度に合わせた投資判断のお手伝いをいたします。多くの投資家にとって、 ETFを通じた投資は、依然として指数価格の動きを追跡する最もシンプルな方法です。

長期的な参加、分散投資、そして規律ある評価認識は、依然として株式市場を乗り切るための中核原則です。

結論

S&P 500指数の価格予測は、長期的に継続的な成長を示唆しており、その価格予測は収益、バリュエーション、そしてマクロ経済の安定性によって左右されます。予測には常に不確実性が伴いますが、過去の実績から見て、この指数は今後も世界の金融市場の中心的な柱であり続けることが示唆されます。

投資家は、S&P 500 の進化を動的なプロセスとして捉えるべきです。つまり、正確なポイント予測よりも、忍耐、データに基づく分析、リスク管理が重要になるプロセスです。